万科债券展期风波带来的股债双杀仍在持续。“22万科MTN004”计划展期12个月的方案传出后,市场继续以大幅深跌进行了“反馈”。

随着万科债务危机引发“地震”,除了大股东深铁集团“输血”暂停外,市场的目光也聚焦在房企的真实流动性上:万科账上趴着650多亿元货币资金,为何还是被一笔20亿元的境内债给难住了?与此同时,也有声音质疑:城市房地产融资协调机制推进已久,“白名单”制度会否缓解房企债务压力?银行端风险如何?

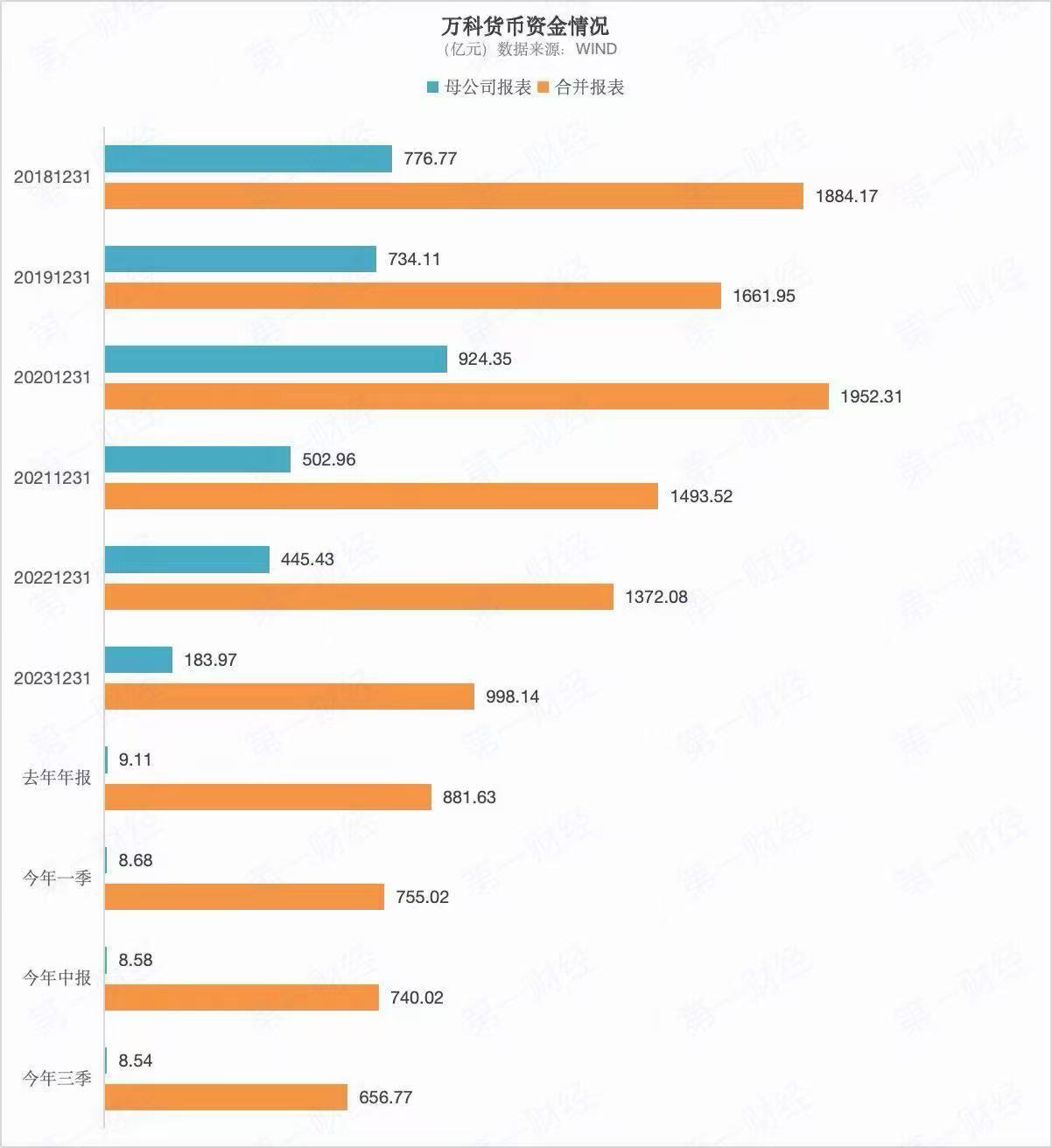

多位受访人士对第一财经记者表示,当下房企资金周转模式和所需周期与过去已大为不同,母公司口径下货币资金的大幅下滑早已引起市场警惕,但原本押注会平稳度过年末。对于“白名单”制度的推进,有股份行内部人士表示,资金的专款专用、销售端的持续低迷,都决定了其作用体现在企业账面上需要较长时间。

值得注意的是,万科3600多亿元有息负债结构中,银行借款占大头,另有保债计划等非传统融资,机构的相关风险担忧近期也明显上升。

年内到期公开市场债券57亿元,母公司货币资金8.6亿元

截至今年三季度末,万科有息负债合计为3629.3亿元。其中,在今年下半年和明年上半年到期的有息负债达到1553.7亿元。

但从财务报表来看,截至9月30日,万科账面上还有货币资金656.8亿元。加上“白名单”制度等房地产融资支持政策的持续推进,有观点一度认为,万科的债务压力依然较为乐观。

“房地产的商业模式比较特殊,而且跟过去已经很不同了。一方面是因为过去是母公司借款、项目子公司用款的模式;另一方面是在行业进入调整期之后,保交楼为首要,项目公司的钱都是专款专用,销售款项要在扣除各项成本费用之后才能真正回流到母公司。”一位银行人士对记者表示,销售低迷导致回款周期较以往明显拉长,进一步加剧房企流动性压力。

“公司本部资产以其他应收款和长期股权投资为主,流动性不佳,考虑到公司过往主要采用‘总对总’的融资方式,债务较为集中于公司本部,而货币资金较多停留于子公司层面,需关注公司本部流动性管理情况。”联合资信在今年5月对万科的跟踪评级报告中指出。

标普信评此前报告也曾提示,万科今年前7月全口径销售额(821亿元,同比下滑44%)跌幅远超行业均值,考虑到权益比例、预售资金监管及刚性运营支出后,实际可回流至本部用于偿债的资金很少。

数据显示,截至今年上半年末,万科的母公司资产负债表上,货币资金只有8.58亿元,在集团740.02亿元货币资金中的占比只有1%左右。从绝对值来看,万科本部货币资金已经较2023年末时下降了95%左右,在集团中的占比也自去年以来降到了历史冰点。回顾2019年末,万科合并报表和母公司报表中的货币资金分别约为1662亿元和734亿元。

从与预付款息息相关的合同负债指标来看,万科母公司合同负债在集团中占比近年来一直保持在1%左右。上述银行人士指出,虽然表面上比例没有发生明显变化,但随着行业进入调整期、资金账户监管趋严,母公司实际能动用的资金已发生很大变化。

另从绝对值来看,因为销售规模下降,万科合同负债金额也接连下滑。截至今年三季度末,这一指标余额为1319亿元,较去年末下降了31.43%。今年前三季度,万科累计实现合同销售面积775.1万平方米,合同销售金额1004.6亿元,同比分别下降41.8%和 44.6%。

半年报显示,万科本部一年内到期的非流动负债有约1041亿元,在合并报表中占比约77%。这意味着,万科债务压力不减,但能够随时动用的流动性越来越少。但仅从财务报表上看,截至今年上半年末,万科约693亿元现金及现金等价物中,受限的资金仅为46.55亿元。

借了多少钱?“白名单”制度等如何起作用

经营压力下,外部驰援成为万科偿还债务的主要资金来源。

去年全年,在各类金融机构支持下,万科共计新增融资和再融资948亿元,新增融资的综合成本3.54%。其中,由招商银行牵头的200亿元银团贷款成为近年来房地产单笔金额较大的一笔贷款,引起市场关注。

今年上半年,万科合并报表范围内又新增融资和再融资249亿元(不含股东借款)。此外,大股东深铁集团已累计向万科提供股东借款超过300亿元。

万科曾在去年年报中提到,“白名单”贷款、经营性物业贷款等房地产融资协调机制有力推动公司融资模式转型。2024年,公司经营性物业贷落地293亿元,并在北京、广州、杭州、成都、重庆、南昌、昆明等59个城市上报住建融资协调机制白名单项目178个。

上述“白名单”项目最终获得贷款情况尚无具体数据。但从各地陆续披露的“白名单”支持进展来看,银行已在积极筛选优质地产项目并发放贷款。因此也有声音质疑:缘何“白名单”贷款支持不断,房企的债务压力却不减?

多位金融人士表示,“白名单”制度重在保交楼,在缓解房企债务压力方面的作用显现需要一定时间。“(贷款)资金都在专用监管账户上,需要项目销售回款并偿还银行贷款等之后才能真正回到母公司。现在的行情下,这个周期会比较长。”上述股份行人士表示。

“多地展业的特征决定了如果彻底救助全国性房企则不可避免的需要协调全国多个地方协同行动,如涉及到预售资金的调配,保交付的安排等,协调难度巨大。另一方面,在资产价值面临缩水的情况下,救助的投入产出可能无法平衡,大量项目公司和参股合作公司的存在也给救助的分配提出了很大的挑战。”标普信评分析师张任远也在最新报告中提到,万科债券展期凸显了全国性房企的救助协调难度很大。

张任远提示,大型国有全资或控股房企对于公开市场债券的支持意愿仍相对较高。但受到大环境的影响,这些房企的项目端也可能或多或少面临去化压力大的挑战,当项目去化速度慢于项目端融资到期速度时,项目端偿债能力也将高度依赖于集团对此类事件的支持意愿和处理态度。

在优质项目加速去化、剩余项目去化难度不断增加的情况下,市场对万科的销售担忧依然不小。在去年业绩大幅亏损之后,今年前三季度,万科营收和归母净利润继续下滑26.61%、56.14%,实现营收1613.9亿元,权益净亏损280.2亿元。其中在第三季度,万科归母净利润降幅接近100%,净亏损160.7亿元。

债务到期压力大,银行占大头

在外部融资支持下,去年万科完成了93亿元的境内公开债券和折合人民币约104亿元的境外公开债券偿付。截至今年8月下旬,万科顺利完成了243.9亿元的公开债务偿还,大股东的支持也成为其偿债能力的主要支撑。

就在11月13日,在深铁集团再次向万科提供不超过16.66亿元借款之后,一笔2020年发行的7年期(附第5年末发行人赎回选择权、发行人调整票面利率选择权和投资者回售选择权)公司债券“20万科08”被赎回摘牌,金额为16亿元本金附加最后一期利息6576万元。

在2027年之前,万科已无境外公开债到期。有市场人士对记者表示,对万科债务压力早有预期,但此前曾押注其将“安稳”跨过年底。

万科最近一次公开市场发债可以追溯到2023年7月。从公开市场债券到期压力来看,除了今年12月两笔(包括已宣布展期的“22万科MTN004”)合计57亿元中票到期外,2026年万科还有4笔合计80亿元中票和1笔20亿元公司债到期。另据财通证券数据,公司2026年到期或行权的债券规模为124.19亿元。

相比之下,在万科3600多亿元有息负债中,银行借款占比超过70%,截至三季度末总金额约为2641亿元,其中既有长期借款,也有短期借款,也是未来一年内到期有息负债的重头戏。而此前第一财经曾报道,万科过去在银行贷款的抵押率较低,主要为信用贷款。

在此背景下,银行端的风险也备受关注。截至2022年末,万科借款金额排名前十位的银行包括工商银行、建设银行、中国银行、招商银行、兴业银行、上海银行,合计金额约396亿元,约占当时银行借款余额的21%。其中,仅一笔招商银行的约65亿元贷款有质押担保,该笔贷款到期日在今年6月。

按照万科前期发债文件披露,上述银行借款中,有4笔尚未触及到期日,包括工商银行1笔92.41亿元贷款,到期日为2026年12月21日;中国银行3笔合计106.55亿元贷款,到期日分别在2026年12月、2027年7月、2029年11月。

除银行借款外,万科还有包括保债计划在内的非传统融资面临到期压力。在截至2022年末金额较大的非传统融资中,目前尚未触及到期日的万科借款方包括新华资管(71.57亿元)、平安银行(58亿元)、泰康资管(46亿元)、中诚信托(22亿元)。上述借款的担保方式均为信用担保。

其中,新华资管有两笔合计35.2亿元在2025年12月10日到期,另有一笔本金金额26.25亿元的借款在今年1月展期,到期日为2026年12月31日,余额20.4亿元。剩余其他机构的几笔借款多在2031年及之后到期。

从目前外部资金获取空间来看,据财通证券根据双方框架协议测算,万科在2025年度股东会召开之前(预计不晚于2026年6月30日)可向深铁集团提取的贷款本金额度为不超过22.9亿元;另据联合资信报告,截至今年3月底,万科获得主要合作银行授信额度4703.95亿元,其中尚未使用的授信余额为2344.76亿元。不过,近期有消息称,已有银行拒绝向万科提供贷款。

对于银行在房地产领域的风险,张任远认为,截至2025年9月末,国内商业银行房地产开发贷款占贷款总额的比例在5%到6%之间,考虑到商业银行过去几年对此类贷款已经计提了较为充分的减值准备,单个房企风险事件不会对金融机构产生系统性风险。另一方面,“保交付”等政策的持续深入,有效地阻断了企业风险向社会或民生风险的传导的路径。