8月11日晚,煌上煌发布公告称,拟与福建立兴食品股份有限公司(以下简称立兴食品或标的公司)股东林解本、王永和、郭树松、赵志坚、林建清、晟兴投资和众立投资签订《股权转让协议》,受让上述股东持有的立兴食品合计51%的股权,交易价格为4.947亿元。

本次交易完成后,煌上煌将拥有立兴食品的控股权地位,立兴食品将成为公司控股子公司,纳入合并报表范围。记者注意到,今年上半年煌上煌净利润为7692万元,而立兴食品净利润为4188万元,后者如果并表,可明显增厚煌上煌业绩。

值得一提的是,煌上煌去年12月就曾谋划过收购广东展翠食品,但半个月后又宣布终止,原因是“与交易标的的控股股东之间无法就收购所涉及的相关条款最终达成一致”。

立兴食品专注于贴牌代加工服务

公告显示,立兴食品成立于2006年,是一家食品制造企业,专注于为企业提供一站式专业OEM/ODM贴牌代加工服务,同时也注重自有品牌建设。

公告称,立兴食品的产品涵盖水果、蔬菜、速食方便食品、咖啡、茶、高端饮品、乳制品、巧克力、婴童食品及植物萃取粉和浓缩液等众多系列,被誉为“全品类冻干大师”,产品畅销国内并出口多个国家和地区,是国内冻干食品制造的龙头企业。

煌上煌表示,通过本次交易,公司可以借助立兴食品的销售渠道和市场资源,进入新兴市场,接触到更广泛的消费群体,打破原有的市场局限,实现市场的多元化拓展。

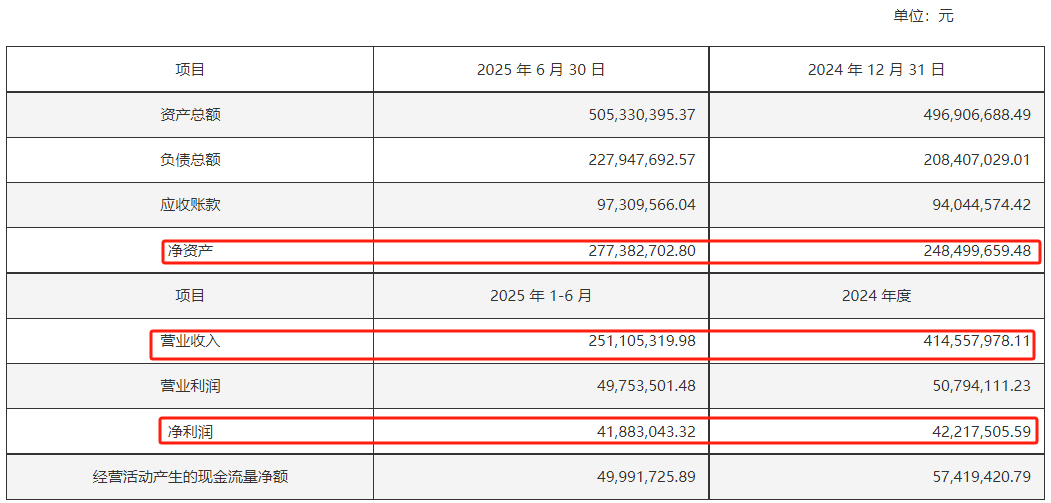

从近一年半以来的营收和净利润来看,立兴食品成长性尚可。其2024年度营业收入为4.15亿元,净利润为4221.75万元;2025年上半年营业收入为2.51亿元,净利润为4188.3万元。

煌上煌表示,本次交易的资金来源于公司自有资金或自筹资金,不会影响公司正常的经营活动。本次交易将进一步提高公司综合竞争力,符合公司的长远战略发展规划,不存在损害公司及全体股东利益,特别是中小股东利益的情形。本次交易完成后,立兴食品将被纳入公司合并报表范围,对公司的财务状况和经营成果产生一定的积极影响。

交易对方给出较高业绩承诺

记者注意到,此次立兴食品100%股权估值为9.7亿元,51%的股权对应作价金额为4.947亿元,相较于立兴食品2025年6月末的净资产,溢价率约为250%。

对应这一溢价,交易对方林解本、王永和、郭树松、赵志坚、林建清给出了不低的业绩承诺,即目标公司2025年度、2026年度、2027年度经审计扣非净利润分别不低于7500万元、8900万元、1亿元,三年累计实现的扣非净利润为2.64亿元,平均每年扣非净利润不低于8800万元。

资料显示,煌上煌始创于1993年,总部坐落在江西南昌,公司是一家集肉鸭养殖、屠宰加工、肉制品深加工、连锁销售、科研开发为一体的民营企业,2012年9月5日在深交所挂牌上市,成为酱卤肉制品行业第一家A股上市公司。

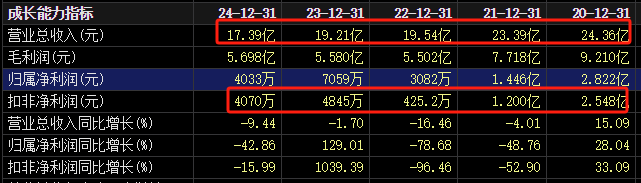

自2020年以来,煌上煌业绩较为低迷,营业收入持续下滑,净利润也大幅缩水。

具体看,2020年至2024年,煌上煌营业收入分别为24.36亿元、23.39亿元、19.54亿元、19.21亿元和17.39亿元,扣非净利润分别为2.55亿元、1.2亿元、425.2万元、4845万元和4070万元。2025年上半年,煌上煌业绩有所回升,扣非净利润为6810万元。

截至8月11日收盘,煌上煌的市值为89.18亿元。