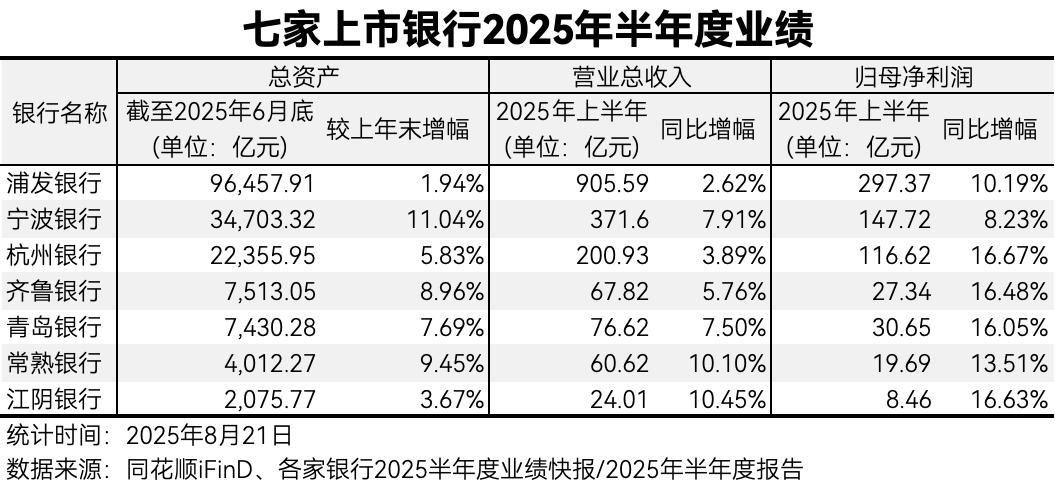

截至发稿,A股上市银行中,已有七家披露了2025年半年度业绩,包括1家股份行、4家城商行和2家农商行。其中,常熟银行与江阴银行完成了正式的半年报披露,杭州银行、宁波银行、齐鲁银行、青岛银行和浦发银行仅披露了半年度业绩快报。

总体来看,七家银行上半年业绩表现较为稳健,均实现了总资产、营业总收入和归母净利润的同比增长,不良贷款率有所下降,风险持续改善。其中,宁波银行总资产扩张迅速,浦发银行总营收突破900亿元,另有多家城商行归母净利润实现两位数增长。

《每日经济新闻》记者注意到,目前已有多家银行有中期分红预期。受访专家认为,银行股的高股息率特点增加了其配置价值,去年上市银行分红引发的银行板块行情,仍有可能再次出现。

宁波银行总资产增幅超10%,杭州银行净利润增长显著

从资产规模来看,截至2025年6月30日,上述七家银行资产总额均较年初实现了正增长。其中,除浦发银行和江阴银行外,其他银行较年初增长幅度均超5%。宁波银行以11.04%的增幅位居第一,也是这几家银行中唯一实现总资产增幅超10%的银行。

从经营绩效看,七家银行均实现了营业收入与归母净利润的同比增长。其中,浦发银行总营收突破900亿元,同比增长2.62%;江阴银行总营收24.01亿元,同比增长10.45%,增幅在这七家银行中居首;常熟银行以总营收60.62亿元,10.1%的同比增幅紧随其后。

归母净利润方面,杭州银行、江阴银行、齐鲁银行、青岛银行分别以16.67%、16.63%、16.48%、16.05%的同比增速实现超15%的高速增长。作为股份行,浦发银行以297.4亿元的归母净利润位居第一;宁波银行、杭州银行这两家城商行分别为147.7亿元、116.6亿元,归母净利润均超100亿元。

在资产质量方面,宁波银行、杭州银行、江阴银行不良贷款率均较年初持平,其余四家银行的资产质量水平均有不同幅度改善,其中齐鲁银行的不良贷款率较年初下降10个BP,下降幅度最大。

江阴银行与常熟银行同为江苏地区的农商银行,具有一定的可比性。常熟银行总营收60.62亿元,同比增长10.1%,归母净利润19.69亿元,同比增长13.51%。江阴银行总营收24.01亿元,同比增长10.45%,归母净利润8.46亿元,同比增长16.63%。可以看出,江阴银行虽然在营收和归母净利润上逊于常熟银行,但在增速上超过了后者。

值得一提的是,8月15日,国家金融监督管理总局发布了2025年二季度银行业主要监管指标数据情况。报告指出,2025年上半年,商业银行累计实现净利润1.2万亿元。2025年二季度末,平均资本利润率8.19%,平均资产利润率0.63%。

信贷资产质量方面,商业银行总体稳定,不良贷款余额与比例双降。截至2025年二季度末,商业银行不良贷款余额3.4万亿元,较上季末减少24亿元;商业银行不良贷款率1.49%,较上季末下降0.02个百分点。

银行股中期分红接棒,息差压力仍存

去年以来,银行板块上涨趋势显著。记者通过iFinD金融终端发现,2024年以来至今年6月末,中证银行指数涨幅达52.7%,而同期COMEX黄金涨幅为60.01%。

近两年银行板块上涨的一个很大原因是持续分红。同花顺iFinD数据显示,2024年A股上市银行现金分红总额达6460.25亿元,同比增幅为5.33%。银行股分红可观,增强了股民信心,加上大型银行经营风险相对较低,迎合了投资者的低风险偏好,成为避险资金的优质去向,进一步助力银行板块持续增长。

记者注意到,今年6月起,多家A股上市银行陆续发布2024年度分红派息公告。常熟银行已发布2025年中期利润分配方案公告。同时,招商银行、沪农商行等银行也有中期分红预期。

8月21日,北京财富管理行业协会特约研究员杨海平通过微信告诉《每日经济新闻》记者:“在新国九条的指引之下,上市商业银行增加了分红的可预期性,有的也推出了半年度分红计划。在行情波动之下,银行股高股息率的特点就增加了其配置价值。虽然今年整体上定调为慢牛行情,但是过程中不排除有一些波动或反复,所以有些机构投资者也会看中银行股的防御属性。因此,在当前行情之下,仍然有可能出现类似去年上市银行分红引发银行板块显著上涨,甚至引领大盘上涨的局面。”

随着市场利率中枢下行,银行的息差压力备受关注。监管部门数据显示,上半年商业银行平均净息差1.42%,较去年末下降10个BP。从已披露数据的银行来看,截至今年6月末,常熟银行的净息差为2.58%,较年初下降13个BP;江阴银行的净息差为1.54%,较年初下降22个BP。

“虽然商业银行采取积极的措施稳息差,但是资产端利率中枢下行趋势明显,资产荒局面未得到扭转。总体判断,2025年商业银行净息差将持续承压。”杨海平认为。