随着A股上市公司半年报披露完毕,险资最新重仓持股情况逐渐清晰。Wind数据显示,截至2025年二季度末,险资共出现在超700只个股的前十大流通股东名单中。

从行业来看,险资对银行股较为青睐,按持股数量统计,前十大重仓股中有六只为银行股。此外,险资对交通运输、通信、公用事业等行业的持股数量位居前列。

展望三季度,多家保险机构表示,将持续优化权益投资结构,重点关注高股息、新质生产力等方向。

险资青睐银行股

数据显示,剔除受自持因素影响的中国人寿、中国平安、平安银行三只个股后,截至2025年二季度末,险资合计重仓持有730只个股,合计持股数量为619.19亿股,持股市值为6289.85亿元,持股数量和市值均较一季度末上升。

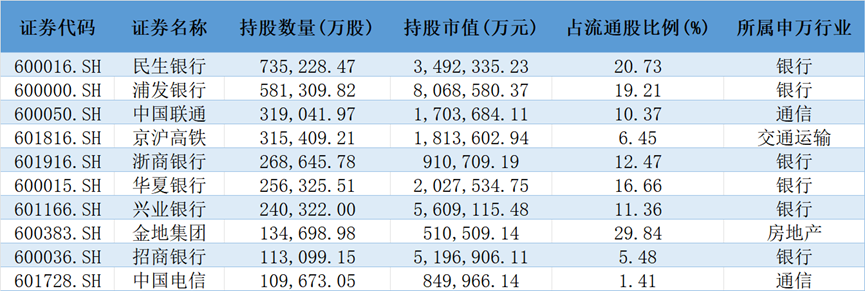

银行股受险资青睐。截至二季度末,在险资前十大重仓股中有六只为银行股,包括民生银行、浦发银行、浙商银行、华夏银行、兴业银行、招商银行。

险资前十大重仓股

数据来源:Wind;截至2025年二季度末

数据显示,截至二季度末,险资对银行股的持股数量为280.30亿股,持股市值为3018.83亿元,持股数量和市值均在险资持股的申万一级行业中位居首位。

今年以来,新华保险、平安人寿、信泰保险、弘康人寿、民生人寿等多家险企通过举牌加仓银行股,被举牌银行包括农业银行H股、邮储银行H股、招商银行H股、中信银行H股、浙商银行H股、郑州银行H股、杭州银行A股等。

银河证券银行业分析师张一纬认为,银行股业绩波动相对较小,分红保持稳定,具有较好的中长期收益确定性、稳健性,符合险资“长期投资、价值投资、稳健投资”的导向。同时,当前银行板块估值处于历史较低水平,股息率位于行业前列,红利价值有望继续吸引中长期增量资金流入。

持续优化权益配置结构

除银行业之外,截至二季度末,险资对交通运输、通信、公用事业等行业的持股数量位居前列,对相关行业个股进行大幅加仓。

数据显示,二季度,险资对中信银行、京沪高铁、中国电信进行增持,增持股份数量均超过2亿股,对苏州银行、中国建筑、华菱钢铁、洛阳钼业、四川路桥等个股增持股份数量均超过1亿股。

与2025年一季度末相比,二季度,险资新进成为超140只个股的前十大流通股东。其中,险资对杭州银行、苏农银行、盈峰环境、江苏金租等个股加仓数量居前。

此外,二季度,保险系私募证券投资基金鸿鹄基金二期,新进成为中国石油、中国神华前十大流通股东。

整体来看,险资重仓持有个股所属行业的高股息特征较为明显。业内人士认为,在当前低利率环境下,通过增配权益资产提升投资收益已成为险资的共识。受新旧会计准则切换的影响,具备持续稳定盈利和分红的优质公司,具有相对较好的投资价值和防御属性,契合保险资金长期投资诉求。

展望未来,多家上市险企表示,将沿着高股息和新质生产力两条主线挖掘投资机会。例如,中国人寿管理层近日在2025年中期业绩发布会上表示,将持续优化权益配置结构,重点配置新质生产力、优质高股息股票,将重点关注科技创新、先进制造、新消费等板块。