12月6日,证监会主席吴清关于“适度打开资本空间和杠杆限制”的表态引发关注,市场热议的焦点直指中外投行的“杠杆鸿沟”——当前我国证券业平均杠杆率仅为3.29倍,与高盛、摩根士丹利等国际顶流投行10~15倍的水平相比差距悬殊。有众多声音呼吁,中信证券、国泰海通等头部机构应以此为契机,加速向国际一流机构看齐。

不过,在一片“对标华尔街”的呼声中,业内资深人士却给出了冷静的“降温”判断。

12月8日,一位沪上资深券商人士直言,鉴于国内外监管环境与业务模式的本质差异,国内机构不应盲目迷信海外混业经营下的高杠杆数值。他研判,在“扶优限劣”的新常态下,未来3~5年国内券商行业合理杠杆区间应在4~5倍,行业将从单纯的规模追逐转向对资本效率与风险定价能力的深度角逐。

数据透视:全行业杠杆率3.29倍窄幅震荡,最高为5.31倍

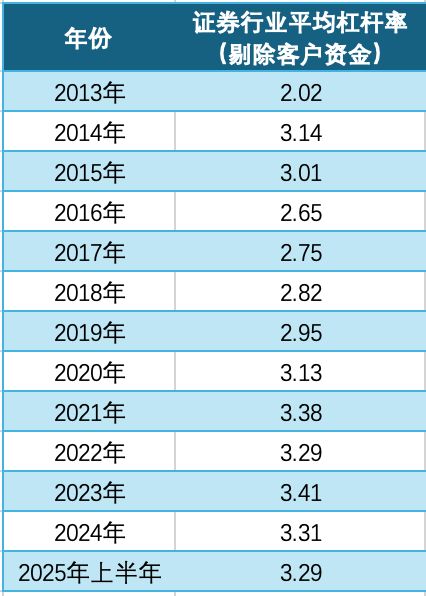

在监管信号释放之前,国内证券行业的杠杆率实际上长期处于相对“胶着”的状态。《每日经济新闻》记者统计发现,国内证券行业杠杆率自2020年再次突破3倍之后,常年保持在3~4倍。

中国证券业协会最新数据显示,截至2025年6月30日,150家证券公司总资产为13.46万亿元,净资产为3.23万亿元,客户交易结算资金余额(含信用交易资金)2.82万亿元,行业整体杠杆率为3.29倍。这一数据相较于2024年微幅下降,但也维持在2021年以来的相对高位区间窄幅震荡。

数据来源:记者根据中国证券业协会数据统计计算

对于这种窄幅震荡甚至微降的现象,记者进一步了解到,主要原因来自两个方面:一是2025年上半年固定收益市场明显降温,进而抑制了行业内各公司主动扩表的动力,个别上市券商甚至出现了缩表现象;二是上半年客户交易结算资金余额较2024年年底增加9.30%,增幅高于总资产及净资产增幅,在计算上拉低了杠杆倍数。

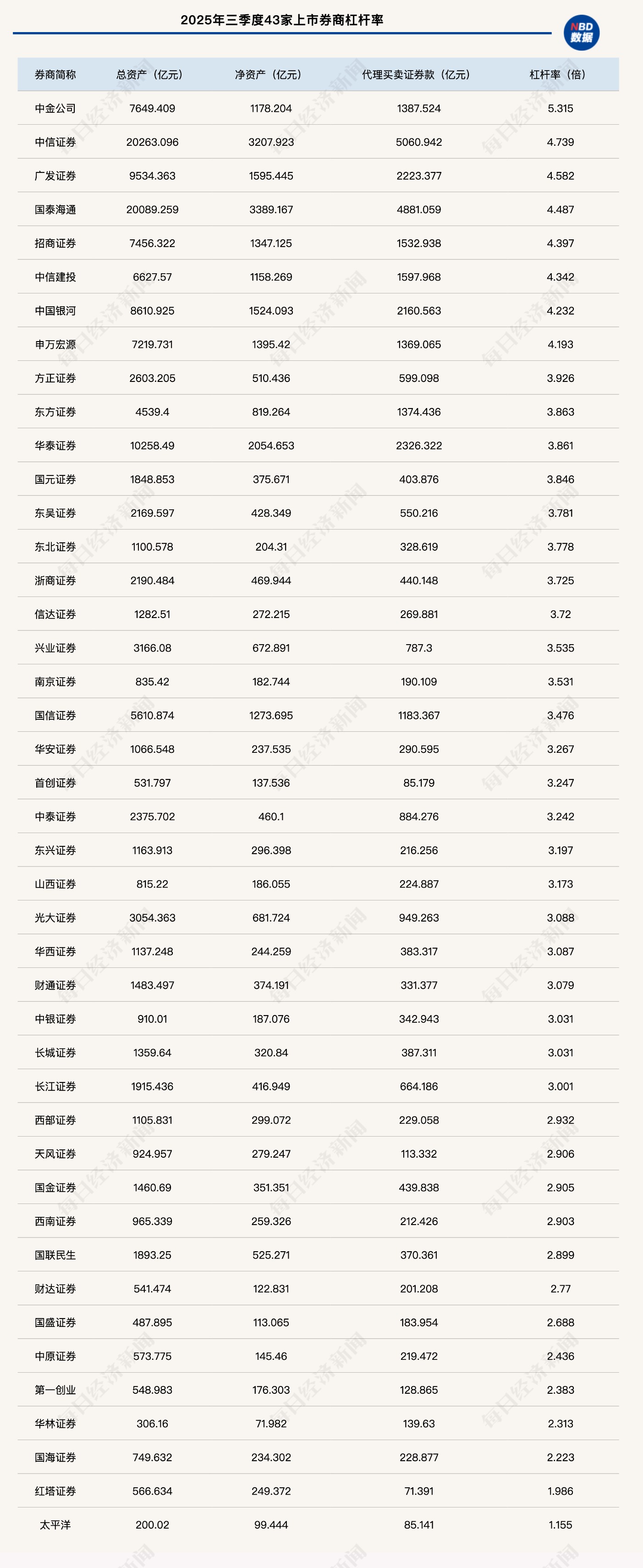

然而,在行业平均值的掩盖下,头部券商与中小机构之间已经出现了巨大的分化。进一步聚焦43家上市券商可以发现,截至2025年三季度末,上市券商的财务杠杆率为3.97倍,明显高于行业平均水平。其中,中金公司杠杆率居于首位,达到5.31倍;其次是中信证券、广发证券、国泰海通、招商证券、中信建投、中国银河和申万宏源,这些头部机构的杠杆率也都保持在4倍以上。

相比之下,中小券商的资本运用效率显得“捉襟见肘”。数据显示,西部证券、天风证券、国金证券等13家上市券商的杠杆率不足3倍,其中红塔证券和太平洋仅有1.99倍和1.16倍。这种局面,清晰地勾勒出当前证券行业强者恒强的马太效应格局。

注:财务杠杆率=(总资产-代理买卖证券款)/净资产监管定调“适度松绑”,业内预判合理杠杆区间或在4至5倍

在行业杠杆率分化加剧、整体扩表动力不足的背景下,监管层的最新表态犹如一剂强心针。12月6日,证监会主席吴清发表重要讲话,明确提出将对优质机构适当“松绑”,进一步优化风控指标,适度打开资本空间和杠杆限制,提升资本利用效率。

这一政策信号意味着什么?究竟能释放多大的空间?

前述沪上资深券商人士分析认为,行业杠杆驱动力划分为三个阶段。第一阶段主要依靠两融和股票质押等信用业务推动,实现了杠杆率的大幅提升;第二阶段则是依靠雪球、期权等场外衍生品的爆发;而目前行业正处于第三阶段,即“投资业务+资本中介(两融)+机构服务(衍生品)”的复合驱动模式。

针对市场最关心“度”的问题,该人士进行了详细拆解,投资业务未来肯定有一定的增幅,空间最大,对杠杆率贡献最大;其次是资本中介两融业务,但规模相对受到市场环境影响;最后才是机构服务衍生品。综合测算三个板块未来的整体约束因子及市场发展空间,预期未来国内券商行业3~5年的合理杠杆区间提升到4~5倍是比较合适的。

在具体的政策落地路径上,该人士指出,目前制约券商杠杆提升的核心指标主要包括风险覆盖率、资本杠杆率等。其中,风险覆盖率在2024年的新规中已经进行了修改,目前整体系数比例还可以不断优化。他预测,未来资本杠杆率、流动性覆盖率、净稳定资金率等核心指标的可操作空间更大,例如加大对提高股票类及ETF、REITs等产品的折算率将实质性释放流动性。

直面国际投行10倍以上杠杆率,优质头部券商显著受益

此次“松绑”引发热议的另一大背景,是国内头部券商与国际一流投行之间显而易见的差距。

以2025年三季度末数据为例,中信证券、国泰海通和华泰证券的总资产分别达到2.03万亿元、2.01万亿元和1.03万亿元,但这3家券商的杠杆率分别为4.74倍、4.49倍和3.86倍。

反观华尔街,2008年以前美国券商杠杆率水平最高曾达到30倍以上,尽管金融危机后有所下滑,但也基本维持在10~15倍。Wind数据显示,截至2025年三季度末,高盛、摩根大通和摩根士丹利的权益乘数分别为14.53倍、12.66倍和12.29倍。中信证券董事长张佑君也曾坦言,公司杠杆率与高盛、摩根士丹利等10倍以上的杠杆率还有差距。

“不能只看海外的数据”,前述沪上券商资深人士对此则持保留态度。他指出,海外机构往往是混业经营,包含银行及借贷属性,10~15倍的杠杆率在那种环境下不能算多;同理,国内的4~5倍也不能单纯看作低。他强调,环境不同,约束不同,监管的意志更不同。未来券商要做好资本市场服务中介,一定是“多功能+特色”全面推进,实现“杠杆业务做得好+约束做得好”的正向循环才是目的。

尽管不盲目追求高数值,但提升资本效率已是行业共识。国泰海通非银分析师刘欣琦最新研究认为,现行框架下券商理论杠杆上限约为6倍,随着资本杠杆的优化,两融、衍生品、跨境等资本中介业务的增长,优质头部券商有望充分受益政策优化带来的ROE成长空间。