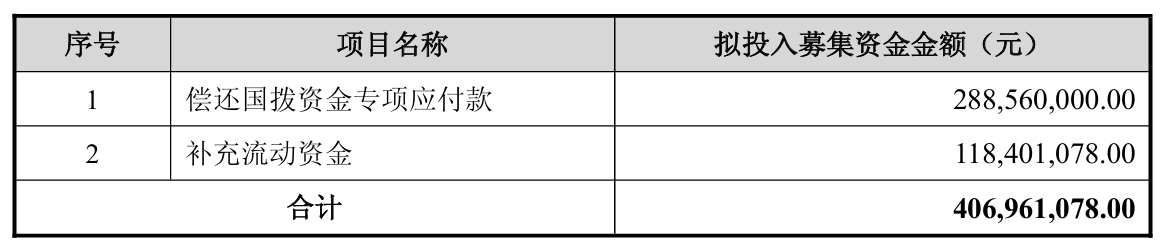

8月15日晚间,农发种业(600313)发布公告称,公司拟向特定对象发行股票,募集资金总额不超过4.07亿元(含本数),在扣除发行费用后,实际募集资金净额将用于偿还由于国有资本性质的拨款形成的公司对中国农发集团专项应付款和补充流动资金。

公告显示,本次发行的对象为中国农发集团、华农资产,中国农发集团、华农资产拟以现金方式认购公司本次发行的全部股票。本次发行构成关联交易。

本次发行的认购对象为中国农发集团、华农资产。本次发行前,中国农发集团直接持有公司12.07%的股份,通过中垦公司和华农资产间接持有公司27.71%股份,为公司实际控制人。华农资产系中国农发集团的全资子公司,直接持有公司4.59%股份,与中国农发集团为一致行动人

定价方面,本次发行的定价基准日为公司第七届董事会第五十次会议决议公告日。本次发行股票的发行价格为5.14元/股,不低于定价基准日前20个交易日股票交易均价的80%。本次发行的股票数量为7917.53万股,不超过本次发行前公司总股本的30%。

对于本次发行的目的,农发种业表示,本次向特定对象发行的目的是将中国农发集团以委托贷款方式拨付农发种业的国拨资金按照规定转为中国农发集团对农发种业的直接投资(股权投资)。

农发种业拟将获得的由中国农发集团以委托贷款方式拨付的国资预算资金2.89亿元转增为股本,有助于公司明确和落实国有资本权益,满足国拨资金的相关规定。

截至2025年3月31日,公司资产负债率为41.55%。农发种业坦言,本次向特定对象发行股票募集资金后,公司净营运资金得到补充,资产负债率降低,将增强公司的资金实力,优化资本结构,有效提升公司的竞争优势并增强公司抗风险能力。

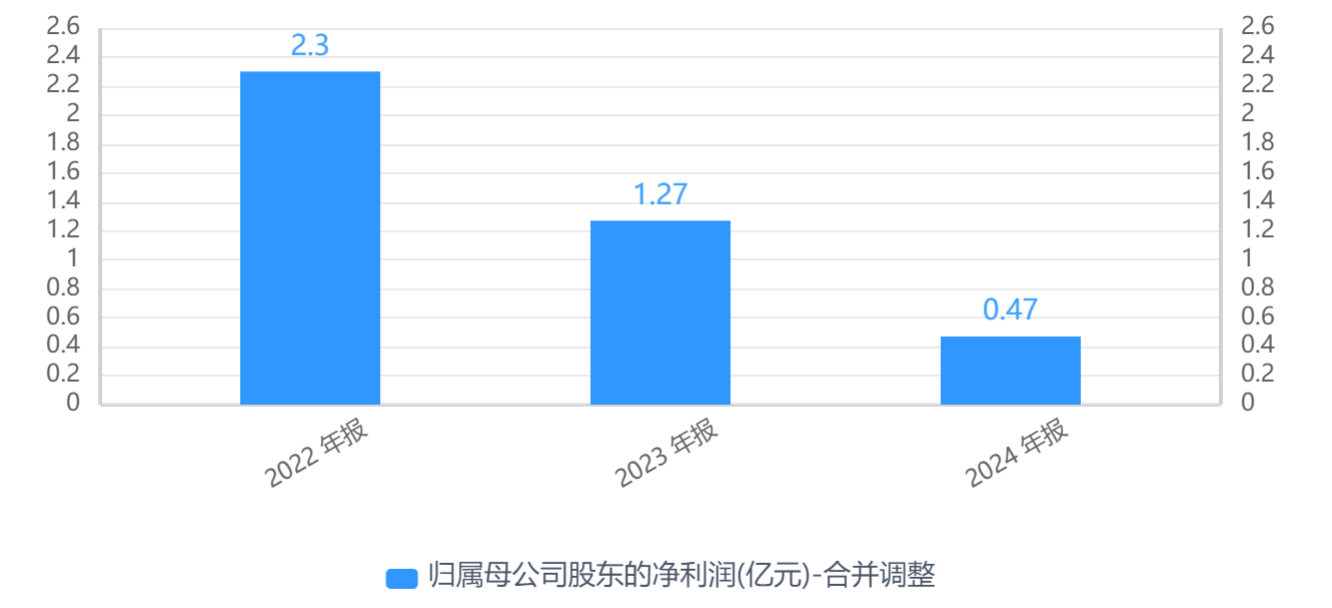

纵观近年业绩,农发种业近两年度净利承压,今年首季度有所回暖。2022年至2024年,公司归母净利润分别为2.3亿元、1.27亿元、0.47亿元。

2025年第一季度,公司营业收入为15.70亿元,同比增长85.29%;归母净利润为5162.03万元,同比增长13.55%;扣非归母净利润为2150.14万元,同比增长26.32%;基本每股收益0.05元。

二级市场上,截至8月15日收盘,农发种业上涨0.47%报6.35元/股,总市值为68.72亿元,近一年来公司股价累计上涨15%。