据港交所官网,今年6月首次递表时隔半年失效后,A股燃气巨头新奥股份(SH600803,股价22.37元,市值692.82亿元)近日再度向港交所递表,中金公司为独家保荐人。公司拟通过全资子公司私有化新奥能源(HK02688,股价69.15港元,市值782.6亿港元),并同步以介绍上市方式在港交所主板上市。

《每日经济新闻》记者注意到,2022年至今年上半年,新奥股份核心的天然气销售业务毛利率维持在9.7%~11%区间波动,显著低于其他包括智家业务等非核心业务的毛利率。同时,公司今年上半年还出现营收和净利“双降”的局面,且今年上半年流动负债净额较去年年末激增了近78%。

此外,新奥股份A股IPO(首次公开募股)以来已累计直接融资超354亿元,且公司去年股利支付率还超过70%,但这些分红大都进了实控人王玉锁的口袋。但同时,新奥股份去年的短期借款就达92.4亿元,分红与偿债的资金分配合理性引发市场关注。

核心业务毛利率显著低于非核心业务

新奥股份业务覆盖天然气全产业链,拥有超过30年的运营实践经验。公司在清洁能源行业拥有上中下游一体化的业务组合,主要采用贯穿天然气整个价值链的垂直整合业务模式。

招股书援引弗若斯特沙利文数据称,按2024年零售销气量计算,新奥股份是国内最大的民营城燃企业,在所有市场参与者中排名第三,市场份额约6.1%;而在综合能源智慧管理解决方案市场,其2024年市占率达10.1%,位列行业第一。

新奥股份提供全方位的业务及服务,主要包括天然气销售业务(涵盖天然气零售、天然气批发及平台交易气)、泛能业务、智家业务、工程建造与安装以及基础设施运营,业务覆盖全国各个地区。2022年、2023年、2024年和2025年上半年(以下简称报告期内),公司的大部分收入来自国内业务及运营。

报告期内,新奥股份的大部分收入来自天然气销售业务,占总收入的比例分别为82.3%、79.3%、78.9%和81.0%。具体来看,该业务主要涉及向经营区域内的终端用户(包括居民用户及工商业客户)销售天然气,依赖于地方政府授予的独家特许经营权。

图片来源:新奥股份招股书

不过,相较于泛能业务、智家业务等收入占比相对较小的业务,新奥股份报告期内核心的天然气销售业务毛利率维持在9.7%~11%区间波动,远低于智家业务60%以上的毛利率。

图片来源:新奥股份招股书上半年末流动负债净额较2024年底激增近78%

业绩方面,报告期内,公司分别实现营收1461.13亿元、1378.41亿元、1317.15亿元和644.89亿元;同期净利润分别为110.73亿元、125.3亿元、99.44亿元和47.02亿元。而公司今年上半年的营收和净利润同比小幅下滑。

图片来源:新奥股份招股书

此外,2022年—2024年,新奥股份的净利润出现了较大的波动,公司在招股书中坦言,2023年净利润录得同比增长主要原因是当年的“其他收益及亏损”激增至13.02亿元(2022年仅为500万元)。到了2024年,这一项目骤降至800万元,这直接导致去年持续经营业务净利润减少了8.5%。

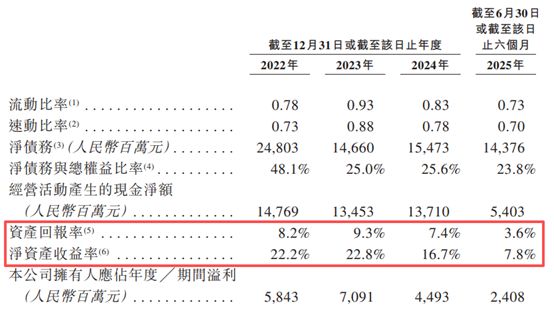

尽管报告期内保持着千亿元规模的营收和百亿元级别的溢利,但公司的资本回报效率却正在下滑。例如,报告期内,新奥股份净资产收益率(ROE)从2023年的22.8%降至了2024年的16.7%,同期,资产回报率(ROA)从9.3%下降至了7.4%。

图片来源:新奥股份招股书

每经记者还注意到,新奥股份长期处于净流动负债的状态(即流动负债高于流动资产),且近期急剧恶化——截至今年上半年末,公司的净流动负债高达132.27亿元,较2024年底的74.44亿元激增近78%。

图片来源:新奥股份招股书

公司称,报告期内公司录得流动负债净额主要源于大量合同负债(主要为公司就持续供气及服务向客户收取的保证金),该等合同负债将在履约责任完成时确认为收入。而对于报告期内流动负债净额出现波动,新奥股份称,是多项因素共同作用的结果,主要包括各报告期末的现金及现金等价物余额、经考量期限及履约义务的合同负债流动部分变动、各报告期末衍生金融工具的状况等。

A股IPO以来已累计直接融资超354亿元

新奥股份历史可追溯至1992年12月,最初为一家名为河北威远实业股份有限公司的国企。成立仅一年多后的1994年1月,公司便在上交所上市。公司曾一直由石家庄国资委最终控制,直至2004年5月,新奥集团公司(一家由王玉锁最终控制的私人公司)及其一致行动人获国务院国资委批准,收购了石家庄市国资通过河北威远持有的公司全部股权。

Wind金融终端数据显示,登陆A股这30多年来,新奥股份通过IPO、定增、中期票据等方式已累计直接融资超354亿元。

图片来源:Wind

截至招股书披露日,王玉锁及其一致行动人新奥国际、新奥控股等合计持有新奥股份22.43亿股股份,占公司总股本的72.44%,为控股股东。同时,王玉锁也是新奥能源的实控人。

A股上市以来,新奥股份已累计分红16次,累计现金分红超105亿元,平均分红率为31.69%。2024年,新奥股份更是现金分红约28.05亿元。然而,这些分红大都进了王玉锁的口袋。与此同时,公司同期短期借款达92.4亿元。

图片来源:Wind

图片来源:新奥股份公告

新奥股份明确在招股书中提到,公司寻求在港股上市,旨在以H股形式为私有化提供具有价值且具备流动性的对价。本次IPO亦有助于公司与新奥能源所经营的天然气上下游业务形成协同效应、提升运营效率并增强资本市场吸引力。

而说到私有化,就不得不提今年3月底新奥股份的重组方案。

据当时的公告,重组依旧涉及实控人旗下天然气资产。但令市场意外的是,标的公司系港股上市公司新奥能源。这次交易后,新奥能源不仅将成为新奥股份全资子公司,还将从港股退市。

而激进并购将推高负债压力,新奥股份2024年资产负债率达54.3%,若完成新奥能源私有化且全额依赖贷款,公司负债率将升至67%,2026年还需偿还13.32亿港元境外贷款本息。

今年4月中旬,A股公司新奥股份和新奥能源同时公告了交易所问询内容。交易所质疑的焦点在于,两公司在重组预案中,依照评估公司给出的估值中值,直接给出了新奥能源私有化方案合计80港元/股的对价。但这一价格却较重组披露前一交易日的股价58.55港元/股,高出36.6%。

12月19日上午,每经记者以投资者身份致电新奥股份,公司证券部人士表示,公司此次港股IPO是通过介绍上市的方式上市,因此不发行新股,也不募集资金,因此没有募投项目。

而针对公司去年超过70%的股利支付率,但同时又新增92.4亿元短期借款,该人士表示,公司有分红政策,2023年—2025年的分红是固定额分红。“(分红)政策在2023年推出的时候,就确定了2023年—2025年的具体分红金额,这个是确定的。”该人士还补充称,公司有些(债务)是美元债,因为美国的利率在降,就有一些新增的人民币贷款,通过换汇去偿还美元债,这些人民币借款是很短期的,就只是货币的转换,为了避免汇率(波动)。