继“报行合一”在车险和人身险各渠道实施后,也将正式落地非车险领域。

金融监管总局近日发布《关于加强非车险业务监管有关事项的通知》(下称《通知》),聚焦非车险领域经营不规范、非理性竞争等问题,进一步落实“报行合一”“见费出单”等监管要求,促进非车险业务高质量发展。据悉,《通知》将自2025年11月1日起实施。

“尽管非车险近年来发展较快,但从盈利性表现来看,非车险明显弱于车险。我们认为,非车险‘报行合一’将显著规范行业费用投放,改善整体盈利空间。”东吴证券首席战略官、非银金融首席分析师孙婷团队表示。

第一财经记者注意到,在《通知》发布后,中国人保、平安产险等头部险企纷纷发文表示已成立相应工作专班,推进落实《通知》相关要求。

非车险正式启动“报行合一”

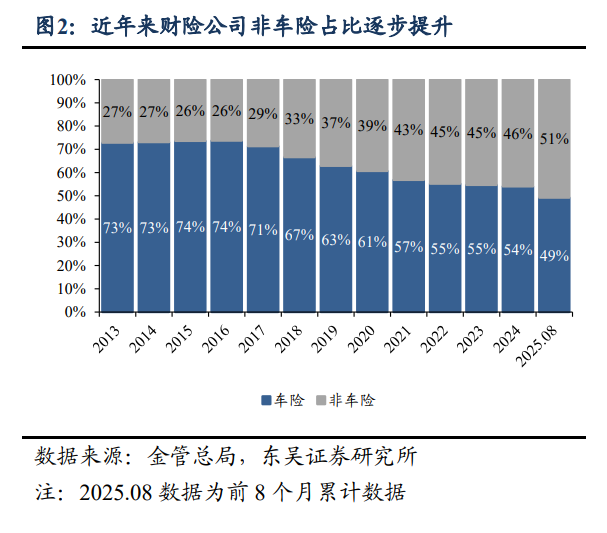

金融监管总局数据显示,2025年前8个月财险公司总保费收入1.22万亿元,同比增长4.7%,其中非车险6195亿元,占比50.77%,其中健康险占比14.88%,农险占比10.83%,责任险占比8.24%,分列非车险前三位。

从《通知》具体内容来看,主要包括要求财险公司在非车险业务实行“报行合一”和“见费出单”,并引导行业注重价值和效益,合理设置费率,避免盲目抢份额。

其中,备受行业关注的“报行合一”是指保险公司应严格执行经备案的保险条款和保险费率,确保备案内容与实际经营行为完全一致。

这一制度已在车险领域和人身险银保、经代等渠道深化实施并取得显著成效,例如金融监管总局曾披露,人身险银保渠道“报行合一”实施后,佣金费率较之前平均水平下降约30%。而此次《通知》亦将“报行合一”拓展至非车险领域。

具体来说,《通知》要求财产保险公司合理设置预定附加费率和手续费率水平,不得设置与所提供服务不符的高额费用,精算假设与实际经营情况偏差过大时,应及时调整并重新备案,必要时应先行停售相关产品。同时,应当严格执行经备案的保险条款和保险费率,不得和保险中介机构通过各类方式变相调整保险责任和保险费率;要加强手续费核算管控,为保险销售支付的中介费用不得超过产品报备的手续费率上限,不得变相突破报备的手续费率上限。

“车险业务自2018年8月开始执行‘报行合一’,目前扩展至非车险,将覆盖财险所有业务。”孙婷团队表示。

在业内人士看来,推行“报行合一”主要是为了抑制保险公司通过“小账”“返点”等形式进行“内卷式”竞争从而出现费差损最终导致承保亏损的情况。

从过去数据来看,在财险行业要改变“车险独大”的趋势下,非车险近几年增速整体快于车险。东吴证券数据显示,非车险在财险公司总保费中的占比从2013年~2016年26%~27%的水平一路增长至当前超过“半壁江山”。但是,从盈利性表现来看,非车险却明显弱于车险。以财险行业“龙头”人保财险为例,2025年上半年整体综合成本率为95.3%,其中车险、非车险分别为94.2%和97.0%,其中意外伤害及健康险、责任险出现承保亏损,今年上半年综合成本率分别达到101.8%及103.6%。

中国人保副总裁、人保财险总裁于泽曾在8月的中期业绩发布会上表示,非车险长期亏损,其实主要是脱离了保险的大数法则,大量产品在销售过程中通过差异化来降低费率,提高手续费率。

因此,业内人士普遍认为,非车险实施“报行合一”将规范行业费用投放,减少行业无序竞争,降低费用率,提升行业整体承保盈利能力。“从长期角度来看,未来非车险成本结构预计应在保持盈利的范围内,降低费用占比,将空间让渡给赔付率,从而实现保险商业盈利与社会责任的‘双赢’。”华创证券研报表示。

“见费出单”全行业落地

除了实际费用率高企之外,承保过程中的保费收入管理规范问题亦是非车险行业的“顽疾”。在激烈的行业竞争之下,部分公司业务人员出现先出单再收费、垫付保费等不规范情况,一旦后续客户交费出现问题,将对保险公司形成坏账风险。

因此,要求“见费出单”(即财险公司应在收取全额保费或首期保费后再向客户出具保单和开具保费发票)也成为了此次《通知》的重要内容。

据了解,此前山东和云南等地已经开启了非车险“见费出单”的行业自律,而此次《通知》则将“见费出单”要求拓展到全行业。

《通知》明确,财产保险公司应在收取保费后向客户签发保单并开具保费发票。财产保险公司应加强应收保费管理,完善信息系统,优化规章制度、内控流程、考核政策,从源头控制应收保费风险。保险中介机构应配合财产保险公司执行相关要求,不得以垫付保费、引导投保人延期支付保费等方式扰乱市场秩序。

大型险企已成立工作专班推进

在业内人士看来,不管是落实“报行合一”还是“见费出单”,本质还是要引导非车险行业从“内卷式”的非理性竞争中挣脱出来,从粗放式发展转向价值发展。

因此,本次《通知》在考核机制上,也要求财险公司合理降低保费规模、业务增速、市场份额的考核要求,有效提高合规经营、质量效益、消费者权益保护的考核权重,合理规划非车险业务发展,加快由追求规模、速度向追求质量、效益转变。

金融监管总局表示,下一步将指导各派出机构和财产保险公司做好政策落实,稳步推进非车险监管要求落地见效,更好维护保险消费者合法权益,实现非车险业务高质量发展。

在《通知》发布后,中国人保、平安产险等财产险头部险企纷纷发文表示已成立相应工作专班,推进落实《通知》相关要求。

“公司已将落实非车险‘报行合一’作为2025年重要工作任务。”中国人保称,在公司层面,成立非车险“报行合一”工作专班,建立集团指导、子公司总部统筹、分支机构协同的工作机制,专项推进该项工作。同时,已对现有非车险产品和条款进行全面梳理和系统性评估,率先启动企财险、雇主责任险和安责险产品改造与定价模型升级,从源头保障符合“报行合一”政策要求,并制定了《营销费用治理优化工作方案》,优化营销费用管理模式;在行业层面,则在中国保险行业协会的指导下,协同主要主体在山东、云南等区域推进“见费出单”。

平安产险亦表示,公司已成立专项工作组,积极推进条款备案、系统改造等准备工作,确保在11月1日新规正式实施时全面达标。而在考核方面,将按照高质量发展要求合理降低保费规模、业务增速、市场份额的考核权重,强化合规经营、提升质量效益、加大消费者权益保护的考核权重。