头部险企又有“补血”新动作。

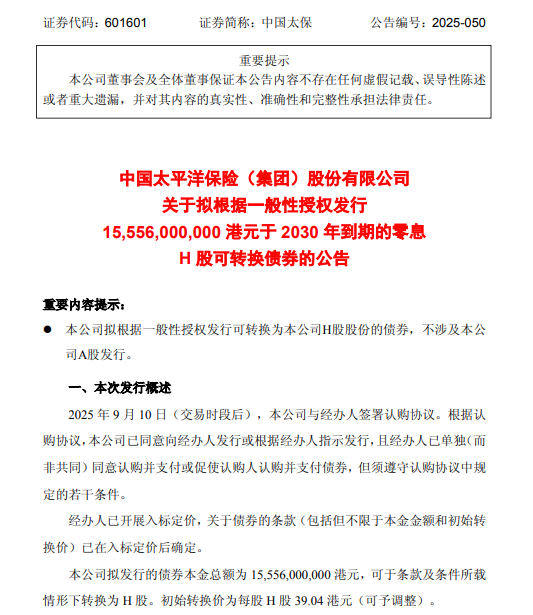

9月11日,中国太保发布公告称,拟根据一般性授权发行于2030年到期的零息H股可转换债券,不涉及该公司A股发行。

记者从中国太保了解到,在零票息前提下,该笔H股可转债最终实现溢价发行,融资规模达155.56亿港元,长线投资者认购比例超过七成,转股溢价率25%。

根据公告,初始转换价为每股H股39.04港元(可予调整),较中国太保H 股于9月10日(即签署认购协议日期)收市价每股32.20港元溢价约21.24%;较中国太保H股截至9月10日(包括该日)连续五个交易日平均收市价约每股31.87港元溢价约22.49%。

假设债券全部按每股H股 39.04 港元的初始转换价进行转换,并且不再发行其他股份,债券将转换成约3.98亿股转换股份,约占中国太保于公告日期现有已发行H股数目的14.36%及现有已发行股本的4.14%。

假设债券按每股H股39.04港元的初始转换价全部转换,且不再发行其他股份,则债券将可转换为约3.98亿股转换股份,约占中国太保现有已发行H股数目的14.36%及现有已发行股本总数的4.14%;约占公司于债券获全部转换后经发行转换股份扩大后已发行H股数目的12.55%,及已发行股本总数的3.98%(假设公司股本未因任何原因而发生变动)。

据中国太保介绍,此次发行境外可转债实现了多项纪录,既是历史上最大规模的港元零票息可转债,也是2025年至今亚太区金融机构板块最大的海外再融资项目。

对于募集资金的用途,中国太保表示,集团拟将发行债券的所得款项净额用于支持保险主业、支持“大康养、人工智能+、国际化”三大战略实施,以及补充营运资金等一般企业用途。

值得一提的是,今年6月,中国平安也发行了本金总额为117.65亿港元的零息H股可转债。资金用途方面,中国平安表示,将用于满足集团未来以金融为核心的业务发展需求,用于补充集团的资本需求;支持医疗、养老新战略发展的业务需求等。

“相较于传统发债,可转债更契合险企资本补充的持续性要求。”对外经济贸易大学创新与风险管理研究中心副主任龙格在接受《国际金融报》记者采访时指出,首先,可转债融资成本较低,零息设计大幅降低了财务负担;其次,转股后可补充核心资本,能够优化资本结构并提升偿付能力;再者,发行可转债有利于缓释股权稀释效应,避免短期集中摊薄股东权益;最后,可转债兼具股债灵活性,适应长期战略布局需求。

中国太保也表示,H股可转债的发行有助于公司增强应对不同经济周期和经营周期的可持续资本供给能力,提升资本使用效率,强化市值管理,助力高质量发展。