【导读】中金公司,明日复牌

12月17日晚间,中金公司与东兴证券、信达证券同步披露重大资产重组预案,中金公司换股吸收合并两家公司迎来重大进展。

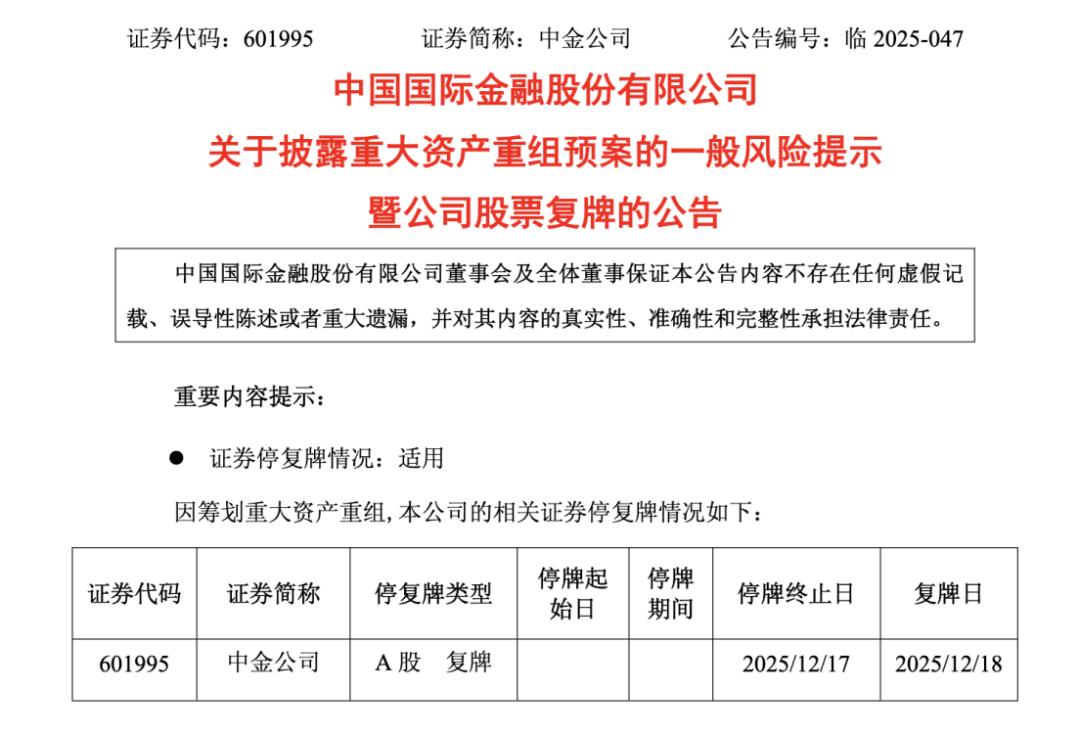

中金公司A股股票自2025年11月20日开市起停牌,将于2025年12月18日(星期四)开市起复牌。

合并预案显示:本次交易的具体实现方式为中金公司换股吸收合并东兴证券、信达证券。自本次合并的交割日起,中金公司将承继及承接东兴证券、信达证券的全部资产、负债、业务、人员、合同、资质及其他一切权利与义务;合并完成后,东兴证券、信达证券将终止上市并注销法人资格。中金公司因本次换股吸收合并所发行的A股股票将申请在上交所主板上市流通。

合并预案六大看点

根据公告,可以梳理本次合并预案的六大看点。

合并目的:一是通过并购重组加快建设一流投资银行;二是显著提升服务国家战略与实体经济质效;三是增强经营发展韧性与股东长期回报能力。

合并方式:本次换股吸收合并的合并方为中金公司,被合并方为东兴证券、信达证券。自本次合并的交割日起,中金公司将承继及承接东兴证券、信达证券的全部资产、负债、业务、人员、合同、资质及其他一切权利与义务;合并完成后,东兴证券、信达证券将终止上市并注销法人资格。中金公司因本次换股吸收合并所发行的A股股票将申请在上交所主板上市流通。

换股价格及换股比例:中金公司的A股换股价格为36.91元/股,东兴证券的A股换股价格为16.14元/股,信达证券的A股换股价格为19.15元/股。东兴证券与中金公司的换股比例为1:0.4373,即每1股东兴证券A股股票可以换得0.4373股中金公司A股股票;信达证券与中金公司的换股比例为1:0.5188,即每1股信达证券A股股票可以换得0.5188股中金公司A股股票。

收购请求权及现金选择权安排:为充分保护中金公司、东兴证券、信达证券股东的利益,本次换股吸收合并将向符合条件的中金公司异议股东提供收购请求权,向符合条件的东兴证券、信达证券异议股东提供现金选择权。

具体来看,为保护中金公司股东利益,本次吸收合并中将赋予中金公司异议股东收购请求权。中金公司A股、H股异议股东收购请求权价格依据换股吸收合并的定价基准日前1个交易日的中金公司A股、H股股票的收盘价确定。

为保护东兴证券、信达证券股东利益,本次合并将赋予符合条件的东兴证券、信达证券异议股东现金选择权。东兴证券异议股东现金选择权价格为换股吸收合并的定价基准日前1个交易日的东兴证券A股股票的收盘价,即13.13元/股。信达证券异议股东现金选择权价格为换股吸收合并的定价基准日前1个交易日的信达证券A股股票的收盘价,即17.79元/股。

过渡期安排:除经吸收合并各方事先同意外,在过渡期内,各方的资产、业务、人员、运营等各方面应保持稳定,且相互独立,不会作出与其一贯正常经营不符的重大决策;不会进行任何可能对其经营和财务情况产生重大不利影响的活动。

员工安置:自交割日起,中金公司(含分公司、营业部)全体员工的劳动合同将由存续公司继续履行,东兴证券(含分公司、营业部)、信达证券(含分公司、营业部)全体员工的劳动合同将由存续公司承继并继续履行。东兴证券(含分公司、营业部)、信达证券(含分公司、营业部)作为其现有员工的雇主的全部权利和义务将自本次吸收合并交割日起由存续公司享有和承担。在审议本次换股吸收合并的相关股东会召开前,吸收合并各方将分别召开职工代表大会或职工大会,审议本次吸收合并涉及的员工安置方案。

全面整合三方资源,打造具有国际竞争力的一流投资银行

根据公告,本次交易后,中金公司将承继及承接东兴证券、信达证券的全部资产、负债、业务、人员、合同、资质及其他一切权利与义务,全面整合三方资源,进一步提升发展潜能。

综合实力方面,根据2025年前三季度静态数据估计,合并后中金公司营业收入约274亿元,同时资本金规模显著提升,为长期高质量发展打下坚实基础。业务协同方面,中金公司将充分运用其专业服务、产品能力和国际化品牌优势,与东兴证券、信达证券的优势业务、客群资源等实现协同,持续优化业务布局,全方位提升服务国家战略的能力。

区域拓展方面,中金公司的网络布局将进一步得到优化与完善,以2025年11月末静态数据估计,合并后中金公司营业网点数量将由245家提升至436家,凭借东兴证券在福建省和信达证券在辽宁省多年的客户积累和渠道优势,中金公司在当地的区域竞争力及辐射周边的综合服务能力将显著提升,促进区域经济协调发展能力将显著增强。

客户基础方面,服务零售客户数量及获客能力将显著提升,以2025年9月末静态数据估计,合并后中金公司零售客户数由972万户增加至超过1400万户。

中金公司表示,本次交易有助于中金公司提升综合实力,实现优势互补,优化业务布局,有效提升公司在资本实力、客户基础、综合服务等方面的核心竞争力,顺应金融行业高质量发展要求,打造具有国际竞争力的一流投资银行,推动金融强国建设。