镍粉龙头博迁新材(605376.SH)一份50亿元的重大合同引爆股价,9月29日公司股价“一”字涨停,9月30日早盘又封上涨停板。

根据公告,博迁新材及子公司宁波广新进出口有限公司与神秘“X 公司”签署了《战略合作协议书》。协议约定,自2025年8月起至2029年12月31日,公司预计向X公司销售5420至6495吨镍粉产品。如按目前产品售价及汇率估算,协议销售金额约为43亿至50亿元。

这一让市场为之兴奋的订单,对博迁新材主营业务利好几何?双方是否具备履约能力呢?此次订单释放了什么信号?公司又将面临哪些新的风险?界面新闻记者梳理出以下几个关键点。

第一,订单规模究竟多大?

按四年五个月时间年化计算,本次协议约定的年销售额在9.77亿元至11.36亿元。

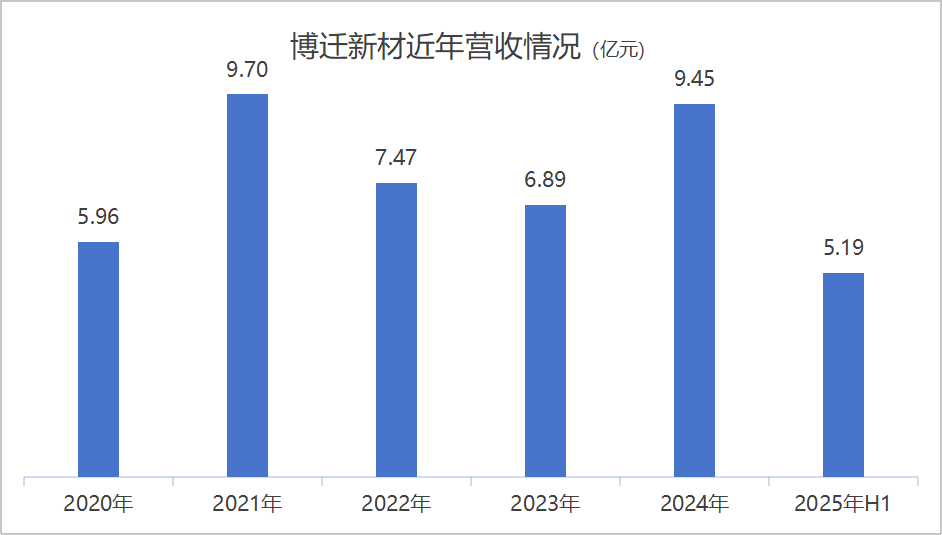

博迁新材是一家2020年上市的公司,上市至今公司年营业收入从未突破10亿元关口。2024年,公司营业收入9.45亿元,2025年上半年营收为5.19亿元,同比增长18.30%。上市五年半,其累计营业收入44.65亿元。

可见,与X公司签下的重大合同规模,已与博迁新材上市以来总营收基本相当,未来五年的业绩基本盘已有了保障。

公告称,协议的履行预计将对公司本年度及以后期间的经营业绩产生积极影响。

镍粉是博迁新材核心业务,上半年贡献营收比例约76%。随着协议的执行,这一业务营收占比将继续上升。

博迁新材近年营收情况制图:界面新闻记者

博迁新材虽未披露X公司名称,但公告提到,“公司外销业务主要以美元结算”,并面临汇率波动风险。可推断,交易对手为一家境外公司。

2024年和2025年上半年数据显示,博迁新材境外业务占比六成左右,此后,境外业务占比预计进一步提升。

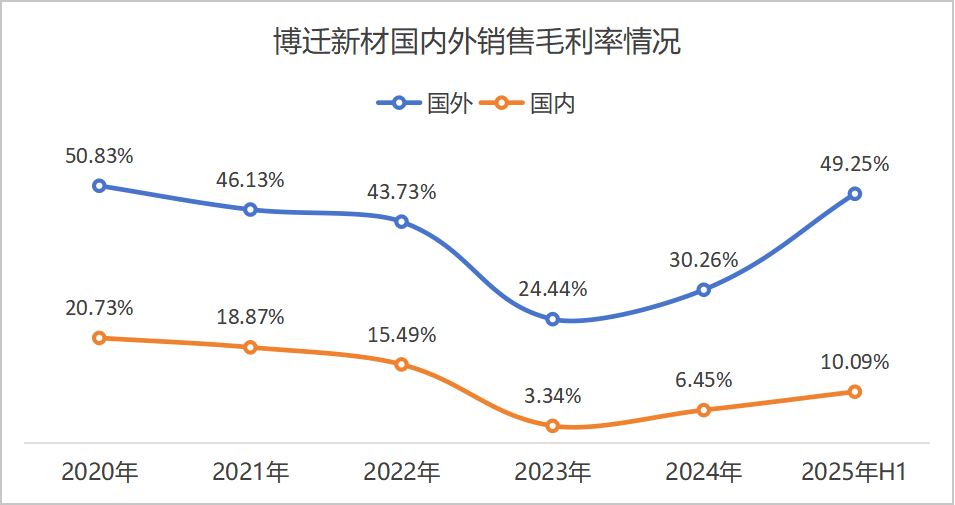

值得注意的是,博迁新材海外业务毛利率远高于国内。2024年境外业务毛利率30.26%,今年上半年上升至49.25%;同期,国内业务毛利率分别为6.45%和10.09%。

因此,海外业务营收占比上升有利于拉动博迁新材销售毛利率上升,进而带动净利润的增长。当然,薄利多销,长协订单通常伴随一定的利润让步。

博迁新材近年国内外销售毛利率情况制图:界面新闻记者

界面新闻记者注意到,这是一个“双独家”协议。

一方面,X公司保证博迁新材为其在中国境内的独家镍粉供应商,另一方面,公司保证 X 公司拥有独家购买公司特定型号产品的权利。

博迁新材人士对界面新闻记称,可以理解为这款指定型号产品只能卖给对方。

第二,博迁新材产能能否跟上?

据界面新闻计算,博迁新材向X公司预计年销售规模在1232吨至1476吨之间。

去年年报显示,博迁新材镍基产品生产量1,414.50吨,销售量1,421.16吨。由投资者交流纪要可见,当下公司镍粉产线已满产。此次订单倍增,公司如何应对。

“公司今年8月披露过扩产计划。如果下游需求量很好的话,我们再考虑之后(是否继续)扩产计划。”博迁新材证券部人士回应界面新闻记者。

协议约定自8月起,博迁新材也于8月22日紧急提出扩产计划。

公司计划投资约1.27亿元用于子公司宁波广迁电子材料有限公司“超细镍粉扩产项目”;约1.7亿元用于子公司江苏广豫储能材料有限公司“超细镍粉扩产项目”。

两个项目建设期均为12个月,各新增超细镍粉产能600吨。

这意味着,一年后,博迁新材将新增1,200吨产能,可基本满足X公司需求。

博迁新材的履约能力基本有保障,但X公司是否履约却存在不确定性。

公告称,协议书中约定MLCC市场或X公司需求发生变化,X公司和博迁新材应调整采购数量。如遇到不可抗力或者不可预计等因素的影响,有可能会导致协议无法全部履行或终止,实际销售数量、金额存在一定的不确定性。

第三,大订单释放什么信号?

界面新闻记者查询发现,此次长协订单是博迁新材2022年以来公告的唯一重大合同。

“下游驱动客户需求增加,”博迁新材人士对界面新闻记者表示,“公司下游包括消费电子、AI服务器等。AI服务器的增速今年更快,其对MLCC(片式多层陶瓷电容器)的需求量是普通服务器的几倍。”

世界上几乎所有的电子线路都需要电容和电阻,而目前需求最大的电容就是MLCC,镍粉是制造MLCC内电极的关键材料。

在上半年的业绩说明会上,博迁新材高管表示,公司镍粉作为MLCC内电极关键材料,受益于AI服务器带动的行业增长,产品结构持续优化。

上半年,公司归母净利润1.06亿元,同比增长93.34%。股市“晴雨表”已有体现。博迁新材股价2025年以来已翻倍式增长。

根据Trend Force预测,MLCC受算力与功耗提升驱动,单机搭载量和采购量均显著增加,整体备货需求预计环比增长近25%。

天风证券分析师刘奕町认为,随着AI算力基础设施扩建、消费电子智能化升级及新能源汽车市场持续放量,MLCC行业有望维持长期增长趋势,带动高端镍粉需求。

“AI服务器需求爆发带动高端MLCC需求释放。”东北证券分析师韩金呈指出,“我们测算2025年、2026年、2027年AI服务器用高容MLCC镍粉市场空间分别为77亿元、 124亿元、 175亿元,行业有望进入高增长周期。”

对X公司来说,此时锁定长单,亦是出于对行业前景需求的看好,从而稳定未来关键原材料的供应。

第四,客户集中度风险急剧上升。

单一大订单伴生的是大客户依赖度上升的风险。

博迁新材客户主要为MLCC生产商以及浆料生产商。界面新闻记者查询发现,公司过往客户集中度已处于较高水平。2024年公司前五大客户合计销售额占主营业务收入的76.66%。

“不过,这两年来看,没有单个客户销售占比超过50%的情况。”博迁新材证券部人士对界面新闻记者确认。

待神秘X公司订单执行,博迁新材的客户集中度将大幅上升。

X公司是否是博迁新材原有客户,公司人士对界面新闻称:“不方便透露。”

博迁新材也提到,若未来主要客户因各种原因减少对公司产品的采购,则公司可能出现经营业绩下降的风险。

“公司还在持续拓展新的客户,包括国内和海外的客户。”为应对这一风险,博迁新材对界面新闻记者强调。

第五,定价机制及原材料波动风险影响几何?

此次协议镍粉报价为“原材料平均价格+加工费”模式。博迁新材人士对界面新闻解释,“加工费与产品规格相关。比如300纳米和80纳米两款产品的得率不同,加工费也不同。”

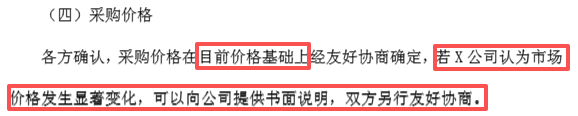

公告显示,具体销售价格“在目前价格基础上协商确定”。同时,“若X公司认为市场价格发生显著变化,可以向公司提供书面说明,双方另行友好协商”。

来源:公告

镍粉的主要原材料为镍块,其采购价格受大宗商品及期货价格的影响较大。这种定价模式核心风险来自原材料价格的起伏。界面新闻记者注意到,两点值得关注。

首先,低位锁价。目前镍价已处于2021年以来低位,报价是在目前价格基础上来商定。

博迁新材称,主要原材料采购价格通常基于订单当天的相关网站发布的现货市场价格的中间价确定,原材料成本采用先进先出法核算。

国内镍平均价格2023年起进入震荡下行通道,近两年处于相对低位。2025年9月末最新报价为12.23万元/吨。

低位锁价这对卖方而言,较为不利。倘若后续镍价走高,生产成本也将随之上升。

原材料价格波动的风险不容小觑,对博迁新材过往业绩曾造成重大影响。

2022年上半年因俄乌冲突等因素影响,镍价急剧攀升。Wind数据显示,国内镍平均价格由不到16万元/吨,上冲至34.86万元/吨。

博迁新材因在2022年一季度以前无法在原材料价格上涨时随时调整产品售价,导致公司业绩受挫。2022年公司净利润下滑35%,2023年更是亏损3,231.11万元。

国内镍平均价格(元/吨) WIND 界面新闻

其次,后续调价发起权或在X公司手中。

采购价格并非一成不变,后续可协商,但发起权或在X公司手中。公告仅提及“若X公司认为市场价格发生显著变化”可提出协商,并未提到博迁新材具有同等的权利。

这意味着,一旦镍价继续下行,X公司可能提出降价要求;若镍价上行,X公司显然不会主动为自己增加采购成本。

同时,“显著变化”定义偏主观,尚不知X公司如何判定。

“我们都会提前备货。”博迁新材告诉界面新闻记者,“对国内的客户,通常是下单前一个月的原材料定价,加加工费;对国外客户一般是三个月的定价,再加加工费。”

原材料备货与交付之存在时间差,博迁新材如何应对其中风险?

“只要不是起伏很大,原材料价格轻微的波动一般都能平滑掉。”博迁新材对界面新闻记者表示。

“若公司未来对原材料购进成本的管理出现偏差,仍将影响公司成本效益及毛利率水平。”博迁新材如此表示。

此外,股价走高后的减持风险也值得注意。

在博迁新材股价上升途中,公司原始股东正持续套现。公司持股比例5%的股东新辉投资控股有限公司计划在8月11日至11月10日期间以大宗交易的方式减持不超过261.60万股,即不超过总股本的1%。

今年5月6日至6月9日,公司股东宁波众智聚成创业投资合伙企业(有限合伙)合计减持784.80万股,套现2.51亿元,持股比例由8.42%下降至5.42%。减持均价约32元/股。截至发稿时,公司最新股价65.44元/股,最新市值171亿元。

这份近50亿元的大单虽为博迁新材锁定了未来的业绩增长空间,但客户集中上升、原材料波动及潜在履约风险,公司均需要谨慎对待。