9月30日晚,寒武纪披露《2025年度向特定对象发行A股股票发行情况报告书》(简称《报告书》),本次定增发行价格、参与认购的机构名单随之揭晓。

《报告书》显示,本次定增发行价格为1195.02元/股,较寒武纪9月30日收盘价1325.00元/股,折价约9.8%。本次拟发行股数333.49万股,募集资金总额39.85亿元。

《报告书》的最大看点则是,一批重量级的机构参与认购此次定增股份。本次发行对象共13名,包括广发基金管理有限公司、UBS AG(瑞士银行)、新华资产管理股份有限公司、汇添富基金管理股份有限公司、诺德基金管理有限公司、国泰海通证券股份有限公司、国信证券(香港)资产管理有限公司、博时基金管理有限公司、国投瑞银基金管理有限公司、嘉实基金管理有限公司、华商基金管理有限公司、易方达基金管理有限公司、申万宏源证券有限公司。

整体来看,发行对象结构多元,涵盖基金、券商、合格境外机构投资者(QFII)、保险等,且均为头部机构。

其中,广发基金管理有限公司获配股数最多,约101万股,获配金额对应12.08亿元。

上海证券报记者按照发行价进行估算,截至9月30日收盘,广发基金管理有限公司本次获配份额浮盈约1.31亿元。

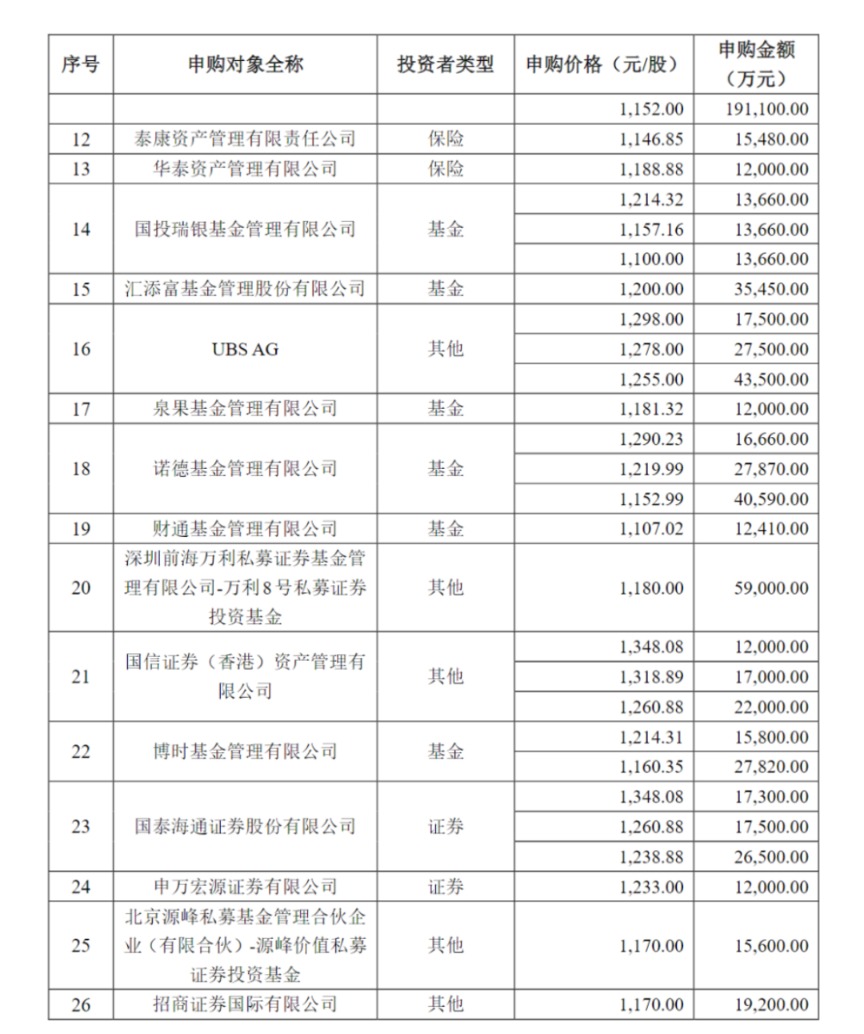

事实上,从申购报价就可以看出寒武纪再融资的火爆程度。9月22日,寒武纪及保荐人(主承销商)共收到26名认购对象的《申购报价单》及相关申购材料。均为有效申购报价,有效报价区间为1081.50元/股—1348.08元/股。申购机构名单如下:

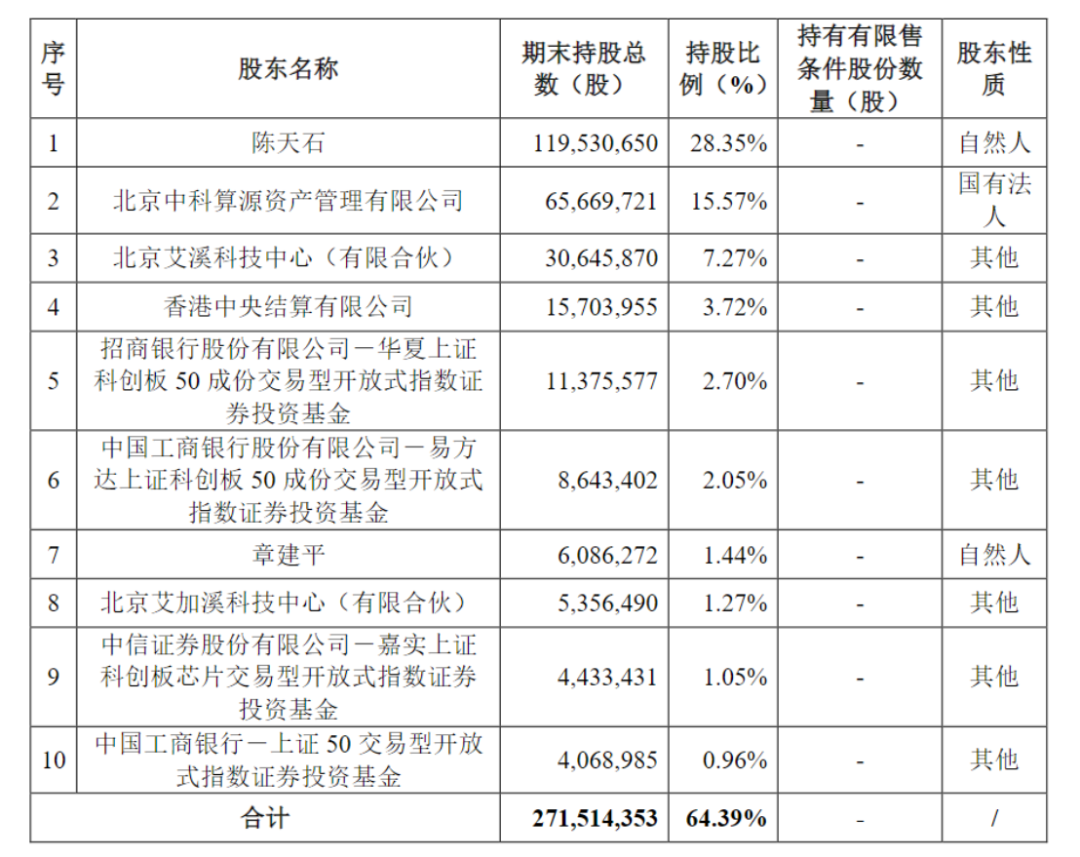

不考虑其他因素,本次发行后寒武纪前十大股东如下,陈天石持股28.35%,将依旧为公司控股股东及实际控制人。

寒武纪称,本次发行承销总结相关文件已经上海证券交易所备案通过,公司将尽快办理本次发行新增股份的登记托管手续。

寒武纪9月17日披露的《2025年度向特定对象发行A股股票募集说明书(注册稿)》显示,募集资金中20.54亿元拟投向面向大模型的芯片平台项目,14.52亿元拟投向面向大模型的软件平台项目,4.79亿元拟补充流动资金。

寒武纪表示,通过本次发行募集资金投资项目的实施,公司在大模型领域的芯片和软件技术综合竞争实力将得到显著提升,并形成面向大模型规模应用领域的算力软硬件技术能力矩阵,有利于根据不同客户的需求快速构建不同芯片和软件组合的最佳解决方案。本次募投项目的实施将强化面向大模型市场的技术竞争力,有利于进一步提升公司核心竞争力,巩固和提升市场地位。