“华为天才少年”稚晖君,炙手可热的智元机器人,与A股相遇会发生什么?

市场给出了答案——创纪录的20cm连板!

自7月9日发布易主公告后,获得智元机器人创始人邓泰华入主的上纬新材已连续走出9个20cm涨停板,创下A股“20cm”一字连板纪录。

7月22日,上纬新材短暂开板后,再度强势涨停,区间涨幅超过500%。

市场疯狂之时,此次易主方案仍有疑点待解开。

一、分“三步走”精准买到66.99%,为了什么?

二、十数亿元的收购资金,究竟从何而来?

三、智元机器人已是创投追捧的头部公司,独立IPO各方期待,为何要“节外生枝”?

精准的66.99%

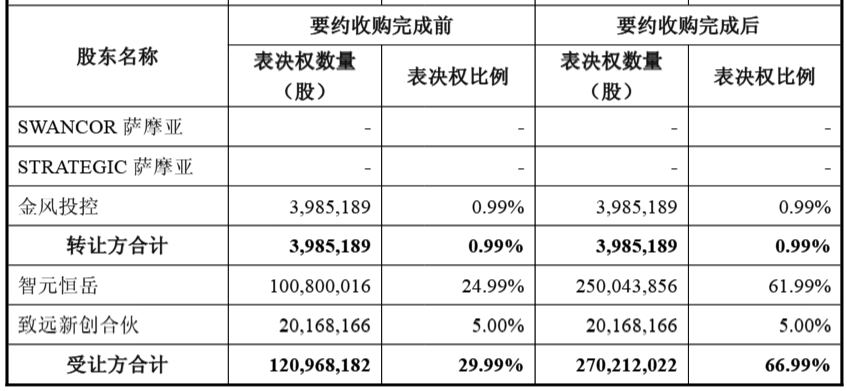

公告显示,智元恒岳以协议转让的方式,受让上纬投控全资子公司SWANCOR萨摩亚所持有的上市公司24.99%股权。

与此同时,致远新创合伙以协议转让的方式,从SWANCOR萨摩亚、金风投控分别受让上市公司0.6%、4.4%股权。

转让完成后,智元恒岳及致远新创合伙的持股比例达到29.99%,仍低于SWANCOR萨摩亚、STRATEGIC萨摩亚的持股比例。

第二步,SWANCOR萨摩亚、STRATEGIC萨摩亚承诺放弃所持股权的表决权,帮助邓泰华成为上市公司实控人。

邓泰华的诉求不止于此。

智元恒岳计划要约收购公司37%的股权,将其与致远新创合伙的合计持股比例提升至66.99%。

为何是66.99%?

一般而言,为了巩固实控权,大股东将持股比例提升至51%已经能够实现绝对控股。邓泰华为何要通过“三步走”将持股比例提升至66.99%?

一位投行人士分析,除了市场中常见的33.34%、51%等控股比例外,66.67%也是重要的“持股线”。

“超过66.67%,意味着大股东可以做任何事情,即便其他股东都反对,也无法阻止。”该投行人士称。

观察以往案例,“新主”如果对上市公司进行资本运作,包括但不限于置入资产等,基本会获得中小股东的赞成。只要资产质量好,中小股东都会抢着投赞成票。

在公告中,智元恒岳也表示,将以有利于上市公司可持续发展、有利于上市公司股东特别是中小股东权益为出发点,进一步发挥科技创新企业整合产业链资源、突破技术瓶颈和加速产业升级的优势,完善上市公司的经营和管理,促进上市公司长期、健康发展。

既然后续动作有利于中小股东,那智元恒岳将持股比例精准地超过66.67%,是出于怎样的考虑?

收购资金尚未到位,已巨额浮盈

采用“三步走”策略,邓泰华团队变相达到了一个效果——在收购资金没有完全准备好的时候,已坐享巨额浮盈。

在收购过程中,邓泰华团队使用了两个主体——智元恒岳、致远新创合伙。

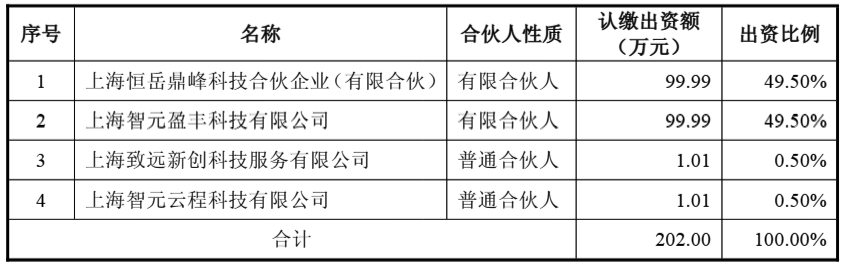

其中,智元恒岳是为了此次交易专门成立的公司,成立于2025年6月25日。智元恒岳有两名有限合伙人——恒岳鼎峰、智元盈丰,二者出资比例均为49.5%;另有两名普通合伙人——致远新创、智元云程,出资比例均为0.5%。

上述4个主体,除致远新创外,均在2025年6月中下旬成立。

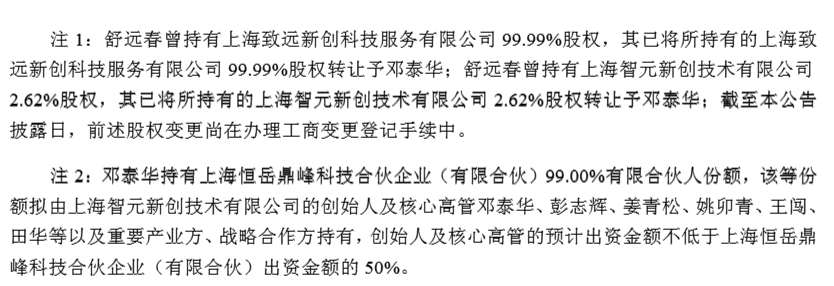

根据公告,致远新创的股权变更仍在进行,恒岳鼎峰的出资尚未完全到位。创始人及核心高管的预计出资金额不低于恒岳鼎峰出资金额的50%。

换言之,高达11.61亿元的要约收购资金,智元恒岳和它的出资方还没有完全准备好。

其在公告中也表示,要约收购的资金全部来源于自有资金和自筹资金,自筹资金拟主要通过向银行申请并购贷款取得,目前收购方正在与银行洽谈申请并购贷款的相关事宜,并已就本次交易取得银行的贷款意向函,尚未签订正式的并购贷款协议。

这意味着,邓泰华及其团队,通过要约收购的形式,提前锁定了购买价格,以最新的股价估算,一旦交易完成,其已实现了超过500%的浮盈。

这些钱甚至不用提前准备好。

上纬新材公告显示,智元恒岳存入的要约收购履约保证金为2.32亿元,为收购所需最高资金的20%。

智元恒岳入主上纬新材路径逐渐清晰,第三个问题也随之而来。

作为被投资机构追捧的具身机器人头部公司,智元机器人的掌舵者为何要借钱入主一家科创板公司?

在股吧中,不少投资者将此视为“智元机器人借壳上纬新材”的先手。

“这种可能性很低,智元机器人为何不自己IPO呢?”上述投行人士反问。

根据《上海证券交易所上市公司重大资产重组审核规则》,科创板公司重组上市标的资产需满足3个核心要求:营收、现金流以及与上市公司有协同。

尽管成立时间不长,但智元机器人凭借着联合创始人“稚晖君”颇为出圈。

公开报道显示,今年1月6日,智元机器人量产第1000台通用具身机器人正式下线。天眼查显示,截至目前,智元机器人已进行过9轮融资,估值达到150亿元。

在一级市场估值已经达到150亿元的智元机器人只要装入上纬新材,势必触发重组上市。

可对名声在外的智元机器人来说,重组上市远不如直接登陆科创板容易。

然而,如果不是为了将智元机器人证券化,邓泰华团队为何在具身智能机器人快速发展的时候,去借钱买一个科创板公司呢?

这个问题或许还有其他答案。

智元机器人的直接对外投资达27项,间接投资达69项,包括灵猴机器人、安努智能、智鼎机器人、硅基方舟机器人等。

“入主的是邓泰华,后续将其他资产置入上纬新材也存在可能。”上述投行人士说。

可是,如果可能置入的公司不是智元机器人,二级市场给出超过500%的涨幅,是买了什么呢?