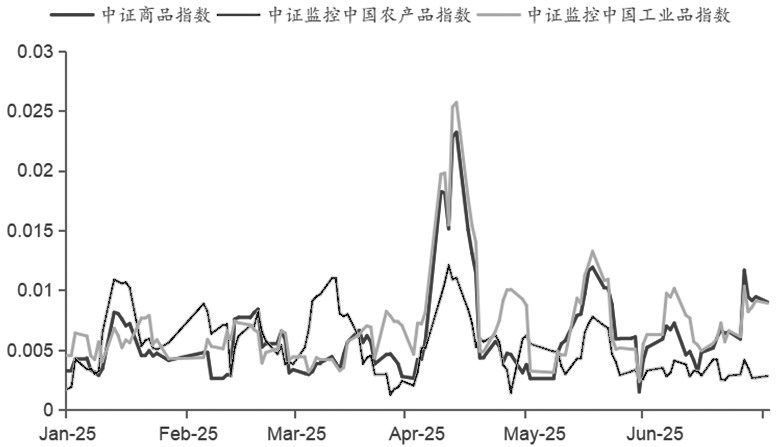

从中证商品期货指数(下称中证商品指数)和两个板块指数——中证监控中国工业品期货指数和中证监控中国农产品期货指数来看,2025年上半年商品市场呈现窄幅震荡态势。年度来看,中证商品指数微涨0.20%,振幅为10.27%。具体来说,中证商品指数开年强势上冲后回落整理,4月初跳空大幅下跌后触底反弹,随后展开一个月左右的震荡偏弱走势,6月强势上冲修复前期跳空缺口后再次回落。

市场行情回顾

2025年上半年,宏观事件型驱动频现,商品市场波动加剧。由于全球经济仍然在筑底过程中,整体需求端表现疲软,商品市场尤其是工业品走势偏弱。但在宏观“黑天鹅”事件影响下,商品市场难以走出流畅趋势,更多表现为震荡式和脉冲式行情。具体来看,整个上半年发生了三次宏观“黑天鹅”事件,年初拜登政府制裁俄原油,能化板块受到带动;4月初全球关税风暴引发商品迅速走弱后又出现反弹;6月中下旬以伊冲突造成能化系的普遍冲高回落。

图为2025年上半年商品指数波动率

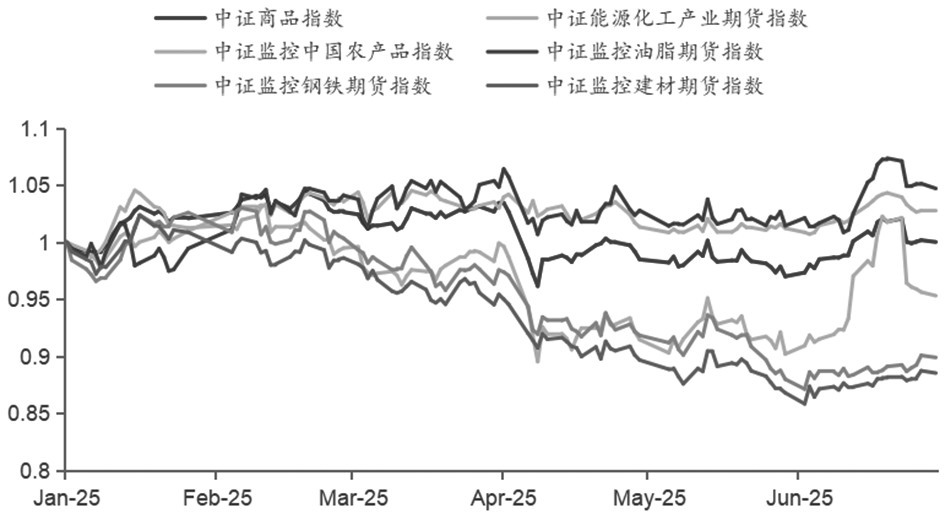

观察2025年上半年的走势,商品市场出现了两个明显特征。一是农产品和工业品表现明显分化。农产品的需求端相对稳定,其价格往往由供应端边际变化决定;反观工业品,需求端往往是价格的主要影响因素,由于上半年整体需求相对一般,工业品价格震荡走弱。这也对应了PPI持续走低、CPI在零轴附近企稳。二是不同类型事件会造成商品内部的进一步分化。4月初的关税风暴引发需求端偏弱预期,对需求端更敏感的工业品反应强烈,价格快速下挫,而农产品整体变化不大。6月中下旬的以伊冲突则是一种典型的供应端扰动因素,与之关联密切的能化板块反应剧烈,而同为工业品但处于不同产业链的钢铁和建材板块不受影响,反而是存在替代关系的农产品油脂板块走出了相似的行情。这两个特征说明,商品市场不同品种存在完全不同的定价逻辑和框架,其内部的相关性也相对较低。

图为2025年上半年不同子板块指数走势

指数收益归因

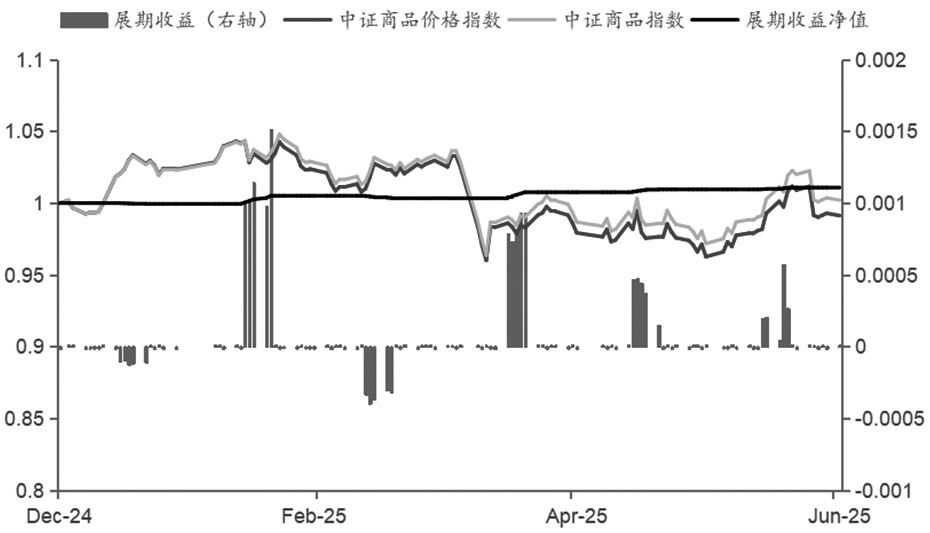

1.展期收益贡献

2025年上半年的展期收益为1.07%,较2024年小幅增长。由于需求端和展期收益存在一定的正相关关系,全球经济增长或正在筑底改善。分月份来看,多数月份展期收益为正,反映了连续换月品种的期限结构形态,仅3月为负且幅度较大。在全球经济的转折关键期,应密切关注商品指数本身和展期收益的走势变化,从而得到关于整体需求变化的前瞻性结论。

图为2025年上半年商品指数展期收益

2.板块收益贡献

整体来说,上半年的农产品市场,价格小幅上涨且波动相对较小,而工业品市场,价格跌幅和振幅波动相对较大。分月份来看,农产品在多数月份都跑赢了工业品。究其原因,2025年上半年,在全球经济增速筑底的情况下,工业品的走势反映了全球需求不足的情况,而需求弹性小的农产品在2月的美洲天气和6月的以伊冲突两次供应端扰动的支撑下录得正收益。

3.品种收益贡献

从板块维度看,黑色和能化多为负收益贡献,而贵金属、有色和农产品多为正收益贡献,农产品的正收益贡献主要由于上半年的两波供应扰动,贵金属主要来自美元信用风险的上升,而工业品内部的分化反映了国内的经济转型和产业升级。

从品种维度看,正收益贡献较大的品种有黄金(2.14%)、白银(0.86%)、铜(0.67%);负收益贡献较大的品种有螺纹钢(-0.90%)、橡胶(-0.66%)、纯碱(-0.49%)。

宏观表征性

1.宏观层面

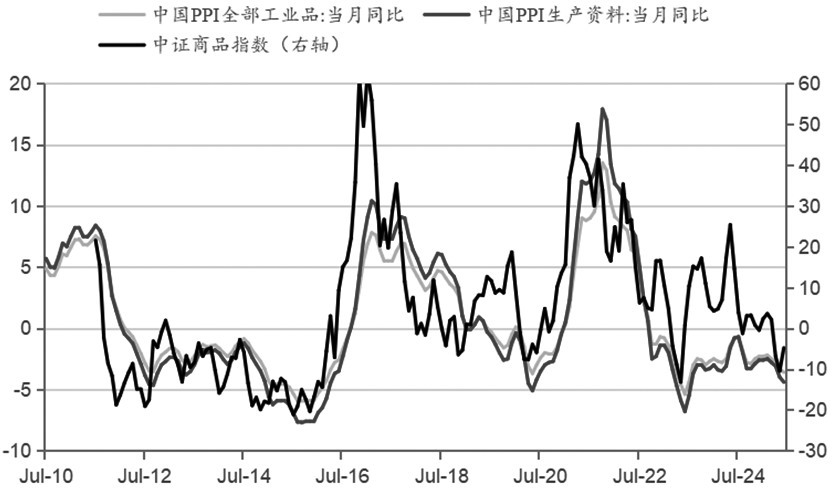

作为综合性指数,中证商品指数是反映宏观经济的重要参考,其同比序列与PPI同比有着高度相关性并且能够领先约两个月。2025年上半年,因外部重大事件型冲击,商品指数的同比序列在4月初快速下跌,随后PPI同比也有一定程度的下降。最近一个月的数据表明,商品指数的同比序列已经企稳回升,PPI序列或上行。

历史上,商品指数同比和PPI同比在幅度上虽存在较大差异,但正负和走势均保持高度相似性。近两三年,二者在幅度差异上进一步扩大。2023年以来,商品指数同比保持着零轴以上的数值,而同期的PPI同比长期维持着负值。究其原因,相比商品指数的样本,PPI包含了更多下游产成品的信息。这从侧面证明,当前的下游企业存在着较大的经营压力,也一定程度上体现了出台政策措施助推经济筑底回暖的必要性。

图为中证商品指数同比与PPI同比的历史走势

2.微观层面

子板块指数的同比序列和对应行业的利润总额同比序列具有较高的相关性。虽并不具备领先性,但由于数据更加及时也更加透明,子板块指数在企业经营者的生产决策过程中也具有重要参考意义。

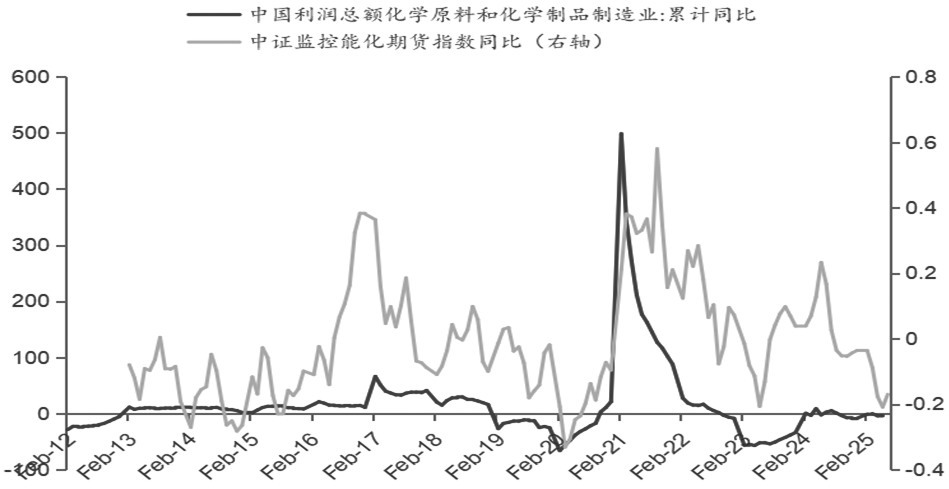

图为中证监控能化期货指数同比与对应行业利润总额

化工产业方面,2023年二季度之后,能化期货指数的同比序列走出了一个完整的2至3年的小周期,当前正在筑底回升阶段,表明相关行业的经营仍然存在较大压力,需要等待新周期的形成。

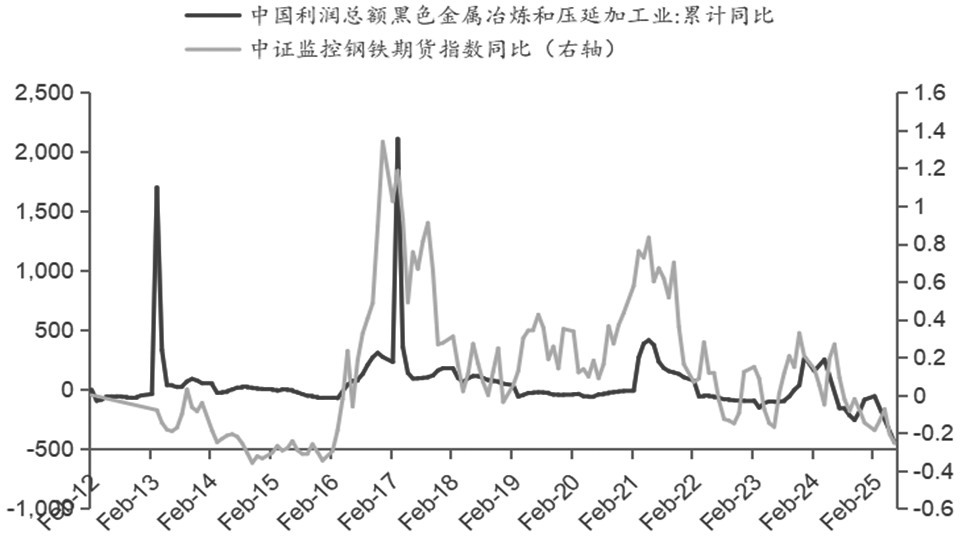

图为中证监控钢铁期货指数同比与对应行业利润总额

钢铁产业方面,当前的钢铁期货指数依然在不断寻底的过程中,钢铁行业的利润总额虽然在年初有些许反弹但向下趋势不改,相关企业应避免大幅度扩张以等待进一步信号。

当然,钢铁与化工当下的经营阵痛尚不足以代表整体工业图景,二者更多地映射结构换挡而非产业全貌。

海外指数对比

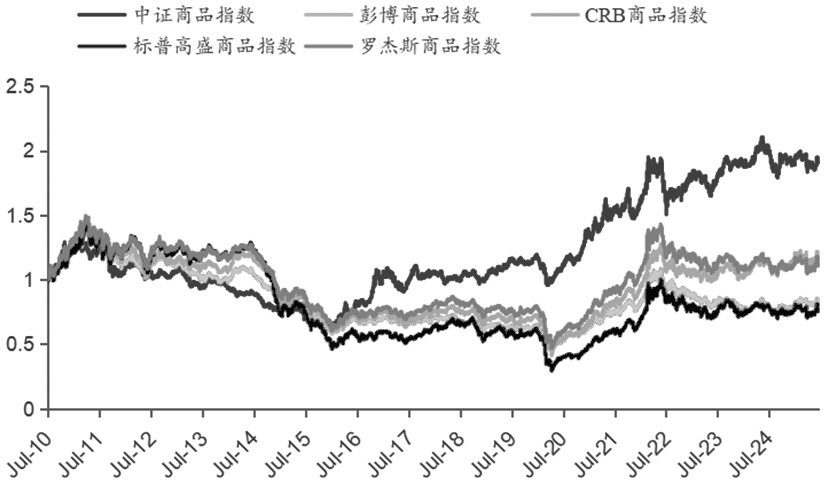

长期视角看,中证商品指数相比海外主流商品指数在收益和风险层面都存在明显的优势,体现出了“更高收益+更低风险”的双重优势,对境内外投资者来说是一种更有吸引力的商品Beta配置工具。

2025年上半年,中证商品指数虽未能在收益层面显著跑赢所有海外主流商品指数,但在风险控制层面依然保持着波动和回撤的双优表现。

图为中外商品指数2025年上半年走势

中证商品指数的独特优势除了体现在收益风险表现上,更体现在相关性上。从历史全量的相关系数可以看到,四个海外主流商品指数的两两相关性均在0.9左右,而中证商品指数与它们的相关系数仅不到0.3。中证商品指数和海外主流商品指数的相关性在4月初有一波快速提升并在二季度维持高位,主要源于4月初的关税冲击对全球的商品市场产生重大影响,不同品种高度共振且波动幅度大,导致中证商品指数与海外主流商品指数也走出了相似行情。

(作者单位:招商期货)