01

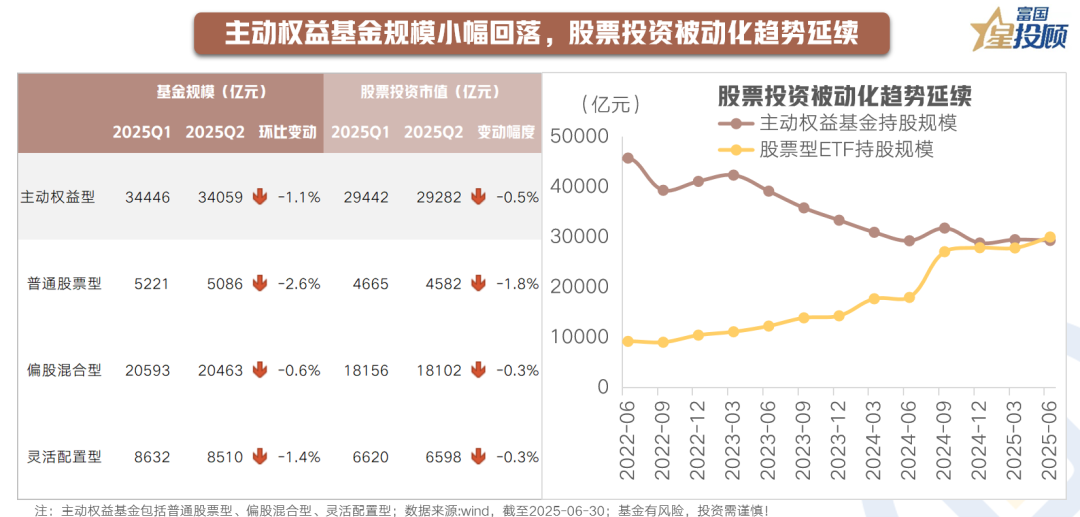

主动权益基金规模小幅回落,股票投资被动化趋势延续

2025年二季度,在贸易战的影响下,投资者情绪经历了一轮“过山车”,股票市场先抑后扬,上证指数上涨3.3%,恒生指数上涨4.1%。聚焦基金规模,2025Q2主动权益基金管理规模略有下降,基金规模和持股市值分别为3.4、2.9万亿元,分别较2025Q1环比下降1.1%和0.5%。与此同时,被动基金规模有所回升,2025Q2股票型ETF持股市值来到3.0万亿元,较2025Q1提升2178亿元,股票投资的被动化趋势仍在延续。

02

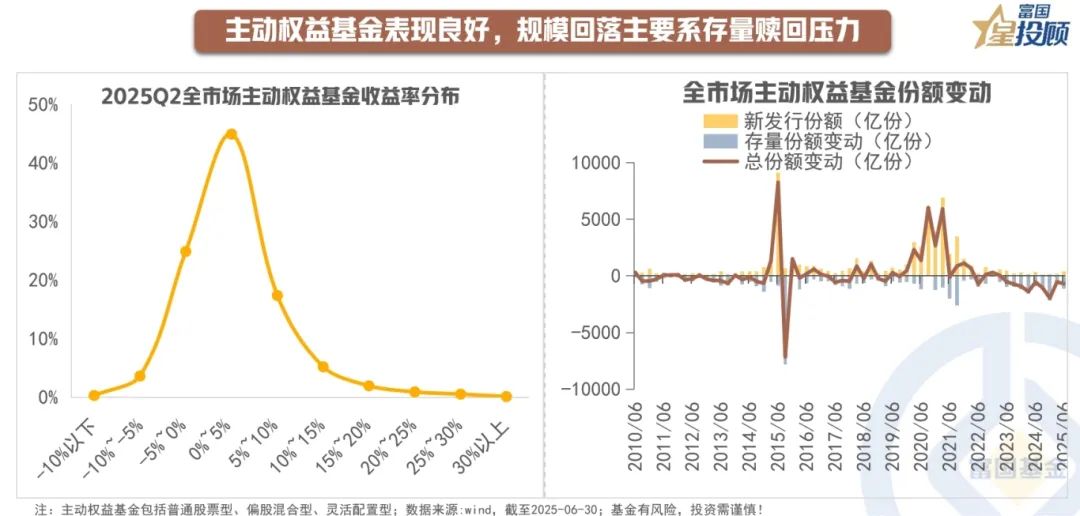

主动权益基金表现良好,规模回落主要系存量赎回压力

聚焦到主动权益基金,拆解其净值和份额变动,可以发现,其规模回落主要系基金存量赎回行为影响。净值方面,2025Q2主动权益基金的单季度收益率集中在0%~5%区间,占比45%;收益率中位数为1.84%,较上一季度略有回落。份额方面,虽然主动权益基金新发规模有所回暖,但存量赎回规模走阔,最终净赎回规模达690亿份。

03

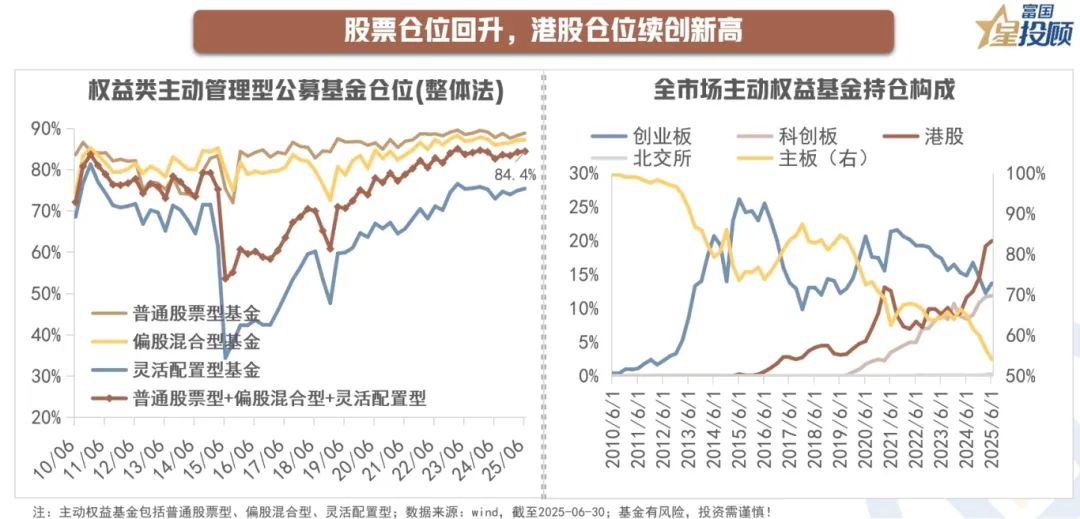

基金动向1:股票仓位回升,港股仓位续创新高

2025年Q2,主动权益基金的股票仓位为84.4%,相比2025Q1提高0.2个百分点;另外从结构上看,主板、创业板、科创板、北交所、港股的持仓占比变动分别为-2.6、1.4、0.2、0.1、0.8个百分点。截至2025Q2,主动权益基金的港股仓位已经连续6个季度提升,最新港股仓位来到20.0%,再度创下历史新高,其中港股创新药方向获得主动权益基金较多增持。

04

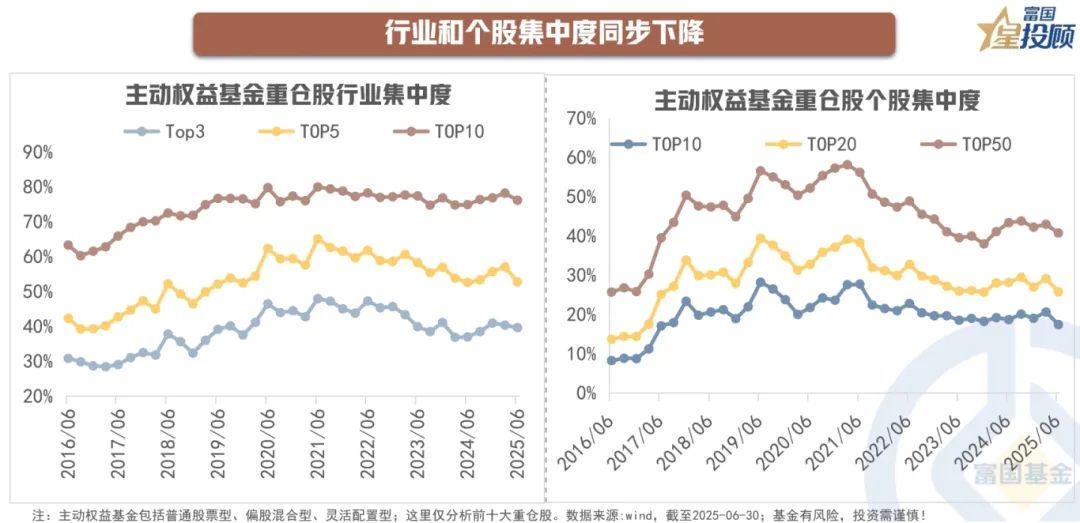

基金动向2:行业和个股集中度同步下降

行业层面,2025Q2重仓行业TOP3、TOP5、TOP10的持股市值占比分别为39.6%、52.7%、76.2%;分别较2025Q1变化-0.7、-4.3、-2.0个百分点。

个股层面,2025Q2前10大重仓股、前20大重仓股和前50大重仓股的持股市值占比分别为17.4%、25.8%、40.7%;分别较2025Q1变化-3.2、-3.4、-2.2个百分点。

05

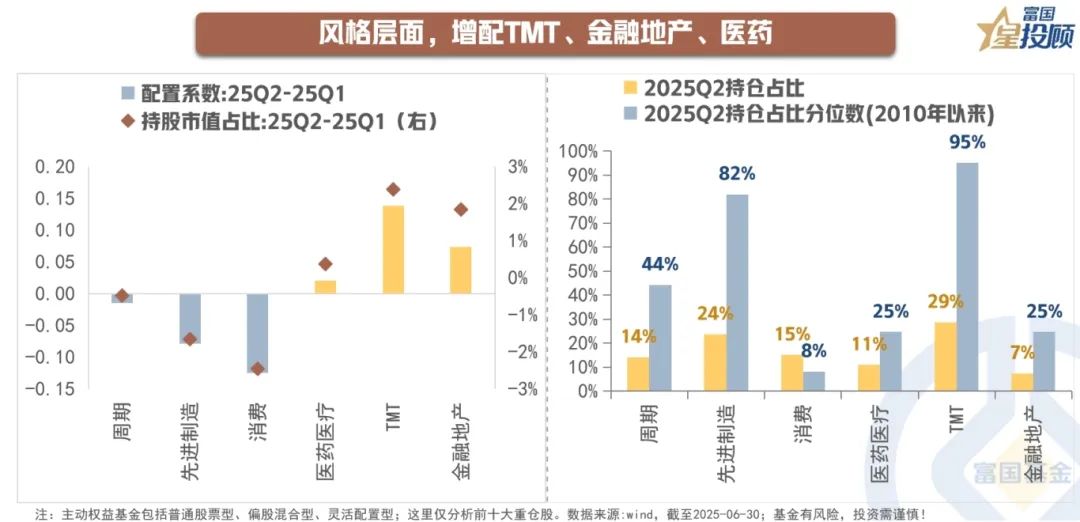

基金动向3:风格层面,增配TMT、金融地产、医药

从大类风格看,基于剔除股价自然上涨的配置系数视角,25Q2相对Q1,主动权益基金主要增配TMT、金融地产和医药,减配消费和制造。截至25Q2,TMT和制造持仓占比较高,分别占比29%、24%。另外,从2010年以来的分位数看,对TMT、制造的持仓也位于历史高位,分别位于95%、82%分位;对消费、医药、金融地产的持仓位于较低水位,分别为8%、25%、25%分位。

06

基金动向4:行业层面,重点增配通信,减配汽车、食饮

从行业维度看,25Q2相对Q1,重点增配通信,传媒、农林牧渔、军工、非银等,减配汽车、食品饮料等。

增配方面:1)科技:重点增配通信,全球AI算力军备竞赛之下,主要增配通信设备,多为光模块相关的个股;此外,TMT板块的传媒和电子,也获得一定增配。2)金融:增配受益于稳定币热点和市场交投活跃催化的非银金融,以及低估值、长线资金青睐的银行。3)其他:增配五年规划周期+地缘事件催化的军工,BD交易火热、政策环境改善的创新药等,农林牧渔方向主要增配饲料。

减配方面:1)消费:主要减配食品饮料、家电,食饮中主要减配行业需求预期偏弱的白酒,但内部休闲食品、饮料乳业获得增配。2)制造:汽车、电力设备和机械设备均有一定减配。3)地产链:钢铁、地产、煤炭有一定减配。

07

基金动向5:哪些行业属于公募青睐,但配置位于低位?

若是从主动权益基金相对A股的超配比例及其历史分位数的角度综合考虑,则第一象限属于公募超配且配置水位较高的方向,主要是科技成长;第二象限属于公募低配但位于历史高位的方向,主要是红利类;第三象限属于公募低配且位于历史低位的方向,主要是地产链、可选消费;第四象限属于公募超配但位于历史低位的方向,主要有食饮、医药、家电。

08

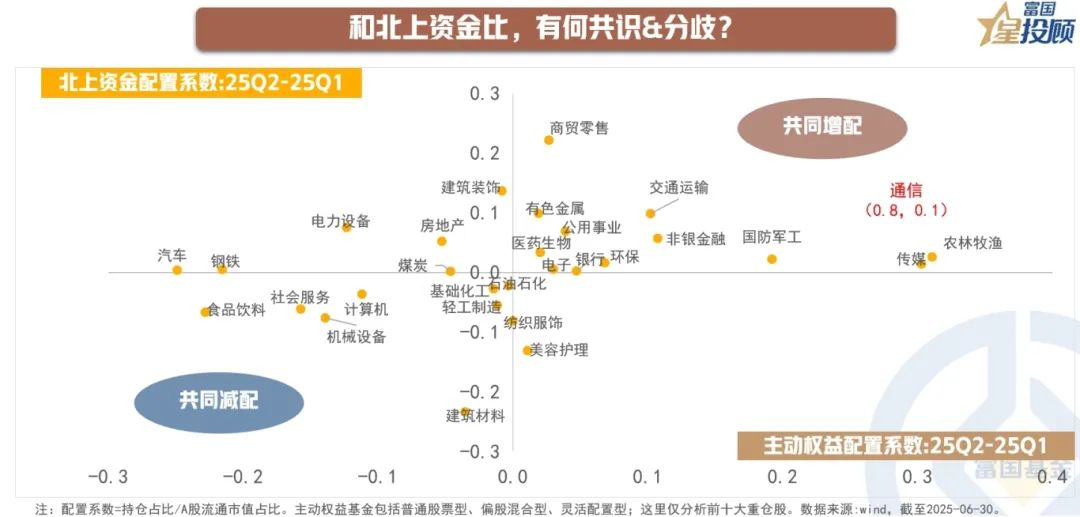

基金动向6:和北上资金比,有何共识&分歧?

共识点:主动权益和北上资金都在增配的行业有通信、农林牧渔、传媒、商贸零售、国防军工、非银金融等;明显减配的有食品饮料、社会服务、机械设备。

分歧点:主动权益增配但北上资金减配的行业有美容护理等;北上资金增配但主动权益减配的行业有电力设备、地产等。

(文章来源:富国基金)