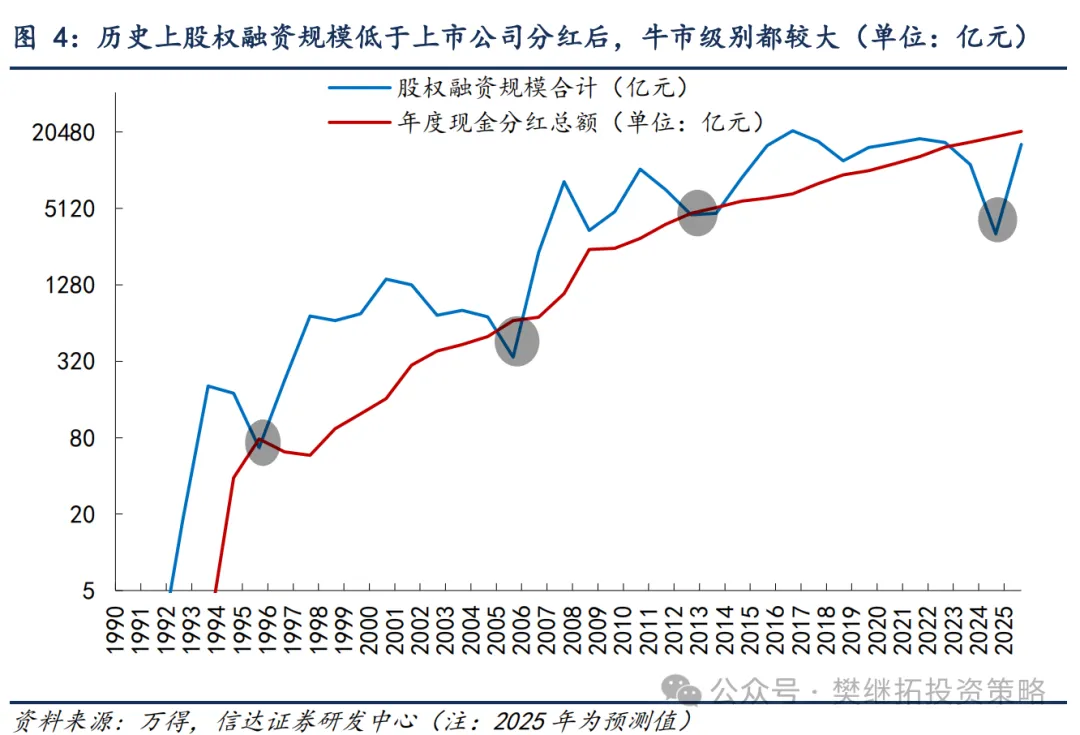

近期市场持续走强,牛市氛围正在形成,不过投资者对牛市的级别还有较大的分歧。我们分析了大牛市和小牛市的差异,得到如下结论:(1)小牛市看盈利,大牛市盈利反而不是最重要的。1995年以来,较大的牛市(涨幅超过150%)有3次(1996-1997、2005-2007、2014-2015年),只有1次(2005-2007)出现在名义GDP上行期。较小级别的牛市(涨幅50-100%左右)也有3次,均出现在名义GDP上行期。(2)宏观流动性(利率)和股市牛市级别关系较弱。2005年以来4次牛市,2次利率上行(2006-2007、2009年),1次利率下降(2014-2015年),1次利率震荡(2019-2021年)。(3)政策和股市资金催化下往往较易产生较大牛市。历史上股权融资规模低于上市公司分红后,牛市级别都较大。1995年、2005年、2013年均出现了股权融资规模低于分红,随后的1996-1997、2006-2007、2014-2015年,股市均出现了较大的牛市。历史上推出较高级别的指导股市发展的政策,往往容易驱动较大级别的牛市。1994、1999、2004、2014年均有较为积极的政策,随后1年内,股市均进入了级别可观的牛市。

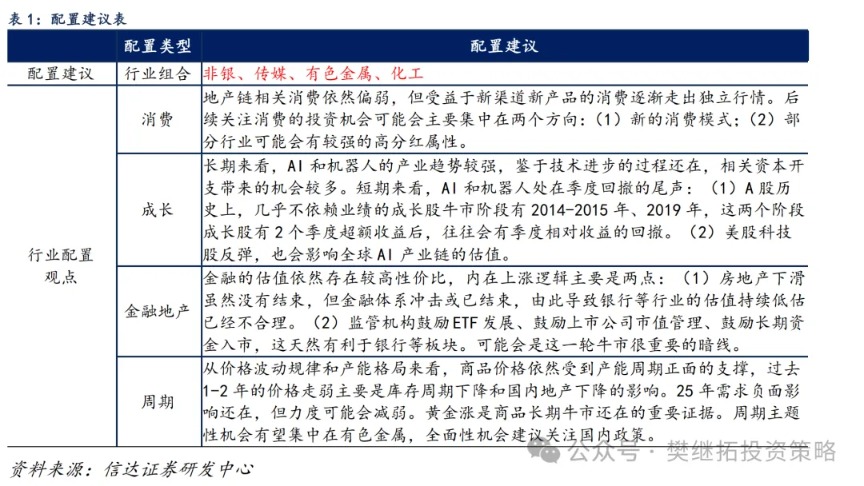

(1)小牛市看盈利,大牛市盈利反而不是最重要的。1995年以来,以年度以上的时间来看,历次经济上行期,均没有出现过明显的熊市。但也并不都是牛市,比如2003年、2010年、2016-2017年这三次GDP上行期,均是有结构性行情的震荡市。整体来看经济上行期出现牛市的概率还是比较高的,比如2000-2001、2006-2007、2009、2020-2021等。不过如果我们考虑牛市的级别,较大的牛市(涨幅超过150%)有3次(1996-1997、2005-2007、2014-2015年),只有1次(2005-2007)出现在名义GDP上行期,较小级别的牛市(涨幅50-100%左右)也有3次(1999-2001年、2009年、2019-2021年),均出现在名义GDP上行期。

同样从上市公司ROE(TTM)盈利的角度看,结论也是类似的。ROE上行期股市很难有熊市,但牛市涨幅和ROE改善幅度关系较弱,2006-2007年全A的ROE改善幅度和2009-2010年类似,但牛市高度差别较大。2016-2017年ROE改善幅度和2020-2021年类似,但市场涨幅差异明显,2014-2015年ROE下降,但牛市高度较大。这些都说明牛市高度并不取决于上市公司盈利水平。

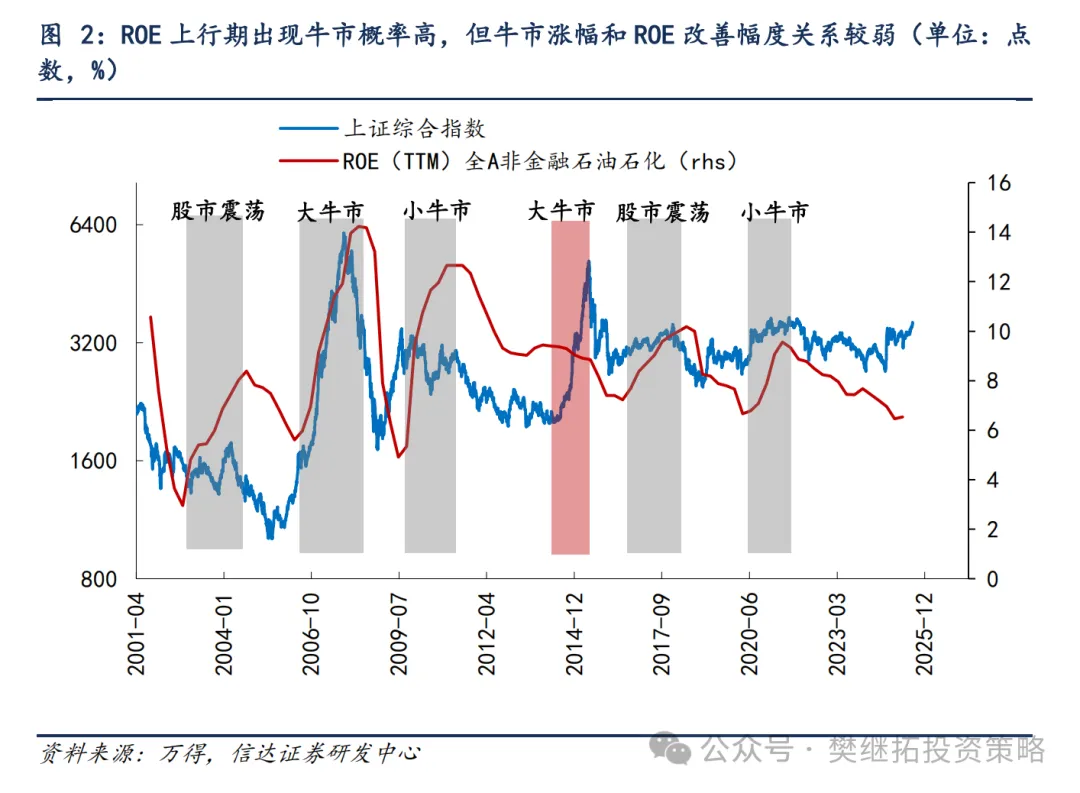

(2)宏观流动性(利率)和股市牛市级别关系较弱。如果影响牛市高度的不是盈利和经济,那是否会是宏观的流动性,以10年期国债利率和股市的关系来看,2005年以来4次牛市,2次利率上行(2006-2007、2009年),1次利率下降(2014-2015年),1次利率震荡(2019-2021年)。两次大级别牛市(2005-2007、2014-2015年)利率1次上行1次下降。

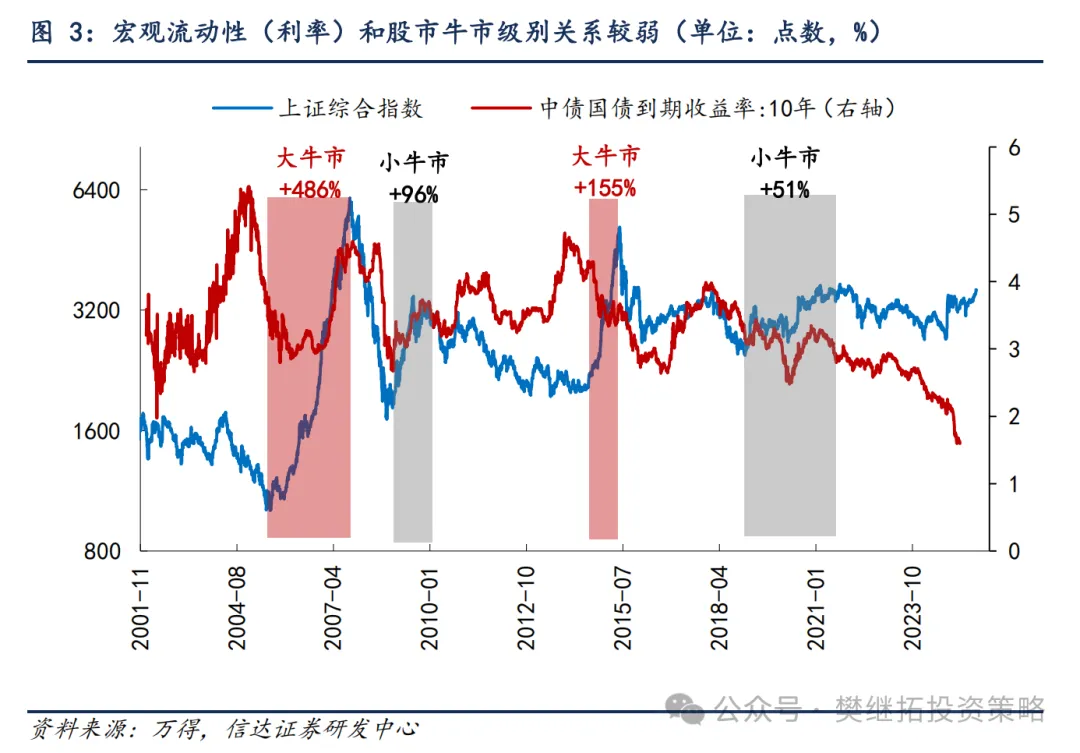

(3)政策和股市资金催化下往往较易产生较大牛市。我们认为,股市在政策和微观流动性(股市层面的流动性)的共振下,往往较易产生较大的牛市。我们在此提供两个侧面证据:第一,历史上股权融资规模低于上市公司分红后,牛市级别都较大。股权融资是企业从股市融资的重要渠道,有利于实体经济的发展,但如果规模过大,会影响股市的供需。而一旦股权融资规模低于分红,则说明上市公司给股市注入了流动性,后续往往较易产生较大的牛市。1995年、2005年、2013年均出现了股权融资规模低于分红,随后的1996-1997、2006-2007、2014-2015年,股市均出现了较大的牛市。这一次股权融资规模低于分红出现在2024年,未来2年内有出现较大牛市的可能。

另一个侧面证据是,历史上推出较高级别的指导股市发展的政策,往往容易驱动较大级别的牛市。1994、1999、2004、2014年均有较为积极的政策,随后1年内,股市均进入了级别可观的牛市。

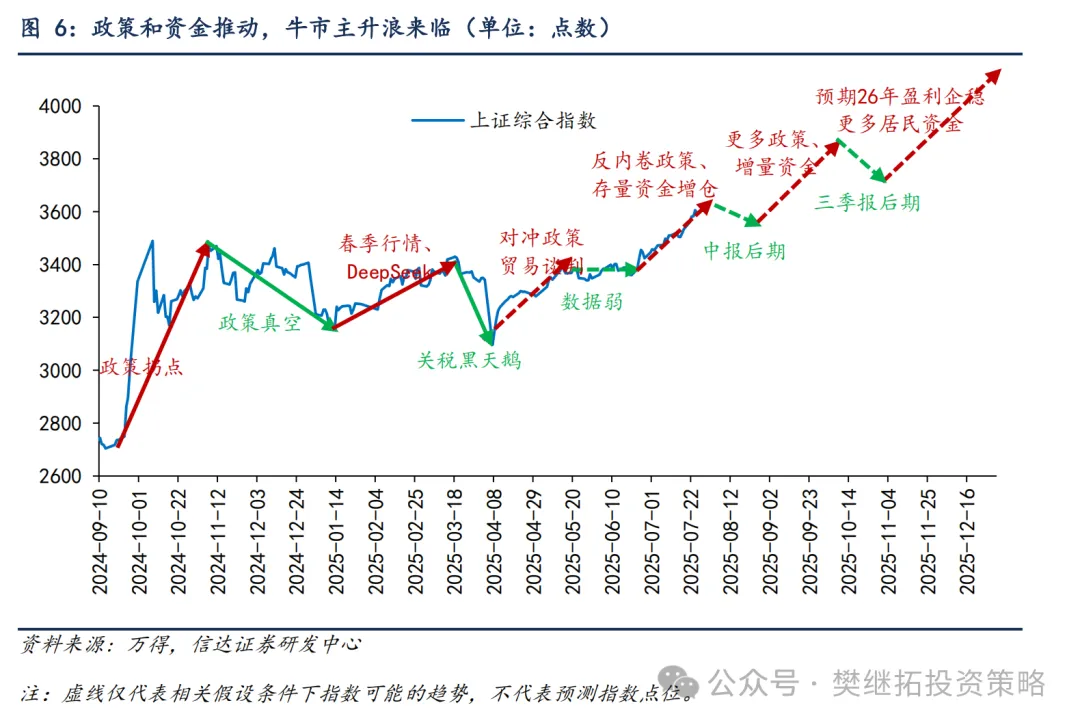

(4)当下的判断:政策和资金推动,牛市主升浪来临。24年10月-25年6月,市场宽幅震荡期间,上市公司盈利偏弱、政策基调积极、各类主题机会活跃,这些特征较为像2013年-2014年中和2019年,最终的结局大概率是全面的牛市。随着下半年政策预期增多,股市逐渐对当期盈利脱敏,股市结构性赚钱效应已经接近1年,后续居民资金大概率会逐渐增加,股市大概率已经进入主升浪。主升浪期间,出现利空(比如之前的地产数据走弱)股市往往反应得会比较快,而大部分利多情况(雅鲁藏布江下游水电工程、反内卷政策等),股市都会积极反应。8月市场可能会在中美关税谈判进展、8月下旬中报披露密集期存在小幅波动,但我们预计较难改变牛市主升浪的趋势。

(5)近期配置观点:增加弹性配置,金融内部增配非银,AI内部增加应用端配置,周期股半年内也有望存在弹性表现。

配置风格展望:哑铃策略转变为弹性策略。2024年10月-2025年5月,股市持续区间震荡,期间表现较强的板块更多是自下而上的哑铃策略,一端是保险资金主导的高股息,一端是量化游资等资金主导的小微盘。板块上整体表现较强的是新消费、AI等和经济相关性弱的板块。随着赚钱效应的累积,股市资金状态可能会由之前局部资金流入转为全面资金流入,风格和风格或将会扩散,建议增配各风格内部具有弹性逻辑的方向。

配置行业展望:(1)金融:由银行转配非银。金融整体估值较好,之前最强的是有高股息特征的银行,后续可能非银的弹性会逐渐增加,牛市概率上升,非银的业绩弹性大概率存在;(2)有色金属:产能格局强,若经济偏弱,则受影响较小,若经济偏强或政策支持,则受益较多;内部黄金稀土等受益于地缘格局的细分行业可能有所表现。(3)传媒:AI季度休整尾声,传媒估值性价比较好,AI下一波关注应用变化;(4)军工:独立的需求周期,内外部特殊环境下,军工可能会有持续的主题事件催化。(5)周期(化工、建材、钢铁):通缩环境下,稳供给政策或将出台,年底可能还会有需求稳定政策。