引言:

7月以来,市场风险偏好提升,产业催化不断,银行股出现一定程度回调,ETF资金却持续流入银行类ETF。

2025/7/1-2025/7/25,中证银行指数下跌1%,全市场银行类ETF合计净流入39亿元,几乎期间每天ETF资金都在流入银行板块。

为什么资金还是青睐银行板块,银行后续的核心驱动因素来自哪里?主要来自以下几个维度。

1、险资维度:资产荒背景,银行等红利属性资产仍具吸引力。

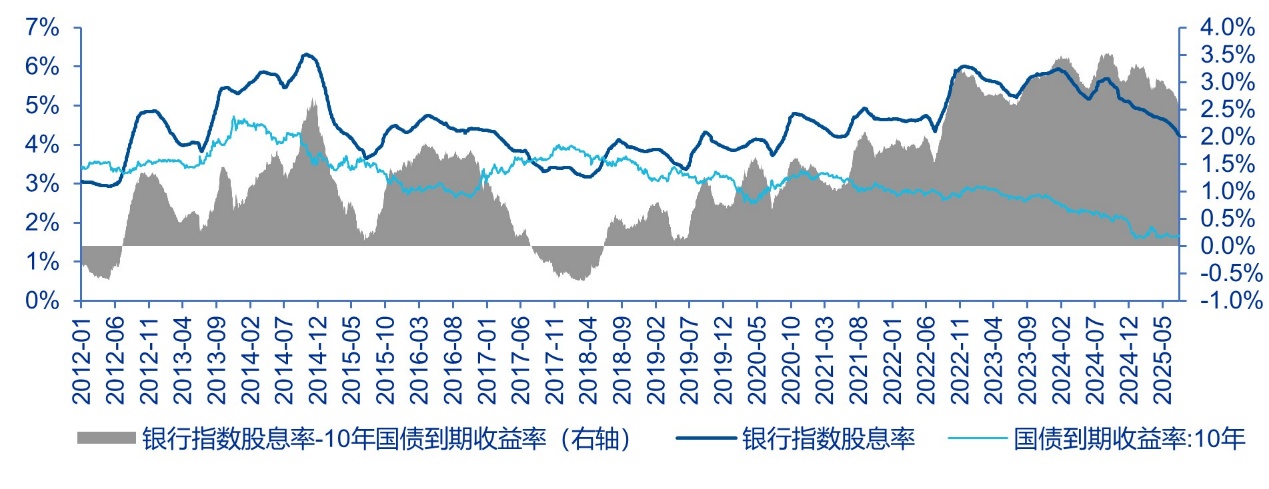

利率下行周期下各家险企面临的“利差损”压力日益突出,这是保险公司考虑配置高股息资产最客观、最现实的诉求。2023年以来十年期国债收益率降至3%以下且持续走低,险企资产端投资收益承压,考虑持有上市银行的“固定收益”,板块层面平均股息率目前仍维持4%以上,远超低至约1.7%的十年期国债收益率,其溢价水平超200bps。

当前银行板块平均股息率约4%,远超约1.7%的十年期国债收益率

,截至2025年7月18日

以非上市险企为代表,需要在2026年执行IFRS9和IFRS17会计准则,合理优化财务指标成为各险企配置红利资产的另一重要考量。一方面,新准则下绝大部分权益投资划分至FVTPL,会放大股价波动对当期利润的影响;而被计入FVOCI时,股价波动就不会影响当期利润,仅分红收益会直接兑现至利润表。基于这一视角,低波红利就成为首要考量。另一方面,如果持股比例能达到具备表决权或产生重大影响(如有董事席位)的程度,那么将按照权益法确认长期股权投资,对于可辨认净资产公允价值高于交易对价的部分确认营业外收入,一次性增厚当期业绩。

2、基于公募基金维度,板块欠配下的被动流入资金或是长期慢变量

从中长期来看,推动公募基金改革是必然趋势,强调对业绩基准的重要性也就意味着公募基金势必要“补齐低配方向”。一方面,考核要求在绩效中明确业绩指标考核占比,全面实施长周期考核,三年以上中长期考核权重不低于80%;另一方面,对于三年以上产品显著超过业绩比较基准的基金经理可以适度提高绩效薪酬、对于跑输超过10pct的基金经理要求绩效薪酬明显下降。根据Wind数据统计,目前主动+偏股混合基金中以净值规模计算,约44%主要以沪深300为基准、21%主要以中证800为基准,而2Q25主动基金配置银行占比仅约4.89%,显著低配,远低于沪深300、中证800中银行权重(分别约15.44%和11.93%)。

目前普通股票+偏股混合基金,超60%主要以沪深300和中证800为基准

资金流入银行,ETF工具怎么选?

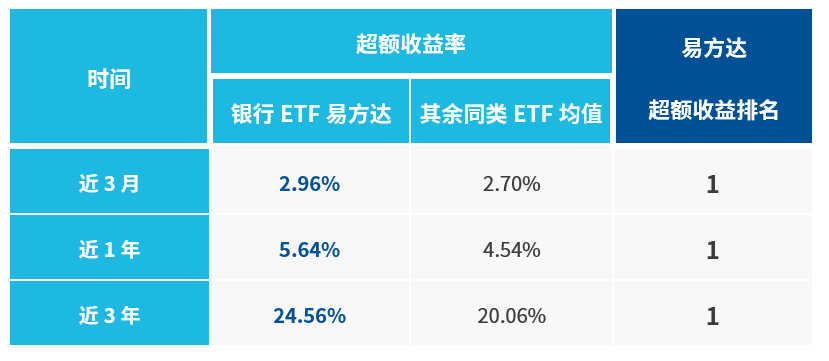

当大家在选择银行ETF的时候,本质上还是认为红利资产有配置价值,也希望获得股息率和不错的收益。同样是在银行ETF赛道上,有一个ETF的超额收益突出,同样是跟踪中证银行指数,银行ETF易方达的收益表现最好,相较于同类ETF超额收益更高。

银行ETF易方达(516310,联接:161121/009860)最新规模20.72亿元,近三年、近一年、近三月超额收益均为同类第一。银行ETF易方达通过精细化管理,在严格控制跟踪误差的基础上,力争获取长期稳定的超额收益。

银行ETF易方达:超额收益为同类第一

,截至2025年7月24日,统计范围为跟踪同一标的指数的ETF