如果一个红利策略指数中覆盖了权重不低的地产股,那么在产业趋势下行压力之下,这样的红利策略还能保持稳健的收益特征吗?

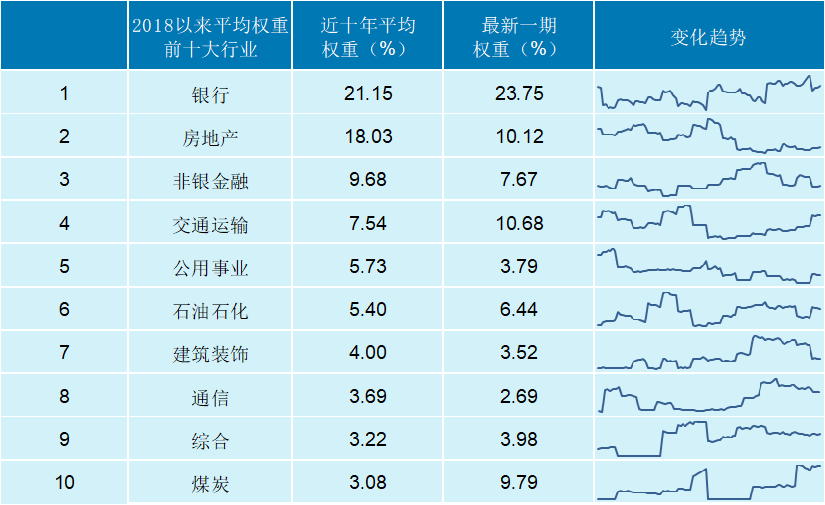

在恒生港股通高股息低波动指数(HSHYLV.HI,以下简称恒生红利低波指数)最新一期成份股中,地产板块占据着超过10%的权重(截至2025/6/30,地产板块成份股权重占比10.1%),成为仅次于银行、交通运输的第三大行业板块。

表:恒生红利低波指数18年以来平均权重前十大行业&最新一期前十大行业

数据来源:Wind,截至2025-6-30,平均权重计算口径为wind披露的成份股月末权重

正如我们所经历的,2022年以来,中国房地产市场经历了供需双弱的深度调整,销售下滑、业绩承压,行业整体估值持续下行。在此背景下,一个以“防御性”和“低波动”为标签的红利策略,为何仍涵盖权重不小的地产股?

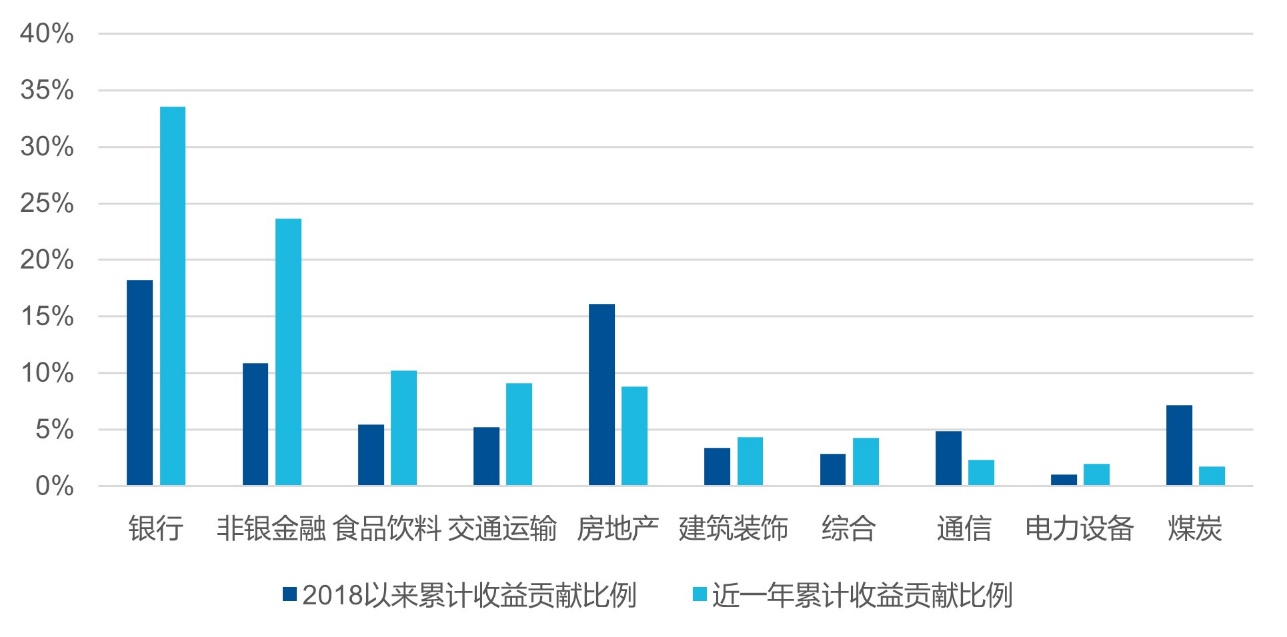

图:恒生红利低波指数中不同行业的累计收益贡献比例

数据来源:Wind,截至2025/6/30,行业收益贡献点 = ∑(成份股.截止日权重*成份股.区间涨跌幅*起始日指数前收盘价),行业收益贡献比例 = 该行业收益贡献度/全部行业收益贡献点

更令人惊奇的是,这些地产股非但没有拖累指数表现,反而在2018年以来贡献了16%的收益(行业排名第二),即便在行业基本面磨底的近一年内,其收益贡献仍达9%,与权重比例基本相当。那么在产业周期震荡中,恒生红利低波指数中的地产股有何不一样,维持较好的收益表现?

这一现象的背后,隐藏着恒生红利低波指数独特的因子设置机制与选股智慧。

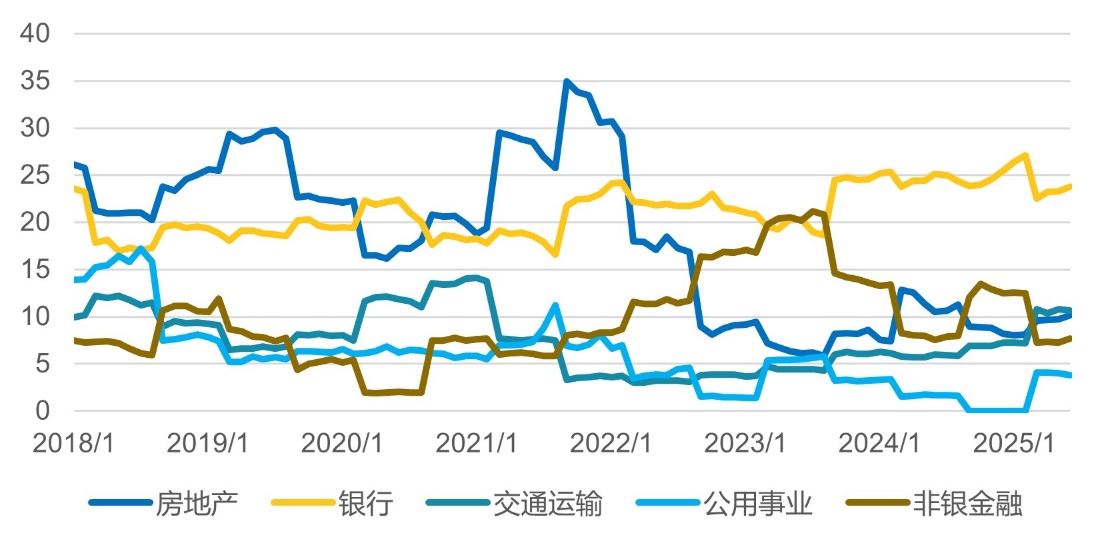

1. 红利因子驱动的高抛低吸行业轮动

恒生红利低波指数每半年进行调样,结合红利因子与低波因子进行选股,剔除股息率不占优,行情波动大的成份股,重新选择股息率更有性价比且行情表现稳定的成份股,从而实现高抛低吸。基于这种调样机制,指数内部的行业权重是不断变动的,各行业占比的演变趋势总是与股息率更高的方向一致。

如果地产行业估值处于高位,或分红回报不再有优势,指数也会相应调降权重。如经过2022年3月与9月的两次调样,房地产成份股权重占比从29%快速下降到9%,如此较好地规避了部分房企盈利与估值下杀幅度最大的时刻。

图:恒生红利低波指数中不同行业所占权重的历史变化情况(%)

数据来源:Wind,截至2025/6/30

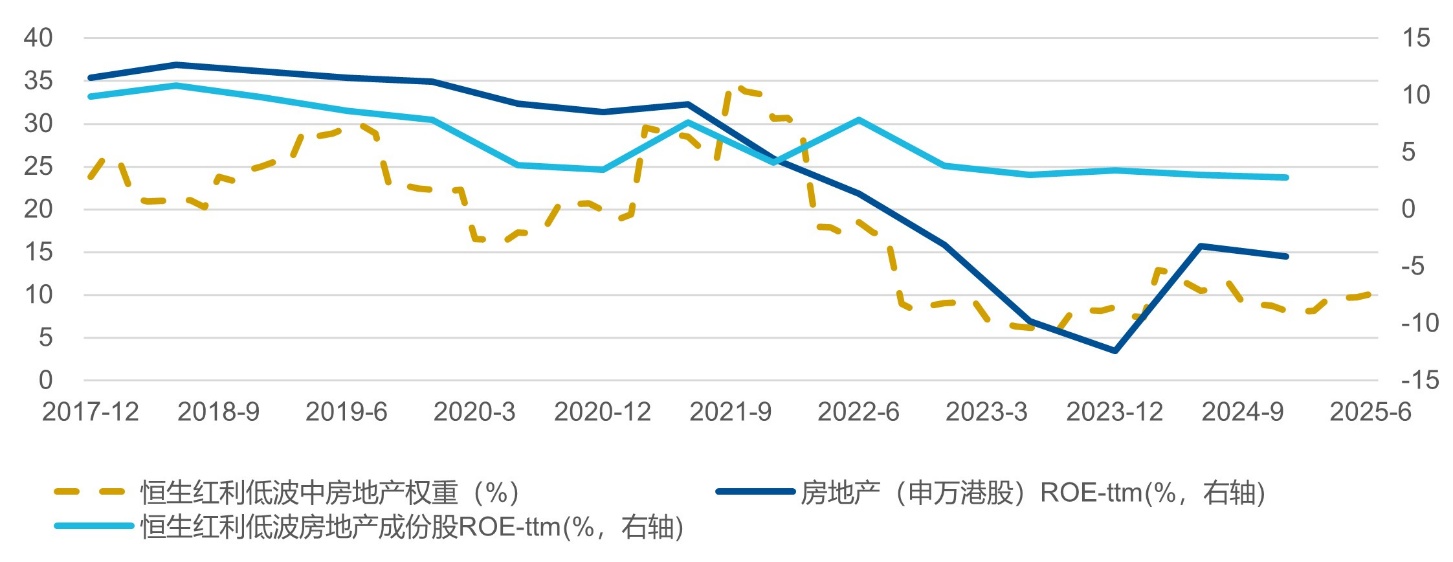

2. 萃集盈利能力占优的优质样本

在恒生红利低波指数进行高抛低吸样本调整的过程中,什么样的成份股能留在样本内呢?只有盈利能力更加出众的企业能够留下。红利指数样本内成份股盈利能力可以从地产整体中脱颖而出,特别是2022年周期下行以来,板块整体盈利快速下滑至负数,港股地产板块整体ROE快速下滑至负值区间,但指数成分内的地产股仍维持正向盈利。

图:恒生红利低波指数中房地产成份股ROE变动情况

数据来源:Wind,指数权重截至2025/6/30,ROE截至2024年年报

3.捕捉高质量企业的低估值机遇

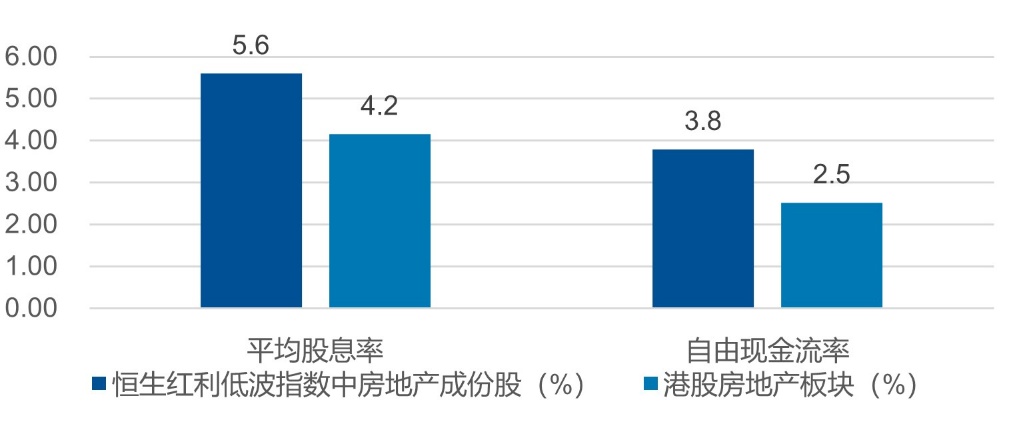

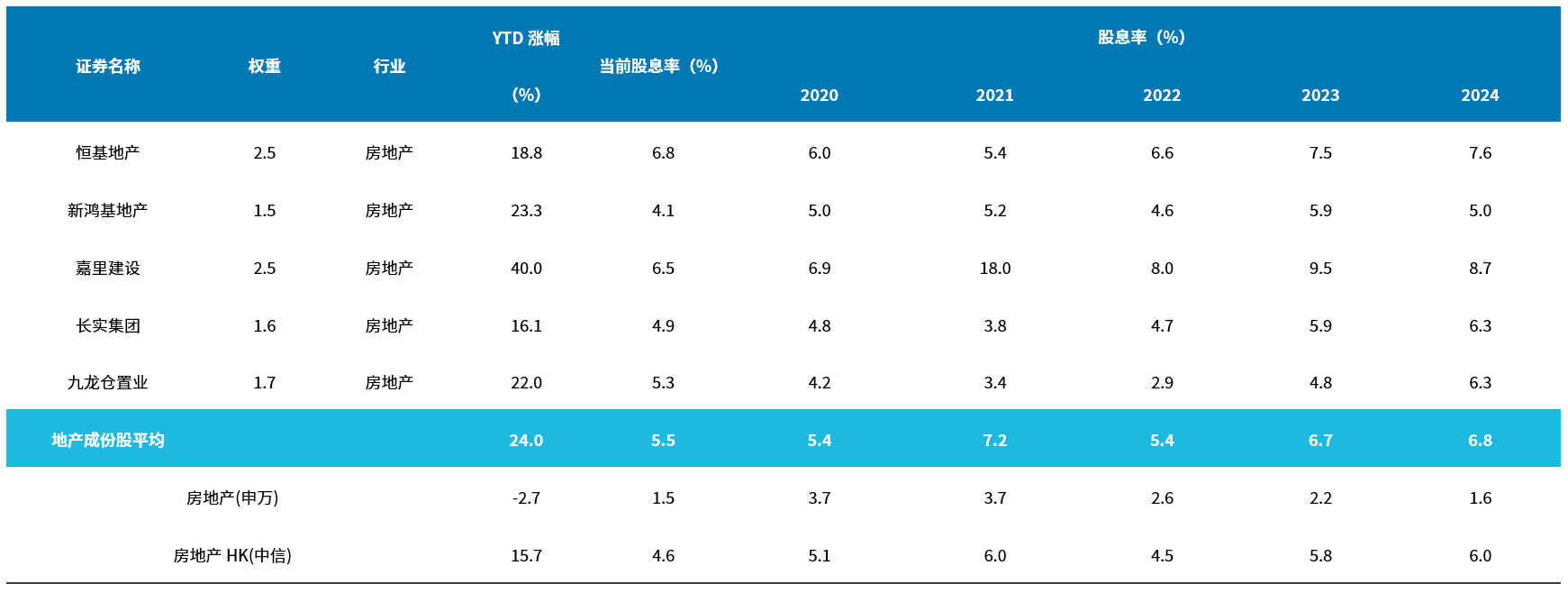

在选股机制之上,恒生红利低波指数也通过股息率的分母端捕捉到了高质量房企的低估值机会时点。当前,恒生红利低波地产业成份股股息率与自由现金流率,较地产板块整体均相对占优。截至2025/6/30,指数地产成份股平均股息率达5.6%,较港股地产板块整体高出1.4 pct;整体法计算的自由现金流率3.8%,较港股地产板块整体高出1.3 pct。这表明指数成份房企持续创造自由现金流,以及拿出真金白银回馈股东的能力在行业中更为突出,性价比也更有吸引力。例如恒基地产、嘉里建设等地产业成份企业,并非刻板印象中纯粹的“高周转、高杠杆”住宅开发商,多业态(如商业)+低杠杆使其经营数据相对稳健,股东回报能力强,收入整体的稳定为分红提供了可靠的来源,表现为指数的5只地产成份股在过去5年中股息率不降反升,吸引力提高。

图:恒生红利低波指数中房地产成份股股息率、自由现金流率与港股地产板块整体对比

数据来源:Wind,截至2025/6/30,企业自由现金流截至2024年年报

图:恒生红利低波指数中地产成份股与整体板块对比

数据来源:Wind,截至2025/7/21

4.长期超额收益印证红利+低波因子有效性

将时间轴拉长可见,红利低波策略筛选出的地产股相对港股地产整体形成了明显的超额收益。自2022年第一次成份股调整(基本与地产周期拐点相吻合)至今,指数房地产成份股累计回报已经回正,约4.8%,相较港股地产板块的跌幅-31.1%,形成了亮眼的超额收益。恒生红利低波指数通过剔除年化波动率高的证券,规避部分房企股价剧烈波动风险。2022至今,指数房地产成份股港股地产整体最大回撤降低约12%。这表明由“高股息+低波动”特质形成复利效应——股价平稳上涨叠加稳定分红,可以使长期持有体验显著优化。

图:恒生红利低波指数中房地产成份股长期收益表现与港股地产板块整体对比

数据来源:Wind,截至2025/6/30

市场资金已用真金白银投票——恒生红利低波ETF(159545)规模在两个月内从15亿元跃升至34亿元,实现翻倍。恒生红利低波ETF费率低廉(管理费+托管费率0.15%+0.05%/年),是布局港股优质红利资产的高性价比投资工具。面对产业周期震荡,方见那些真正具备造血能力与股东回报精神的企业熠熠生辉——而这正是恒生红利低波指数赋予投资者的长期底气。