北京时间周四凌晨2点,美联储公布了最新的利率决议,一如市场预期,该央行仍将基准利率维持在4.25%-4.50%区间不变,暂不理会特朗普的压力。决议公布后,现货金银、美股三大指数、美元指数短线波动均不大。

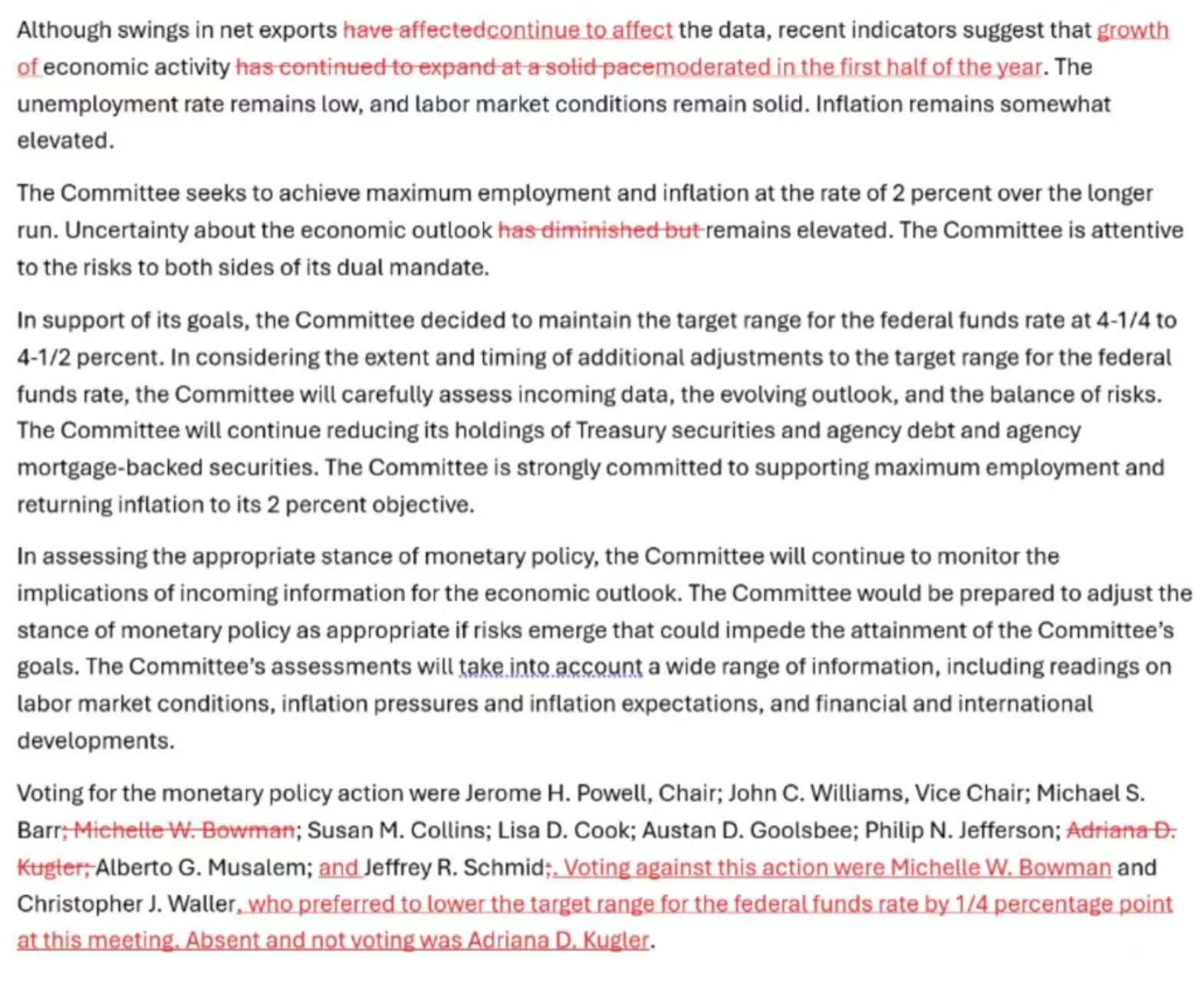

这也是美联储连续第五次会议按兵不动,且并未发出9月可能降息的信号。联邦公开市场委员会(FOMC)在会后声明中表示,失业率仍处于低位,就业市场状况依然稳健,通胀仍然略高。

值得注意的是,美联储理事沃勒、鲍曼投票反对维持利率不变,他们二人此前明确支持在7月份降息25个基点。沃勒此前表示,保持过高的利率可能会对经济产生负面影响,这一观点得到了部分经济学家和前美联储官员的认同。

FOMC声明同时指出,今年上半年经济增速“有所放缓”,若后续数据延续这一趋势,将为未来降息提供依据。但它也表示,“经济前景的不确定性仍然很高”,美联储的通胀和就业目标仍然面临风险。

近期以来,白宫向美联储主席鲍威尔施加了巨大的政治压力,要求他降低利率。就在决议公布前不久,特朗普再度表示,鲍威尔今天可能不会降息,但听说将在9月降息,保持高利率正在伤害人们,鲍威尔行动太慢了。

与此同时,美联储仍然在权衡进口商、零售商和消费者将如何分担关税带来的成本,以及未来几个月内关税会对通胀和就业的走向产生怎样的影响。而美联储在政策声明中几乎没有作出任何改变,这反映出美联储在通胀与就业路径尚不明朗前仍不愿贸然降息。

不过期货市场普遍预计,美联储今年至少会降息一次,到年底可能会降息两次。一些投资者表示,今年的首次降息可能在9月份进行。

美国企业在关税生效前大量囤货,又因消费者已对通胀疲惫不堪而不敢大幅提价。但部分经济学家警告,一旦企业耗尽关税前库存,又必须消化更高关税成本,他们将被迫把费用转嫁给消费者,已经有不少零售商宣布了涨价的消息。

自6月18日的利率决议以来,经济数据并未给出足够理由让美联储放弃“观望”立场。周三早些时候公布的经济数据喜忧参半,解释了美联储的谨慎:美国第二季度GDP增速超出预期,达到了3.0%,但衡量私人企业和消费者需求的指标继续放缓,增速从上一季度的1.9%降至1.2%,而去年年底时这一数据为2.9%。

近期与日本、欧盟达成的贸易协议将关税税率锁定在15%,虽低于特朗普4月份的威胁,却高于年初预期。特朗普的不可预测性意味着关税战仍可能进一步升级,而法院诉讼也可能使现行关税作废。

美联储前高级顾问William English表示:“FOMC多数成员认为,很快降息是合适的,但他们对需要多少证据、确认到何种程度方面仍有分歧。”

高盛资管公共投资首席投资官Ashish Shah表示,正如预期那样,沃勒与鲍曼两位美联储理事成为鸽派异见者,而FOMC多数成员更倾向观望夏季通胀走势。未来两个月数据至关重要,若关税引发的通胀压力被证实只是暂时现象,我们认为美联储有望在秋季重启宽松周期。