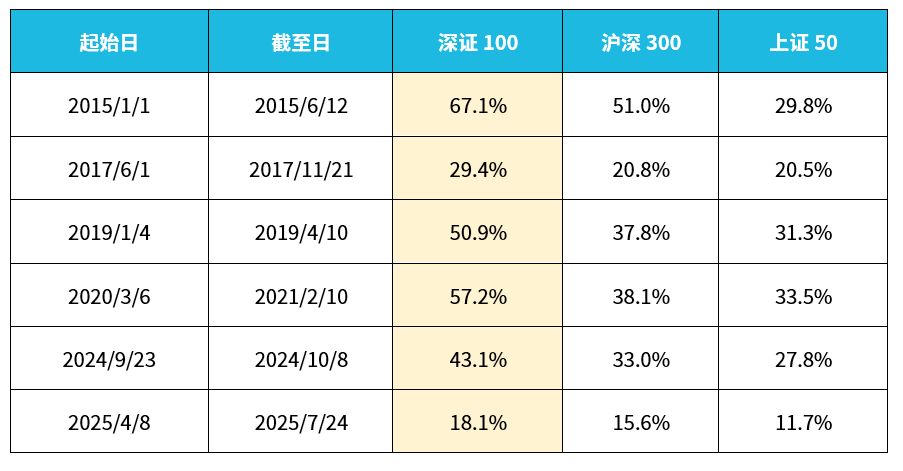

在A股市场的反弹周期中,深证100作为大盘蓝筹指数,往往展现出 “领涨先锋” 的特质,其反弹力度常显著跑赢同期多数宽基指数。梳理过去10年大盘几段上行趋势行情,可以明显看出,在大盘股规模指数中,深证100总是反弹最多,上行最猛,这一现象的背后,是深证 100 的风格特征、基本面特征与成分股结构等维度形成了深度共振,具体可从三个维度解析:

表:过去十年大盘规模指数反弹表现

数据来源:wind,区间2015/1/1- 2025/7/24

二、大盘股中最偏成长的,反弹因此更猛

从 Barra 十大风格因子(市场、规模、价值、动量、波动率、流动性、盈利、成长、杠杆、质量)的暴露度来看,深证 100 指数呈现出鲜明的 “大盘成长” 特征,各维度因子暴露的组合逻辑与其成分股属性高度契合:

在规模因子上,深证 100 成分股以大市值企业为主,平均市值显著高于市场均值,因子暴露为强正向 —— 这与指数筛选的 “大盘属性” 直接相关,反映其对龙头企业的重仓配置。

成长因子的正向暴露尤为突出:成分股多分布于新能源、半导体等赛道,营收增速、净利润增长率等指标长期高于市场平均水平,研发投入占比高,体现出对 “高增长潜力” 资产的倾斜;而价值因子则呈现弱负向暴露,低市盈率、高股息率等价值特征不明显,进一步印证其 “重成长、轻价值” 的风格。

数据来源:wind,截止2025/06/30

此外,如果要刻画一个指数的风格,晨星九宫格风格箱是风格分类的经典工具,通过 “市值规模” 和 “投资风格” 两个维度划分基金类型。横向为市值规模,按股票市值分为大盘、中盘、小盘三类。纵向是投资风格,依估值指标分价值型、平衡型、成长型:价值型侧重低市盈率、高股息股;成长型关注高营收增速、高研发投入企业;平衡型则兼顾两者。

九宫格通过基金持仓股的市值和风格特征,定位其在格子中的位置,直观呈现基金经理的投资偏好。例如,某基金落在 “大盘成长” 格,说明其主要投资大盘股中的成长型企业。它帮助投资者识别基金风格漂移(如从价值型转向成长型),匹配自身风险偏好,是基金筛选和组合配置的实用工具。

如果把它应用的指数风格划分上,我们梳理常见的宽基风格矩阵:可以看出,在同类型大盘指数中,深证100指数是成长性最强的。

数据来源:wind,截止2025/06/30

二、盈利厚度构筑反弹 “安全边际”,高增速打开反弹 “想象空间”

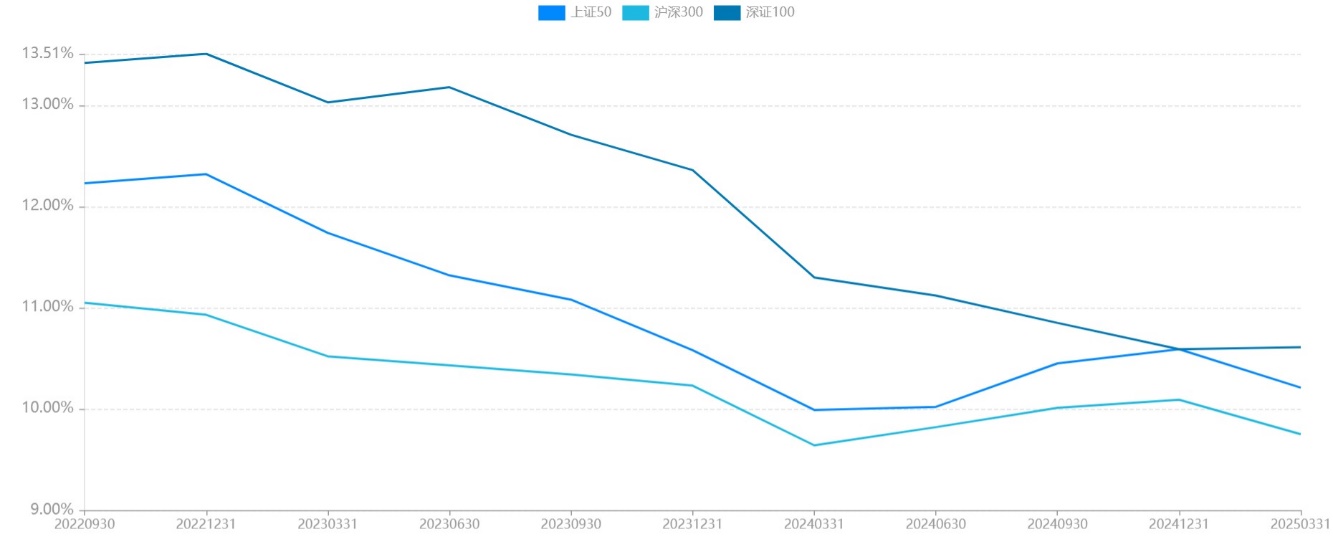

从调整期的估值压缩合理性来看,深证 100 的高成长预期为估值 “托底”。市场调整时,成长股因对利率敏感常面临估值回调,但深证 100 指数的盈利ROE水平,使其估值回调更具 “可控性”。从指数历史的ROE水平来看,深证100指数的ROE相比于其他指数更高。

表:大盘规模指数时间序列ROE对比

数据来源:wind,截止2025/03/31

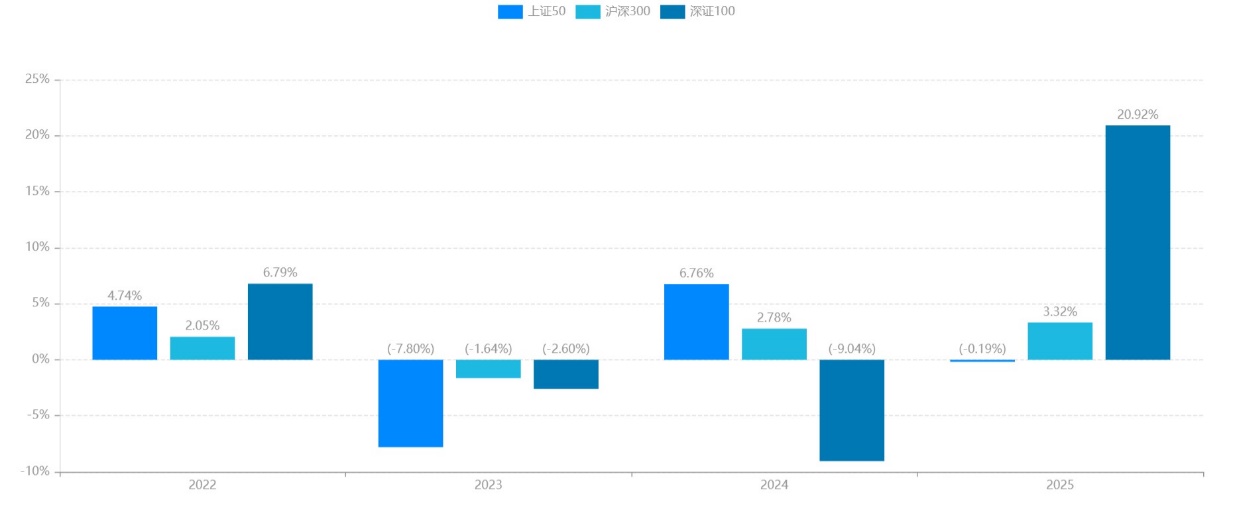

反弹期的估值修复与成长溢价共振是核心驱动力。经济复苏信号出现后,市场风险偏好回升,资金优先流向 “确定性成长” 资产。深证 100 的成分股既受益于行业需求回暖,又因流动性优势吸引增量资金,推动估值从 “低估区间” 向 “合理成长区间” 修复。这种修复并非单纯的情绪驱动,而是建立在 “盈利增速可兑现” 基础上的 “戴维斯双击”。

表:大盘规模指数净利润增长率对比

数据来源:wind,截止2025/03/31

三、成份股 “高含金量”:聚焦高弹性龙头,自带反弹基因

深证 100 在挑选样本股时,把 “市值体量与成长潜能” 作为核心准则,纳入的大多是深市各细分领域的领军企业(像宁德时代、比亚迪、迈瑞医疗等都在其中)。这些企业同时具备 “大盘股的稳健特质” 和 “成长股的突破动能”:

盈利抗风险力突出:作为行业中的头部玩家,它们在产业链里拥有较强的话语权,即便在市场处于调整阶段,也能保持营收和利润相对平稳,为后续反弹筑牢 “业绩根基”。成长可预期性高:所涉及的新能源、电子、通信等行业,都是具有长期发展前景的赛道,市场需求的上限很高。在反弹时期,市场对于这些企业 “业绩回暖 + 估值上涨” 的期待更为强烈。

表:深证100最新前十大成份股:

数据来源:wind, 2025/7/24

相关布局产品:易方达深证100ETF(159901,联接 A/Y/C:110019,022923,004742),最新规模68亿元,同类中规模领先、流动性优质的深证100类ETF。