近日债基市场的波动让不少投资者心里发慌。社交平台上,“要不要赶紧赎回”的求助帖骤然增多。

更有意思的是,在这波赎回焦虑之中,还有另一波声音冒了出来:“跌了这么多,是不是该抄底了?”可随之而来的疑虑同样真实:万一买入后继续下跌怎么办?

关键看利率

债券基金的涨跌主要看市场利率。这背后的道理是,市场利率与债券价格之间存在稳固的反向关系:当市场利率上升时,新发债券提供更高收益率,这会让手里持有的老债券显得性价比不足,价格自然会下跌,而价格跌了,在利息不变的情况下,则意味着实际收益率会变高;反之,若市场利率下降,老债券的固定票面利率就更具吸引力,价格上涨。

总结而言,债券基金的表现直接受市场利率影响如下:

①市场利率上升→债券价格下跌(超利息收入)→债基净值随之下跌→债基负收益

②市场利率下降→债券价格上涨(加利息收入)→债基净值随之上涨→债基正收益

③市场利率不变→债券价格上涨(仅利息收入)→债基净值随之上涨→债基正收益

导致市场利率变动的,有一个重要因素是资金流动。近期债市的调整,就与股市走强引发的资金流动有关,股市赚钱效应吸引部分资金从债市撤出,债券需求减少,价格应声下跌,市场利率也随之抬升。而回顾去年下半年到今年年初,市场利率持续走低,债券价格一路上涨,形成了债券牛市,债基也因此收获了不错的收益率,正是这一逻辑的反向体现。

那么,现在债基是该买还是该卖?关键看市场利率未来趋势如何,这需要结合宏观经济形势判断。如果宏观经济持续走强,市场上的投资机会增多,资金会更倾向于流向收益率更高的领域,会加速从债市流出,债券牛市就可能结束,此时确实应该考虑减持债券基金。

7月30日,中央政治局召开会议,研究下半年经济工作,会议指出,“宏观政策要持续发力、适时加力”要落实落细更加积极的财政政策和适度宽松的货币政策。这意味着,短期内不存在加息等紧缩性政策出台的可能,所以,目前市场利率的上涨,更多是因为市场波动造成的,不是利率趋势的改变。

当然,指望短期内利率再次大幅下行,推高债券价格也不现实。因为上半年经济发展向好,GDP 增速达到 5.3%,超过市场预期,说明当前的货币政策和财政政策已经起到了应有的调控效果,大幅加码刺激的必要性并不高。

综合来看,市场利率没有出现趋势性改变,而债市又已经出现了一定跌幅,这意味着债基的下跌可能已接近尾声,此时再操作赎回,很可能赎回在了较低的位置。如果没有更好的投资机会,或者暂时不需要动用资金,建议继续持有;如果手中有闲置资金,又不愿意参与高风险投资,当下其实可以考虑买入或加仓债基。

怎么看市场利率

对绝大多数养“债基”人而言,学会判断市场利率非常重要,关键的参考指标有以下五个。

一是上文已经提到的货币政策的表述。央行发布的货币政策报告、重要官员讲话、以及像中央政治局会议这样的高层会议对货币政策的定调,是判断未来利率方向最权威的风向标。明确的宽松信号,如“适时加力”“降准降息仍有空间”通常预示市场利率有下行可能或保持低位;中性或偏紧的表述则可能抑制利率下行甚至推动上行。

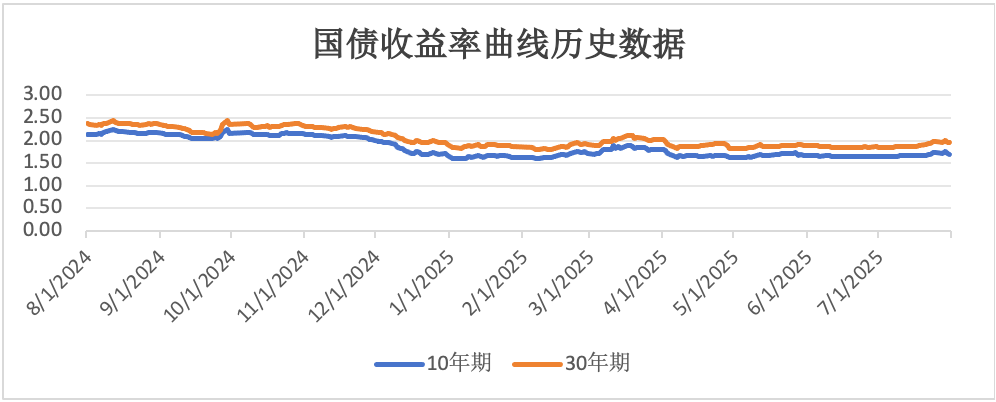

二是关注长期国债的收益率,它能反映长期债券的利率变化。国债被视为无风险利率的代表,其收益率变化直接反映了市场对长期资金成本和未来通胀、经济增速的预期。长期国债收益率上升,通常意味着整体市场利率水平在抬升,对债市构成压力;反之,其下行则利好债市。刚过去的一年内,我国的10年期和30年期国债收益率,出现了比较明显的下跌。

数据来源:财政部

三是关注银行存款利率。银行存款是居民最熟悉的理财方式,存款利率的调整会直接影响资金的流向:如果银行普遍上调存款利率,居民可能更愿意把钱存入银行,导致流向债市的资金减少,债券价格承压,市场利率上升;若存款利率下调,资金可能从银行流出,部分进入债市,推动债券价格上涨,市场利率下降。

四是关注存款增长的情况。如果存款增速持续走高,尤其是居民存款,可能反映市场风险偏好低,资金都在银行内,这意味着会有大量的资金追逐有限的债券,推高债券价格,压低市场利率。反之,存款增速放缓甚至下降,可能意味着资金开始流入实体经济或资本市场,则会推高市场利率。

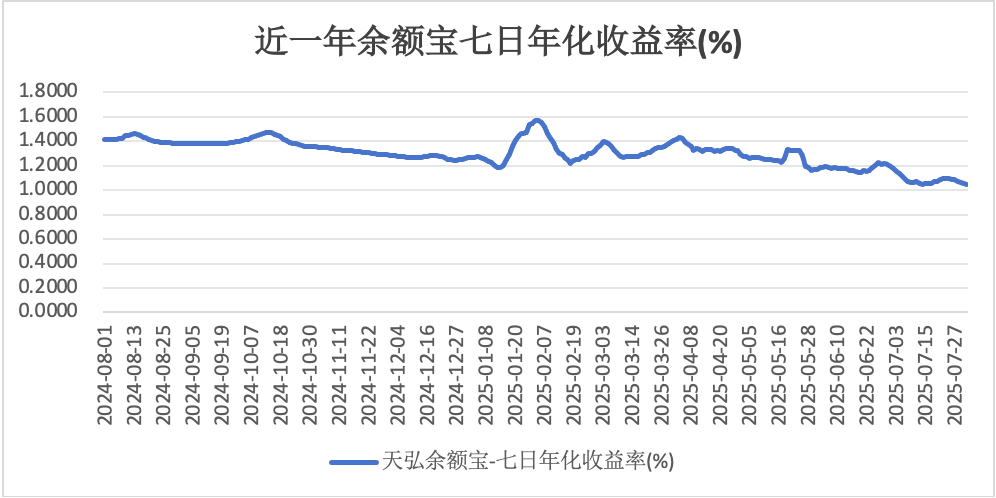

最后,关注余额宝的收益率,它能反映短期债券的利率变化。余额宝等货币基金主要投资于银行存款、短期债券等流动性强的资产,其7日年化收益率的变化,能灵敏地反映短期市场资金面的松紧程度和短期债券利率的变化趋势。余额宝收益率上升,说明短期资金成本提高,短期市场利率上行;收益率下降,则意味着短期资金成本降低,短期市场利率下行,这对主要投资短期债券的债基影响更直接。与前面的国债收益率相比,近一年内余额宝的收益率也是震荡下行。

数据来源:Wind

考虑交易手续费

在考虑是否赎回债基时,交易手续费也是不可忽视的因素,这需要结合所持债基的类型和持有时间来判断。

目前,债基主流分为A类和C类,两者的收费模式不同。首先,这两类债基在持有期间,都要缴纳管理费和托管费,管理费给基金公司,托管费给银行,这两笔钱是从基金净值中扣除的。

两者的不同在于有没有申购费和销售服务费。A类基金通常收取前端申购费,在购买时扣除。而C类基金没有申购费,但是却有销售服务费,这笔费用也是按日计提,从基金净值中扣除的。这意味着,持有时间较短时,C类基金的成本较低;持有时间较长时,A 类基金的成本更低。

A类基金和C类基金都要缴纳赎回费,这是在卖出基金时一次性扣除的,两类基金都是持有时间越短,赎回费率越高,目的就是为了惩罚短期交易行为。如,A类基金持有期小于7天,赎回费率为1.5%;持有期超过7天、小于30天的, 常见赎回费为0.1%-0.75%;持有期超过30天后,赎回费率将为0。而C类基金,持有7天以上,多数产品的赎回费降为0。

所以,持有时间不要太短,不要着急赎回,否则较高的手续费会进一步侵蚀收益。

面对债基的短期波动,投资者需要培养一颗“大心脏”。理解其波动原因,审视自身投资目标和资金安排,坚持长期持有的策略,才更有可能收获债基带来的稳健回报。