新华财经北京8月5日电(王菁)利率下行与政策支持双重催化下,持牌消金公司正集体涌向债券市场,一场由资金成本主导的行业突围悄然开启。其中,金融债成为消金公司优化融资结构的“关键拼图”。

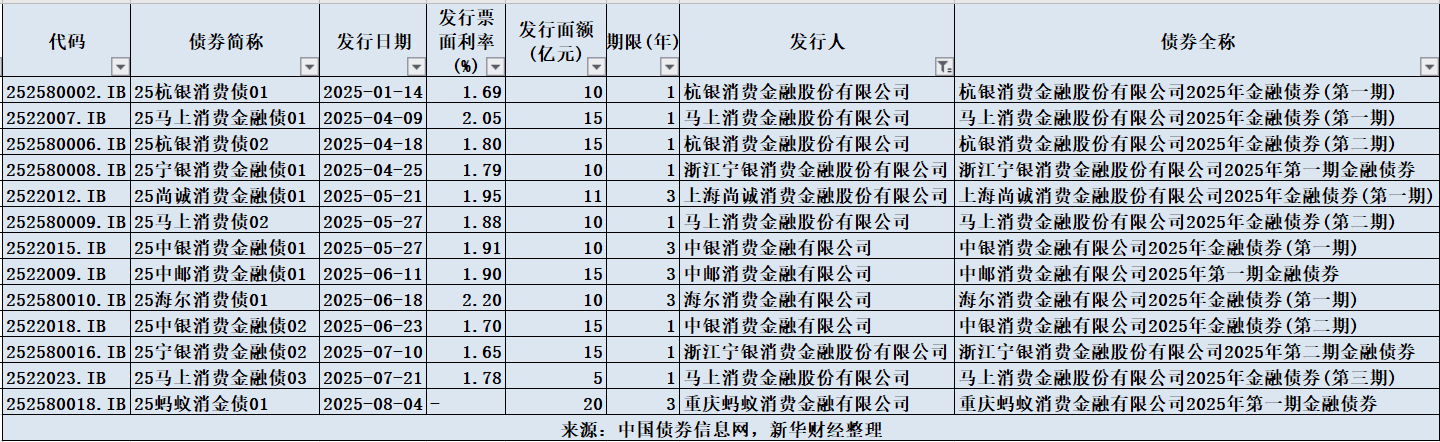

8月4日,重庆蚂蚁消费金融有限公司(简称“蚂蚁消金”)启动簿记建档,发行其成立以来的首笔金融债券,规模20亿元,期限3年。随着这笔债券的落地,2025年消费金融行业金融债发行总额突破160亿元,包含8家消金公司的13只个券。

业内人士认为,消费金融公司接连发行金融债,既是为满足监管要求的资本补充需求,也是为拓展业务规模、提升服务实体经济能力储备资金。随着后续更多机构加入发债行列,消费金融行业资金实力有望进一步增强,为消费信贷市场的平稳发展提供有力支撑。

政策利好叠加成本优势消金公司金融债发行热情不减

政策环境的持续优化是近年来消金公司“发债潮”的重要推手。

2023年8月,随着“管理层拟出台政策支持消费金融公司、汽车金融公司发行金融债券和信贷资产支持证券(ABS)”的消息传出,彼时暂停约两年的消金公司金融债发行进入重启阶段。2023年10月,《非银行金融机构行政许可事项实施办法》实施,简化了债券发行审批程序,取消非银机构发行非资本类债券审批,改为事后报告制,大幅缩短发行流程。

据新华财经梳理,2024年消费金融行业金融债发行已呈现爆发式增长,总规模达到524亿元,全年共有11家持牌消费金融公司参与发行,其中,招联消金、兴业消金、中银消金合计发行299亿元,占总规模的57%,头部效应显著。

从融资成本来看,2024年消金公司金融债票面利率区间为1.65%-3.30%,平均利率2.33%,下半年新入场机构如宁银消金、尚诚消金的金融债利率已降至2.05%-2.35%。此外,2024年以来发行模式不断创新,多家公司采用“基本发行规模+超额增发”机制,马上消金则首创“双向回拨”机制。

“实际上,近年来消费金融公司频频开展金融债发行,最根本是得益于政策的加速驱动。两年前,监管部门重启金融债发行审批,2024年发行规模同比激增,一举超近十年总和。”某银行消金公司负责人称。

监管支持在今年进一步加码。2025年6月,央行等六部门联合印发的《关于金融支持提振和扩大消费的指导意见》明确要求“支持符合条件的消费金融公司发行金融债券,拓宽资金来源,扩大消费信贷规模”。

由此,消金公司“发债潮”在2025年又得以延续。截至8月4日,2025年已有杭银消金、马上消金、中银消金、蚂蚁消金等8家消费金融公司共计发行13期金融债券,募资总规模达161亿元。其中,马上消费金融表现最为活跃,年内已发行3期金融债券,合计规模30亿元。

“在提振消费的大背景下,消费金融公司要更好发挥金融支撑作用,需要拓宽资金来源,才能更好地丰富完善金融产品和服务。”博通咨询资深分析师王蓬博称。

头部效应全面显现消金公司融资结构有望进一步优化

2025年,消费金融公司金融债发行呈现鲜明的“三低一高”特征,即低利率、低门槛、低成本、高集中度。

数据显示,年内持牌消费金融机构的发债利率区间为1.65%至2.2%,显著低于去年同期水平。其中,宁银消金1月发行的10亿元金融债利率低至1.65%,创下行业新低。而蚂蚁消金本次1.70%-2.40%的申购区间,也处于历史低位。

当然,消金公司金融债的细分领域当中,还是保持着发债主体高度集中的特征。2025年参与发债的8家机构中,“头部公司”占据了绝大部分份额,马上消金、中银消金、杭银消金三家发行规模合计达85亿元,占比超过60%。

2024年3月,国家金融监管总局发布的《消费金融公司管理办法》提高了消金公司准入门槛,将最低注册资本提升至10亿元,主要出资人的持股比例要求由不低于30%提高至不低于50%。

“截至2024年末,除已公告拟增资达标的消费金融公司外,仍有7家公司注册资本低于10亿元,面临一定资本补充压力,”蚂蚁消金也在发行金融债券的募集说明书中提及,监管门槛的提升将进一步加速行业洗牌。

以蚂蚁消金为例,截至2024年末,该公司负债结构中,“拆入资金占负债总额比例高达72.98%”,主要依赖短期银行借款。这种以短期借款为主的融资结构虽能满足即时资金需求,但带来显著的流动性管理压力。

“通过发债融资,不仅能有效降低融资成本,还能获取中长期资金,这对于公司优化资产负债的期限结构、降低流动性风险具有重要意义。”王蓬博分析道。

“行业中的龙头企业在资金成本和规模效应上具备一定优势,更易形成低成本加高周转的良性循环。”联合资信在评级报告中也明确指出了头部效应。

“相较于同业借款,金融债负债周期更长;相比ABS,其融资成本更低且流动性更好。”在前述负责人看来,随着更多消金公司加入发债行列,行业格局将进一步分化。例如,头部机构融资成本已降至1.7%以下,而尾部公司仍依赖3%以上的高息同业借款。

展望后续,随着政策红利的持续释放,消费金融公司发债有望进一步从“个例”走向“常态”。中国邮政储蓄银行研究员娄飞鹏也表示,“作为消费金融公司的融资方式之一,金融债相比其他融资渠道成本更低,优势特征明显。未来随着消费金融行业的发展壮大,会有越来越多的持牌消费金融公司尝试发行金融债券。”

消费金融公司发债融资已不仅是企业个体行为,更是响应“金融支持提振和扩大消费”政策导向的系统性变革。随着融资渠道多元化,持牌消金公司将在我国消费金融市场发挥更重要的支撑作用。