引言:7月市场情绪快速升温、上证指数站上3600点。在本轮上涨行情中,各类资金有何新变化?哪类资金是上涨的驱动?后续哪些资金值得期待?

核心结论:市场逐步进入牛市思维,风偏更高的资金在7月净流入更加显著,而风偏较低的资金则拥抱结构性机会,在主线内部积极寻找和挖掘尚未被充分定价的细分领域。

随着市场对于当前市场牛市共识的逐步形成,在7月份,风险偏好更高的资金净流入显著,主要以杠杆资金、私募基金等为主,而作为逆向资金的ETF则有所净流出,在ETF内部的行业主题ETF则贡献结构性亮点,聚焦流入周期+TMT。险资延续大幅增配权益资产的趋势,同时在配置中也从金融、公用等狭义红利资产中逐步扩圈至更宽泛的红利资产。主动权益基金的新发、申赎在7月份均延续边际改善,负债端的负循环低谷期或已悄然走出。同样外资在7月迎来积极变化,EPFR反映外资开始回流,北向成交占比提升反映外资对于A股的参与度、配置意愿均有回升。融资端来看,7月IPO与再融资规模均有较为明显上行,但仍处于极低水平。增量资金源源不断叠加融资需求有限,或是驱动市场交投情绪回暖、指数估值持续修复的重要因素。

一、 主动权益:新发、申赎边际改善,低谷或已悄然走出

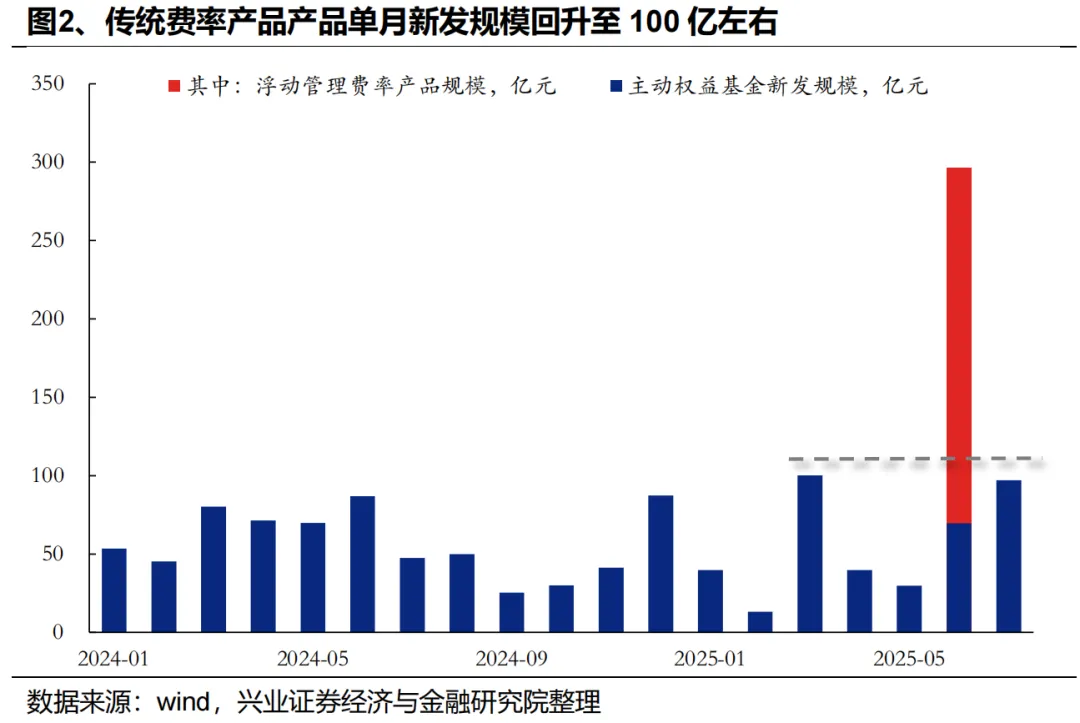

主动超额回归叠加市场赚钱效应显著,7月主动权益基金在新发与申赎两方面均有所边际改善,资金端的负循环低谷期或已悄然走出。6月份新发规模296亿元,为主动权益近年最大单月发行规模,而其中首批浮动管理费产品227亿元为主要贡献,传统费率产品新发70亿元。7月份主动权益权益基金新发规模97亿元,与对等关税冲击前的3月份发行规模接近。从传统费率产品角度看,月均发行规模已回升稳定至100亿元左右,此外近期第二批浮动管理费产品也已经逐步开启募集,有望驱动主动权益基金新发进一步向上改善。

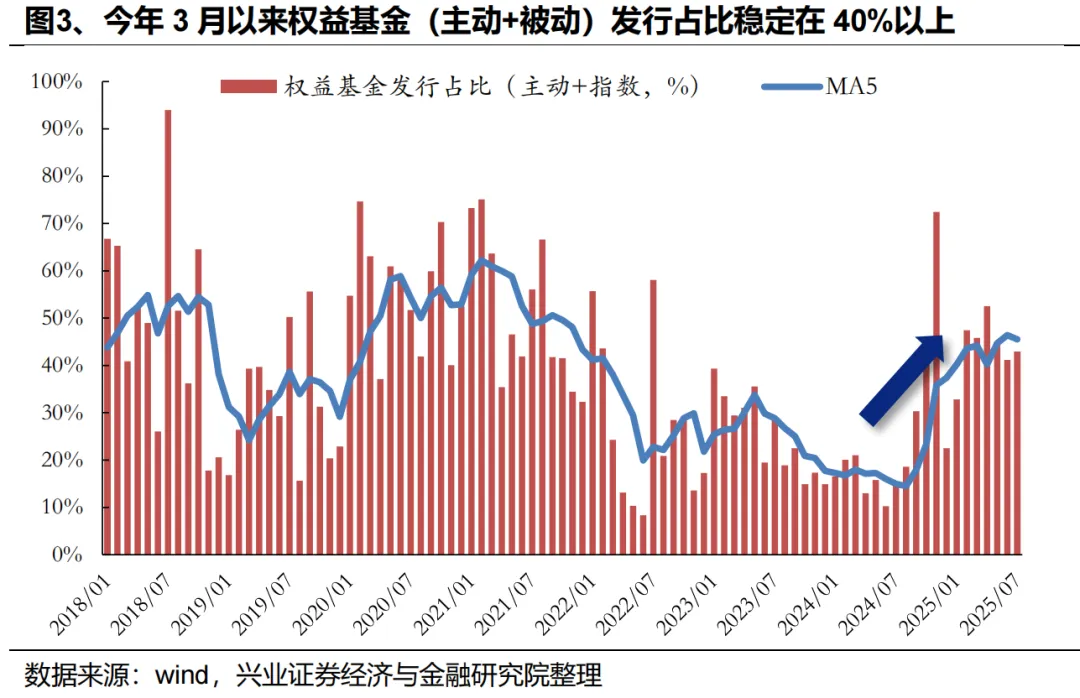

投资者对于权益基金的偏好已有明显提升,随着后续对于主动创造超额信心的修复,基金持有人在主动权益与被动指数之间的配置选择或迎来再平衡。3月份以来,权益基金(主动偏股+被动指数)在公募基金整体发行规模的占比已经回升至45%左右,反映在市场赚钱效应改善下,基金持有人对权益基金的接受度与偏好已经有明显修复改善,若后续主动维持稳定超额,持有人在主动与被动之间的配置选择或迎来再平衡。

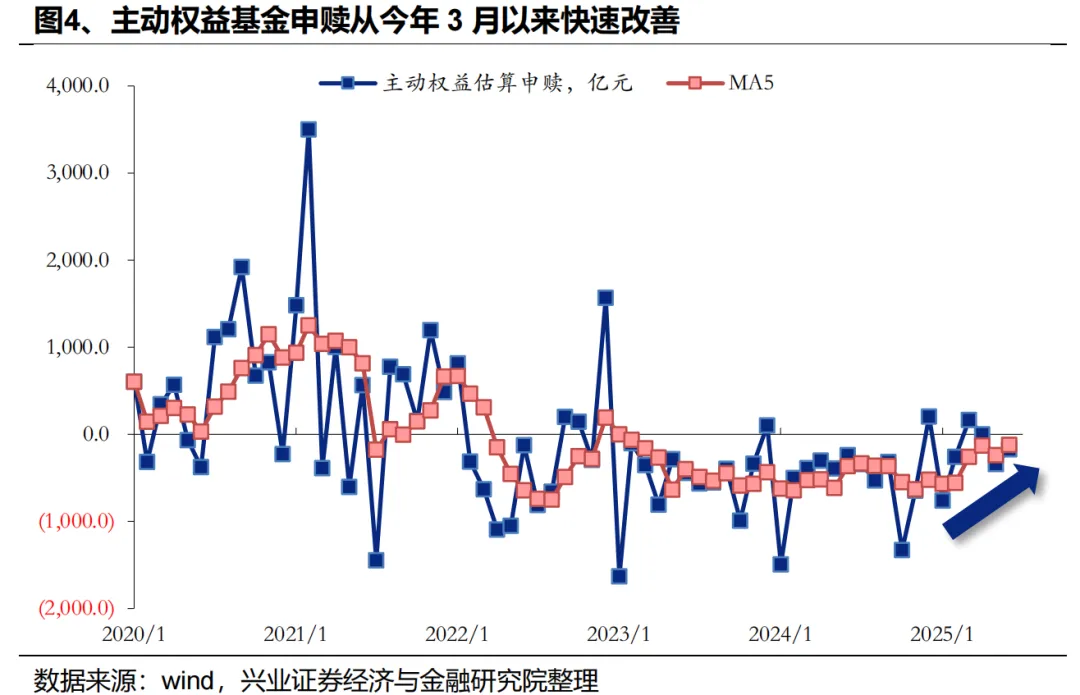

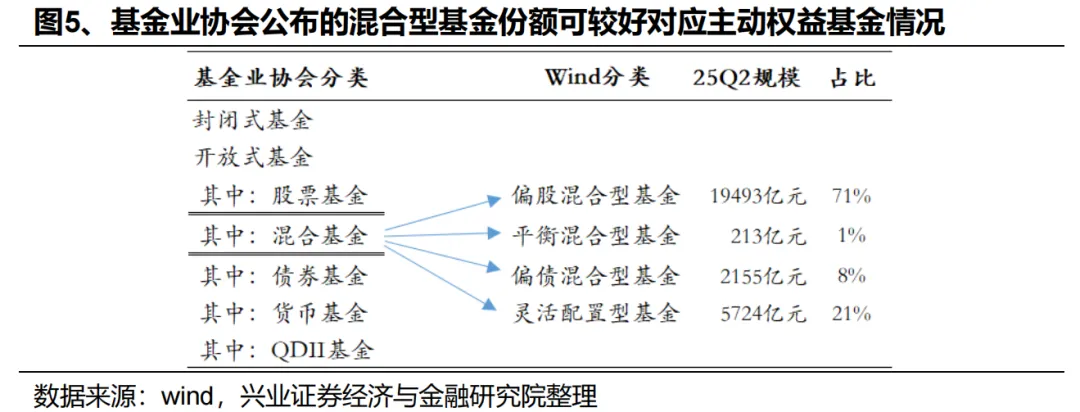

从主动权益基金申赎角度看,伴随市场由熊市的反弹思维转向牛市的反转思维,主动权益基金以往的上涨赎回趋势已经减弱。基金业协会每月公布基金份额,其中的混合基金对应wind分类下的四类基金,除了偏股混合以及灵活配置两类主动权益以外,还包括平衡混合以及偏债混合,考虑到后两者的管理规模占比不到混合基金整体的10%,并且偏债混合基金作为固收+类型,大部分是在2021-2022年期间发行做大,也深度绑定主动管理理念。因此基金业协会公布的混合基金份额变化,在剔除掉新发基金带来的增量后,可以较好反映主动权益基金的申赎情况。根据测算,6月主动权益基金单月净赎回已经收敛至121亿元,较3月以前大幅收敛,再加上单月100-150亿元左右新发规模,主动权益基金负债端已经维持稳定,资金端的负循环低谷期或已悄然走出。

二、 ETF:宽基面临止盈赎回压力,行业主题成为亮点

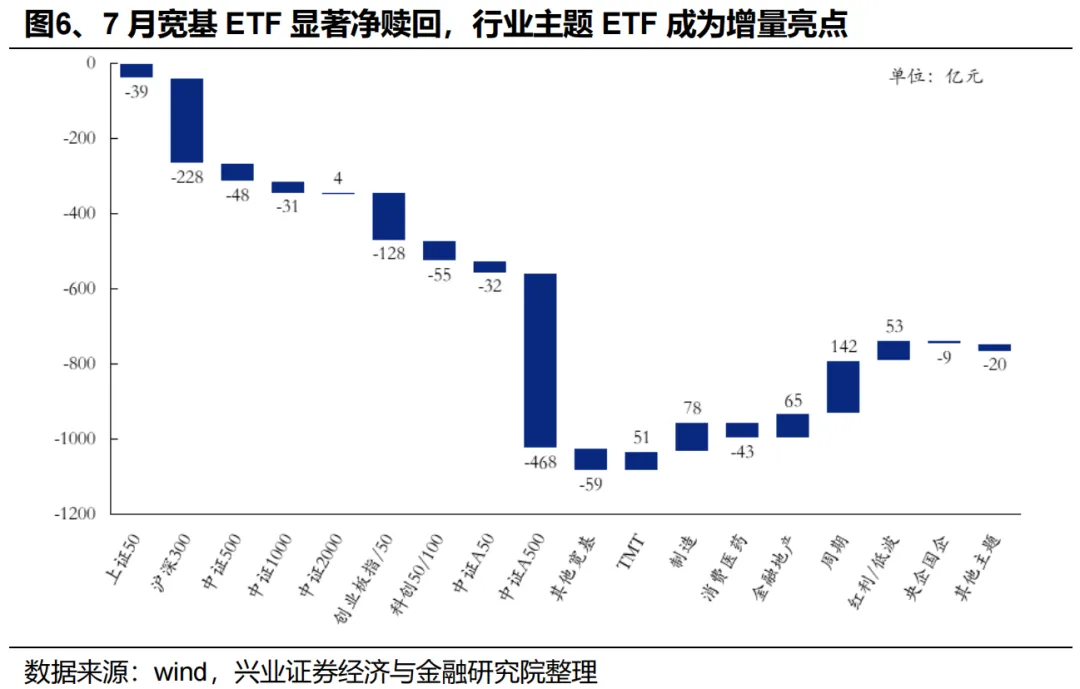

7月宽基与行业主题ETF呈现出相反的交易特征,其中宽基ETF作为逆向资金,随着指数上涨逐步止盈净流出,而行业主题ETF则成为布局市场结构性机会的增量资金亮点。7月份,ETF净流出767亿元,其中宽基指数ETF净流出1084亿元,行业主题ETF净流出317亿元。宽基指数ETF中,中证A500(-468亿元)、沪深300(-228亿元)净流出较多。行业主题ETF中,周期(+142亿元)、制造(+78亿元)、金融地产(+65亿元)、红利/低波(+53亿元)净流入较多。

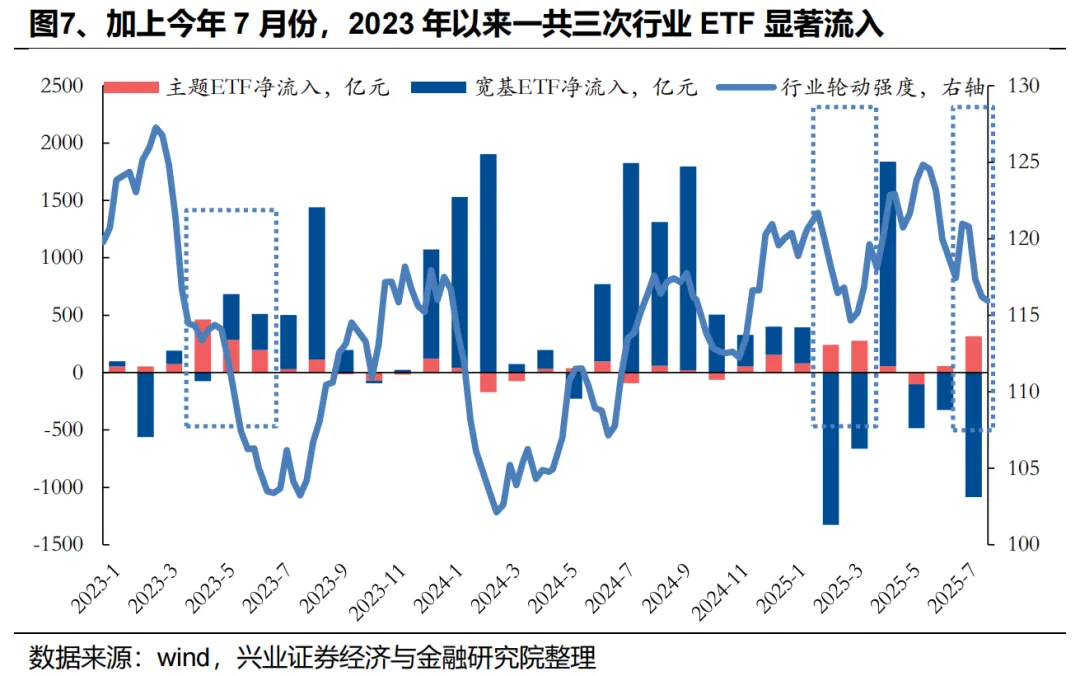

2023年以来,行业ETF显著净流入大致对应市场活跃度改善,同时市场主线共识初步形成,行业轮动强度处于阶段性回落,而ETF的净流入进一步强化并加速了共识的形成。2023年以来出现三次行业ETF显著流入, 2023年4月至5月围绕消费医药与TMT,2025年2月至3月围绕TMT与金融地产,7月以来市场共识聚焦于“低位周期修复”与“科技产业趋势”两条主线。

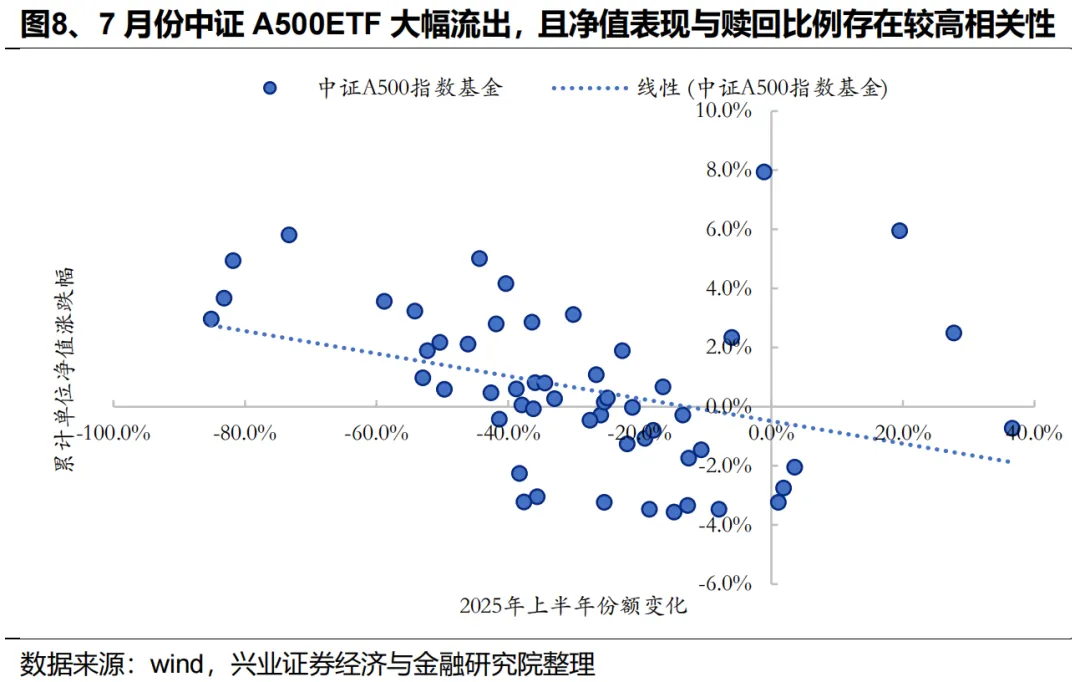

中证A500ETF在7月流出加速,并且呈现出净值表现更好的赎回压力更大的逆向选择。中证A500ETF在去年四季度密集发行与净申购后,管理规模一度超过2700亿元,但今年年初以来面临持续赎回压力,7月净赎回468亿元,进一步加速。截至8月1日,中证A500ETF管理规模1765亿元,较年初高点下降1000亿元。

基金二季报反映,中央汇金仅在4月初大规模增持宽基ETF,4月下旬以后国家队并未再增减持ETF,指数持续上行修复的韧性为市场自发驱动。按照基金二季报中的汇金投资与汇金资管增持ETF份额,以及4月7日净值,估算在二季度国家队增持ETF金额为1920亿元,而ETF在4月7日、8日、16日的净流入总规模为1937亿元,两者基本可以相互印证。

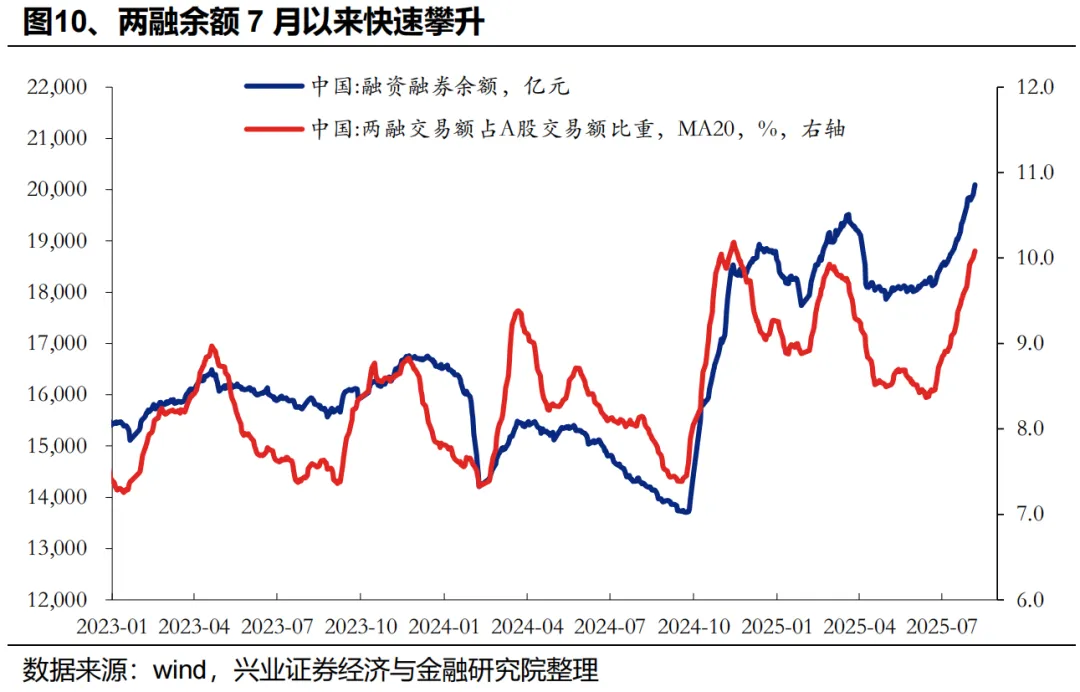

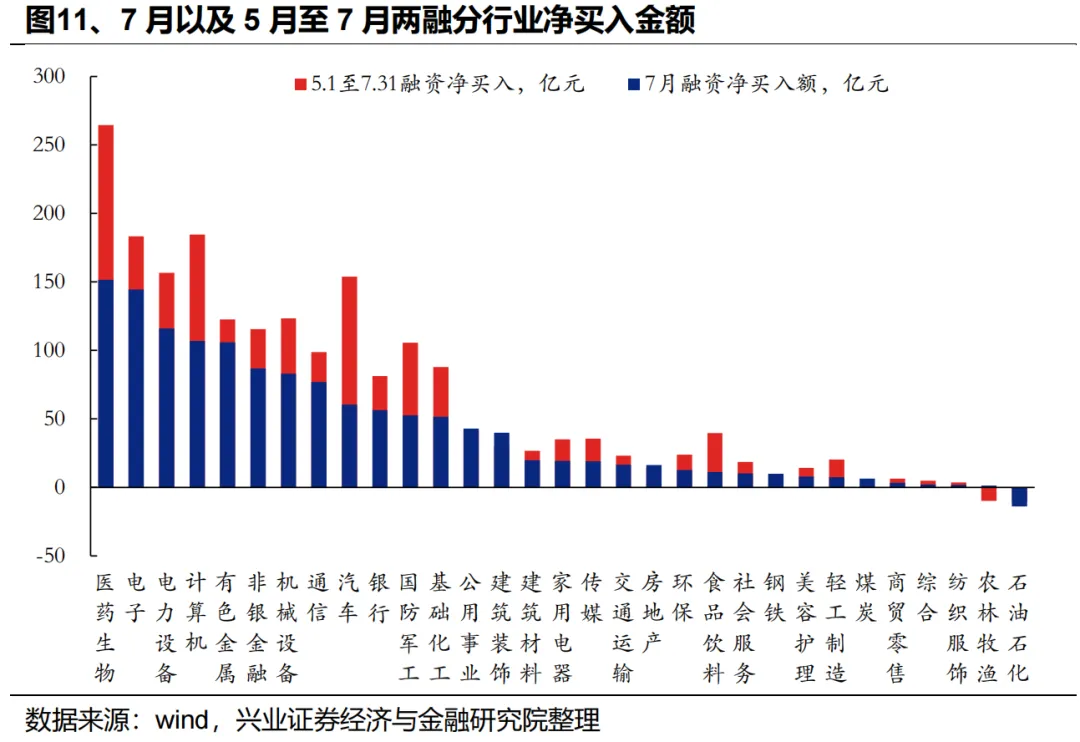

三、两融:7月以来净流入提速,聚焦TMT、高端制造、医药、非银、有色

7月以来杠杆资金加速流入,并突破3月两融余额高点,8月第一周两融余额突破2万亿元,为2015年以后的首次超过2万亿元。7月两融资金净流入1344亿元,前后连续7周稳定净流入,是本轮行情的重要助推力量。从行业资金流向上看,7月净流入居前的分别为医药生物(+152亿元)、电子(+145亿元)、电力设备(+116亿元)、计算机(+107亿元)、有色金属(+106亿元)、非银金融(+87亿元)、机械设备(+83亿元)。

四、保险:长期考核扫清制度障碍,险资入市方兴未艾

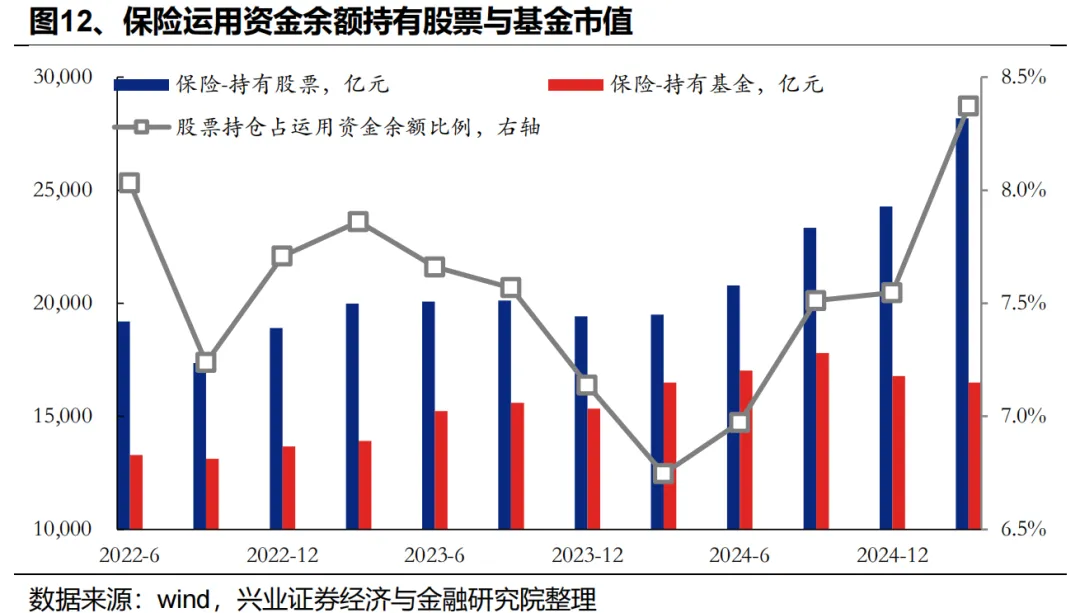

近年来保险资金成为资本市场重要边际增量资金,2025年仅一季度保险持有股票规模增长3893亿元,持有股票比例更升至有数据以来最高水平。根据国家金融监管总局数据,今年一季度保险运用资金余额持有股票规模增长3893亿元,持股规模占运用资金余额比例大幅提升0.82pct至8.4%,持股比例升至2022年有数据以来最高水平。

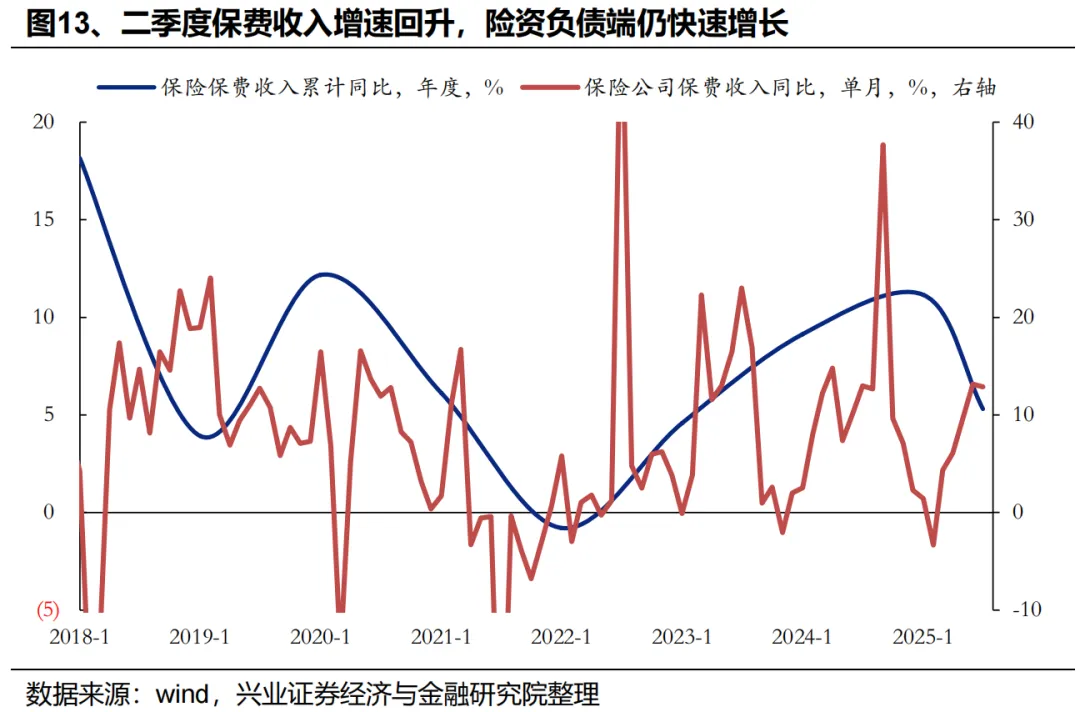

7月以来多项政策助力险资入市,险资持有股票比例有望持续抬升。7月11日,财政部印发关于保险公司长周期考核通知,明确国有商业保险公司全面建立三年以上长周期考核机制,以降低市场波动对国有商业保险公司当年绩效评价结果的影响,发挥险资作为长期资本的优势。7月31日,财政部宣布对新发国债、地方债、金融债的利息部分开始征收增值税,利息增值税恢复将8月8日起执行,按照债券收益率1.7%左右计算,6%增值税对新券的影响约在10bps左右,考虑长期利率中枢下行以及保费增速仍维持高增,险资对于权益类资产、特别低波红利资产的资配需求进一步提升。

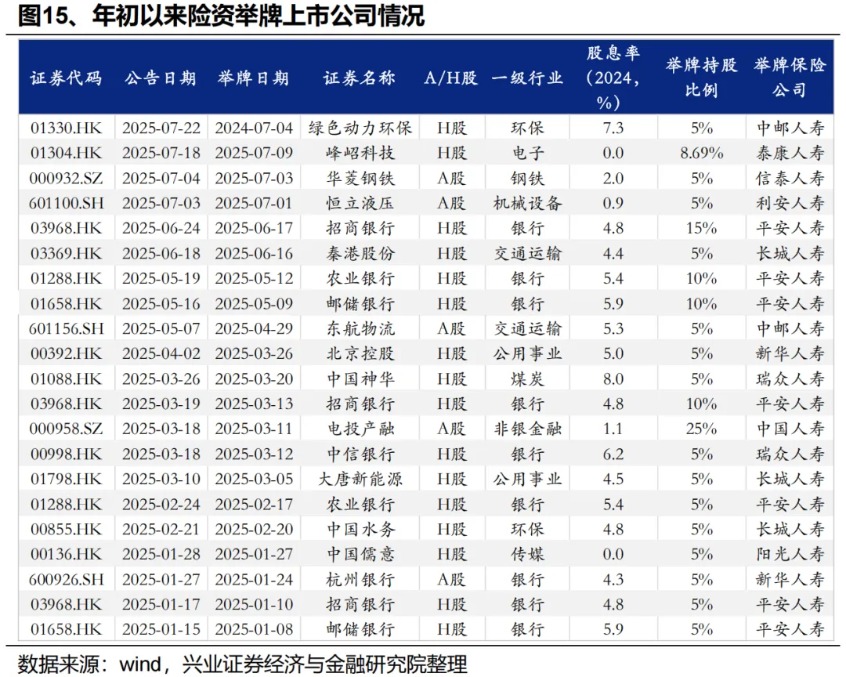

今年年初以来,险资举牌上市公司较去年进一步提速,并且举牌港股占比大幅提升。截至7月31日,险资今年举牌上市公司21次,已与去年全年举牌数持平,其中港股举牌数16次,占比相较往年明显提升,今年南向资金持续大幅流入,险资是其中重要组成。

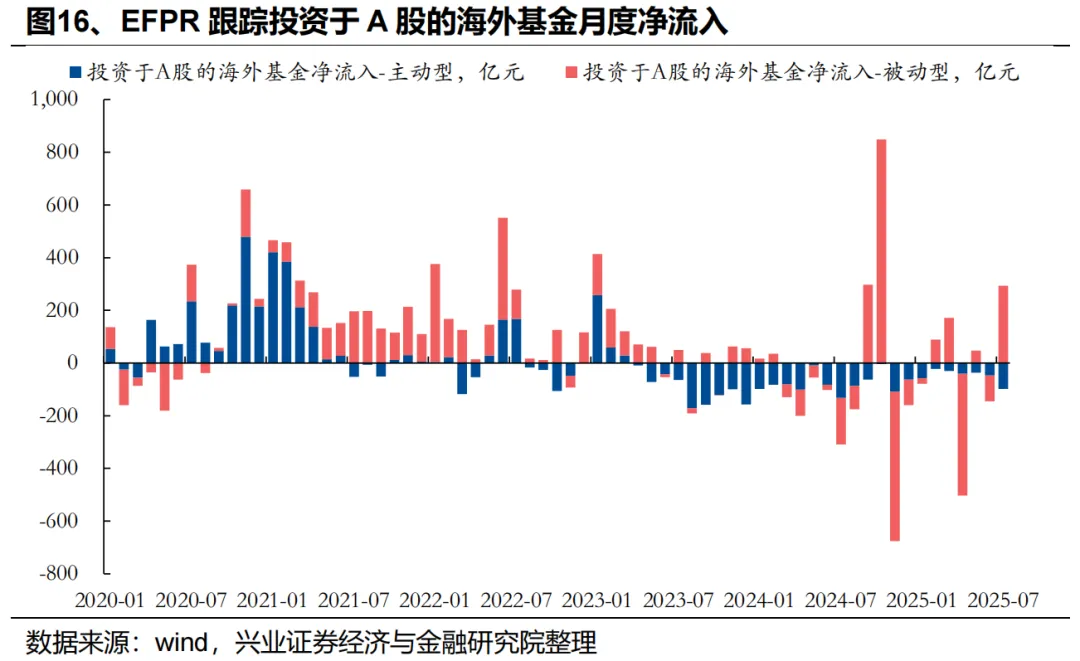

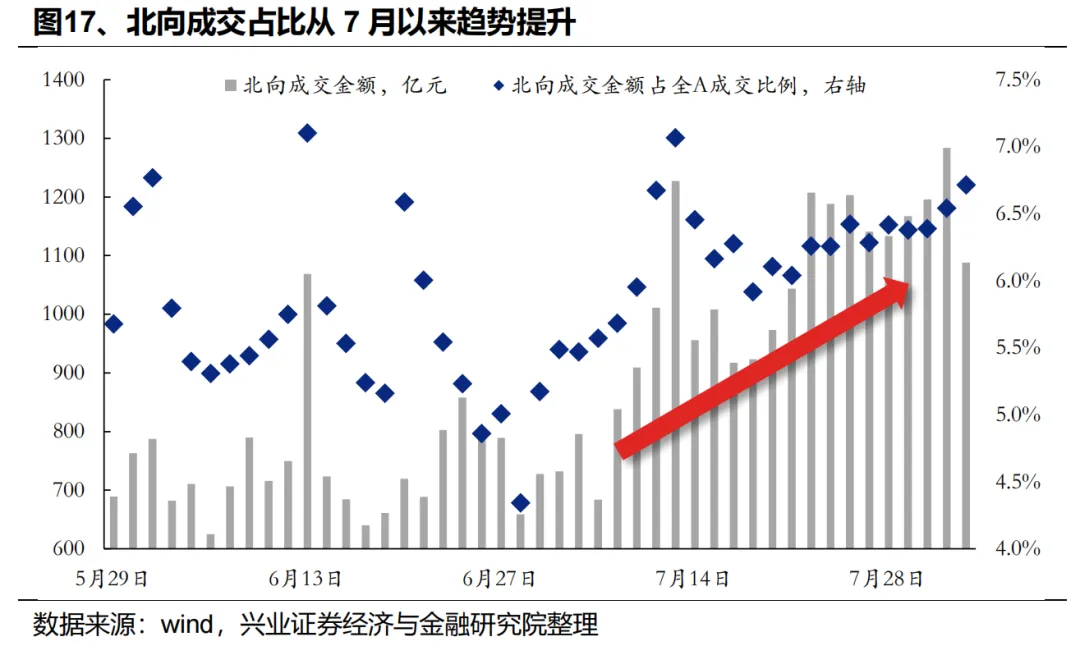

五、外资:7月转为净流入,在A股参与度回升

今年资本市场呈现“以内为主”的特征,杠杆资金、保险资金是市场边际重要增量资金,但随着市场回暖,外资在A股的参与度也持续回升。根据EPFR数据,7月投资于A股的海外基金净流入200亿元,其中被动型基金是外资回流的主要贡献,主动型海外基金仍有净流出。值得注意的是,北向资金占全A成交比例从7月初以来开始呈现趋势上行,外资在A股的参与度提升。

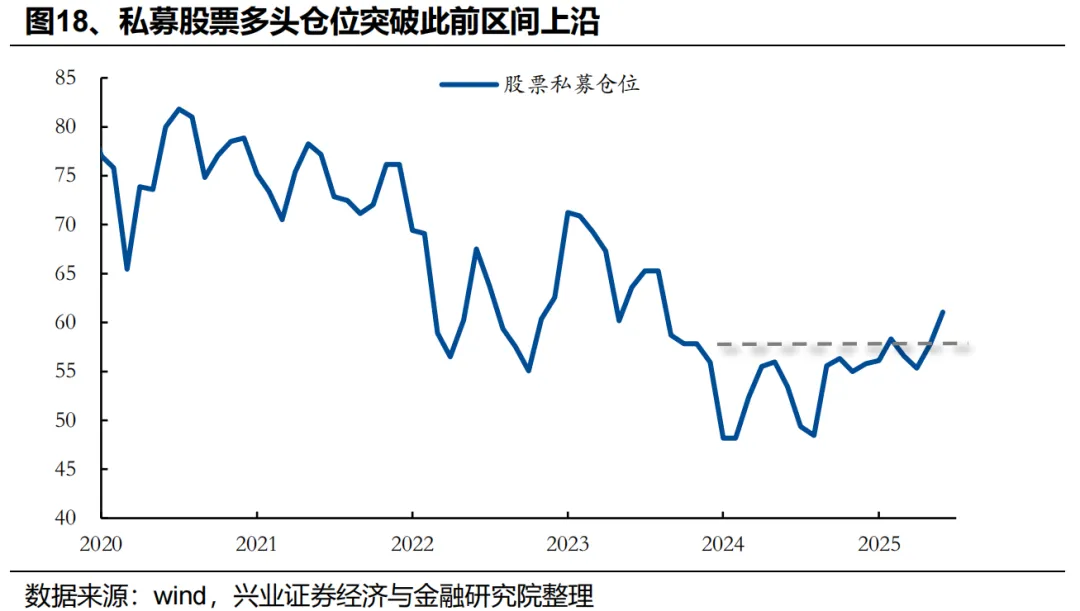

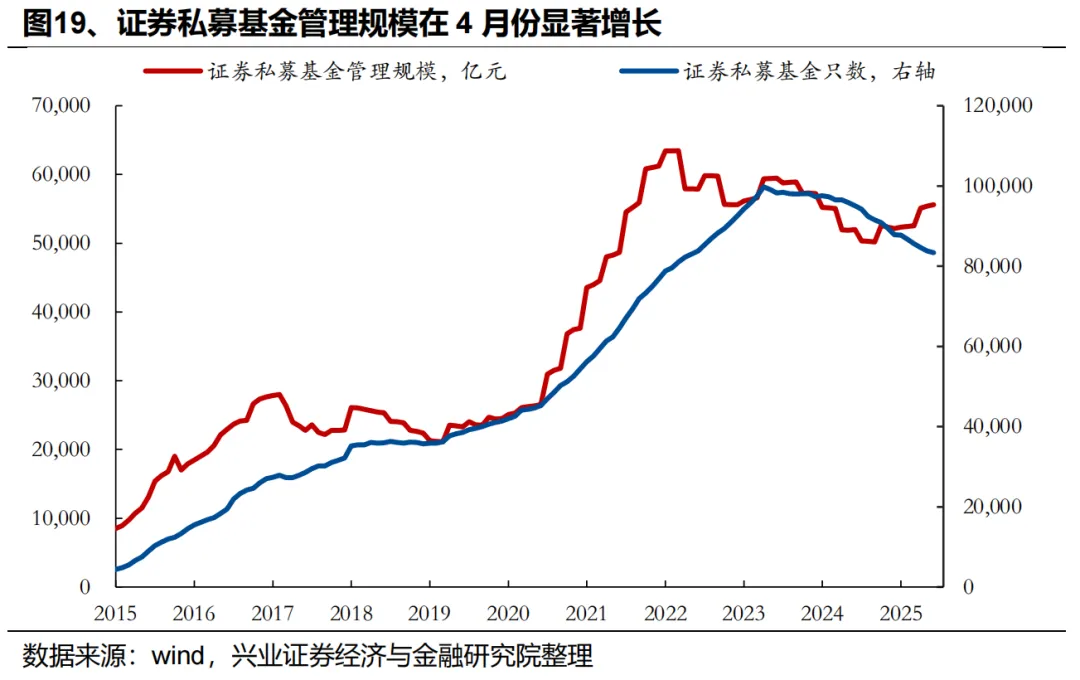

六、私募:管理规模与股票多头仓位均有明显上升

7月私募仓位进一步上行,突破2024年以来仓位箱体上沿,与此同时,私募基金管理规模今年以来已增长3458亿元,私募仓位与管理规模同步上行,指向私募多头同样是本轮市场上行的重要边际增量资金。根据华润信托数据,6月股票多头私募仓位环比上升3.3pct至61.1%,突破从去年9月底以来处于55%至58%的窄幅区间,若后续回升至2022至2023年上半年65%左右的中等水平,或2020至2021年的75%左右的高仓位水平,有望带来大量新增资金。与此同时,截至6月底,证券私募基金管理规模55588亿元,环比5月增长191亿元,较年初增长3458亿元。

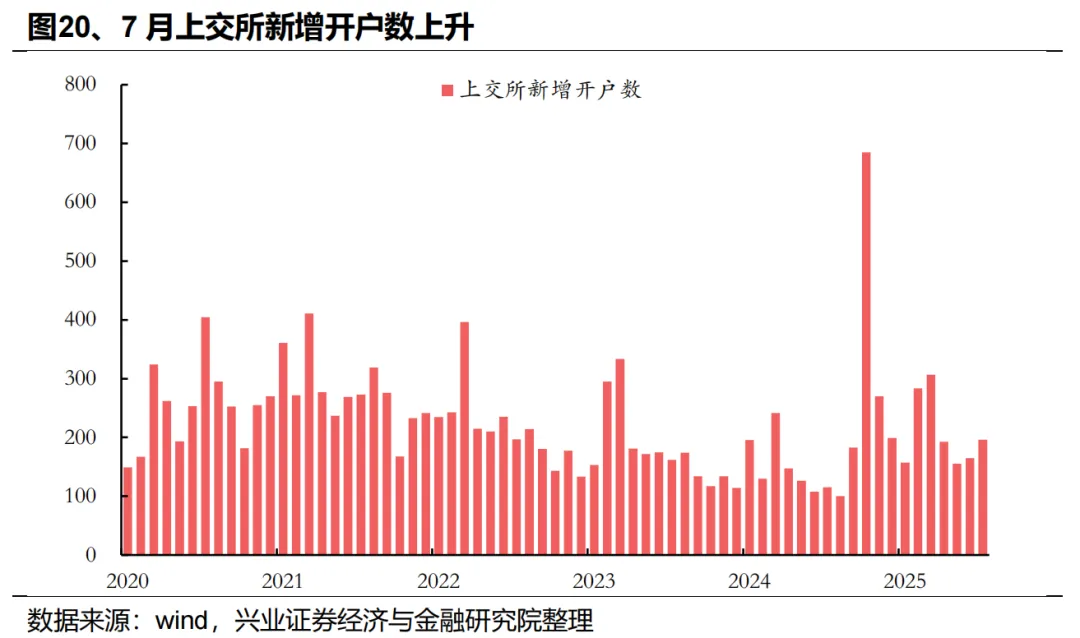

七、散户:7月新增开户数上升,但增幅相对此前偏缓

7月上证新增开户数上升,相比年初科技行情、或对比去年924以后,开户数增长相对偏缓,或说明个人投资者并非本轮行情的核心增量资金。7月上交所新增A股账户开户数194万户,较5月份156万户、6月份165万户有所上升,但相较于2月、3月,以及去年10月、11月仍有较大差距。

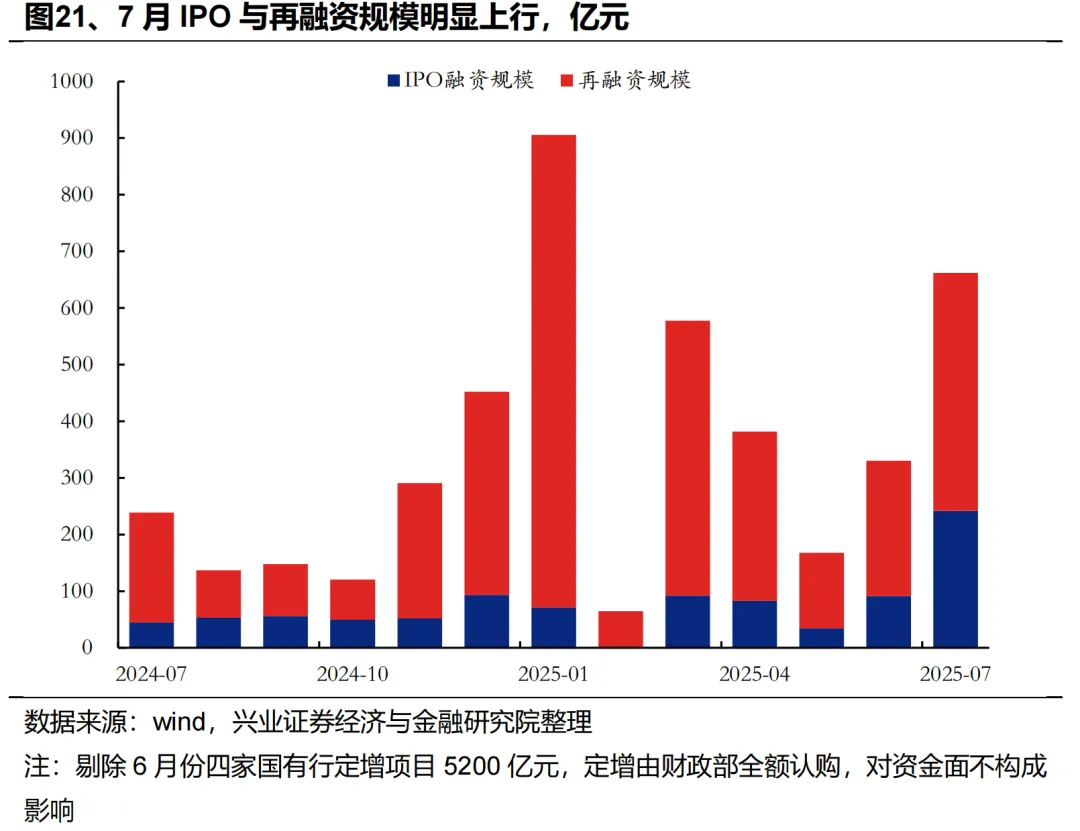

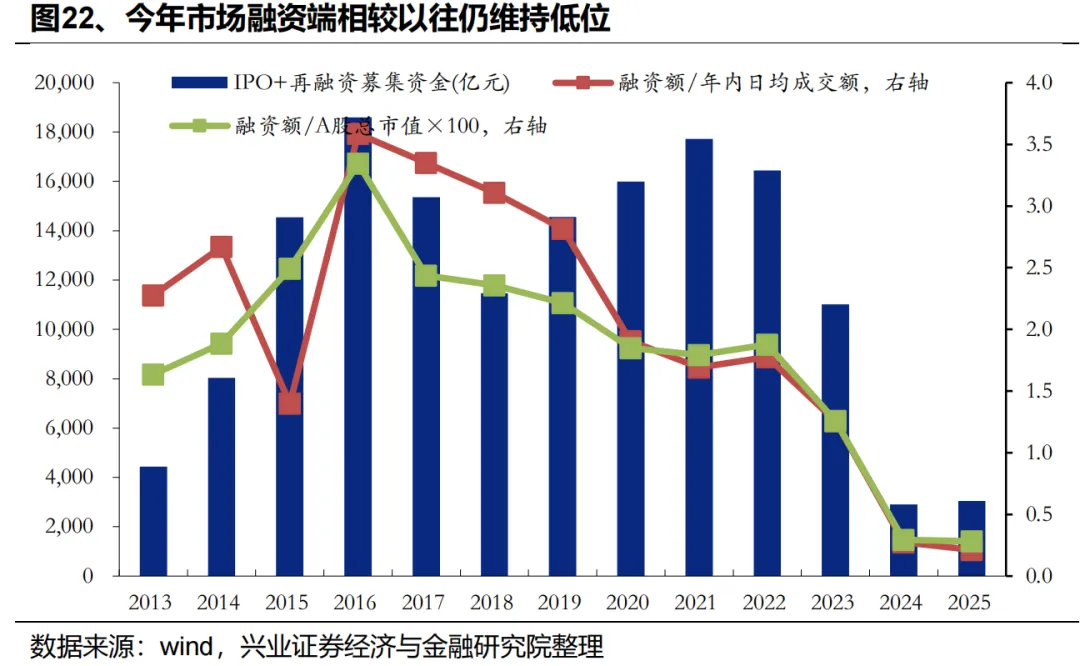

八、上市公司&产业资本:融资与减持均有所边际上行

7月上市公司IPO与再融资规模均有较为明显上行,但如果从全年维度看,当前A股融资端仍处于极低水平。7月上市公司IPO融资8起,再融资25起,分别募资242亿元与420亿元,环比6月份分别增长150亿元与182亿元。从全年维度来看,当前A股上市公司融资仍处于极低水平,按照融资额/日均成交额、融资额/全A总市值维度进行观察,今年融资端需求与过去几轮牛市上行期明显偏低,基本与去年保持一致。

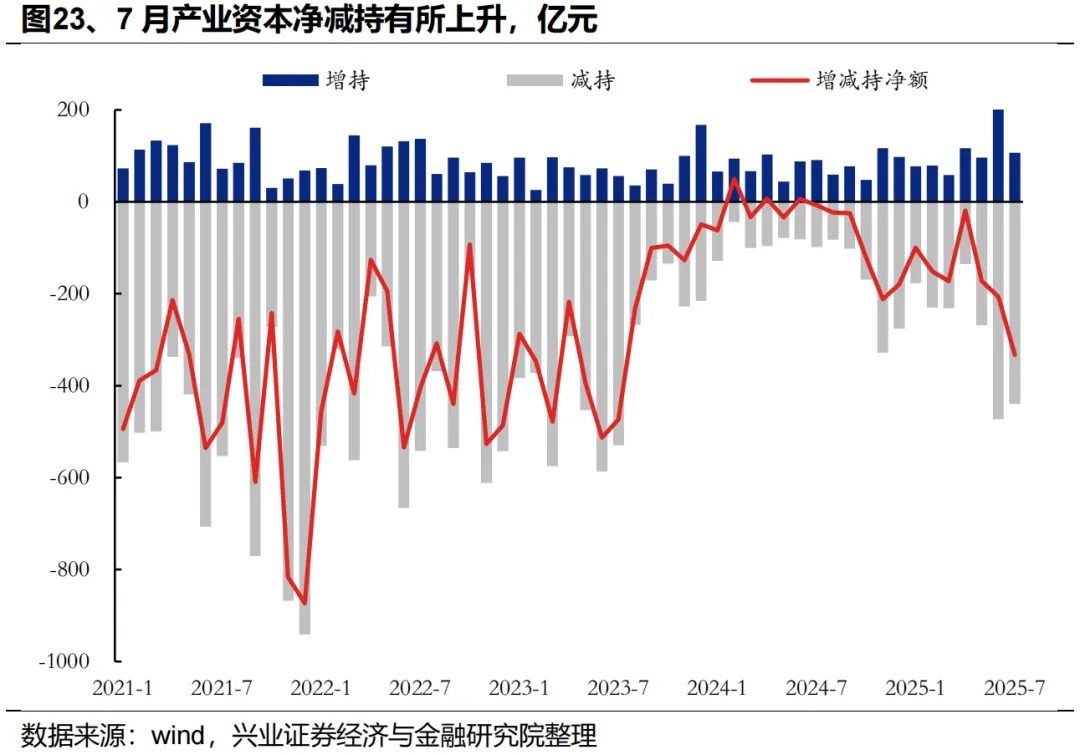

7月产业资金净减持有所增长。7月产业资本净减持333亿元,相较5月份净减持173亿元、6月份净减持207亿元有所上升。

风险提示

本报告为历史数据分析报告,不构成对行业或个股的推荐和建议。