一、投资者普遍对牛市有期待,但对短期市场的分歧有所加大。总结短期市场面临的阻力:

1. 25Q3市场预期经济回落 + 政策重点是调结构,宏观环境暂时不支持指数向上突破。2. 牛市结构主线尚未确立。牛市中要做动量,但最强动量应该从牛市的核心叙事中诞生。医药和海外算力是独立高景气,但牛市主线需要内涵外延更大纵深,国内科技突破、全球市占率高的制造业反内卷,才是潜在的牛市主线方向。

牛市行情逐步启动正在成为市场共识,但对短期市场,投资者仍有较大分歧。我们总结短期市场面临的阻力:1. 反内卷强化了2026年中游制造供给出清的预期,但市场对需求侧信心仍明显不足。市场预期25H2经济弱于25H1,且政策重点偏向调结构。2026年需求改善线索仍不清晰。这个宏观组合可能暂时不支持指数向上突破。2. 牛市结构主线尚未确立。牛市中要做动量,但最强的动量应该与牛市核心叙事直接相关。医药更偏向于独立的产业趋势。而海外算力链是全球AI扩散行情的一部分,但对于A股而言,海外算力链的投资机会是收敛的,分化的。而能够作为牛市主线的结构线索,应该是发散的,共振的。所以,医药和海外算力毫无疑问是优质的景气机会,但大概率不是牛市主线结构。我们认为,牛市主线需要内涵外延、需要更大纵深,当前尚未确立。有潜力成为牛市主线结构的方向主要有两个:一是国内科技突破(典型还是AI和机器人),引发基础设施 → 硬件设备 → 软件应用 → 商业模式的行情扩散。现阶段,决定性的催化(AI基础层大模型、算力,机器人的技术条件)尚未出现。二是全球市占率高的制造业做反内卷,核心路径是并购退出产能 → 行业集中度提升 → 行业联合挺价。向下游挺价,会影响国内,更会影响海外。最终需要国家影响力提升保驾护航。所以,制造业反内卷是与牛市主线逻辑直接相关的方向。现阶段,先进制造反内卷还处于探索期,反内卷的具体抓手,跟踪效果的关键指标还不明确。管理层统筹层级,也还不足以马上突破阻力。反内卷政策推动还处于早期阶段,耐心等待后续进展。

二、牛市氛围不会轻易消失。三季度宏观组合不利,不会影响2026年供需格局改善预期,只会带来小波段调整。真正可能影响牛市氛围的因素:1. 2026年中前后才是供需格局改善的验证期,彼时如果需求显著回落,才构成中期基本面改善的证伪。2. 中国制造业竞争力强才是关键基本面,如果中国制造竞争优势被约束,才会破坏牛市氛围。

短期分歧增加,但我们提示,牛市氛围不会轻易消失,有利于市场保持活跃的条件是稳固的。三季度宏观组合不利,但短期经济下行,并不会影响2026年供需格局改善的推演。这是一个典型的短期向下,但中长期向上的预期组合,这个组合是不会带来大波段调整的。部分投资者担忧2026年需求仍将偏弱,对此我们做两点讨论:一是,短期经济验证回落,对中期改善的预期影响有限。如果要打破中期改善预期,要么短期经济回落幅度放大;要么2026年中前后关键验证期数据超预期下行(在此之前经济下行可能都不会触发大跌)。还有另一种可能性,就是指数中枢大幅抬升,经济乐观预期反映在股价中,对短期经济改善验证的要求太高。第二,外需回落是普遍担忧,但2026年中美欧可能会共振财政刺激,外需是完全可能超出市场预期的。同时,中国经济对非美国家(包括欧洲、日韩)的影响力是线性提升的,市场倾向于高估美国经济扰动的影响,而低估中国出口的韧性。

真正可能影响牛市氛围的因素是什么:1. 等到2026年中前后,如果需求显著回落,构成中期基本面的证伪。2. 中国制造业竞争力才是关键基本面,那么,如果中国制造竞争优势被约束,才会破坏牛市氛围。猜测这种约束的来源,我们关注,如果国内反内卷出现几乎不可突破的阻力;如果中美贸易摩擦开始影响中国对其他国家影响力的提升。这在目前看来,是极小概率事件。

市场即便出现调整,后续还是会有机会。在牛市主线行情确立前,市场至少能维持过去一段时间的市场特征(板块轮动变为不变,微观活跃度高,小盘成长继续占优)。这种市场特征的基础是:需求缺乏亮点,供给调整需要时间 + 远期改善无法证伪 + 股票市场下行风险可控。这种环境中,有新机会仍要积极参与,个股事件性驱动的逻辑也会有很好的弹性。

大势研判核心观点不变:9月初之前,A股可能反复有行情。9月初之后,A股存在内生调整压力。稳定资本市场预期政策可能再次发力。时间已经是牛市的朋友,核心是时间是基本面改善和增量资金流入的朋友。继续维持25Q4好于25Q3,2026年会更好的判断。

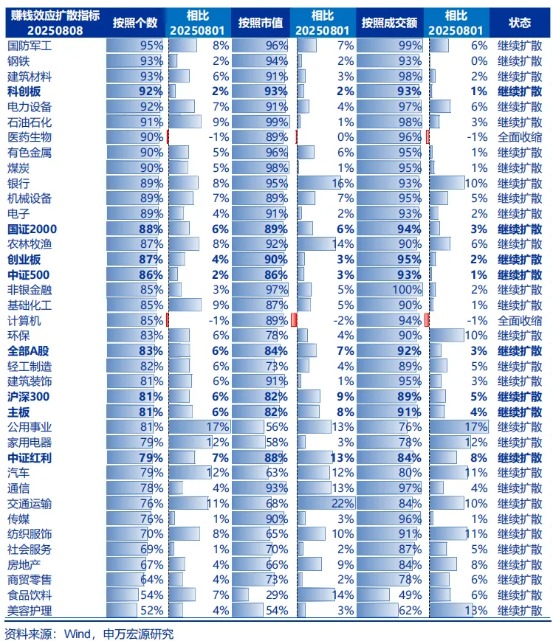

三、短期强势结构医药、海外算力是高景气方向,也凝结了市场对牛市的期待,独立行情演绎过程中,板块的相对性价比有所降低,后续这些方向可能与市场齐涨共跌。9月初之前,国防军工可能反复有机会。同时短期板块轮动变为不变,目前相对性价比较高的方向是新消费,可能轮涨补涨。后续市场休整波段,高股息可能再次阶段性占优。中期结构方向:国内科技、制造业反内卷更可能成为牛市主线结构。继续提示,港股可能是牛市中的领涨市场。短期,港股主要定价景气趋势,凝结的牛市期待较少,也是性价比较高的方向。

短期,医药和海外算力的独立行情,既反应了高景气的预期,也凝结了牛市的期待。现阶段,板块的相对性价比已有所降低,这意味着继续演绎独立行情的难度增加,后续更可能与市场齐涨共跌。

9月初之前,国防军工可能反复有机会。同时,短期板块轮动变为不变,高切低行情从大级别转向小级别。目前性价比较高的方向是新消费,后续可能轮涨补涨。后续市场休整波段,稳定资本市场预期政策再发力,高股息可能再次阶段性占优。

中期结构推荐方向不变:国内科技、制造业反内卷更可能成为牛市主线结构。继续提示,港股可能是牛市中的领涨市场。短期,港股定价更加符合基本面预期变化的方向,港股有很多长期叙事,但目前主要定价的仍是景气趋势,牛市乐观预期的影响仍较小。这意味着港股正在成为中短期性价比较高的方向。

风险提示:海外经济衰退超预期,国内经济复苏不及预期。