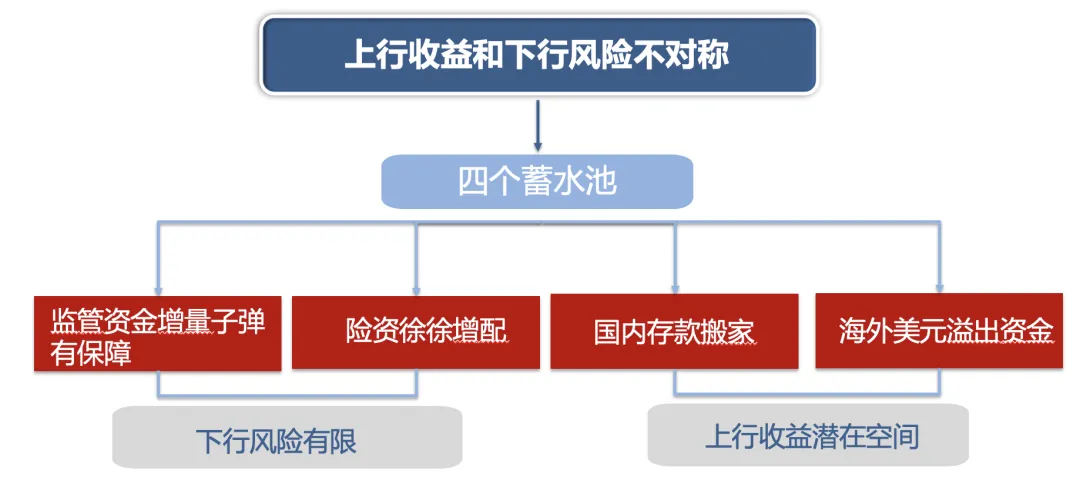

6月底以来,在宏中观基本面没有出现重大边际变化的背景下,本轮指数行情的定位是增量资金入市意愿、与市场赚钱效应的闭环驱动的内生性估值修复。具体到结构上的拆分:

(在存款搬家和外资流入还不明显的情况下,市场已经突破3600点)

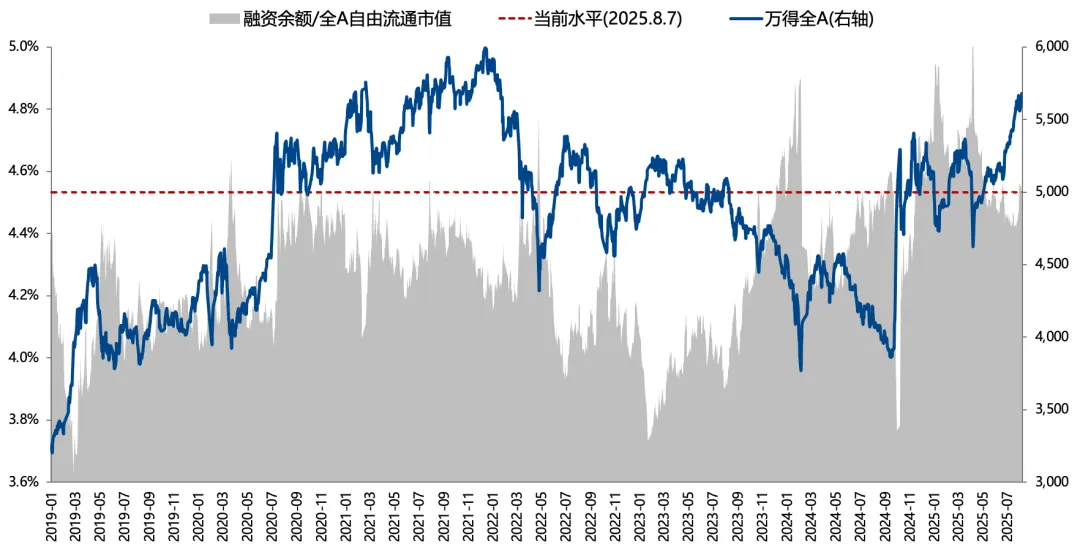

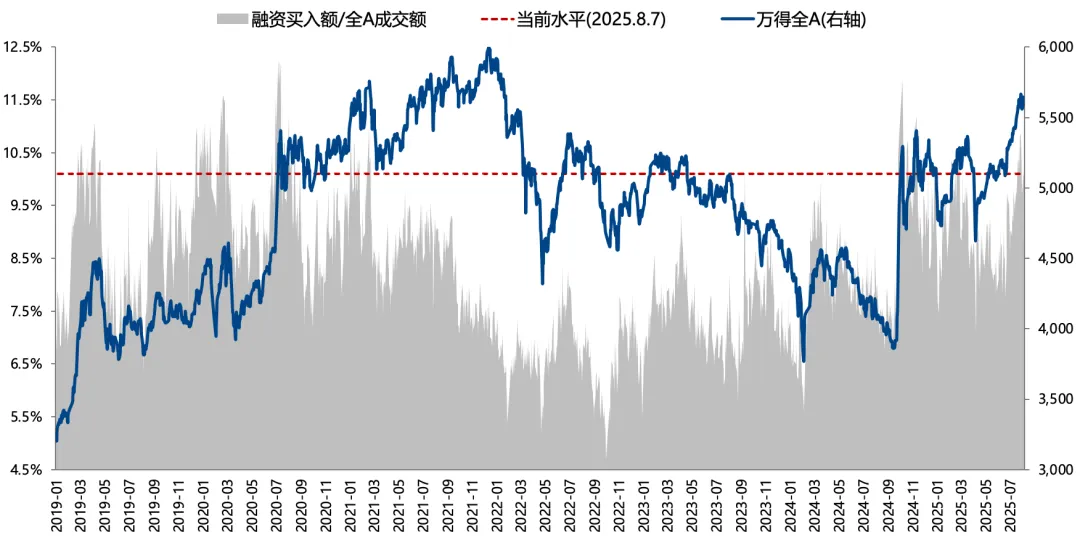

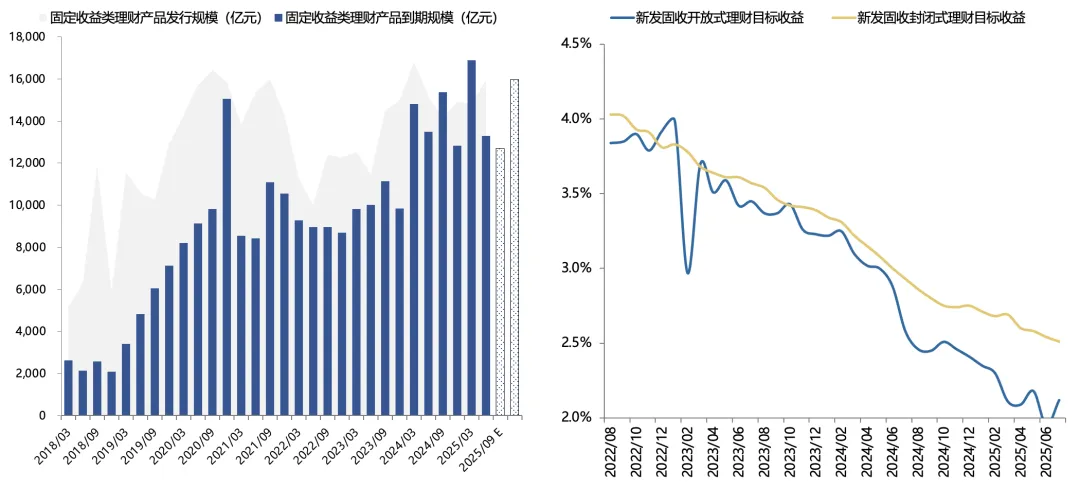

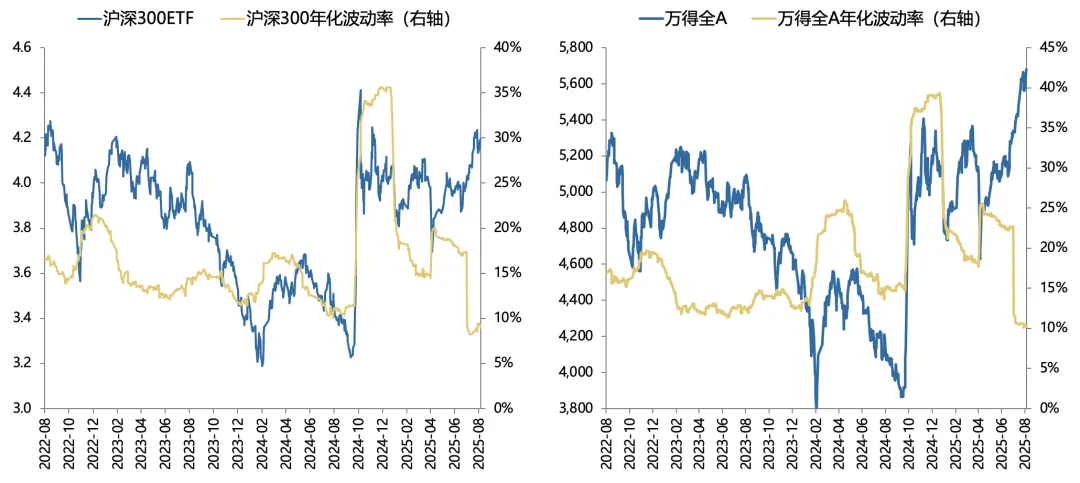

(1)个人投资者:6-7月以来新增开户数和融资余额双双起量,除了存量资金回推仓位,宏观层面也对应着居民存款搬家的中期叙事。随着银行封闭式理财产品进入到期高峰,近期权益市场宽基指数表现稳健、且波动率显著收敛,于个人投资者而言交易难度和持股体验都有改善,在理财产品业绩比较基准趋势下行的比价效应下,A股有望承接居民长期配置盘切换。

(上图为融资余额占流通市值比例,目前位置不算高)

(上图为融资买入额占全A成交额比例,目前位置不算高)

(上图为固收类理财到期情况,和新发产品目标收益率)

(上图为A股指数波动率,近期下降到较低位置)

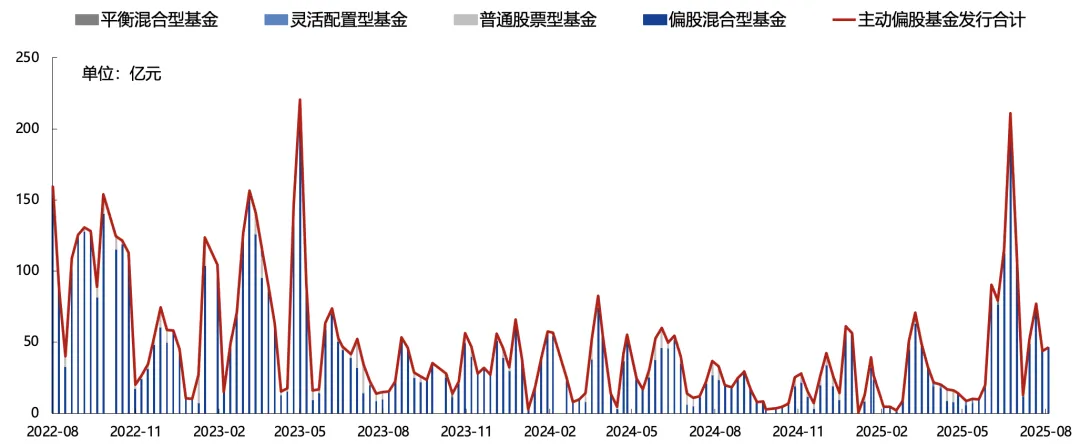

(2)机构投资者:7月以来,基金发行数据指向公募资金供给有所改善;险资方面,债券和协议存款的利率总体下行,叠加资本市场政策鼓励权益配置,固收类资产也有望局部向A股进行中期级别的腾挪。

(上图为主动权益公募基金发行情况,6月受浮动管理费率基金集中募集影响有所放量,7月较过去中枢略有改善)

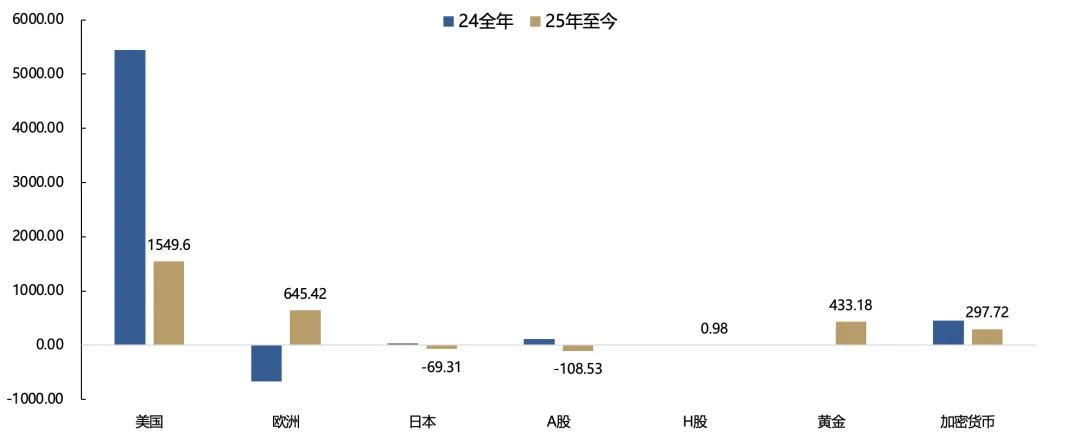

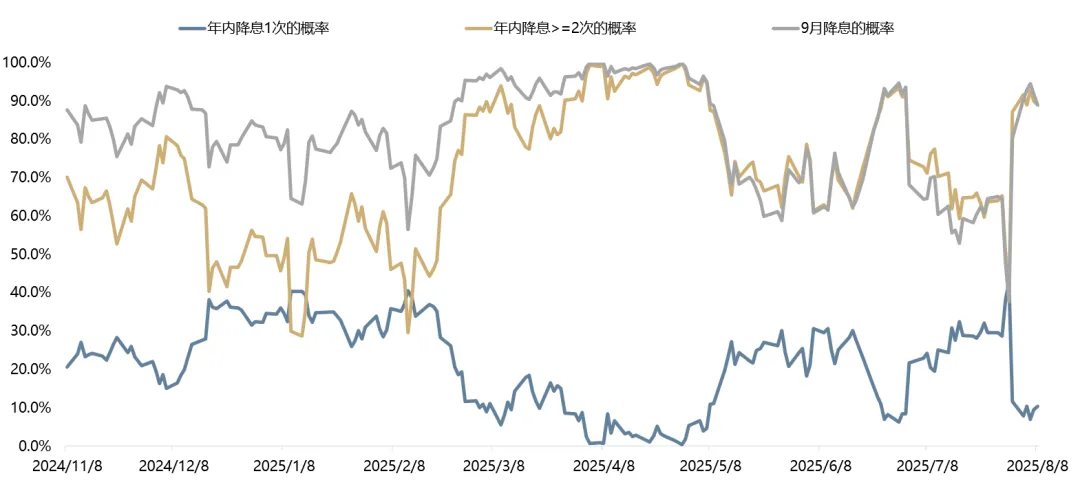

(3)海外投资者:上半年整体流入不明显,二季度有一些净流入,7月以来流入放缓,可以反推本轮指数行情由内资主导。下半年美元降息带来非美资产的流动性溢出,同时A股在MSCI新兴市场中收益领先,A股可能成为海外资金追逐相对收益的重要工具之一。

(上图为25年至今和24年全球资金流向数据)

(上图为CME利率期货交易得到的美联储降息概率)

考虑到中长期资金入市意愿和市场赚钱效应之间的正反馈,暂时还未出现松动迹象,本轮流动性驱动的重估行情可能还将中期持续,逻辑上后续一些明牌的宏中观事件或逻辑的兑现,可能不构成市场趋势性调整的风险。可适度淡化中美地缘事件、宏中观高频数据、中报业绩披露等可能带来的短期交易性扰动。

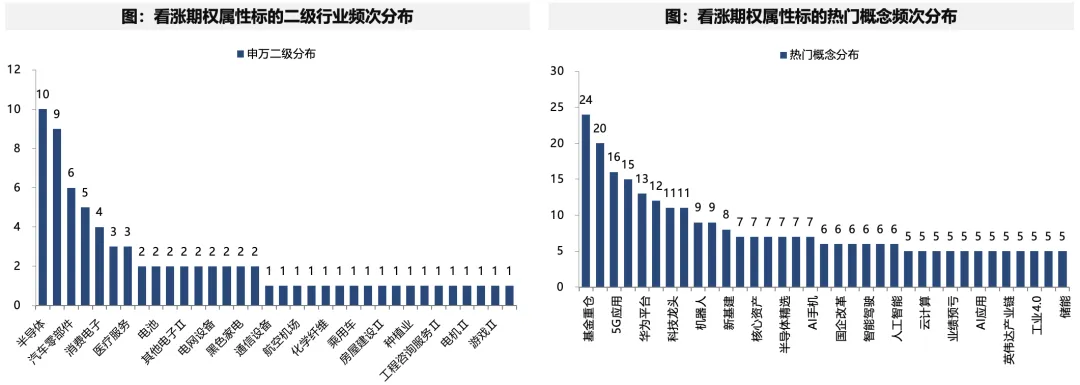

站在增量资金入市的角度,海外算力、医药等前期指数共振方向,已积累可观的涨幅,虽然产业趋势明确、胜率还在,但板块性价比有所弱化,当前时点相对建议关注赔率占优、具备看涨期权属性的板块,指标体系主要包括:

①容量指标:近一季度日均成交额3-10亿;

②赔率指标:近一季度成交均价较年内最高价的调整幅度>20%;

③筹码指标:近一季度股价振幅<25%;

④其他修正指标:包括当前股价在月线以上,以及财务指标、绝对估值指标等。

根据筛选结果,当前具备看涨期权属性的个股中,板块层面重合度较高的包括,国产算力/科创、消费电子、AI中后端/传媒计算机等。这类低位“看涨期权”板块近期整体滞涨,隐含了对基本面相对一致的偏低预期,向下调整幅度相对可控,向上对利好反馈敏感,相对适合进行中期级别的前置关注。

风险提示:地缘政治冲突超预期;全球流动性宽松的节奏低于预期;国内稳增长政策力度不及预期使得经济复苏乏力等。