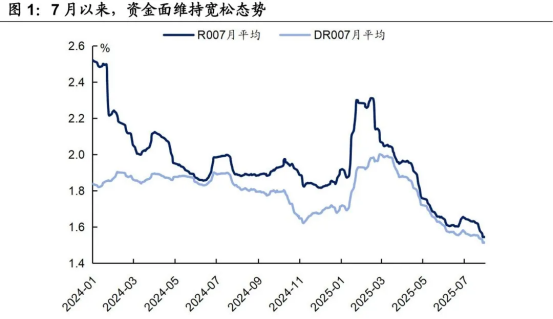

AI摘要:8月债市或迎高光时刻但存颠簸风险,长端利率下行空间10-12bp,建议布局短端票息及长端波段;票息增值税新政压缩新券收益,老券受捧或引发跨期价差交易机会;央行7000亿逆回购维稳资金面,DR007料持稳1.4-1.5%,宽松环境下债市企稳但警惕地方债供给扰动。

1、8月债市展望

(数据来源:Choice)

华西证券首席经济学家刘郁

8月债市或迎高光时刻,从而或成为下半年业绩比拼的胜负手。而从月内节奏来看,中上旬的机会或更大,而下旬则需再观察。从上涨空间视角来看,由于政治局会议对货币政策的基调不变,8月全面降准降息概率相对不高,长端利率或难突破前低。尽管利率下界受限,若以10年、30年国债收益率年内低点作为参考,二者仍存在10-12bp的下行空间,叠加久期考量,潜在收益较为可观。

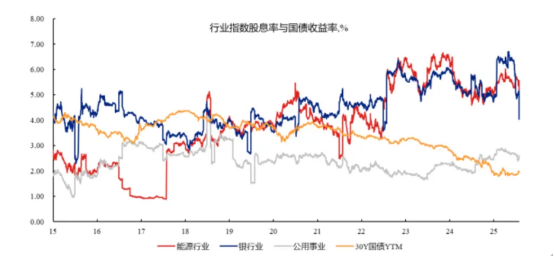

申万宏源固收首席分析师黄伟平

当下债市的几个关注点:1)交易结构呈现脆弱性:债基积累收益低+理财安全垫较薄。2)股债收益比仍处于较高水平,债券吸引力下降。3)历史经验看,8-10月份是债市的颠簸期。4)配置盘的作用:保险预定利率下调,但压顶不追底。1.7%附近的10年国债,性价比可能不高。信用债:适度降久期,把握止盈窗口期。

国金证券固收首席分析师尹睿哲

税收政策会对市场造成一定扰动,但其影响更多属于对利率中枢的一次性冲击,难以趋势性改变市场运行方向。事件性影响逐步消化后,交易重心预计将重新回归对基本面与资金面前景的判断。当前7月PMI已在景气线下方进一步回落,初步验证了下半年经济动能边际走弱的预期;与此同时,广义社融增速阶段性见顶的可能性上升, 在此环境下,8月资金面大概率有望延续偏宽松状态,为市场情绪修复提供有利条件。

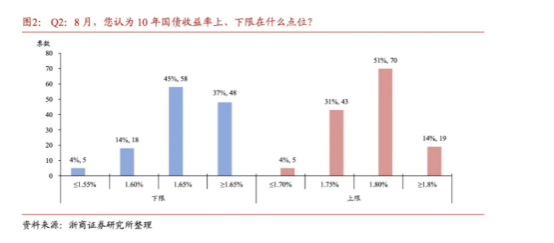

浙商证券固收首席分析师覃汉

站在7月底时点展望8月,投资者对下阶段债市做多情绪有所下降,一致预期从做多长债及超长债转向中短利率债。资金面及权益市场成为投资者关注的核心要点,投资者对中低级城投债、地方债偏好程度边际减弱。

方正证券固收首席分析师李清荷

债市前景偏乐观,建议策略性布局短端票息和长端波段机会。政治局会议定调适度宽松,财政以效率优先。政策担忧消退后债市重回基本面和资金面主线,政策表态温和或对债市友好;当前调整出空间,8月有望演绎“牛陡-牛平”行情,建议短端聚焦高等级信用债或存单骑乘收益,长端逢低加仓波段操作,并在临近前低时减仓兑现,把握流动性驱动修复红利。

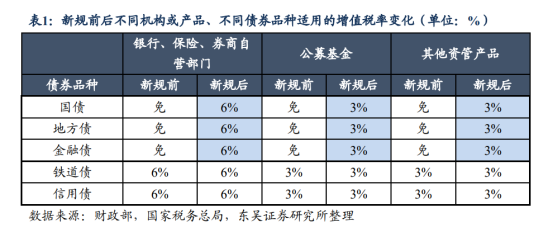

2、票息增值税恢复征收

东吴证券固收首席分析师 李勇

恢复征收债券增值税的举措或可视为未来债券市场乃至资本市场投资需求端税收优惠政策逐步减少的信号,可能涉及除债券以外的其他风险偏好较低的大类资产以及相关的市场参与者,而减少的节奏一方面或受相关资产品类自身发展的成熟度影响,即若某一资产品类市场发展已完成从初期阶段到成熟阶段的过渡,则可能优先面临税收优惠的降低或取消,另一方面或受宏观经济基本面及财政综合收入增长速度影响。

甬兴证券固收首席分析师 郑嘉伟

自2025年8月8日起对新发行利率债利息收入恢复征收增值税,而旧债(包括续发债券)继续免税至到期,这或对债券基金产生了多方面影响。一是直接收益被压缩:若债券基金持有较多8月8日后新发行的利率债,其利息收入需缴纳增值税,这或直接导致基金净收益减少。二是短期市场波动或加大:若投资者因税后收益预期下降而减少认购,发行人或需提高票面利率以吸引投资者,其或推升国债发行成本。

兴业证券固收首席分析师 左大勇

如果现券市场上投资者阶段性对老券需求上升,国债期货可能受到支撑。若市场担忧国债期货2512合约和2603合约可能出现8月8日后新发的国债成为最廉券的可能,进而使得远月和隔季合约表现偏弱,跨期价差走扩。那么投资者可以适度进行反向交易,即执行跨期价差收窄策略。

民生证券固收首席分析师徐亮

整体来说,预计票息增值税对于存量债券形成利好,但幅度较为有限,10年国债利率在短时间的波动区间可能维持在1.65-1.75%左右。近期资金面重回宽松、风险偏好略微下降等因素也触发10年国债利率运行至1.7%以下,但预计进一步下行至前期低点的动能不足。而且从稍长时间来看,若未来收缩产能的措施落地,商品价格和通胀预期有再度冲高的可能性,即债券利率在年内也可能还会有高点,但时间窗口需要观察,可能会在1-2个月之后。另外,未来需求是否配合并推升实际通胀,也需要观察四季度和明年一季度表现,届时利率也有再度下行至低点的可能性。

国泰期货研究所所长助理、首席分析师王笑

存量债券免税延续下老券短期是否会更受青睐,同时伴随着特定类型机构的债券底层配置置换。同时,信用债是否会更受欢迎,同时信用利差分层在未来是否会更加明显。最后,国债期货跨期价差是否会存在先收敛一波的可能。后续,该政策是否会引导股债资产持续的再平衡,从而为下半年的中长期资产配置定下基调。

3、7000亿买断式逆回购操作

东方金诚首席宏观分析师王青

在上半年宏观经济偏中偏强,三季度外部波动及经济增长动能变化有待进一步观察的背景下,短期内降准和恢复国债买卖的概率不大,央行更可能通过MLF和买断式逆回购等政策工具保持市场流动性充裕。不过,7月制造业PMI指数在收缩区间再度下行,结束了此前两个月的回升过程。这意味着近期经济下行压力有所加大。

华创证券固收首席分析师周冠南

8至9月政府债券缴款依然偏多的情况下,央行或大概率维持协同财政发力的思路,营造适宜的货币环境。

中信证券固定收益部

展望8月,政府债净融资规模延续下降的同时财政净支出也边际提升,财政因素对资金面的扰动可能会进一步减轻,且随着“反内卷”交易情绪的降温,债市企稳、债基赎回压力消退也有利于非银机构负债稳定性的提升,资金面整体或维持均衡偏松格局。货币政策方面,短期内降息降准的落地概率相对不高,但央行仍有望通过MLF、买断式逆回购等工具维持流动性充裕,隔夜资金利率中枢有望维持在政策利率下方,R-DR资金利差也或维持低位。

浙商证券宏观联席首席分析师廖博

当前央行已将货币政策的首要目标切换至促进物价合理回升与稳增长,“适度宽松”的政策基调传递积极信号。此前我国货币政策以国际收支和金融稳定为首要目标,因此政策偏紧以应对资本外流风险和国内金融防空转。考虑到贸易摩擦带来的外部冲击影响加大,国内有效需求不足和供给端过度竞争的结构性矛盾依旧存在,需要适度宽松的货币政策对冲经济压力和外部环境不确定性。

国海证券固收首席分析师靳毅

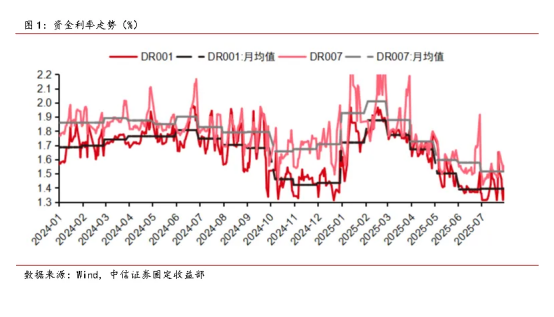

综合来看,我们认为在央行呵护资金面背景下,8月资金利率仍将维持宽松态势。不过仍需注意8月份地方专项债发行预计提速,对资金面或形成一定扰动。同时考虑到央行在二季度货币政策例会上提到“防范资金空转”,8月资金利率大幅宽松可能性不大,预计DR007仍在1.4-1.5%之间波动,短债利率进一步下行的空间有限。