14日国内商品多数下跌,焦煤跌超6%,焦炭跌超4%,多晶硅、鸡蛋、菜粕跌超3%,菜油、氧化铝、硅铁、甲醇、氧化铝跌超2%,对二甲苯、螺纹、合成橡胶、尿素、SC原油、20号胶、PTA、生猪、沪胶等多个品种跌超1%;上涨品种中仅烧碱涨幅超过1%。

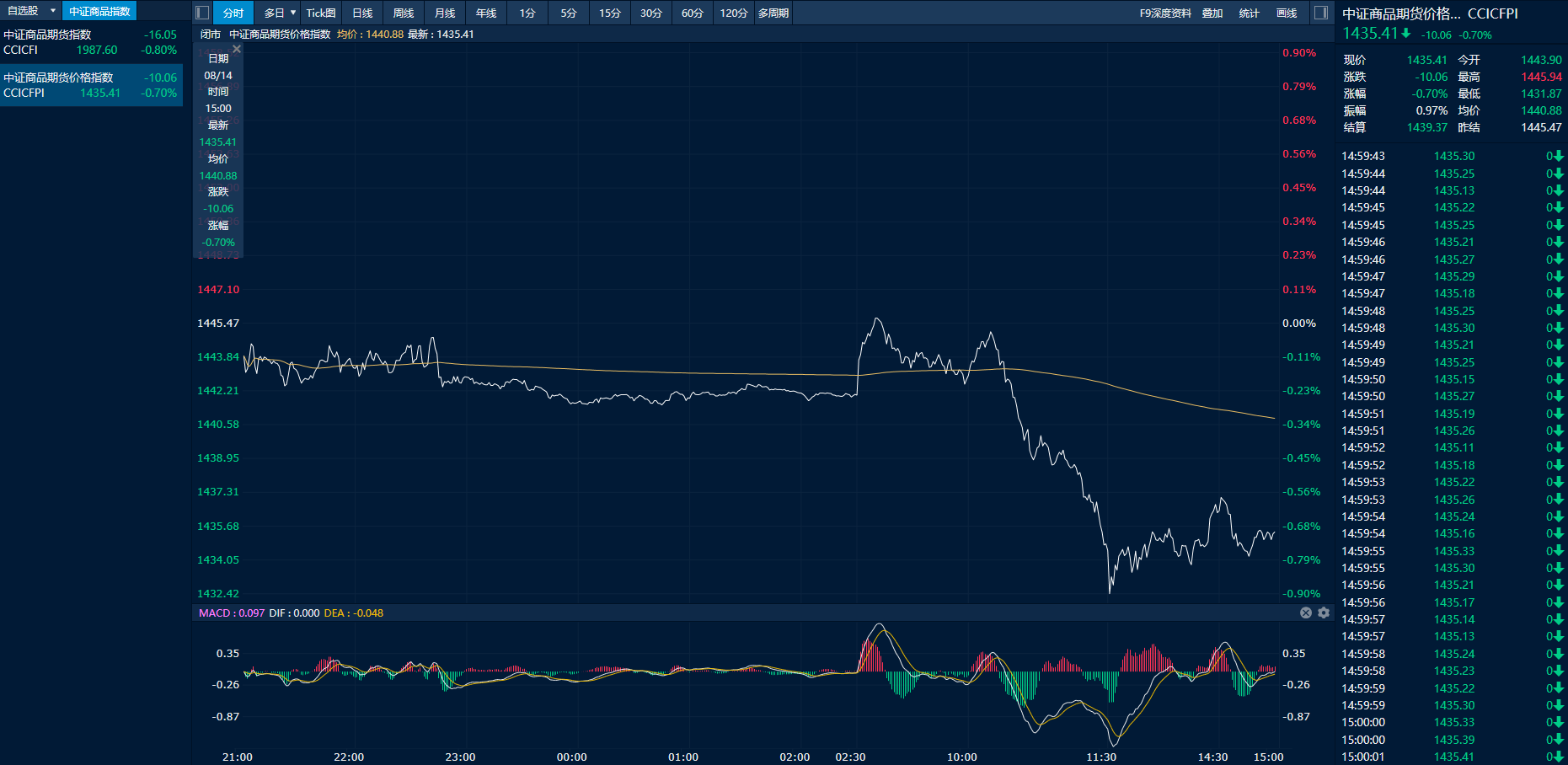

截至下午收盘时,追踪国内商品市场的中证商品期货价格指数收报1435.41点,较前一交易日下跌10.06点,跌幅0.7%;中证商品期货指数收报1987.6点,较前一交易日下跌16.05点,跌幅0.8%。

图为中证商品期货价格指数日内走势图(来源:新华财经专业终端)

商品大面积下挫双焦领跌

14日,焦煤盘中一度跌超7%,逼近跌停,尾盘收跌超6%,焦炭跟随下挫,跌超4%。基本面方面,据华闻期货分析,供应端煤矿生产核查、276工作制推行等政策动态仍将持续对市场情绪形成扰动,产能释放空间受到显著制约。但蒙煤288口岸日通关车数恢复至1300车以上,部分缓解了供应压力。当前市场对高位价格的看涨预期已显降温。下游焦企经前期补库后,采购节奏已明显放缓,近日流拍率上升,部分矿点的高价资源更面临成交阻力。需求端焦钢企业开工率持续处于高位区间,但市场预期出现边际调整。随着原料价格持续上涨的动能趋缓,投机性备货需求显著退潮,下游企业对高价煤的承接意愿大幅降低。不过,铁水日均产量微降至240.32万吨,较上周减少0.39万吨,整体降幅有限,显示刚性需求仍具备较强韧性。大商所调整焦煤期货JM2601合约交易限额,市场情绪短期有所降温。

多晶硅期货跌超3%,南华期货分析认为,下半年多晶硅市场将处于基本面逻辑与“反内卷”逻辑交替作用的阶段。从基本面看,成本端的电价波动会直接影响多晶硅生产成本,进而影响其价格中枢。利润层面,多晶硅价格上涨带来的利润空间的走扩,会促使生产企业提升开炉意愿,带动产能进一步释放,这将使未来的库存压力持续加大。需求端方面,上半年光伏抢装潮已提前消耗部分市场需求,导致下半年需求增量预期相对有限。从“反内卷”逻辑分析,若未来行业能达成切实有效的整合协议,或通过减停产等协同举措调节供需关系,将有望扭转当前多晶硅产业的困境,改善整体经营环境,进而对价格形成向上驱动。

其他品种方面,鸡蛋跌超3%,再度刷新新低。

烧碱逆势涨超1% 液化气尾盘走高日线“四连阳”

在“反内卷”品种普遍回落的背景下,烧碱、液化气成为少有的收涨工业品。14日截至收盘时,烧碱近月主力减仓收高1.69%,成为日内唯一涨幅超过1%的品种。液化气尾盘减仓走高,最终收涨0.94%。烧碱方面,周内烧碱装置略有检修,加上前期停车产线尚未重启,这使得烧碱市场供应压力不大。机构数据显示,本周国内20万吨以上烧碱样本企业产能平均利用率环比下降1个百分点,至84.1%。同时,9月需求旺季将至,烧碱现货买兴有所回升,令需求端变化偏向积极,这也直接反映在现货报价出现上调。在此背景下,液碱样本企业厂库环比出现了5.18%的下降,这进一步强化烧碱基本面向好的预期。虽然机构对后期旺季需求成色以及下游改善力度仍存疑虑,且供应端也有产量继续回升的预期,但供需整体平衡,价格或短期维持震荡。

液化气(LPG)连续第四日震荡收阳,与国际油价弱势下探形成鲜明对比。近日国内液化气市场产销平淡,但到港预期环比有所减少,表明供应端压力可控。另据卓创资讯介绍,当前国际LPG市场相对平稳,国内以PDH为代表的丙烷深加工需求明显回升,乙烯对LPG需求也有回升,这也对液化气市场形成托底效应。不过,在油价连续走低的背景下,市场对LPG进一步反弹空间保持谨慎。

其他品种方面,贵金属日内小幅反弹走高,沪金、沪银分别收涨0.31%和0.77%。农产品涨势放缓,主要油粕品种中,仅豆粕小幅收高。