蓝鲸新闻8月14日讯(记者敖玉连)万得微盘股指数连跌三日,投资端、财富端都在讨论小微盘行情是否已是强弩之末?

投资端并没有共识。主观私募通常自下而上选股,不判断市场风格;量化私募则标榜不做主观判断。二级卖方虽然乐于输出观点,但如何给小微盘估值,却存在明显分歧。

唱空者认为,中证2000市盈率高达148倍,股价与基本面严重背离;唱多者则指出,按市盈率倒推估值并不严谨,少数公司亏损会放大整体影响,使用中位数估值而非平均数估值,更能反映真实情况。

不过,“不做预测,只做应对”的投资顾问们,已经悄然准备了撤退方案。“我们不建议客户再增配小微盘基金,而是建议客户部分赎回基金份额,兑现浮盈,同时保留本金,继续持有。”一位买方投顾团队负责人表示。

小微盘狂飙,量化私募迎来“大年”

年内市场风格鲜明,小盘股占优趋势明显。

万得微盘指数年初至今涨幅达54%,中证2000指数涨26%,持续演绎“微盘疯牛”行情。相比之下,大盘蓝筹表现温和,上证指数和沪深300年内分别上涨9%和5%,涨幅均在个位数。

这一小微盘行情,不仅推动市场分化,也让2025年成为量化私募的又一个“大年”,无论业绩还是规模,均表现亮眼。

私募排排网数据显示,7月,新备案的私募证券基金达1298只,创下最近27个月新高。其中,新基金备案数量前十的管理人均为量化机构,宽德、明汯、世纪前沿三家百亿量化位居单月备案前三,分别备案31只、26只、22只基金。据了解,今年小市值指增、量化选股策略备受资金追捧,黑翼、孝庸等明星量化私募都现爆品,募资规模超20亿元的不在少数。

募资端火热的同时,多家量化私募新晋百亿行列。7月中旬,百亿量化私募数量首次超过百亿主观私募,半个月的时间,这一差距进一步拉大。截至7月底,百亿级私募共有90家,其中量化私募44家,主观私募39家。

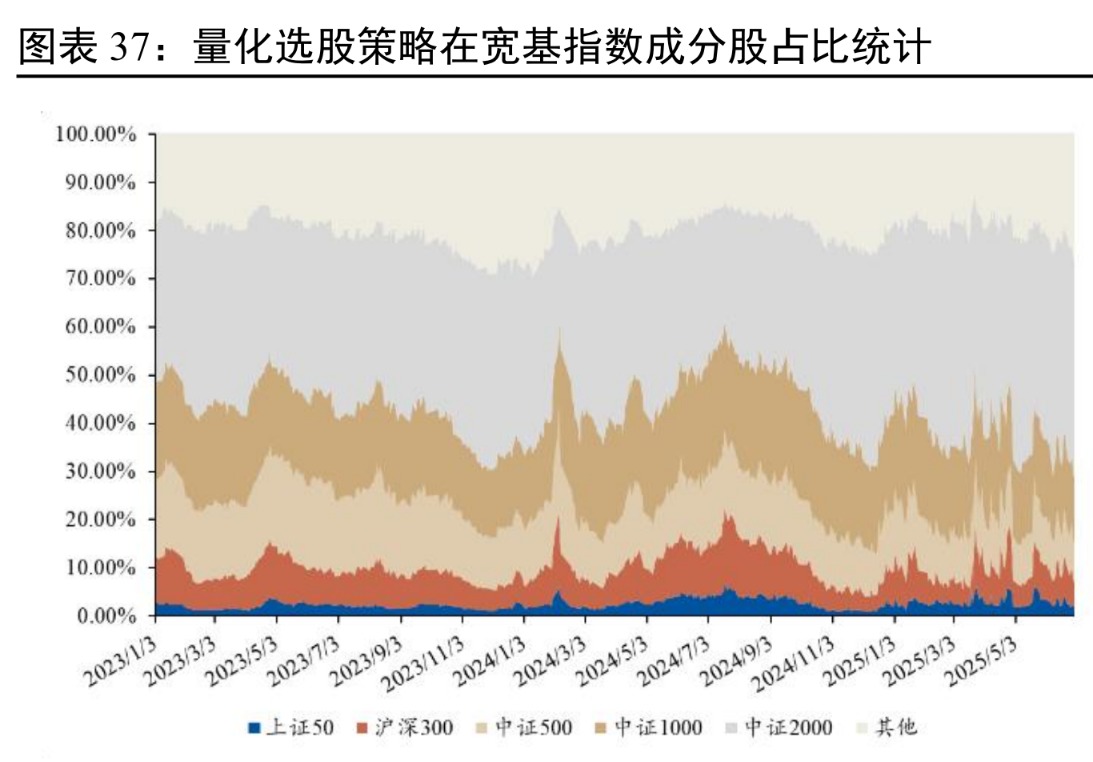

小市值占优的环境,通常更利于量化基金获取超额收益。据兴业证券托管数据,今年上半年,量化选股策略平均收益达10.20%,对大盘中盘的超额明显。量化选股策略风险偏好鲜明:在小市值、高流动性、高贝塔及高动量风格上保持显著敞口,而对股息率、账面市值比等基本面因子的配置权重则持续低位运行。

图片来源:兴业证券托管部

对于年内量化的良好表现,灵均投资表示,今年市场风格可能更偏向中小盘,而量化策略在中小盘环境中更易获取超额收益:一方面,中小盘股的非有效性较高,中证1000成分股覆盖更多细分行业和中小市值公司,研究覆盖度低于沪深300的大盘股,存在定价偏差,这为量化策略提供了更多超额机会。另一方面,波动率带来的交易机会增多,中小盘股波动率通常高于大盘股,量化策略在波动环境中更容易通过捕捉流动性溢价获利。

小微盘如何估值,卖方观点现分歧

在小微盘股行情持续演绎的背景下,近期市场出现波动信号。8月14日收盘,万得微盘股指数下跌2.57%,已连续三个交易日走低。这引发了投资端和财富端的广泛讨论:小微盘的强势是否已到尽头?

8月10日,中信证券研究所罕见发文唱空小微盘,提出“如果要慢牛,最该慢的是小微盘”的观点。研报列出三大风险:

首先,估值极端,中证2000滚动市盈率148倍,处于历史99%分位,且成分股中大量公司利润为负;

其次,驱动因素单一,上涨主要依靠流动性推动,而非业绩改善,结构性的盈利增长不足以支撑整体估值;

第三,资金特征明显,主要增量资金来自量化产品、小型主动权益基金以及散户,融资热度高于权重板块,一旦资金撤退,回调可能迅速而剧烈。

中信证券认为,一旦宏观逻辑逐步理顺,微盘+银行的结构可能会面临较大挑战,应避免参与似是而非的资金接力交易。

然而,这种基于平均市盈率的传统估值方法,也引发了不少反对声音。例如,方正证券燕翔团队同日发文指出,市盈率148倍只是表象,小微盘整体估值受部分公司亏损影响较大,若使用中位数估值法,市盈率仍在合理区间

该研报分析,从中证2000指数最新样本看,过去四个季度净利润合计775亿,但亏损公司合计亏损达1211亿,若剔除亏损,则中证2000指数整体市盈率仅为57倍。以中位数看,中证2000最新成分股市盈率中位数为37.7倍、市净率中位数3.0倍,位于2010年以来历史分位数61%和65%,均非明显异常值。

燕翔团队认为,小微盘占优风格或反映了经济转型升级期的创新探索特征,小微盘行情仍然值得关注。

而在更接近客户的财富端,不少服务高净值人群的客户经理采取了折中方式,不预测,只应对。一位买方投顾团队负责人称,从6月开始,该团队就不建议客户再增配小微盘基金了,而是建议客户部分赎回兑现浮盈,同时保留本金,继续持有。