从2019年到2024年,股债市场都经历了宏大叙事下的剧烈周期,投资机构和投资者也都在波动的“洗礼”中感受到绝对收益和持有体验的难能可贵。而“固收+”基金却在市场周期的淬炼后“涅槃重生”,从单纯的股债搭配,走向更加系统性合理化的资产配置,以两类资产的风险对冲和收益共振,为很多稳健型的投资者打开了基金选择的视野和认知。

交银安心收益(A类:519753;E类:019268)正是这“固收+”大军中的佼佼者,作为交银施罗德基金精心打造的中波“固收+”产品,以回撤可控为首要目标,通过股、可转债、债券三类资产的科学配置与主动管理,致力于在风险相对可控的基础上捕捉多元收益来源,为投资者提供更具性价比的长期投资解决方案。

历经周期淬炼,业绩有验证

交银安心收益作为一只二级债基,将不低于80%的仓位配置于相对稳健的债券类资产,为组合铸造坚实基石,力求打造相对平滑的净值曲线;将不超过20%的仓位审慎布局于转债或权益资产。凭借严谨的动态平衡机制,持续评估资产间性价比,在力控回撤的同时,力求实现收益增强。

该组合由深耕多元资产投资多年的基金经理魏玉敏“掌舵”,承袭交银施罗德“固收+”产品以严控回撤为核心目标、以优化投资者体验为不懈追求的优良基因。

魏玉敏具备深厚研究功底,尤精可转债领域,深谙股债资产运行规律,擅长基于动态性价比视角进行灵活配置,并在多轮完整市场周期中积淀了丰富的回撤控制经验。交银安心收益作为其管理的二级债基代表作,以较为持续且优秀的业绩诠释了中波动策略的有效性。

业绩持续性:时间验证的复利基石

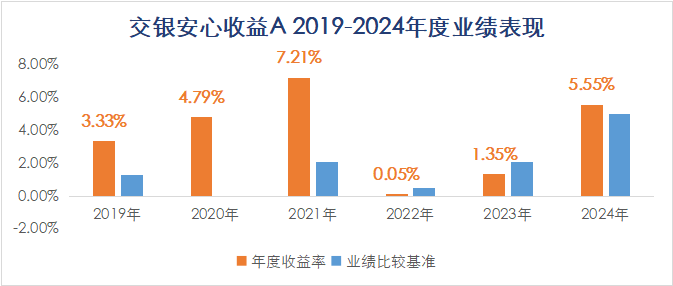

交银安心收益A自2019年至2024年,连续6个完整年度均实现正收益。这一成绩依托于交银多元资产团队及专业投研能力。通过对宏观周期的驾驭力,精准研判股债大势,灵活调整战略资产配置。

组合在不同市场环境中,穿越周期,实现连续数年的正收益,不仅为长期复利累积奠定了坚实基础,使投资者能够收获相对更稳定、可展望的长期回报,更能有效缓解 “亏损焦虑”,切实优化持有体验。

数据来源:基金业绩来自基金定期报告、托管行复核,数据截至2024年12月31日。魏玉敏自2022年1月27日开始管理交银安心收益,基金经理任职回报请见材料业绩披露部分。基金过往业绩不预示其未来表现,基金有风险,投资需谨慎。

多维超额收益验证主动管理能力

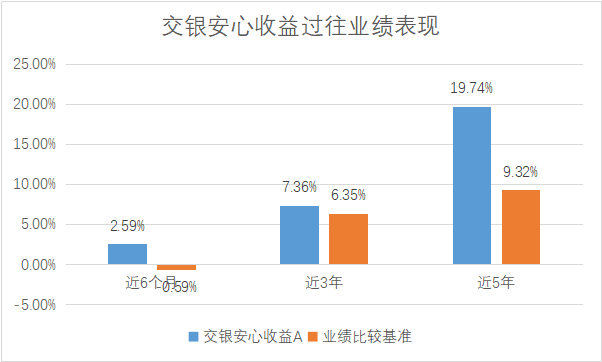

交银安心收益A在短、中、长期维度皆较业绩比较基准获取了显著的超额收益,成为团队精准捕捉股债机遇能力的有力注脚。

数据来源:基金业绩来自基金定期报告、托管行复核。数据截至2025年7月31日。基金过往业绩不预示其未来表现,基金有风险,投资需谨慎。

团队的深度研究与主动管理能力是超额回报的核心来源,特别值得注意的是,2025年年初至今,交银安心收益A组合净值屡超前期高点,有力证明了组合具备优秀的“爬坡”能力,在市场调整中彰显韧性,在修复阶段为投资者带来“获得感”。

注:净值突破前期高点是指基金当日净值大于魏玉敏任职以来任意一天净值,计为1次,计算方式为:当日净值-MAX(2018年8月29日至T-1净值)>0则计为1次。2025年年初至2025年6月30日,交银安心收益A净值突破前期高点共计20次。

严控波动,舒适持盈

从风险收益角度来看,交银安心收益A表现较为优秀。其Calmar比率及最大回撤数据皆显著优于业绩比较基准,具备较强的投资性价比。基金经理魏玉敏历经多轮周期,对风险控制有着较深体悟,通过精选优质且适配组合定位的资产、集中度控制、流动性监控等多维手段,始终将“回撤控制”放在组合管理的核心位置。有效的下行风险控制,有望避免短期大幅回撤对长期收益的侵蚀;相对平滑的净值曲线亦能实质性缓解投资者的焦虑。

数据来源:最大回撤、Calmar数据来自Wind。数据截至2025年7月31日

上述核心数据共同指向一个关键结论:在魏玉敏的专业管理下,交银安心收益实现了“控回撤”与“求收益”的良好平衡,验证了其策略具备穿越周期、获取持续收益的能力,更从根本上优化了投资者的持有过程和心理感受。

在低利率与高波动并存的当下,传统“舒适区”收益正在收窄,风险却在放大,“押注”单一资产不仅难度骤增,且结果往往不尽人意。此时,多元资产的“负相关性”有望成为组合“减震器” 。二级债基以优质债券资产构筑底仓,通过转债及股票两类弹性资产捕捉向上弹性,在积极捕捉多类资产机遇的同时,竭力平抑组合波动。

当市场波动成为常态,投资焦虑感“如影随形”,交银施罗德基金精准洞察投资者需求,不遗余力打造可预期、可承受、可持续的“固收+”投资体验。交银安心收益(A类:519753;E类:019268)依托历经多轮“牛熊”检验的中波“固收+”策略与严谨的风险管理体系,致力于为投资者提供一条波动可控、收益可期的财富增值路径。在多资产配置效应凸显的当下,交银安心收益以科学架构与持续绩优,有望成为投资者穿越周期、实现长期财富积累的有力工具。

交银安心收益债券A(C)历年业绩/现行业绩比较基准(中债综合全价指数)2020年A类4.79%(C、D、E类未成立)/-0.07%,2021年A类7.21%(C、D、E类未成立)/2.10%,2022年A类0.05%(C、D、E类未成立)/0.51%,2023年A类1.35%,E类0.66%(C、D类未成立)/2.06%,2024年A类5.55%,E类5.93%(C、D类未成立%)/4.98%,2025年上半年A类1.67%,E类1.50%,D类1.08%(C类未成立%)/-0.14%。本基金A自2022/01/27至2025/06/30由魏玉敏单独管理,任职回报为8.64%。本基金D自2025/3/28至2025/6/30由魏玉敏单独管理,任职回报为1.08% 。本基金E自2023/8/25至2025/6/30由魏玉敏单独管理,任职回报为8.22%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银增利增强债券A(C)历年业绩/现行业绩比较基准(中债综合全价指数)2020年17.42%(16.91%)/-0.07%,2021年11.49%(11.02%)/2.10%,2022年-1.41%(-1.80%)/0.51%,2023年0.55%(0.15%)/2.06%,2024年4.22%(3.78%)/4.98%,2025年上半年2.64%(2.42%)/-0.14%。本基金A自2018/11/02至2019/03/15由魏玉敏、凌超、于海颖共同管理,任职回报为8.62%,自2019/03/16至2020/07/23由魏玉敏、凌超共同管理,任职回报为20.92%,自2020/07/24至2025/06/30由魏玉敏单独管理,任职回报为21.81%。本基金C自2018/11/02至2019/03/15由魏玉敏、凌超、于海颖共同管理,任职回报为8.56%,自2019/03/16至2020/07/23由魏玉敏、凌超共同管理,任职回报为20.25%,自2020/07/24至2025/06/30由魏玉敏单独管理,任职回报为19.37%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银可转债债券A(C)历年业绩/现行业绩比较基准(中证可转换债券指数收益率*70%+中债综合全价指数收益率*20%+沪深300指数收益率*10%)2020年20.83%(20.35%)/6.39%,2021年25.54%(25.05%)/12.66%,2022年-17.82%(-18.15%)/-9.11%,2023年-3.02%(-3.40%)/-1.06%,2024年7.06%(6.63%)/6.89%,2025年上半年9.63%(9.41%)/4.90%。本基金A自2019/07/11至2025/01/07由魏玉敏单独管理,任职回报为35.14%,自2025/01/08至2025/06/30由魏玉敏、王丽婧共同管理,任职回报为11.44%。本基金C自2019/07/11至2025/01/07由魏玉敏单独管理,任职回报为32.21%,自2025/01/08至2025/06/30由魏玉敏、王丽婧共同管理,任职回报为11.22%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银增利债券A(C)历年业绩/现行业绩比较基准(中债企业债总指数)2020年4.86%(4.44%)/-1.17%,2021年9.15%(8.74%)/1.12%,2022年-1.15%(-1.55%)/-1.44%,2023年3.53%(3.13%)/2.38%,2024年5.32%(4.91%)/1.15%,2025年上半年2.14%(1.94%)/-0.90%。本基金A自2018/08/29至2020/08/22由魏玉敏、于海颖共同管理,任职回报为13.74%,自2020/08/23至2023/06/08由魏玉敏单独管理,任职回报为11.93%,自2023/06/09至2024/11/23由魏玉敏、张顺晨共同管理,任职回报为4.21%,自2024/11/24至2025/06/30由魏玉敏单独管理,任职回报为4.07%。本基金C自2018/08/29至2020/08/22由魏玉敏、于海颖共同管理,任职回报为12.85%,自2020/08/23至2023/06/08由魏玉敏单独管理,任职回报为10.70%,自2023/06/09至2024/11/23由魏玉敏、张顺晨共同管理,任职回报为3.61%,自2024/11/24至2025/06/30由魏玉敏单独管理,任职回报为3.82%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银双利债券A(C)历年业绩/现行业绩比较基准(中债综合全价指数收益率*90%+沪深300指数收益率*10%)2020年2.78%(2.38%)/2.62%,2021年5.97%(5.55%)/1.50%,2022年-1.48%(-1.87%)/-1.78%,2023年1.24%(0.69%)/0.71%,2024年3.89%(3.47%)/6.13%,2025年上半年1.10%(0.91%)/-0.06%。本基金A自2022/08/18至2023/05/06由魏玉敏、唐赟共同管理,任职回报为1.40%,自2023/05/07至2025/06/30由魏玉敏单独管理,任职回报为3.47%。本基金C自2022/08/18至2023/05/06由魏玉敏、唐赟共同管理,任职回报为1.11%,自2023/05/07至2025/06/30由魏玉敏单独管理,任职回报为2.43%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银定期支付月月丰债券A(C)历年业绩/现行业绩比较基准(中债综合全价指数收益率*90%+沪深300指数收益率*10%)2020年5.69%(5.27%)/2.62%,2021年0.94%(0.54%)/1.50%,2022年-6.21%(-6.60%)/-1.78%,2023年-0.05%(-0.45%)/0.71%,2024年0.85%(0.45%)/6.13%,2025年上半年2.12%(1.92%)/-0.06%。本基金A自2024/12/27至2024/12/27由魏玉敏、邵文婷、唐赟共同管理,任职回报为0.02%,自2024/12/28至2025/06/30由魏玉敏单独管理,任职回报为2.14%。本基金C自2024/12/27至2024/12/27由魏玉敏、邵文婷、唐赟共同管理,任职回报为0.01%,自2024/12/28至2025/06/30由魏玉敏单独管理,任职回报为1.94%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银强化回报债券A(C)历年业绩/现行业绩比较基准(中债综合全价指数)2020年6.41%(5.97%)/-0.07%,2021年9.17%(8.74%)/2.10%,2022年-13.99%(-14.33%)/0.51%,2023年1.41%(0.94%)/2.06%,2024年3.50%(3.09%)/4.98%,2025年上半年6.78%(6.56%)/-0.14%。本基金A自2023/04/15至2023/05/06由魏玉敏、唐赟共同管理,任职回报为0.04%,自2023/05/07至2025/06/30由魏玉敏单独管理,任职回报为9.14%。本基金C自2023/04/15至2023/05/06由魏玉敏、唐赟共同管理,任职回报为0.02%,自2023/05/07至2025/06/30由魏玉敏单独管理,任职回报为8.18%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银优选回报灵活配置混合A(C)历年业绩/现行业绩比较基准(中债新综合全价(1-3年)指数收益率*85%+沪深300指数收益率*10%+人民币银行活期存款利率(税后)*5%)2020年15.80%(15.57%)/13.50%,2021年9.17%(8.95%)/-1.21%,2022年-3.01%(-3.25%)/-10.80%,2023年0.21%(0.07%)/-4.68%,2024年2.39%(2.21%)/10.35%,2025年上半年0.38%(0.24%)/-1.62%。本基金A自2024/12/03至2024/12/03由孙婕衎、姜承操、王艺伟共同管理,任职回报为0.00%,自2024/12/04至2025/03/21由孙婕衎、姜承操共同管理,任职回报为0.44%,自2025/03/22至2025/06/30由孙婕衎、魏玉敏、姜承操共同管理,任职回报为0.71%。本基金C自2024/12/03至2024/12/03由孙婕衎、姜承操、王艺伟共同管理,任职回报为0.00%,自2024/12/04至2025/03/21由孙婕衎、姜承操共同管理,任职回报为0.36%,自2025/03/22至2025/06/30由孙婕衎、魏玉敏、姜承操共同管理,任职回报为0.65%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

(数据来源:基金业绩来自定期报告,截至2025/6/30;基金经理任职回报来自银河证券,时间截至2025/6/30。)