期权入门指南:

零基础也能秒懂的核心要点

“期”表示未来,“权”表示权利。期权,就是未来的权利的意思。其英文名称 “option” 直指本质——赋予期权持有者自由选择的权利。

期权是一种金融合约,赋予购买者在某个交易日或之前,以固定价格买/卖出某种金融资产的权利。

权利持有人(买方)既选择可以行权,也可以选择不行权。买方需要支付小额费用(权利金)锁定这个权利,卖方则承担相应的履约义务。

1、期权合约的六大要素

(1)标的资产:期权合约的“主角”

标的资产是指期权合约所对应的基础资产。它可以是商品、股指、外汇等。如玉米期权对应玉米期货合约,股指期权对应股票指数。

(2)权利类型:多空战场的“指挥棒”

权利类型决定了是有权买入还是卖出标的资产。

①看涨期权(Call):未来买入标的资产的权利,如果你认为未来标的资产价格可能上涨,可购入看涨期权;

②看跌期权(Put):未来卖出标的资产的权利,如果你认为未来标的资产价格可能下跌,可购入看跌期权。

(3)到期日:期权合约的“保质期”

过了合约到期日,你所拥有的买入或卖出权利就会失效。

(4)合约单位:交易规模的“度量衡”

合约单位是指期权合约对应的标的资产数量。

例如,50ETF期权的合约单位为1万,买了一份50ETF期权看涨期权就相当于拥有1万份50ETF的购买权利。

(5)行权价格:交易的“锚定点”

行权价格也叫执行价格,这是期权合约规定的,期权持有者在行使权利时买入或卖出标的资产的价格。

例如,一份执行价格为100元的股票看涨期权,意味着期权持有者有权在到期日以100元每股的价格买入该股票。

(6)权利金:期权交易的“入场券”

买方为获得期权合约,支付给卖方的费用,其价格高低受标的资产价格、执行价格、到期时间等影响。

2、生活中的期权案例

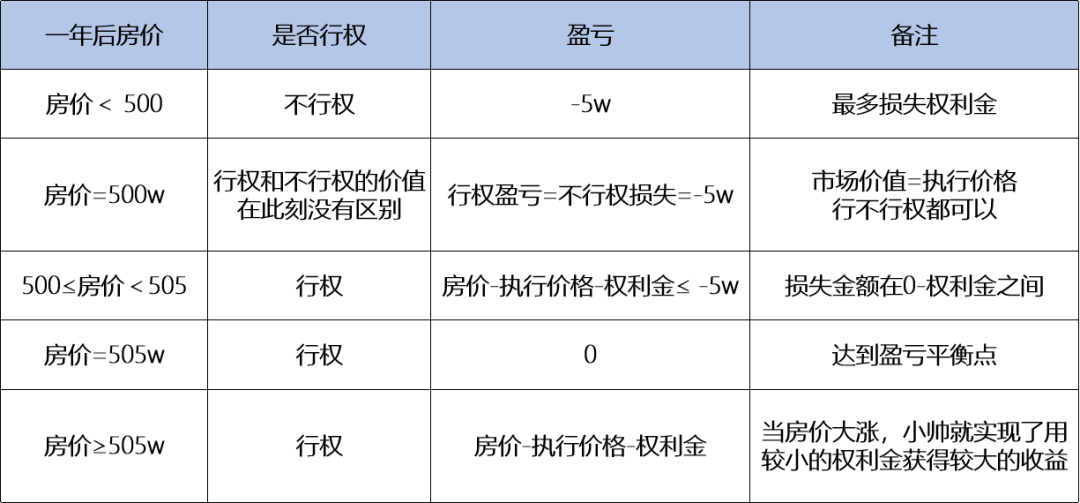

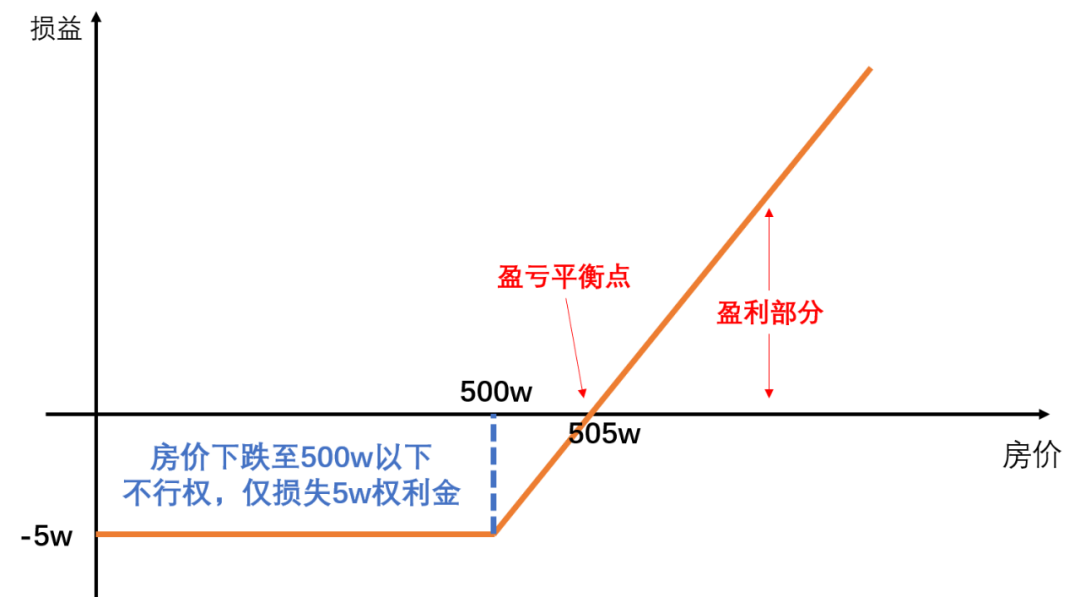

小帅想买一套房,但是现在手头上的现金不够,但又担心未来房价会波动,于是小帅与开发商签了一份购房协议:支付5万元定金,获得1年后以500万元买入该房的权利,小帅就拥有了一个看涨期权。

在这一年中,房价可能涨也可能跌,关键问题来了:房价变动对于购买了这个看涨期权的小帅来说,怎么样才是不亏的呢?

一起来看看以下几种情况吧。

当房价≥ 执行价500万元+权利金5万元= 505万元时,小帅持有的这个看涨期权对他来说就是不亏的,这就是传说中的盈亏平衡点。

3、金融市场中运用期权的案例

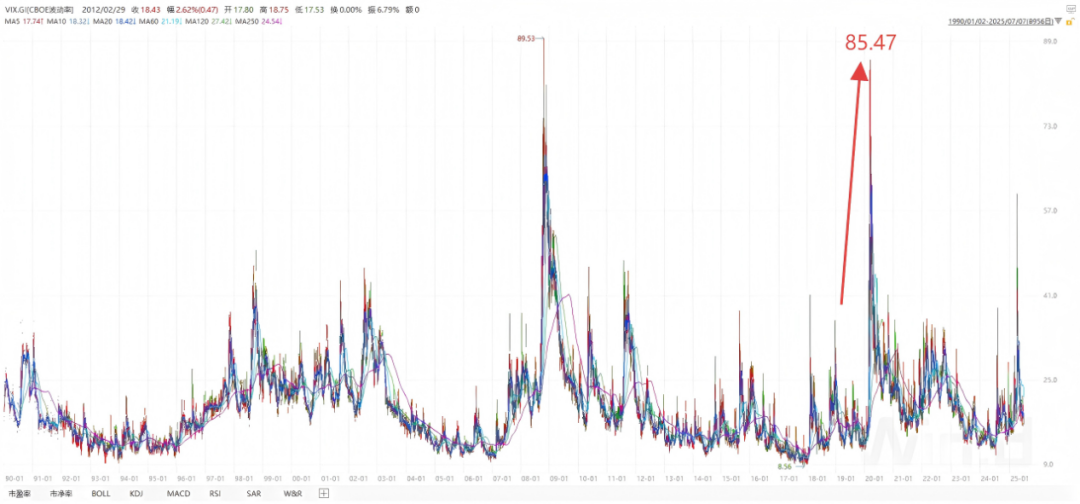

2020年3月份,WTI原油期货历史性跌破了-37.63美元/桶,VIX恐慌指数也突破85.47峰值,彻底刺破市场心理防线。

VIX芝加哥期权交易所波动率指数(恐慌指数)

数据统计区间:1990年1月至2025年6月数据来源:Wind

然而,一位投资者却未雨绸缪,提前布局了股指期权保护策略,在下跌中逆势而上:当市场在4月走出“V字型”反弹时,他通过动态调整期权头寸,全年斩获15.2%的正收益。为什么期权有这么强的逆势反击能力呢?不要心急,大家一起在下文中寻找答案吧。

重新定义期权:

从投机工具到资产配置核心组件

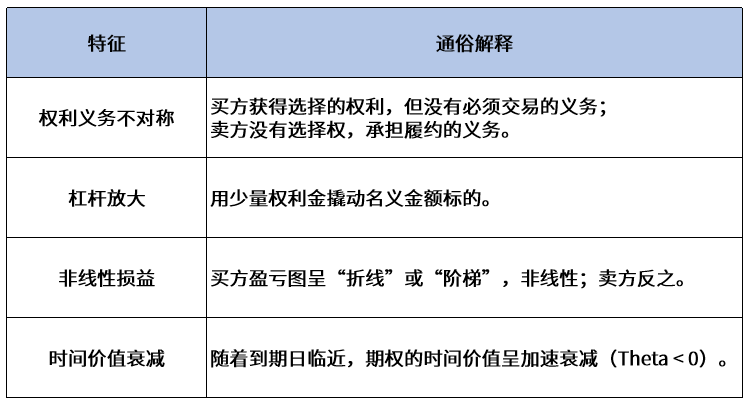

当许多人还停留在“期权=高风险投机”的刻板印象中时,专业的财富管理机构早已通过专业开发,将其成为风险管理与收益增强的工具,主要基于期权有以下特征:

而在不同的市场环境下,使用合适的期权策略可以取得更好的收益,例如:

1.市场大跌时,期权是投资组合的“安全气囊”

花点小钱交权利金(就像买保险交的保费),为投资组合配置看跌期权,能够形成一定的风险防护。当市场出现极端下跌时,有助于抵御风险,减少资产下行压力。

2.横盘磨人时,期权可以赚时间价值的“零花钱”

在市场波动有限、方向不明朗时,策略性地卖出期权(如备兑开仓)。就像把暂时不用的东西租出去收租金,借助期权时间价值衰减的原理,可以补充相对稳定的现金流,增加额外收益。

3.当行情来了,期权是捕捉机会的“高效杠杆”

想布局市场拐点又怕踩错?期权的杠杆和风险不对称性正好派上用场。不用全仓押注,小成本就能撬动机会,同时风险敞口相对可控。

期权:多元化资产配置体系的新选择

在低利率环境下,传统固收资产如定期存款、债券收益率持续走低。多元化的资产配置体系,正成为应对当下市场挑战的重要路径。而期权策略凭借其非线性收益特征和灵活的风险对冲能力、与传统资产低相关性的特点,成为优化资产配置的重要工具。期权策略的优势有:

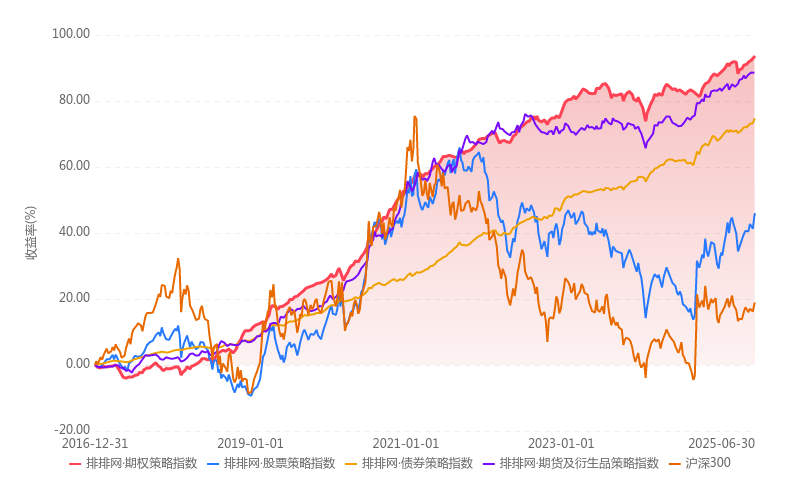

1. 长期业绩表现稳健且具有竞争力

私募排排网数据显示,2016年12月至2025年6月,相较于股票策略指数、债券策略指数、期货及衍生品策略指数、沪深300指数,期权策略指数的区间收益表现为——潜在收益相对较高,且稳定性仅次于债券策略,如下图所示:

期权、股票、债券、期货及衍生品策略、沪深300区间收益叠加对比图

数据来源:私募排排网统计区间:2016年12月至2025年6月

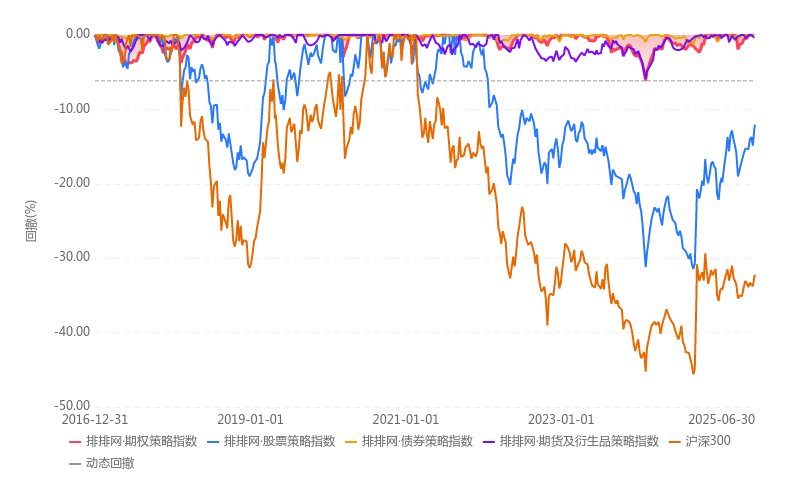

从回撤角度来看,期权策略指数的回撤波动也相对较小,资产收益风险比较好。如下图所示:

期权、股票、债券、期货及衍生品策略、沪深300区间回撤叠加对比图

统计区间:2016年12月至2025年6月数据来源:私募排排网

2. 策略优势突出

(1)低相关性红利

宏锡量化期权策略与股债等主流资产相关性低于0.3。据BlackRock组合配置研究、东证衍生品研究院2019年研究报告等,15%—20%期权策略配置比例可使混合投资组合夏普比率得到一定程度提升,对资产整体收益风险比提高有一定帮助。

宏锡量化期权策略与各指数相关性对比热力图

统计区间:2020年1月3日—2025年5月30日数据来源:Wind ,私募排排网,宏锡基金研究部

(2) 实现精准风控

期权提供了构建“非对称”风险收益结构的独特能力。通过策略组合,可以在限制下行损失(甚至提供保护)的同时,保留(或部分保留)上行收益潜力,告别市场下跌时的“被动承受”。

(3)应对复杂环境

期权策略是为数不多能在行情低迷时展现防御韧性、在震荡市中创造收益、在行情上涨中参与的多元化工具之一。

(4)权益与义务非对称

期权买方与卖方享有的权利与承担的义务是不对等的,使得期权交易的盈亏逻辑有可能是非线性的,且通过不同策略组合,有可能实现更加符合投资者需求的结果。