基金托管牌照热度减退,券商扎堆申请的景象已成过往。

近日,证监会官网公示了证券、基金经营机构行政许可申请受理及审核情况。据披露,目前排队申请基金托管资格的机构只有3家,其中券商仅剩东吴证券1家。

据不完全统计,截至2024年底,排队申请基金托管资格的券商曾多达7家,包括西部证券、东吴证券、渤海证券等。这表明,短短1年不到的时间内,已有6家券商撤回基金托管资格申请。

受访人士认为,基金托管牌照正从“普惠性资格”变为“头部玩家门票”。未来,证券行业的分化不仅体现在资本规模上,更在于综合服务链的整合能力。中小券商需重新定位,或通过联盟模式寻求生存空间。

基金托管牌照降温

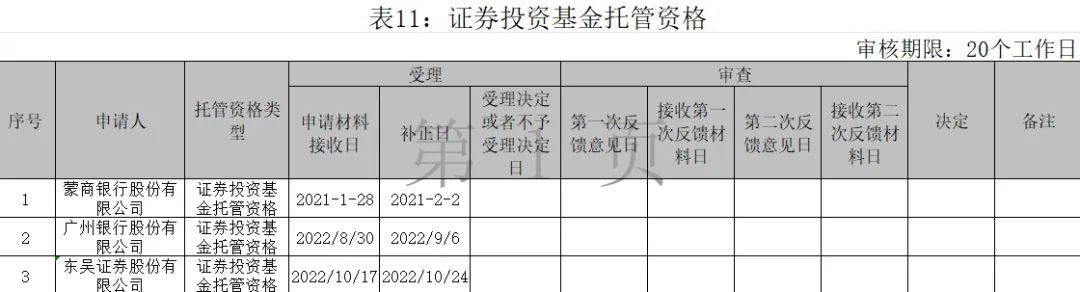

近日,证监会发布了《证券、基金经营机构行政许可申请受理及审核情况公示》。文件显示,目前排队申请证券基金托管资格的机构仅剩3家,分别是蒙商银行、广州银行和东吴证券,这3家机构的申请材料接收日分别为2021年1月28日、2022年8月30日、2022年10月17日。

值得注意的是,据不完全统计,截至2024年底,排队申请基金托管资格的券商曾多达7家,具体包括西部证券、财信证券、东兴证券、湘财证券、东北证券、渤海证券、东吴证券。

如此看来,在短短1年不到的时间内,已有6家券商撤回基金托管资格申请。

“证券行业基金托管业务的发展格局正在经历深刻变革。”排排网财富研究员隋东向记者分析称,早期券商积极申请托管牌照,主要源于大资管行业蓬勃发展带来的业务红利,以及托管业务在拓展机构客户、增加收入来源方面的战略价值。然而,当前市场参与热情明显降温,其根本原因在于监管新规大幅提高了准入门槛,同时完善了退出机制,这使得中小券商难以达标,行业资源加速向头部机构集聚。

财经评论员张雪峰表示,券商基金托管牌照申请“退潮”,本质上反映了证券行业从“规模扩张”向“质量竞争”的转型,监管层通过抬高门槛推动资源向头部集中。

托管新规趋严

对于基金托管牌照降温,业内人士普遍认为,这一转变最直接的驱动因素在于2025年实施的基金托管新规。

今年4月,证监会发布《证券投资基金托管业务管理办法(修订草案征求意见稿)》,对基金托管机构的准入门槛进行了规范和提升。

在修订说明中,证监会指出,近年来,行业形势、监管环境进一步变化,也暴露出一些新的问题,包括基金托管行业集中趋势明显、部分机构背离业务本源、部分托管机构“托而不管”、市场化退出机制有待完善、与行业创新发展的需要不完全适应等。

据新规披露,本次修订的总体原则是“严把准入、聚焦主业、压实责任、推动创新”。现行办法共六章43条,本次拟修订25条,增加18条,修订后共七章61条。

其中,本次征求意见稿对申请业务的机构准入门槛进行了大幅提高。在机构合规和风控方面,申请人需要满足“最近三年监管评级在2级或A类以上”的条件。同时,在净资产方面,要求商业银行净资产不低于500亿元人民币,证券公司及其他金融机构净资产不低于300亿元人民币。

隋东认为,申请机构的准入门槛有了更高的硬性标准,此前排队申请的券商因无法满足要求而被迫撤回申请,这充分体现了监管强化行业规范发展的政策导向。

马太效应加剧

据证监会最新披露数据,目前具备托管资格的机构一共66家,其中包括国信证券、招商证券、广发证券、国泰海通证券、兴业证券等30家券商。

从行业全局来看,未获得资格的中小券商仍占多数。这一格局对整个证券行业的基金托管业务发展有怎样的影响?

香颂资本董事沈萌向记者表示,随着基金管理规模的扩大,基金托管业务也会逐渐向管理和服务能力更强的券商转移。这一趋势不仅将倒逼券商强化自身的业务竞争优势,还将进一步分化券商内部的发展路径。

张雪峰预计,未来业务分层将会进一步加剧,头部券商将依托托管业务形成“机构服务闭环”,而中小券商则可能被迫退回零售经纪等竞争激烈的红海市场。与此同时,未持牌券商在私募服务、REITs等创新业务中将逐渐失去竞争力,可能进一步依赖通道业务。

总的来看,张雪峰认为,基金托管牌照正从“普惠性资格”变为“头部玩家门票”。未来,证券行业的分化不仅体现在资本规模上,更在于综合服务链的整合能力。中小券商需重新定位,或通过联盟模式寻求生存空间。

展望未来,隋东认为,基金托管牌照在证券行业的发展将呈现三大趋势:

一是市场集中度持续提升。在严格的准入门槛和退出机制下,资本实力雄厚、合规体系完善的头部券商将进一步扩大市场份额,行业马太效应愈发显著。

二是业务模式深度转型。随着牌照红利的逐渐消退,托管业务将从简单的通道服务向高附加值的综合服务转变,科技赋能和风险管理能力将成为机构竞争的关键。

三是差异化格局逐步形成。头部券商可通过设立专业子公司实现精细化运营,而中小券商或将转型为托管服务的外包提供商,依托本地化优势为头部机构提供运营支持。