截至发稿,沙特阿美周四继续创出年内新低,2025年的整体跌幅已经拉大到15%。

这也意味着全球最大石油生产商的股价,已经迫近2020年3月时创下的历史新低。考虑到当时正是全球市场对新冠疫情知之甚少的恐慌时期,布伦特原油只有20-30美元/桶(之后还短暂出现过“负油价”冲击),石油巨头的股价表现更显得非同寻常。

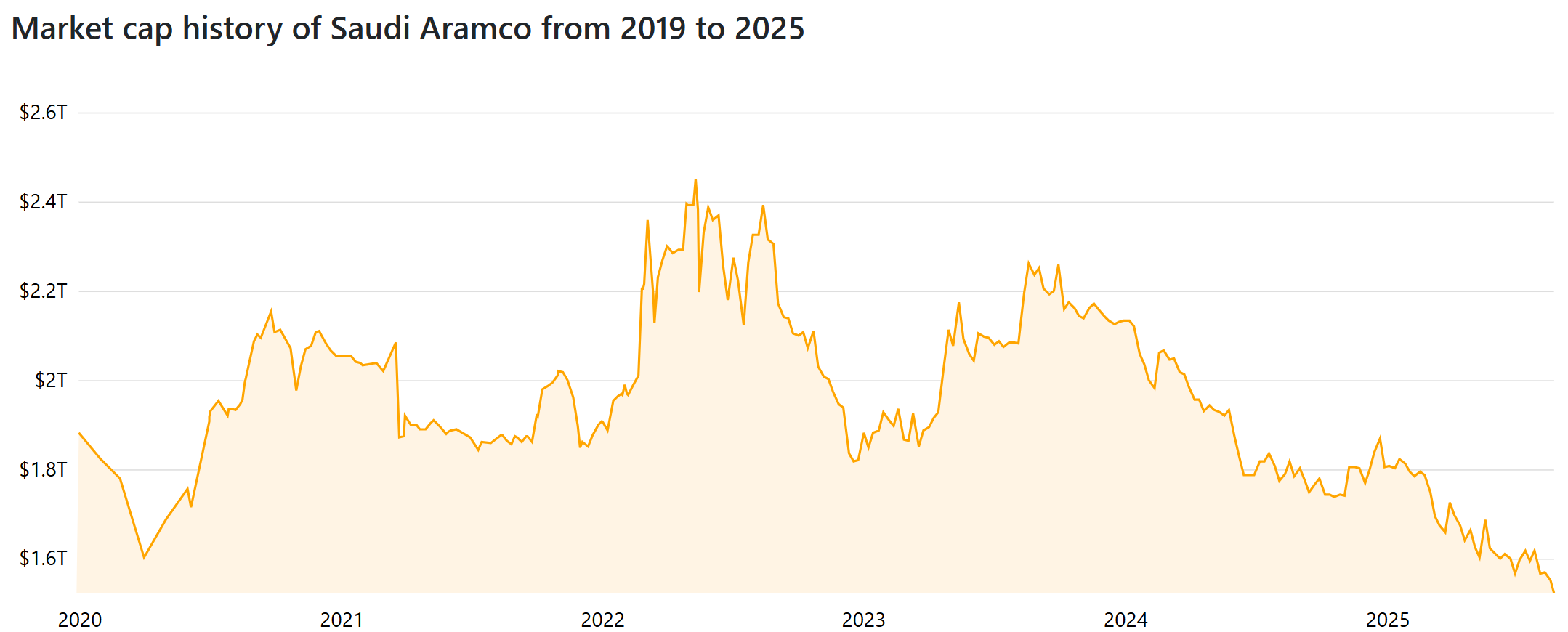

2019年上市之初,沙特阿美曾挤掉苹果成为全球市值最高上市公司,之后又被消费电子巨头反超。随后在2022年5月,借着俄乌冲突爆发、油价飙升的机会,沙特阿美又超越苹果,当时的2.4万亿美元市值也是公司迄今为止的最高点。

从资本市场的角度来看,沙特阿美的股价表现难言意外。按总回报(包括股息再投资)计算,自2019年12月上市以来,投资沙特阿美的总回报只有16.2%,在全球大型石油公司中垫底。甚至近年来遭到制裁的俄罗斯石油(Rosneft)还能提供21.6%的回报。

横向对比,雪佛龙的同期投资回报率为68.8%,埃克森美孚为101%。而作为全球石油股中的翘楚,中国海洋石油(CNOOC)在不到6年的时间里能提供177.70%的整体回报。

知名能源行业专家,畅销书《交易的世界:金钱、权力与大宗商品交易商》作者哈维尔·布拉斯指出,眼下使情况更加复杂的是,全球投资者普遍认为沙特阿美缺乏复苏股价的计划,或者说公司认为没有需要改进的迫切性。

在本月早些时候的财报说明会上,沙特阿美首席财务官Ziad Al-Murshed表示:“我们提供了非常有吸引力的投资方案。”

最新财报显示,今年前6个月,沙特阿美报告的自由现金流为344亿美元,不足以支付同期427亿美元的股息,需要发行债券来填补缺口。需要强调的是,沙特阿美今年已经砍掉了几乎全部的绩效股息。市场也在担忧,这种“借钱分红”的操作是否具有可持续性。

沙特政府和主权财富基金持有沙特阿美约97%的股份,该国正在进行的经济转型高度依赖石油巨头的定期分红。

布拉斯强调,自称全球产油成本最低的沙特阿美,即便在今年1至6月布油均价超过每桶70美元(按任何历史标准都不算低价)的状况下,仍无法覆盖股息。如果下半年油价进一步下跌,那公司还会面临更多的麻烦。诚然,当前的增产能够部分抵消价格疲软的影响,但股价要恢复上行仍缺乏可行路径。

在去年的二次增发时,全球投资者以27.5里亚尔的价格认购了上百亿美元的股票,目前的浮亏已经超过10%。这对于曾设想“每隔几年出售一批股票”的沙特而言,无疑是一个挫折。在投资者恢复信心前,中东王国将不得不更多仰赖发行债券来筹集资金。

布拉斯指出,要实现股价反弹,沙特阿美需要更高的油价以及更高的产量。这家石油巨头还需要削减运营成本。同时在明确表示不准备提高最高原油产量的背景下,公司也需要审视一系列新项目的重大投资。