8月以来,信用债取消发行规模暴涨,取消/推迟发行规模已超过330亿元,涉及到41只信用债。

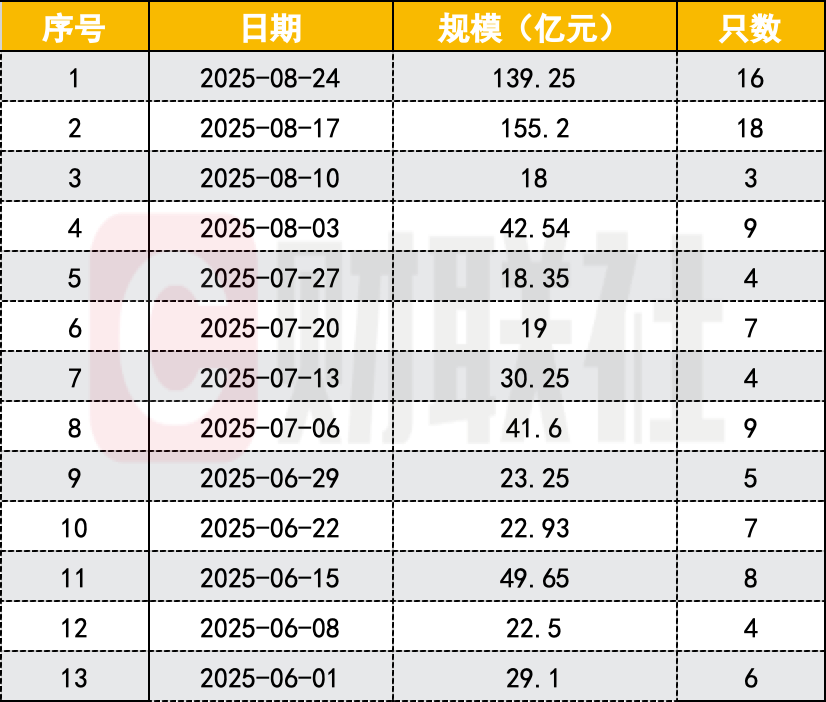

财联社根据企业预警通统计,上周(8.11-8.15)取消或推迟发行债券18只,合计规模155.2亿元。本周以来(8.18-8.21)已有16只债券取消或推迟发行,规模达139.25亿元,接近上周取消/推迟发行规模总和。

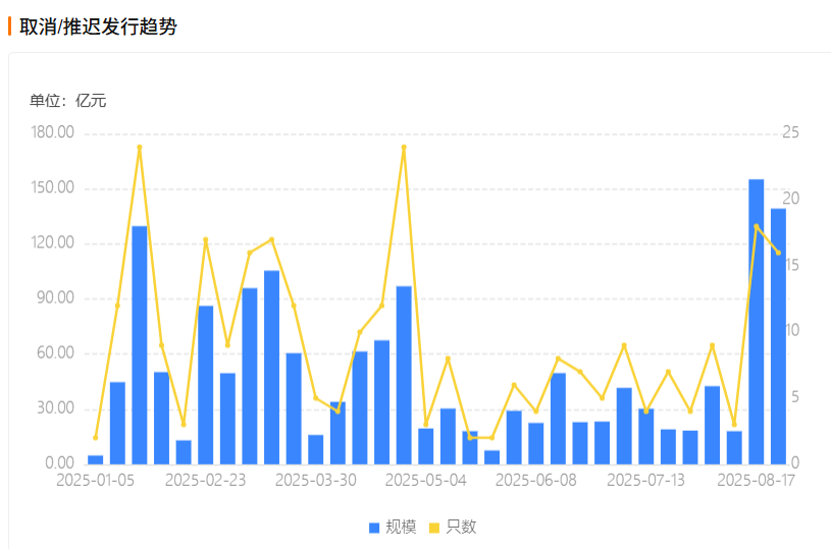

图:今年以来周度债券取消/推迟发行趋势

图:近三个月周度债券取消/推迟发行规模

(资料来源:企业预警通,财联社整理)

从债券取消/推迟发行的原因来看,8月最主要的原因还是市场波动,规模占比78.57%。分行业来看,公共事业(24.18%)取消/推迟发行的规模最多,综合(22.96%)、非银金融(11.19%)取消/推迟发行的情况也较多,三者合计占总规模的58.33%。从评级分布来看,AAA、AA+等高评级主体占取消/推迟发行超九成。

由于债市波动造成发行利率抬升,近年来阶段性的信用债取消发行潮已并不少见。

中信证券FICC首席明明的研报梳理,自2022年以来,信用市场共出现了三次较大规模的取消发行潮,分别在2022年11月-12月、2024年3月和8月。除了2024年3月的取消发行潮是由于融资成本持续下行,发行人选择取消或推迟发债以降低融资成本外,其余两轮取消发行潮均是因为债市进入调整期,基准利率快速上行,理财等机构为保持流动性进行赎回,导致融资成本明显抬升。

8月1日增值税新规对普通信用债相对利好,中短端信用债走强,但8月8日后叠加北京外环限购放松等因素扰动,债市整体开始走弱,30年国债活跃券收益率随后升破2.00%关口,信用债收益率也开启上行。

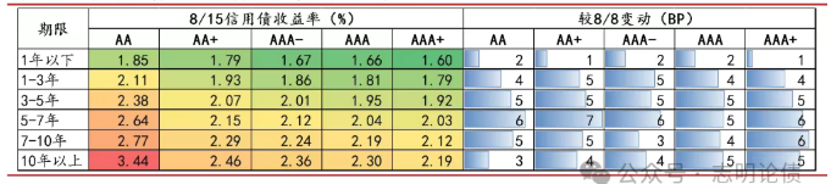

华源固收数据显示,上周(8.11-8.15)不同期限的信用债收益率均有不同程度上行,且中长端调整幅度大于短端。具体来看,上周1Y以内AA、AAA-、AAA+信用债收益率较前周分别上行2BP、2BP、1BP,3-5Y AA、AAA-、AAA+信用债收益率较前周分别上行5BP、5BP、5BP,10Y以上AA、AAA-、AAA+信用债收益率较前周分别上行3BP、4BP、5BP。

(资料来源:华源固收,财联社整理)

华泰固收团队表示,看股做债仍会持续一段时间,债市根基未动摇,但明显逆风,债市情绪偏弱,易发生超调和赎回负反馈。曲线或延续陡峭,信用债建议中短久期配置防御为主。