1、债市不空

数据来源:Choice

华西证券首席经济学家刘郁

对于长端来说,多头反攻情绪崛起,这一轮调整的顶部或已形成。不过当前债市仍然没有摆脱股市的情绪压制,伴随股票走势的涨跌起伏,长端利率可能仍有颠簸。后续如果债市主线转向降息预期发酵,则有望走出独立于股市表现的行情。

华泰证券研究所所长、固收首席张继强

对于保险等配置型资金,十年国债1.8%开始有一定的接受度。交易性资金则需要等待,九月中长假前可能有喘息,十月份之后(供给淡季+情绪拐点+消费等高基数)再寻找“反攻”机会。品种上,30年国债、二永债等品种在逆风阶段容易成为行情放大器,建议暂时规避。中短久期品种息差空间尚可,兼具防守特性,可以适度把握杠杆套息机会,从上周央行表态看,资金面紧的概率并不高。短期重点关注央行公开市场操作情况,如果明日大幅放量,说明央行主动呵护资金平抑赎回,可以尝试曲线陡峭交易。

天风证券固收首席分析师谭逸鸣

于债市而言,“看股做债”的逻辑在三季度仍有可能延续,政策扰动、资金再配置叠加赎回压力影响下,债市或延续震荡格局,10年国债收益率在1.75%-1.80%区间可逐步配置,对利率债保持波段操作,博弈阶段性修复行情。往后债市的破局点一是关注股市冲高回落,风险偏好边际下降;二是央行加大呵护力度,不排除重启国债购入等操作释放宽松信号,对债市形成支撑。

中信建投证券固收首席分析师曾羽

短期内债市压力最大的阶段已经过去,负债端稳定的机构可逐步逢高择机梯度加仓。历史经验显示债市短期内仍有一定风险,但考虑到基本面、资金面均较为支持债市,这意味着债市即便有反复也不会再大幅破位上行,风险点仅在于股市,建议继续观察,若后续股市涨幅放缓,使得债市顺利度过这段情绪不稳的短期波动期,后续债市修复也将会更加顺利。不过,即便后续债市持续修复,短期内也难以回归之前水平,1.7%或已是债市当前阶段性下限。

“表舅是养基大户”主理人

不看空债券,就是认为,低利率环境,将是中长期趋势,不管是货币部门,还是外部力量,暂时都没有意愿,或者能力,打破这个趋势。不要把“股市”和“债券”之间,搞成二元对立的关系。低利率,是这轮股市行情,最根本的主线,没有之一,所以,低利率的环境,既是不看空债券的原因,也是股市走强的底层逻辑,两者,是“伴生”的关系,实则是一荣俱荣,一损俱损。

2、7月财政收支情况向好

浙商证券首席经济学家李超

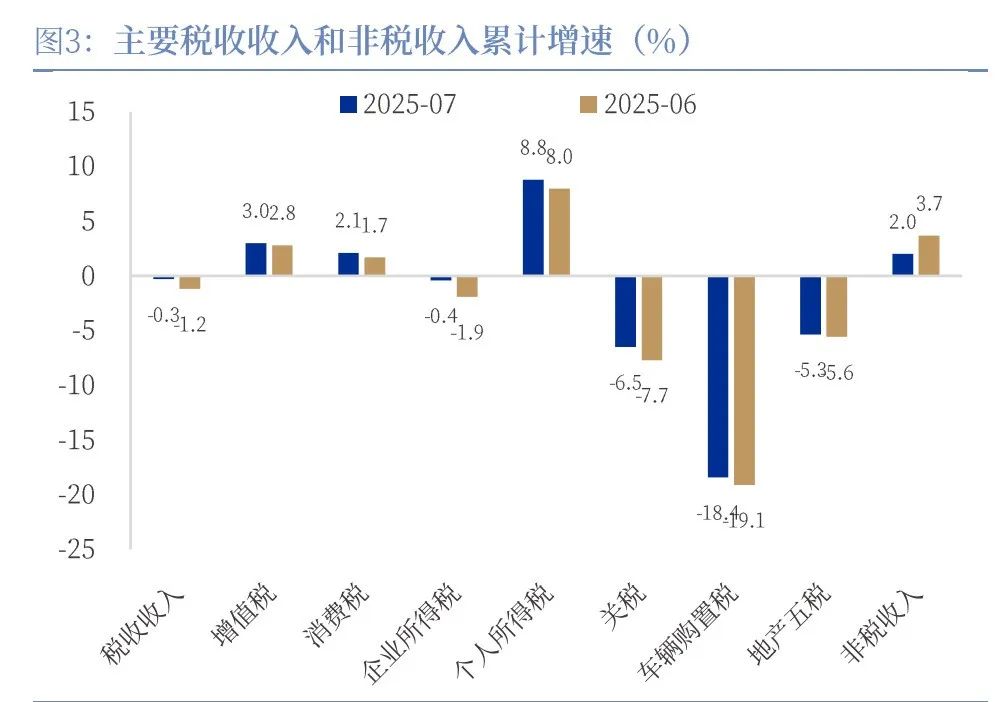

7月第一本账(一般公共预算)收支均实现恢复性增长,7月全国一般公共预算收入同比增长2.6%(前值-0.3%),主要与基数效应有关;7月全国一般公共预算支出同比增长3%(前值0.4%)。7月第二本账(政府性基金预算)的边际变化主要来自特别国债和地方政府专项债的发行,7月全国政府性基金预算收入同比增速录得8.9%(前值20.8%),其中7月国有土地使用权出让收入同比增长7.2%(前值21.9%),可能与卖地资金的入库节奏相关,而政府性基金支出增速维持42.4%。

中国银河证券宏观首席分析师张迪

1-7月财政数据公布,整体来看总量和结构基本延续持续改善趋势。在土地收入维持平稳、印花税(含证券交易印花税)大幅增长情形下,7月广义财政收入增速改善回暖。在政府债发行前置下,广义财政支出力度加快上行,对经济增长起到了重要支撑。7月广义财政收入回暖主要靠印花税高增和土地收入保持平稳支撑,可持续性仍有待观察,若后续预算内收入走弱和土地收入下行同时发生的话,不排除出现类似于2023年四季度增发国债的可能性。

开源证券宏观首席分析师何宁

财政收入压力持续缩小,广义支出强度持续性待观察。7月广义财政收支差(累计值)扩大至5.6万亿,同时由于实际财政收入的逐步改善,广义财政收入和预算之间的缺口继续缩小。6月起广义财政支出增速显著加快,主要由前期发行的特别国债、专项债形成支出拉动。但考虑到支出中一部分资金用于隐债置换和对银行资本金的支持,政府性基金支出与基建等实体经济指标出现一定偏差,我们预计三季度广义赤字有望保持较高规模,四季度随着政府债券发行步入尾声,广义财政收支差可能开始回落。

3、债基大额赎回

截图来源:妙想深度研究

鹏华基金基金经理祝松

短期对债券市场持中性看法,倾向于看平短期表现。因利率上行风险与下行空间或均有限,且当前货币政策环境整体较为宽松。在政策维持市场流动性充裕的背景下,债券市场有底,下行风险不大,但机会有限。若市场短期内无降息预期,利率大幅下行或债券市场表现突出存在难度,可谓上有顶下有底的情况。长远来看,债券市场面临的经济环境、通胀态势及海外环境等仍存在诸多不确定性,因此中期对债券市场保持相对开放的态度。

某公募基金基金经理

当前位置我们倾向于短久期调结构,以应对未来曲线陡峭化。具体而言,我们将维持中性偏高的久期,但结构上主要配置受期限利差变陡影响较小的5年内利率,未来将大幅减少10年及以上利率的配置。资金市场隔夜资金利率仍处在年内低位,短债表现相对坚挺。

某公募基金产品部人士

规模偏小的基金遭遇大额赎回,会带来很高的冲击成本,需要通过提高净值精度来提醒投资者注意风险。对投资者来说,在基金估值方法没有改进前,应尽可能远离这类机构持有比例高且赎回几率高的基金。

“债券今天有蛋吗”主理人

亏钱比较多的产品,无非就是久期放得比较长,年初以来,10年国债上行20bps左右,30年国债上行10bps左右,如果保持中长久期运作,票息是无法覆盖资本利得亏损的——年内,7-10的利率债指数大概亏0.7-0.8%左右,30年的产品大概亏2%左右。当然,如果坚持了股债均衡配置,在配置上多向固收+倾斜的话,今年赚钱还是比较easy的,年内一级债基和二级债基的涨幅,基本都在2-4%或以上了。