01

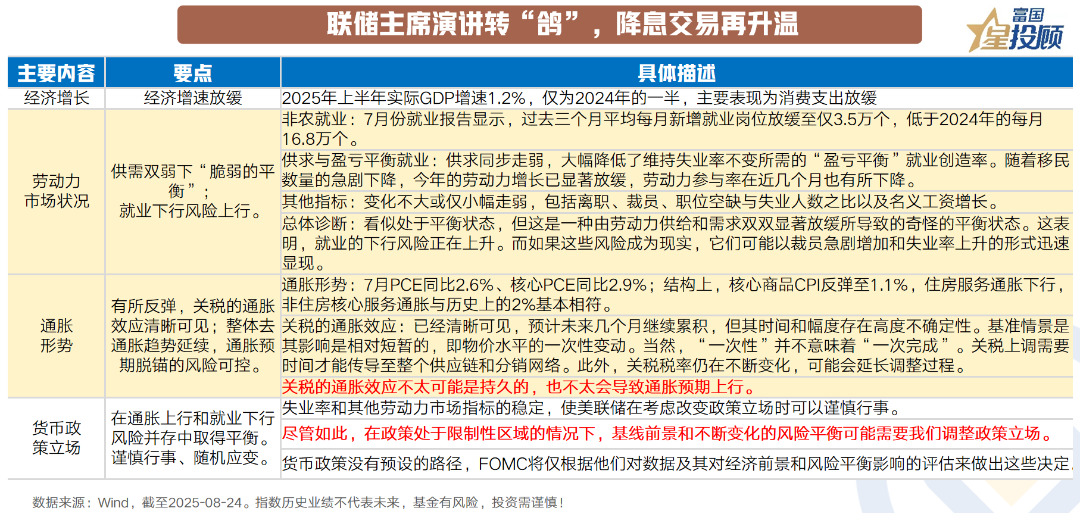

联储主席演讲转“鸽”,降息交易再升温

鲍威尔在8月22日的杰克逊霍尔央行年会上发言转鸽,认为就业下行风险大于通胀上行风险,甚至强调就业下行风险带来的严重后果是“大幅增加裁员和失业率上升”,风险平衡的转变要求“调整”政策立场,或为新一轮预防式降息启动提供前瞻指引,具体来看:

1)就业方面,他表示劳动力市场处于供需双弱下“脆弱的平衡”,供需双方放缓所达成的平衡不可持续,后续就业面临急剧恶化风险、就业下行风险或趋于上行。风险一旦兑现,可能出现“大幅增加裁员和失业率上升”。

2)通胀方面,关税引发的通胀是清晰可见的,但不太可能引发工资-通胀螺旋或通胀预期-实际通胀螺旋。通胀冲击或是“一次性”的,不太可能演变为“更持久的通胀动态”。

3)货币政策立场方面,“由于政策处于限制性区域,基线前景和风险平衡的转变可能需要调整政策立场”。也就是说,若8月通胀和就业数据如期呈现鲍威尔预期的组合,特别是就业适度走弱,9月降息或“箭在弦上”。鲍威尔的演讲导致“降息交易”明显升温。截至2025/8/24,CME押注9月降息概率升至87%。

02

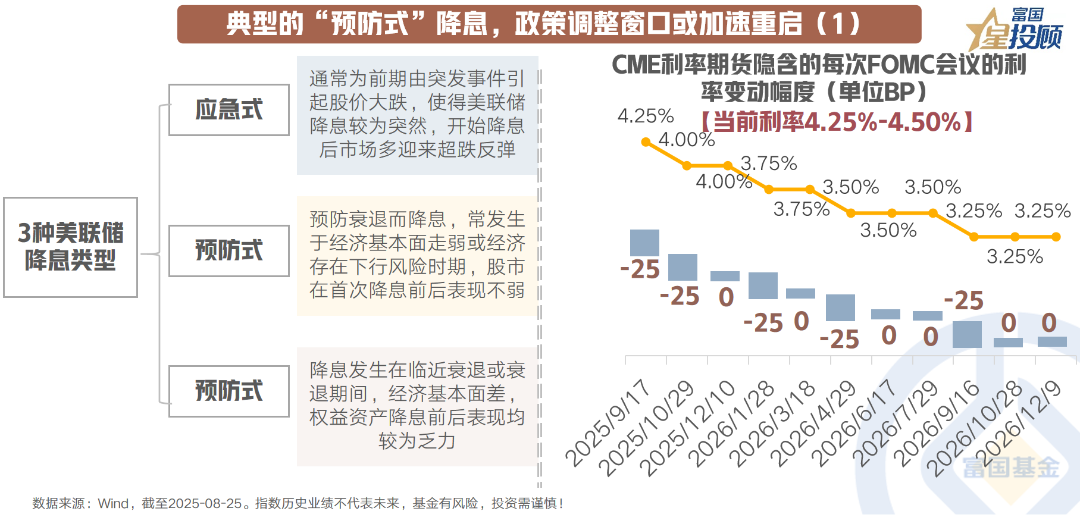

典型的“预防式”降息,政策调整窗口或加速重启(1)

从历史上看,美联储为应对国内外金融环境,自1990年-2024年共进行了5轮大幅降息,基于美联储降息目的,首次降息时所处宏观环境及降息前后资产表现,美联储降息可以大致分为应急式、预防式和衰退式三种类型。其中,美联储“预防式”降息一般是在美国经济尚未出现明显衰退,但存在潜在风险时采取的货币政策,旨在通过降息来提振信心和促进投资,防范潜在的经济衰退风险、促进经济的平稳过渡。

自2024年9月启动的本轮降息是典型的“预防式”降息,但受2025年关税引发的再通胀担忧影响,美联储已连续8个月维持联邦基金目标利率不变。随着鲍威尔在8月22日的杰克逊霍尔央行年会上发言转鸽,美联储降息节奏或将出现提速。

03

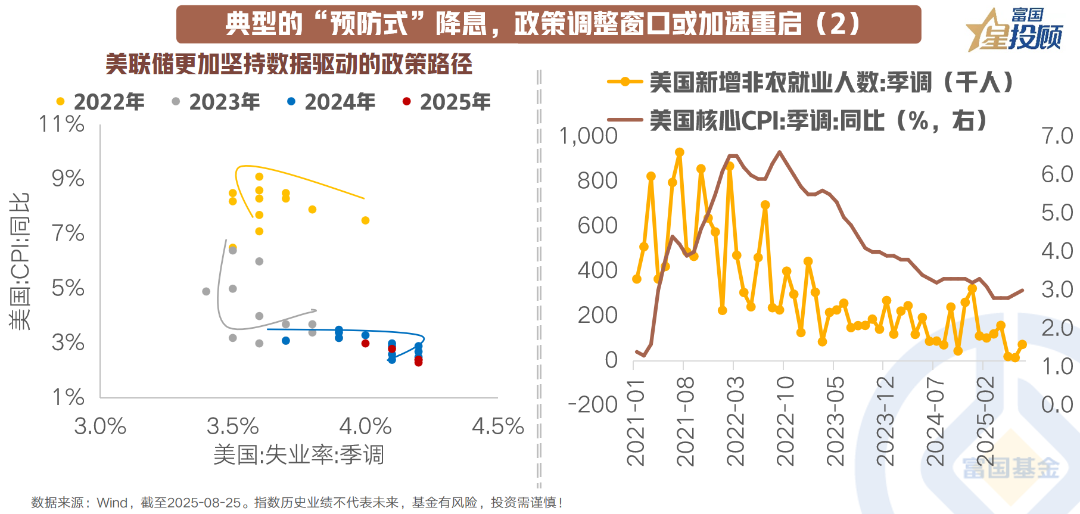

典型的“预防式”降息,政策调整窗口或加速重启(2)

一方面,7月非农就业数据的超预期走弱,同时7月CPI核心通胀中对进口依赖度较高的核心商品(如服装、娱乐商品、家具)等分项的价格环比增速回落,显示关税造成的通胀压力不强。另一方面,7月美国PPI环比+0.9%,一定程度影响了市场对降息预期的信心。但是考虑到PPI中直接计入美联储更加关心的PCE指标的部分并不多,且PPI分项向CPI和PCE的传导链条较长,短期通胀压力或可控。

04

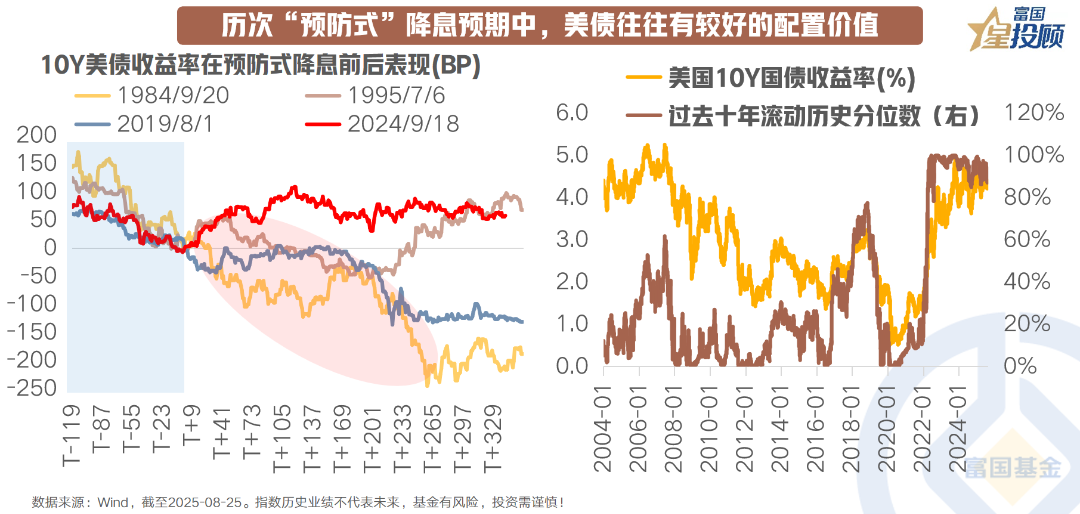

历次“预防式”降息预期中,美债往往有较好的配置价值

从过去四次“预防式”降息经验看,降息预期发酵中美债收益率大概率会出现明显的下行趋势,对应的是美债配置价值的凸显。但随着降息走向尾声,美债往往会提前反应“利多出尽”。但2024年9月后的“预防式”降息中,美债在“去美元化”的困境,与财政的压力下呈现出高位震荡的态势。当前10年期美国国债收益率超过4.2%,处于过去10年89%的高分位数区间,或也预示着美债“高胜率,高赔率”的可能性。

05

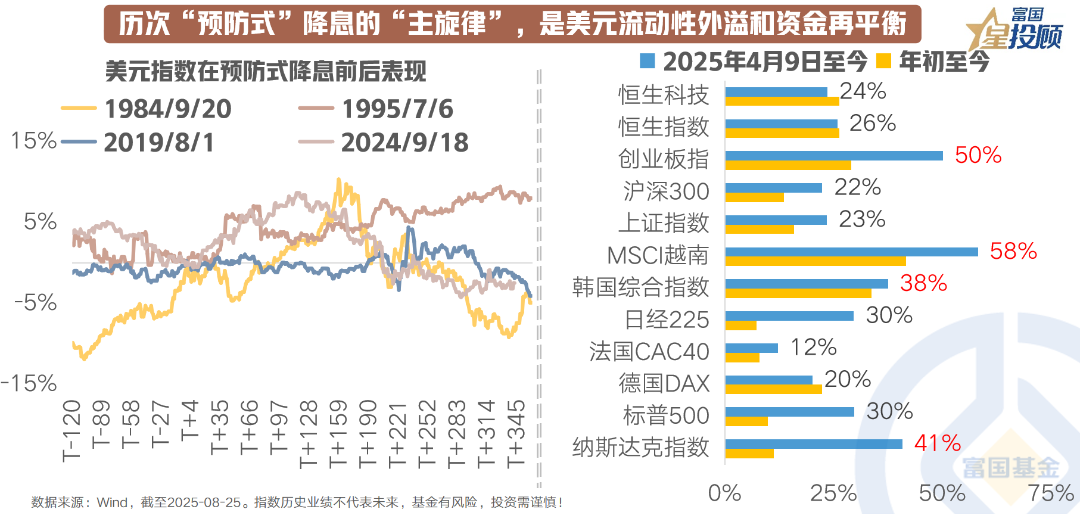

历次“预防式”降息的“主旋律”,是美元流动性外溢和资金再平衡

经过复盘可以大致得出,预防式降息中权益市场弹性大,降息前后均有上行窗口,或容易呈现美股→新兴市场的轮动规律,港股降息后反转效应明显。9月降息如若最终兑现,则新一轮预防式降息则是发生在2025年全球资金再平衡逻辑的基础上,当前外资增配国内权益资产及其他新兴市场资产趋势有序进行中,对美利差收窄有望进一步刺激资金回流再平衡。

06

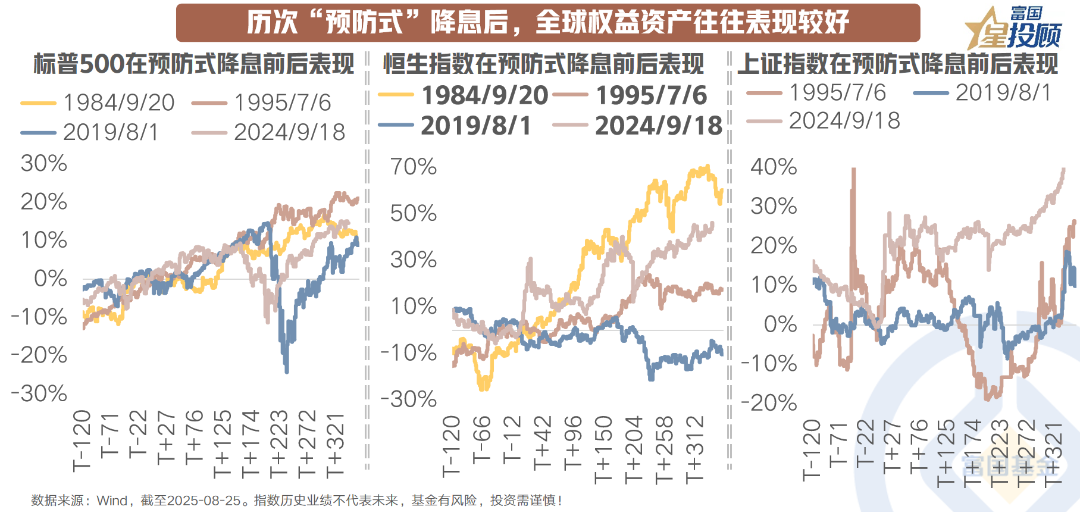

历次“预防式”降息后,全球权益资产往往表现较好

从历史数据来看,美联储的“预防式”降息往往蕴含着全球权益资产的布局良机。观察标普500、恒生指数与上证指数在多次预防式降息前后的表现,可以看到权益类资产整体呈现出在降息后逐步走高的态势。这背后的逻辑在于,预防式降息通常意味着对经济潜在风险的提前应对,释放流动性有助于提升市场风险偏好,全球资金会寻求更具潜力的权益资产配置。

07

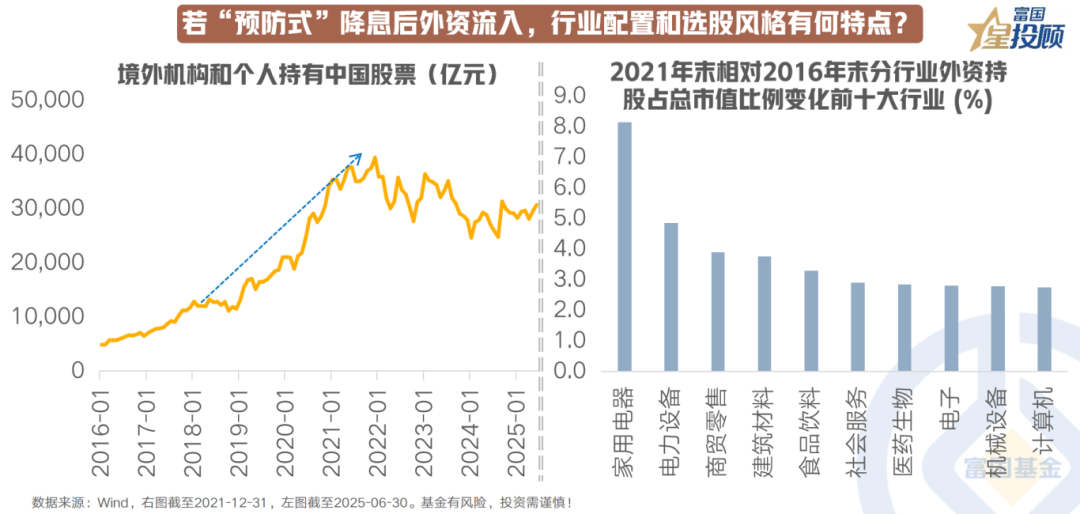

若“预防式”降息后外资流入,行业配置和选股风格有何特点?

参考上一轮美联储“预防式”降息的情形,2019年7月后,外资存在增配A股的趋势。事实上,美联储降息后,中美利差收窄将促使资金回流中国,也给中国提供进一步的货币政策空间。而从上一轮外资的行业配置和选股经验看,2016至2021年的路径是外资在A股的投资风格保持“对估值的容忍度较高,对业绩的稳定性和可持续性更关注”的特点。如家用电器、电力设备、商贸零售、建筑材料、食品饮料等,都是当时A股景气度较高的行业。

08

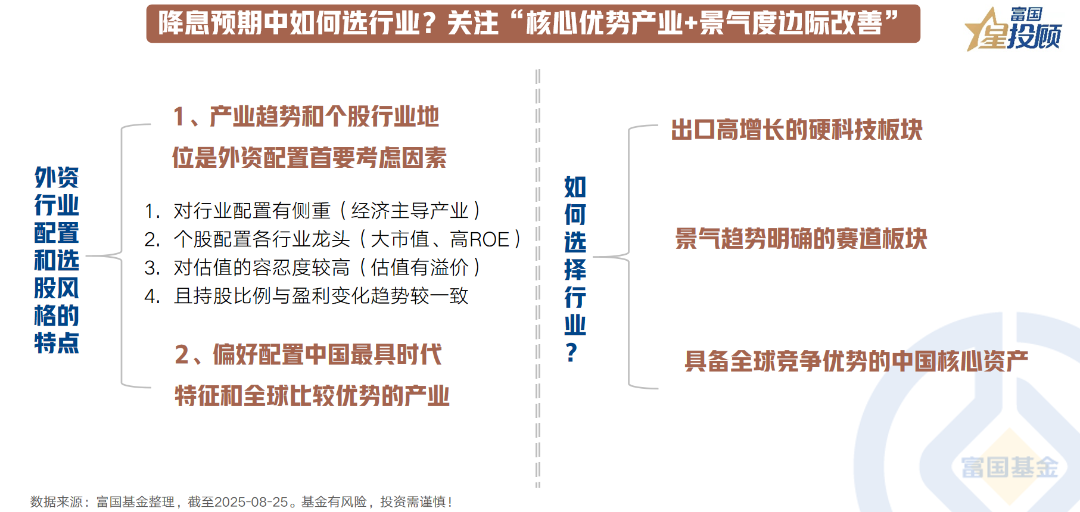

降息预期中如何选行业?关注“核心优势产业+景气度边际改善”

外资在选择行业中,主要有两大考量:一是产业趋势和个股行业地位是外资配置首要考虑因素;二是,外资偏好配置中国最具时代特征和全球比较优势的产业。从行业选择上,可能有三大线索:1)出口高增长的硬科技板块;2)景气趋势明确的赛道板块,如医药等;3)具备全球竞争优势的中国核心资产,如港股互联网龙头。

(文章来源:富国基金)