继2025年初提交首份赴港上市招股书后,日前不同集团再次向港交所提交招股书。依靠BeBeBus、主打高端育儿产品的公司收入快速增长,但营销开支累计也超过10亿元。

营销开支不吝啬,研发支出却没有多少增长,仅是营销开支的零头。而且,《财中社》注意到,作为不同集团创始人,汪蔚对自己颇为大方,2022年其薪酬刚过百万,2024年已经增长至超过700万。这还只是其一小部分收入,通过转让股份,汪蔚在公司还未上市时就已套现近5000万元。

营销大手笔研发增长难

不同集团历史并不长,公司于2018年才开始运营。提起不同集团并没有多少知名度,公司旗下的“BeBeBus”却是育儿市场的知名品牌。根据第三方数据,按 2024年GMV计算,BeBeBus在中国面向中高端消费者的耐用型育儿产品品牌中排名第一。

根据招股书,2022年至2024年及2025年上半年,不同集团营收分别为5.1亿元、8.5亿元、12.5亿元以及7.3亿元,股东应占净利润分别为-2123万元、2722万元、5852万元及4851万元。

BeBeBus产品主要包括婴儿推车、儿童安全座椅、及婴儿腰凳等。截至2024年,婴儿出行产品收入虽下降但也占比超过45%,始终是第一大收入。但是随着纸尿裤等婴儿护理产品快速增长,2025年上半年,护理产品收入超3亿元,占比超过40%,出行产品占比降至35%左右,收入不到2.6亿元。

实际上,2025年上半年,不同集团婴儿出行场景产品收入已经下降5%出头,告别了过去的持续增长。

婴儿车等用品的龙头是好孩子国际(01086):2025年上半年公司收入微涨至39.2亿元,归属净利润骤降逾40%至9611万元。

行业龙头表现低迷,不同集团继续高增长离不开公司在营销上的高举高打。公司销售及分销开支从2022年的1.9亿元增长至2024年的3.9亿元,已经不止翻倍;2025年上半年,同比涨幅超过20%至2.2亿元。

2022年至2024年以及2025年上半年,不同集团销售及分销开支累计已经支出10.9亿元。

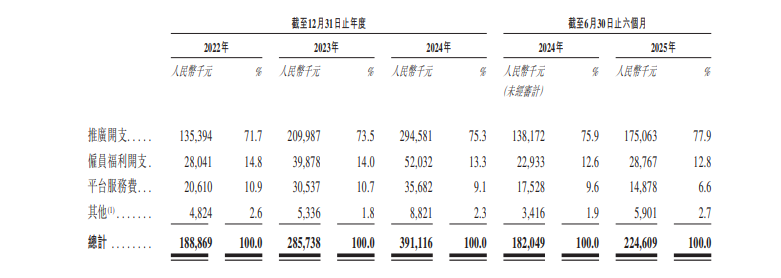

销售费用开支中,推广费用占据大头。2024年,不同集团销售及分销开支中的2.9亿元用于推广开支,较2022年增长了118.5%。2025年上半年,这一开支继续增长26.8%至1.8亿元,推广开支已经占到了销售及分销开支的近八成。

《财中社》注意到,与翻倍的营销开支相比,不同集团研发支出增长十分“克制”。2022-2024年以及2025年上半年,公司研发开支分别为1625万元、2385万元、2141万元以及1072万元,占同期总收入的3.2%、2.8%、1.7%以及1.5%。

2025年上半年,好孩子国际研发成本为2.2亿港元,销售及分销开支为12.5亿港元,虽然也是典型的重销售轻研发模式,但销售费用并没有多少增长,研发成本增长约10%。

报告期,不同集团销售及分销开支占收入的比重都超过30%,研发开支却已经从最初约3%降至2025上半年的1.5%,降幅超过一半。营销的大幅增长固然能够快速提高短期业绩,持续的研发能为长期增长创造坚实基础。

未上市先套现异常转让惹眼

不同集团的实控人是汪蔚,联合创始人沈凌,前者39岁,后者45岁。这意味着汪蔚是一名85后,2018年创立不同集团时,其只有30岁出头。

虽然年纪不大,但通过转让股份,汪蔚早已获利数千万。2020年7月-2021年5月,不同集团先后完成A轮、A+轮以及B轮融资,公司共计获得约2.1亿元外部融资,估值从3亿元一跃来到20亿元。

但这逾2亿元并未全部进入不同集团的账户上,很大一部分进入汪蔚的口袋里。

不同集团的融资主体是布童物联网科技(上海)有限公司(下称“布童科技”)。2018年11月不同集团成立,彼时其中国主要运营公司及不同集团重组前的控股公司布童科技于中国成立。

2021年1月布童科技完成A+轮融资。上海凡奕企业管理合伙企业(有限合伙)和汪蔚通过转让获得1873万元。根据企查查,这家私募公司基本上就是由汪蔚出资,另一出资人占比只有0.01%。

2021年5月,布童科技完成B轮融资,上海凡奕企业管理合伙企业(有限合伙)和汪蔚通过转让获得3000万元。两次合计,共计套现4873万元。

除了转让股份,汪蔚对自己的薪酬增长也颇为大方。2022年,汪蔚的薪酬为152万元,2024年已经增长至752万元,涨幅达到约4倍;联合创始人沈凌的薪酬也从152万元增长至361万元,涨幅基本翻倍。

不同集团的盈利在不断增长,但2024年还不到6000万元,而两名创始人的薪酬合计就已经超过了1000万。

除了两名创始人外,另一名列入董事薪酬披露名单的是颜栋。这牵扯出一笔奇怪的转让:2020年5月,汪蔚以0元的价格向广州融慧科技有限公司转让股份,这家公司的实控人正是后来担任不同集团董事兼联席秘书的颜栋及其配偶。

2021年1月,广州融慧科技有限公司又将股份全部转让给了汪蔚,价格是1442万元。短短半年时间,颜栋及其配偶就轻松获利远超千万。在汪蔚0元转让给颜栋及其配偶的公司股份的2021年1月,不同集团完成A+融资,估值约4.4亿元。

2023年6月颜栋加入不同集团,2024年12月最后一天,成为不同集团执行董事。在公司以数亿元估值完成融资时,实控人汪蔚先是0价转让股份,然后千万元买回,这符合正常的商业逻辑吗?