三季度以来,伴随政策的持续发力以及海外贸易风险的减弱,“估值洼地”A股市场迎来快速上涨行情。上证指数创年内新高后稳步上行。进入8月之后,指数涨势加速,市场时隔十年重回3800点上方,“赚钱效应”逐步显现。同时,期指四个品种呈现普涨走势,但涨幅略有分化,中小盘个股相较大盘蓝筹股表现更为突出。截至8月底,IC及IM主力合约当季涨幅在20%左右,IF及IH涨势稍缓,IH主力合约当季涨幅不足15%。

A股近期的大幅上涨,除估值长期处于低位外,政策支持以及经济数据相对平稳也是支撑市场连创新高的重要原因。

政策支持助推市场上涨

7月以来,“反内卷”政策成为市场关注的焦点之一。与2016年的供给侧结构性改革略有不同的是,“反内卷”更多聚焦于淘汰落后产能及产业升级,同时“反内卷”的行业从原来的煤炭、钢铁及水泥等传统领域扩展至光伏及新能源汽车等新兴行业,供应端的改善推动了周期行业及新能源行业的快速上涨,从而带动指数持续攀升。此外,6月底以来,地方债发行明显提速,目前发行进度已超过70%,远超去年同期水平。地方债发行的提速给四季度基建项目落地及发力提供了更大空间。

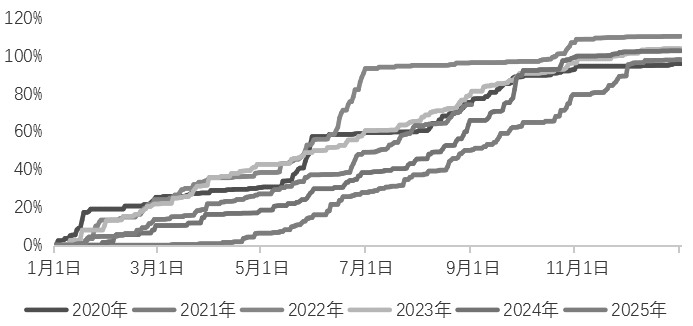

图为地方政府新增专项债发行进度

除了政策刺激外,国内经济继续保持平稳增长也是指数上涨的坚实基础。二季度国内GDP同比增长5.2%,全年目标实现在即,同时“三驾马车”中消费及出口表现突出。

国内需求方面,以旧换新政策规模及范围扩大助力家电等消费品需求大幅攀升,但随着去年同期基数的提升,7月社会消费品零售总额同比增速放缓至3.7%,较6月回落1.1个百分点,其中商品零售同比增长4%,增速较6月回落1.3个百分点,但餐饮收入同比增长1.1%,增速较上月略有加快。

出口方面,8月中美关税落地再度延期90天,同时双方谈判继续开展,贸易问题对国内市场的影响逐步钝化。我国对东盟及欧盟等经济体出口的显著增长,一定程度上抵消了对美出口下滑带来的影响。7月我国出口金额(以美元计)同比增长7.2%,较6月回升1.4个百分点,进口(以美元计)同比增长4.1%,较6月上升3个百分点,其中对美出口同比降幅超过20%,对日出口同比增长2.45%,对东盟出口同比增长16.59%,对欧盟出口同比增长9.24%。

投资方面,由于地产行业未有明显改善,国内投资增速继续放缓。7月固定资产投资增速同比增长1.6%,较6月下滑1.2个百分点,民间固定资产投资累计同比下滑1.5%,较6月降幅扩大0.9个百分点。其中房地产投资累计同比下降12%,降幅较6月扩大0.8个百分点,基建投资累计同比增长7.29%,较6月回落1.61个百分点,制造业投资累计同比增长6.2%,较6月回落1.3个百分点。

当前房地产市场“供需双弱”格局延续。供应方面,地产投资及开工数据维持同比负增长,其中投资及施工同比降幅进一步扩大,土地成交面积及成交价格再度走低;需求方面,商品房销售数据同比继续回落,同时库存及库销比均处于历史较高水平,去库速度进一步放缓;价格方面,虽然新房及二手房价格继续下降,但同比、环比降幅逐步收窄;融资方面,地产企业国内贷款及海外融资增速放缓,同时个人按揭贷款及定金预收款同比继续回落。目前看,国内地产市场暂未触底,整体回暖仍需时日。

2025年上半年货币政策继续保持相对宽松格局,降息、降准各一次。同时通胀依旧维持温和水平,7月CPI同比增速为零,PPI同比下降3.6%,给了货币政策更多施展空间,预计年内仍可能降准降息。

美联储降息之路曲折

伴随“大而美”法案的落地,美国政府未来的债务压力剧增,特朗普和美联储之间的矛盾愈演愈烈。目前看,9月美联储议息会议降息的概率接近90%,从美联储之前的议息会议纪要看,除9月之外,美联储年内仍有一次降息,但特朗普对美联储降息的要求不止于此。较高的利率水平意味着未来巨大的还息压力,因此特朗普政府希望美联储在尽量短的时间内将利率降至较低水平,但贸易问题带来的通胀问题仍未完全显现,如果未来通胀再度回升,可以预见,美联储降息之路仍然存在较多波折。

?总体而言,国内政策持续发力,同时中美贸易问题暂时搁置,海外市场货币政策持续宽松,都将对国内市场形成提振。此外,A股市场经过最近一段时间的上涨后,整体估值依旧处于历史中位水平,特别是中小盘及创业板指数,估值水平相对较低,因而相较于其他资产更具有投资价值。预计后续期指仍有上行空间,同时市场分化格局仍将维持,IC及IM或表现更好。(作者单位:永安期货)