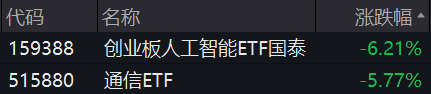

沪深两市全天成交额2.87万亿元,较上个交易日放量1250亿。截至收盘,沪指跌0.45%,深成指跌2.14%,创业板指跌2.85%。算力板块萎靡,通信ETF收跌5.77%,创业板人工智能ETF跌6.21%。

资料来源:wind

【下跌因素分析】

近日未出现人工智能领域的较大利空,今日下跌无基本面驱动,我们认为倾向于资金获利离场。从60日涨跌幅上看,通信ETF与创业板人工智能ETF分别上涨94.65%、75.3%。今日大盘下行压力较大,算力板块作为前期大盘上行的核心主线,今日也受到较大影响。

资料来源:wind

消息面上,上海市经济信息化委发布《关于贯彻落实国家“人工智能+”行动组织开展2025年度上海市“人工智能+”行动项目申报工作的通知》。其中提出,聚焦落实国家“人工智能+”行动,以促进产业高质量发展为导向,推进人工智能与科学技术、产业发展、消费提质、民生福祉、治理能力等重点领域深入融合,重点提升模型基础、语料服务、算力供给、行业公共服务等能力。

【后市展望】

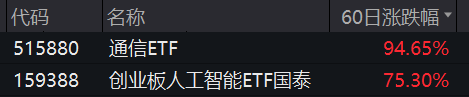

估值层面,经历今日下跌之后,性价比越发突出。截至最新交易日9月2日,通信ETF标的指数PETTM为53.38x,位于上市以来72.19%分位。

资料来源:wind

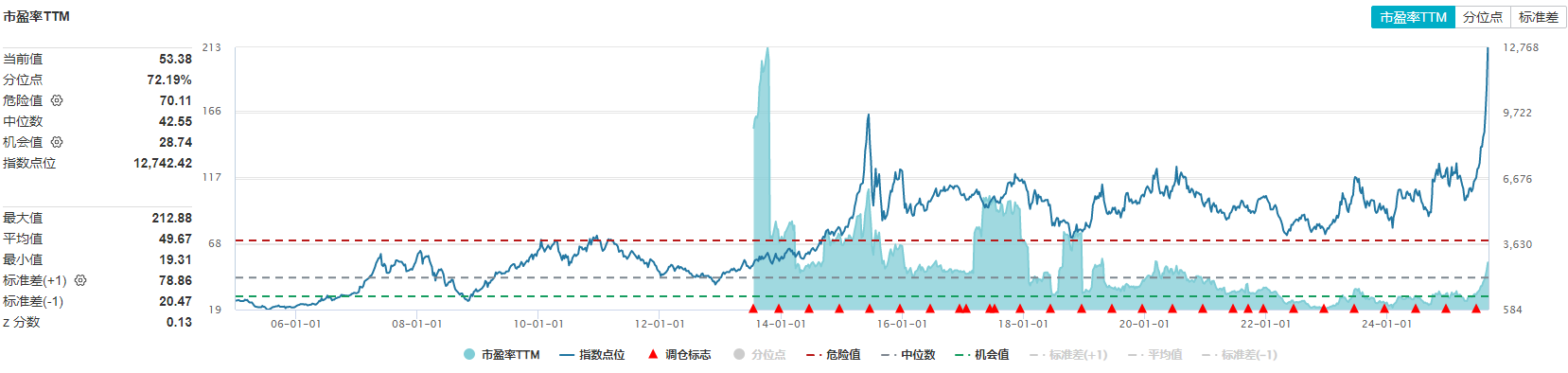

援引Wind 30天领先指标来看,截至2025年9月2日,由于部分公司30天内无相关预测,剔除后合计权重94.18%。在剩余公司中可见,2026年合计利润预期达1222亿元,同比增长37%,对应2026年26倍PE。涨幅与当前基本面相匹配。(不构成任何个股投资建议)

资料来源:wind

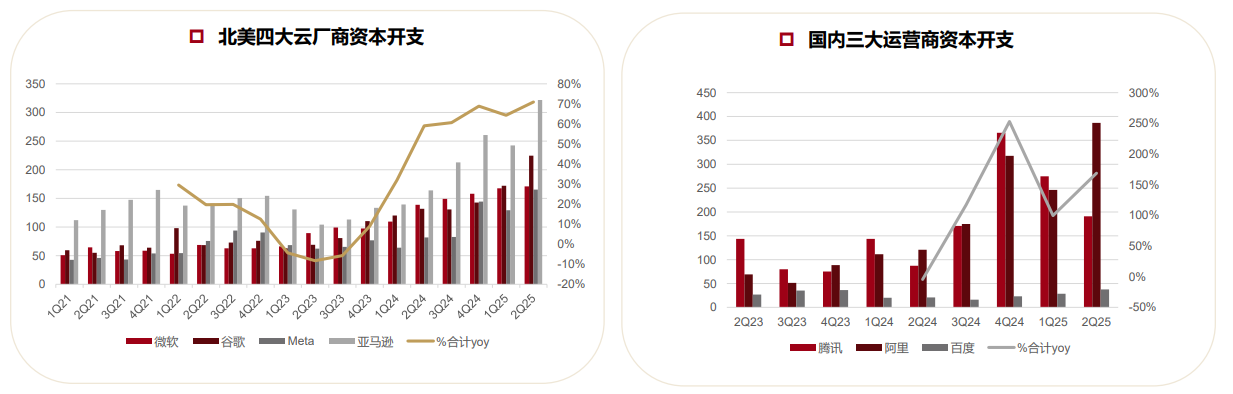

资本开支角度,北美方面四家云厂商(MAMG,微软、亚马逊、Meta、谷歌)2025Q2资本开支总计958亿美元,同比增长64%。四家云厂商对于2025年资本开支的指引保持乐观。国内方面,2025年第二季度BAT三家资本开支合计达615.62亿元,同比增长168.68%。

资料来源:wind

算力硬件层面,据英伟达最大的组装厂鸿海预期,2025Q3营收预期同比增长超过170%,Q3机柜预期QoQ成长300%。通常而言,下游机柜批量交付时,PCB、光模块等短料厂商也可能接到不错的订单,相关厂商的业绩值得期待。

软件层面,国内方面,8月14日,国务院新闻办公室举行关于“十四五”时期数字中国建设发展成就的新闻发布会。据相关信息,2024年初,我国日均Token(词元)的消耗量为1千亿,截至今年6月底,日均Token消耗量已经突破30万亿,1年半时间增长了300多倍。北美方面,Alphabet(谷歌母公司)在1Q25共推理≈634万亿(634T)tokens;到2025年4月,月度推理量已升至480T,较一年前的9.7T激增50倍。到2025年7月,每月处理量翻倍至980万亿。

展望后市,短期波动不改长期成长。AI的趋势是明确的,北美方面已经能通过云收入的快速成长反哺算力基建,形成正向循环。国内方面,近期云厂商也显示出这一态势。总体而言,AI成长有望加速。今年以来在英伟达GB200放量之后,云厂商算力资源获得补充,软件层面发展速度也已提升。不论北美还是国内,今年持续有性能良好的大模型发布,AI迎来产业化东风,目前仍处产业趋势早中期。对于光模块、PCB等环节,市场规模总体扩容,今年看增速大概率仍未见顶,估值仍有上修空间。

配置上,建议兼顾北美算力和国产算力,同时为了避免短期波动,可以结合网格策略、定投等方式参与行情。

北美算力方面,通信ETF(515880)“光模块+服务器+铜连接+光纤”占比超过75%(截至8月27日),良好的代表了算力硬件的基本面。其中,光模块占比超过48%,服务器占比接近20%,光纤占比超过7%。同时,创业板人工智能ETF(159388)中,光模块占比超过48%,同时有20cm弹性,在情绪高时或有更好表现。此外,国产算力方面可以关注“半导体四兄弟”:科创芯片ETF国泰(589100)、芯片ETF(512760)、集成电路ETF(159546)、半导体设备ETF(159516)。