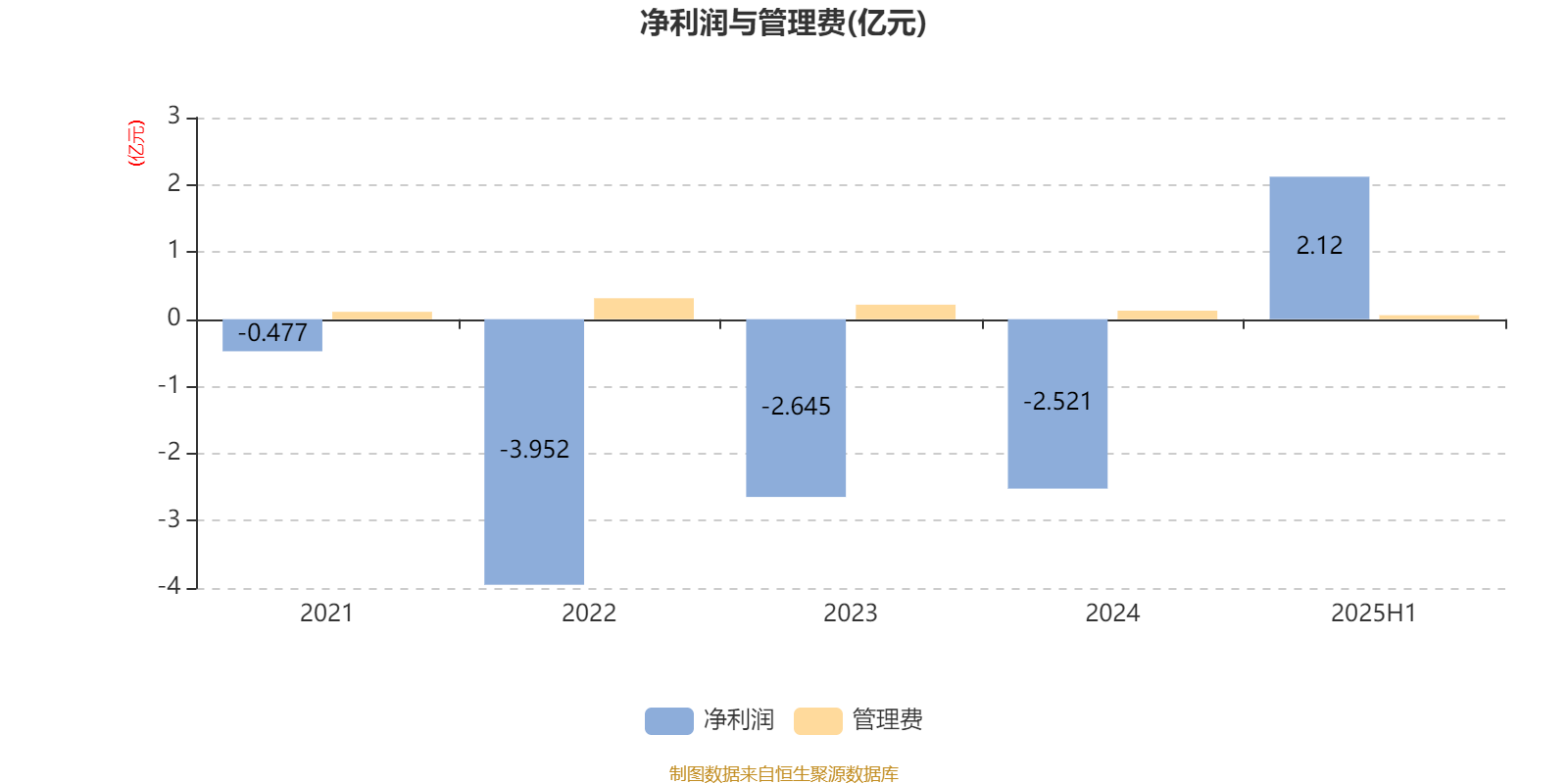

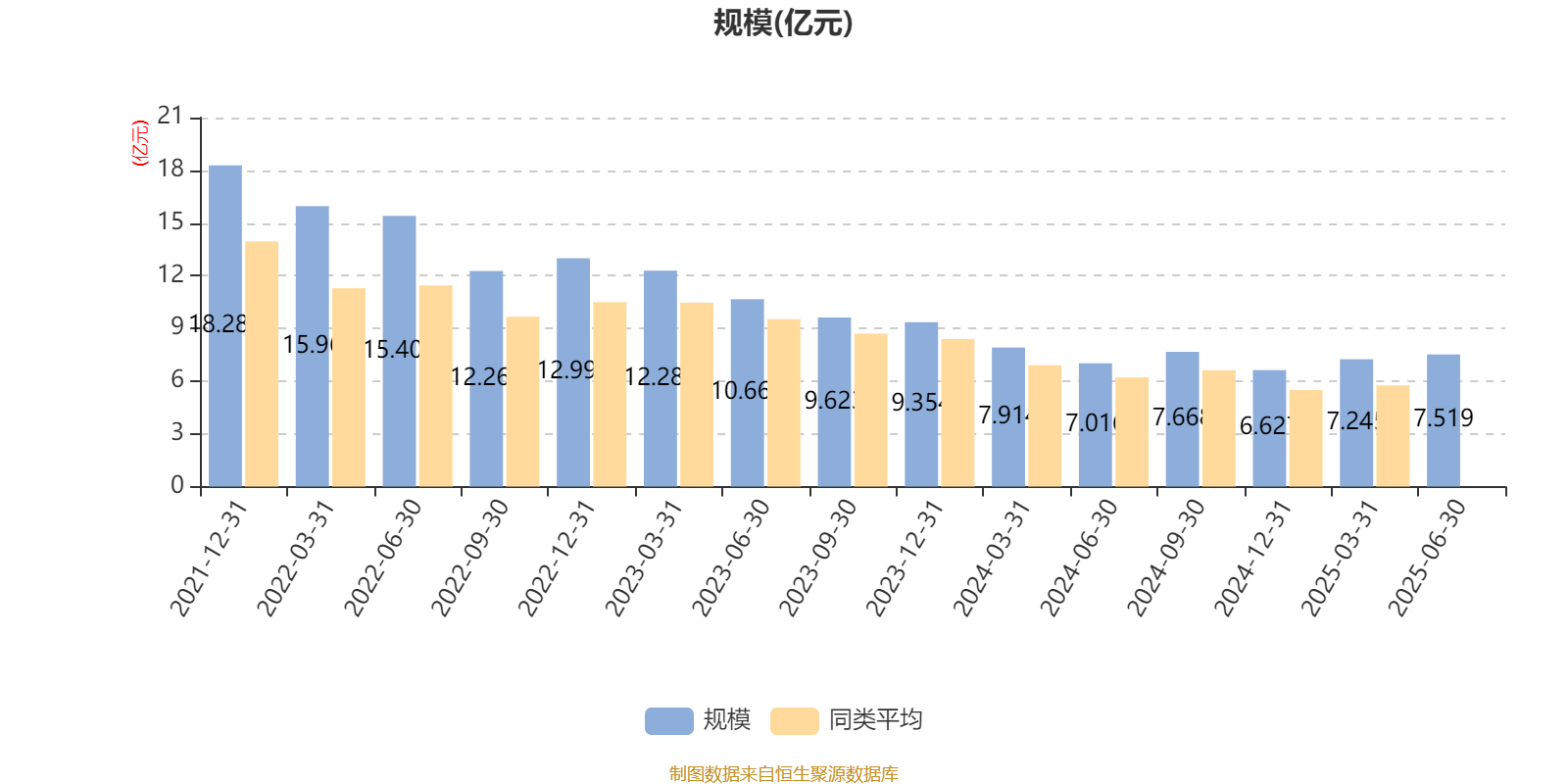

AI基金招商品质成长混合A(012186)披露2025年半年报,上半年基金利润1.48亿元,加权平均基金份额本期利润0.1334元。报告期内,基金净值增长率为23.38%,截至上半年末,基金规模为7.52亿元。

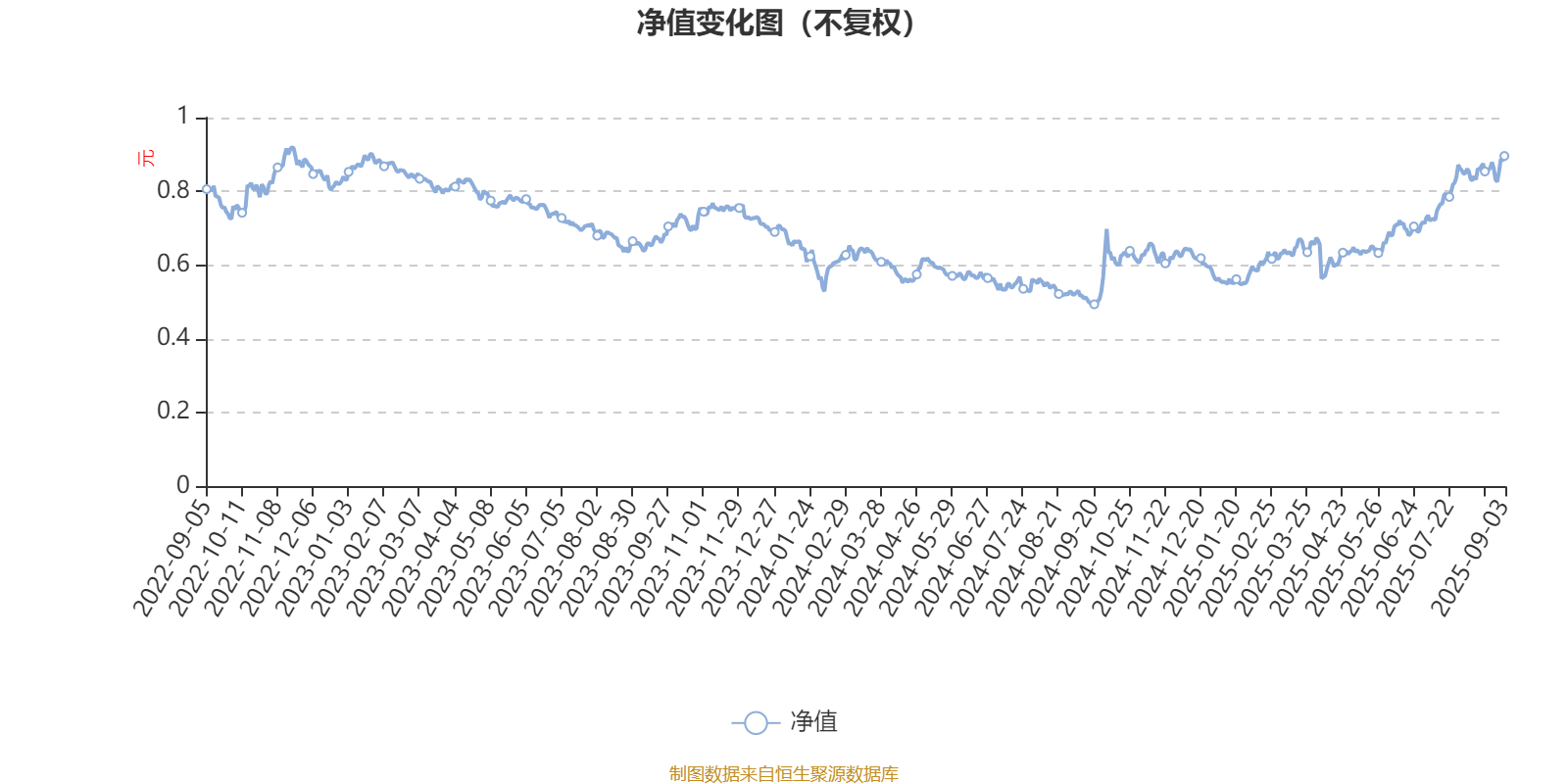

该基金属于偏股混合型基金,长期投资于医药医疗股票。截至9月3日,单位净值为0.896元。基金经理是李佳存,目前管理的4只基金近一年均为正收益。其中,截至9月3日,招商创新增长混合A近一年复权单位净值增长率最高,达72.37%;招商医药健康产业股票最低,为44.22%。

基金管理人在中期报告中表示,展望下半年,A 股市场仍存在受全球宏观冲击的波动可能,建议逢低配置,年内预计仍保持震荡,结构上偏向高低切换,从杠铃策略向高 ROE 资产做均衡。港股在流动性改善、资产重估及产业升级驱动下,港股创新药和有色板块仍具备超额弹性,逢低配置,科技板块估值合理,等待低吸机会,新消费等待调整配置机会。医药板块方面,继续看好创新药及其研发服务外包产业链、AI 医疗等相关细分赛道的投资机会。

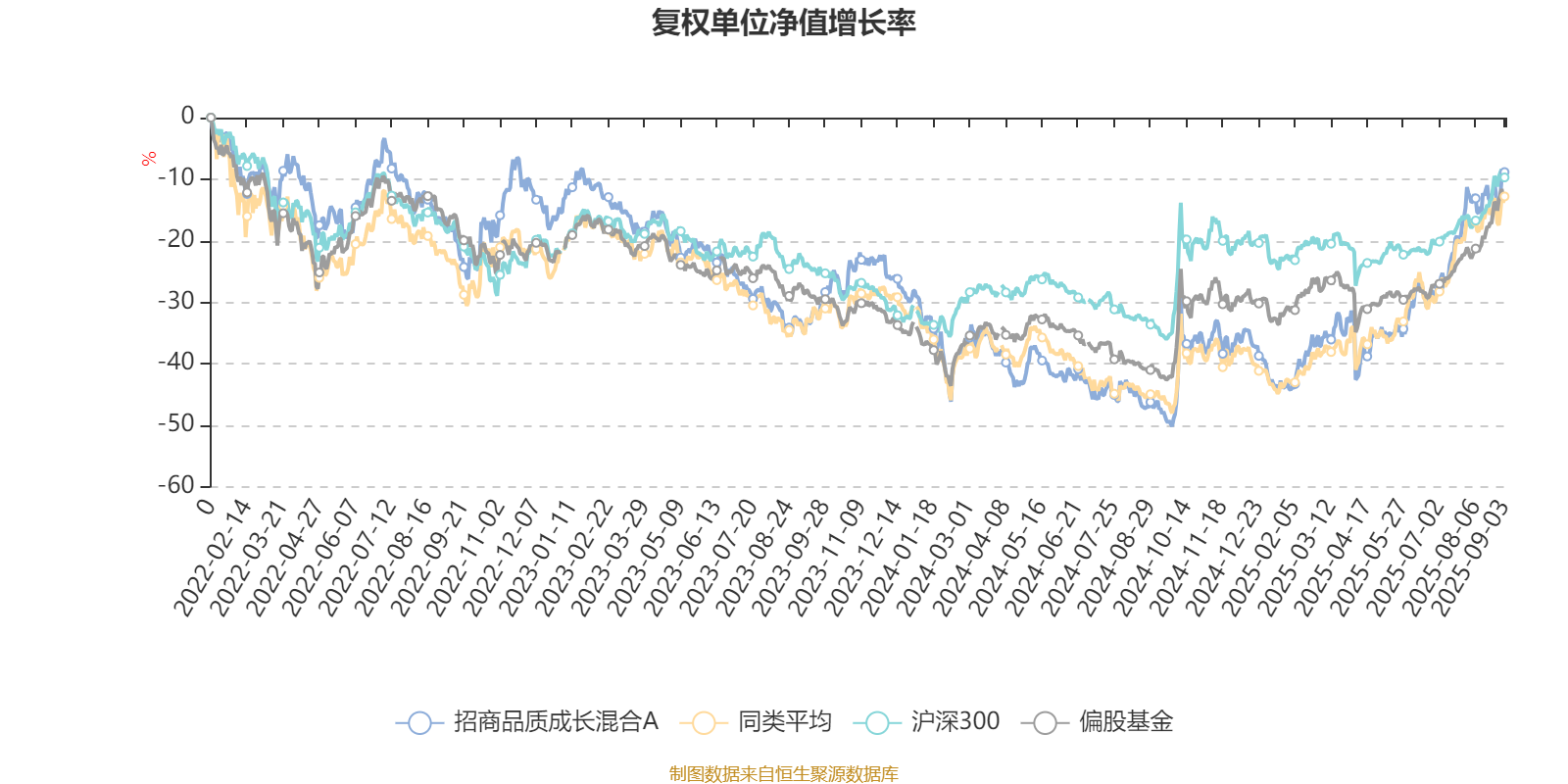

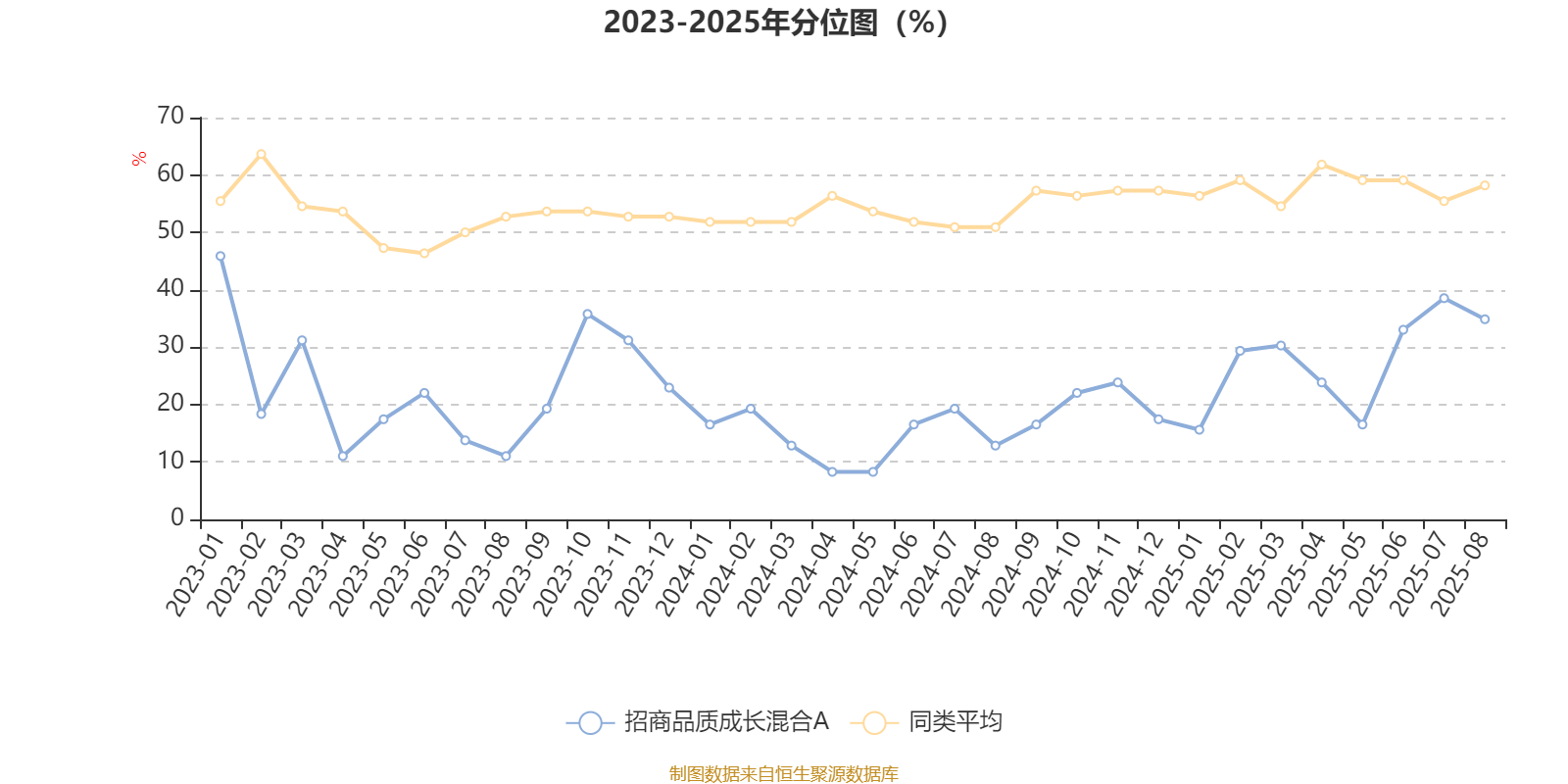

截至9月3日,招商品质成长混合A近三个月复权单位净值增长率为33.03%,位于同类可比基金26/138;近半年复权单位净值增长率为44.80%,位于同类可比基金66/138;近一年复权单位净值增长率为71.69%,位于同类可比基金48/136;近三年复权单位净值增长率为9.48%,位于同类可比基金61/108。

通过所选区间该基金净值增长率分位图,可以观察该基金与同类基金业绩比较情况。图为坐标原点到区间内某时点的净值增长率在同类基金中的分位数。

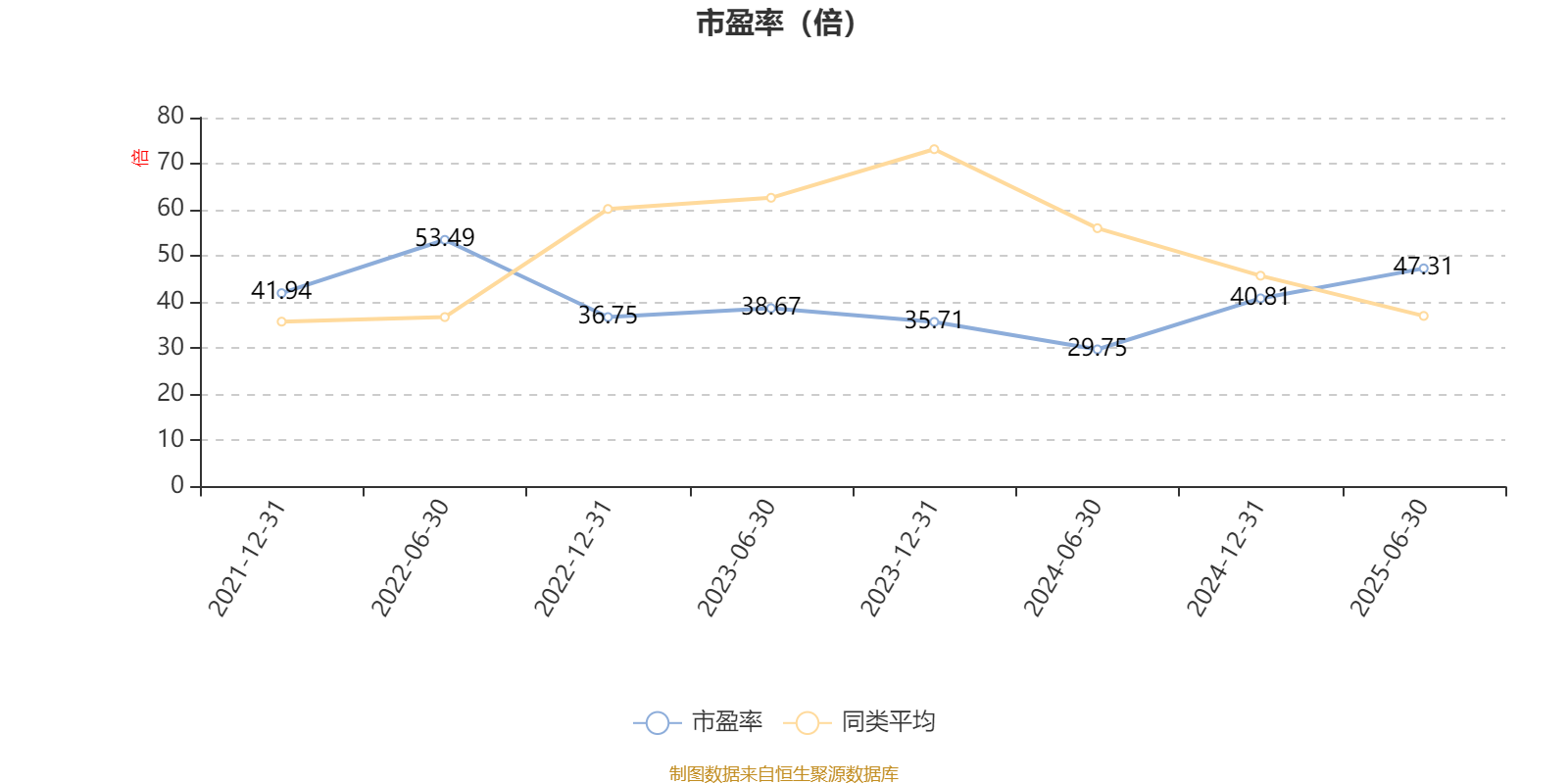

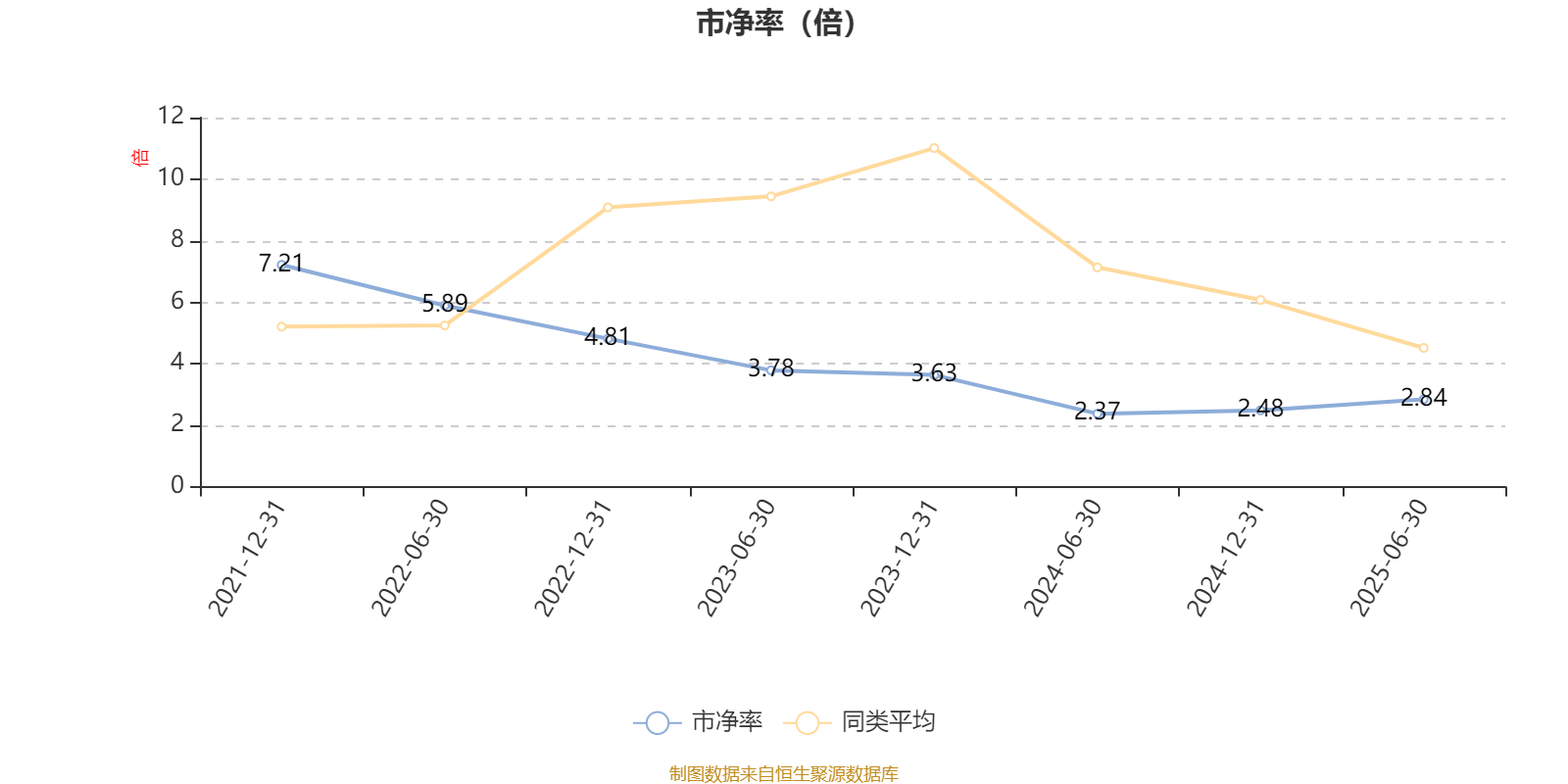

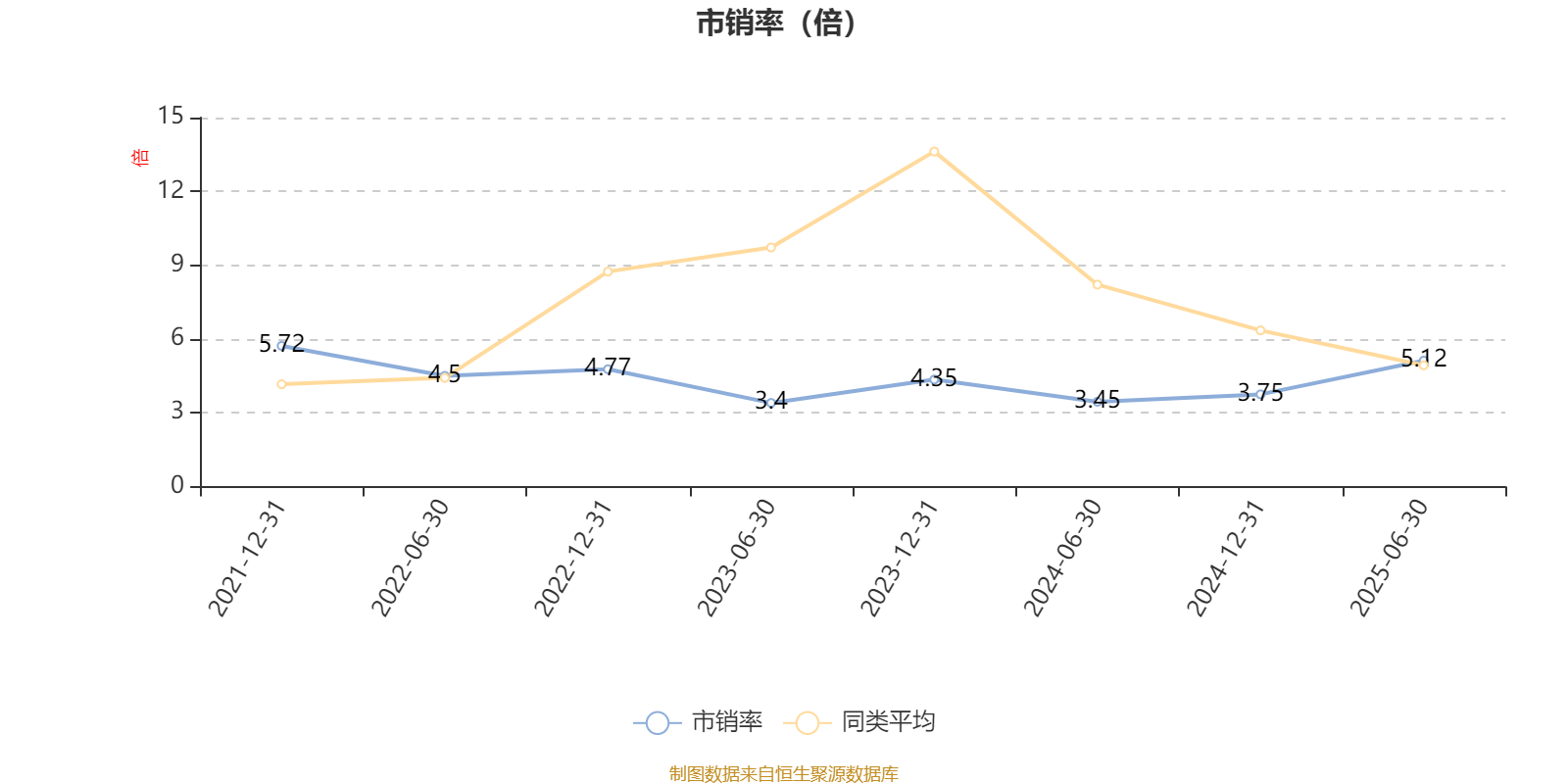

从基金股票资产的估值角度来看,以最新中报数据计算,2025年6月30日,该基金持股加权市盈率(TTM)约为47.31倍,同类均值为120.96倍;加权市净率(LF)约2.84倍,同类均值为4.07倍;加权市销率(TTM)约5.12倍,同类均值为6.52倍;三项估值均低于同类平均水平。

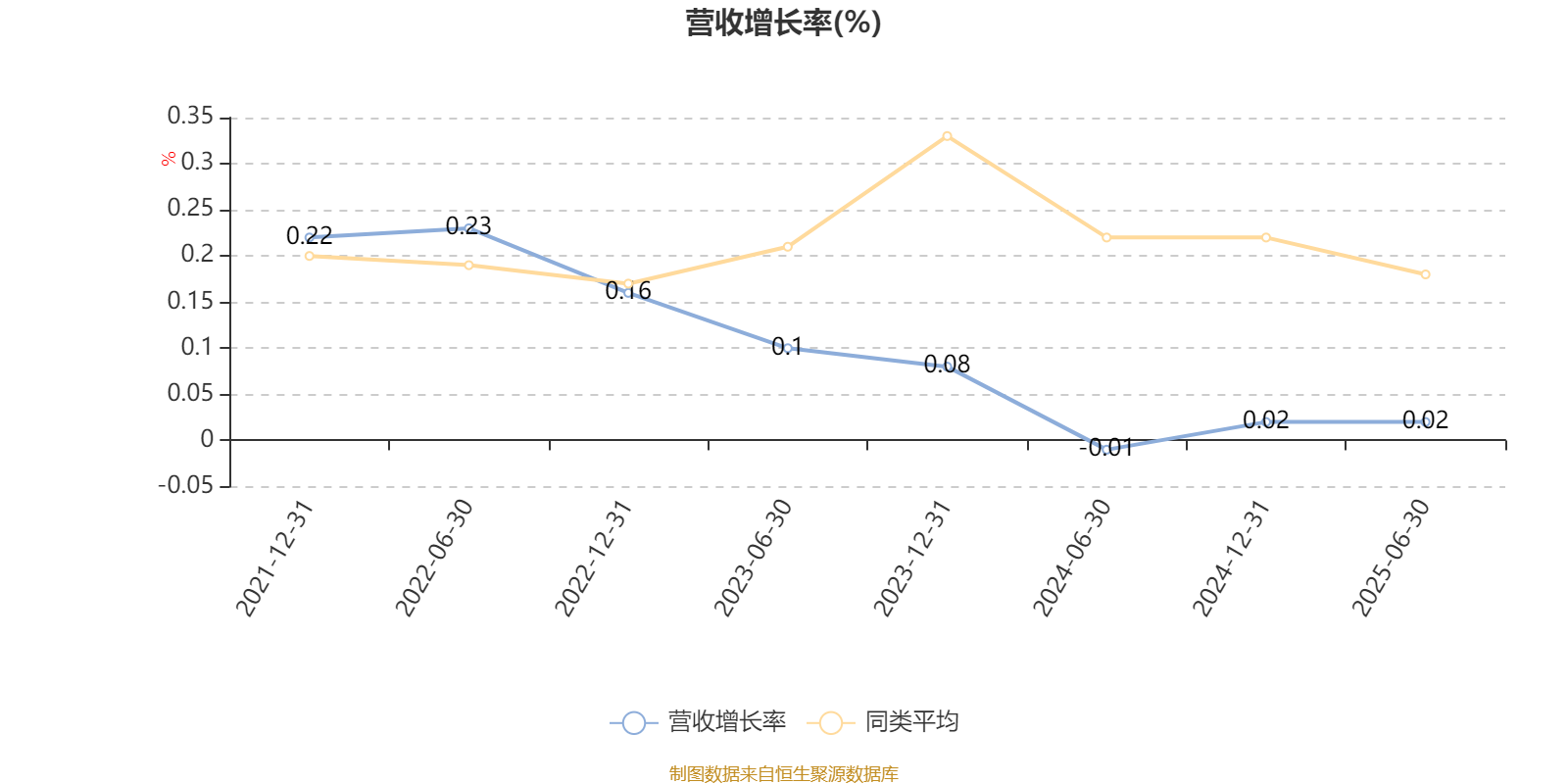

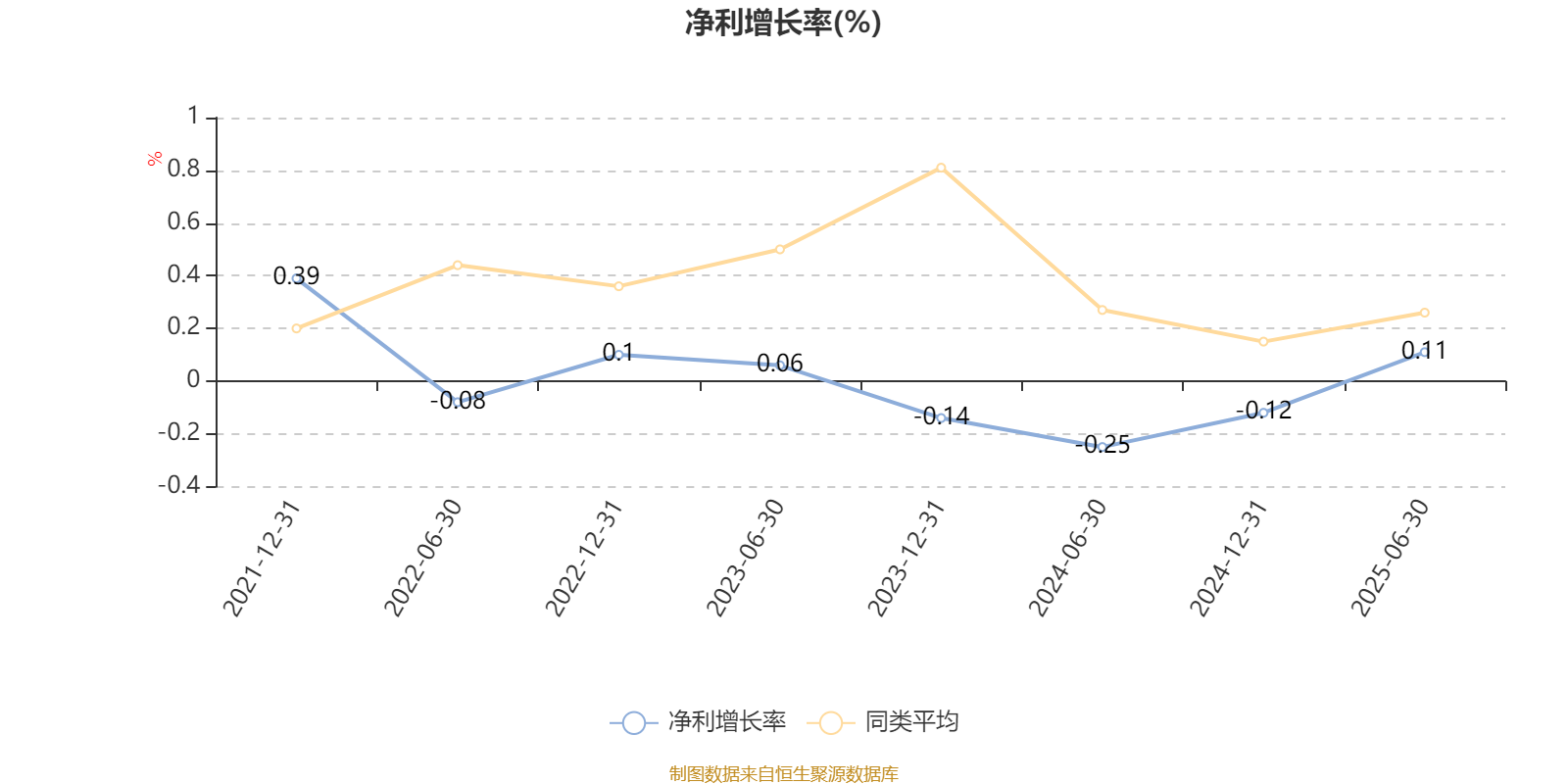

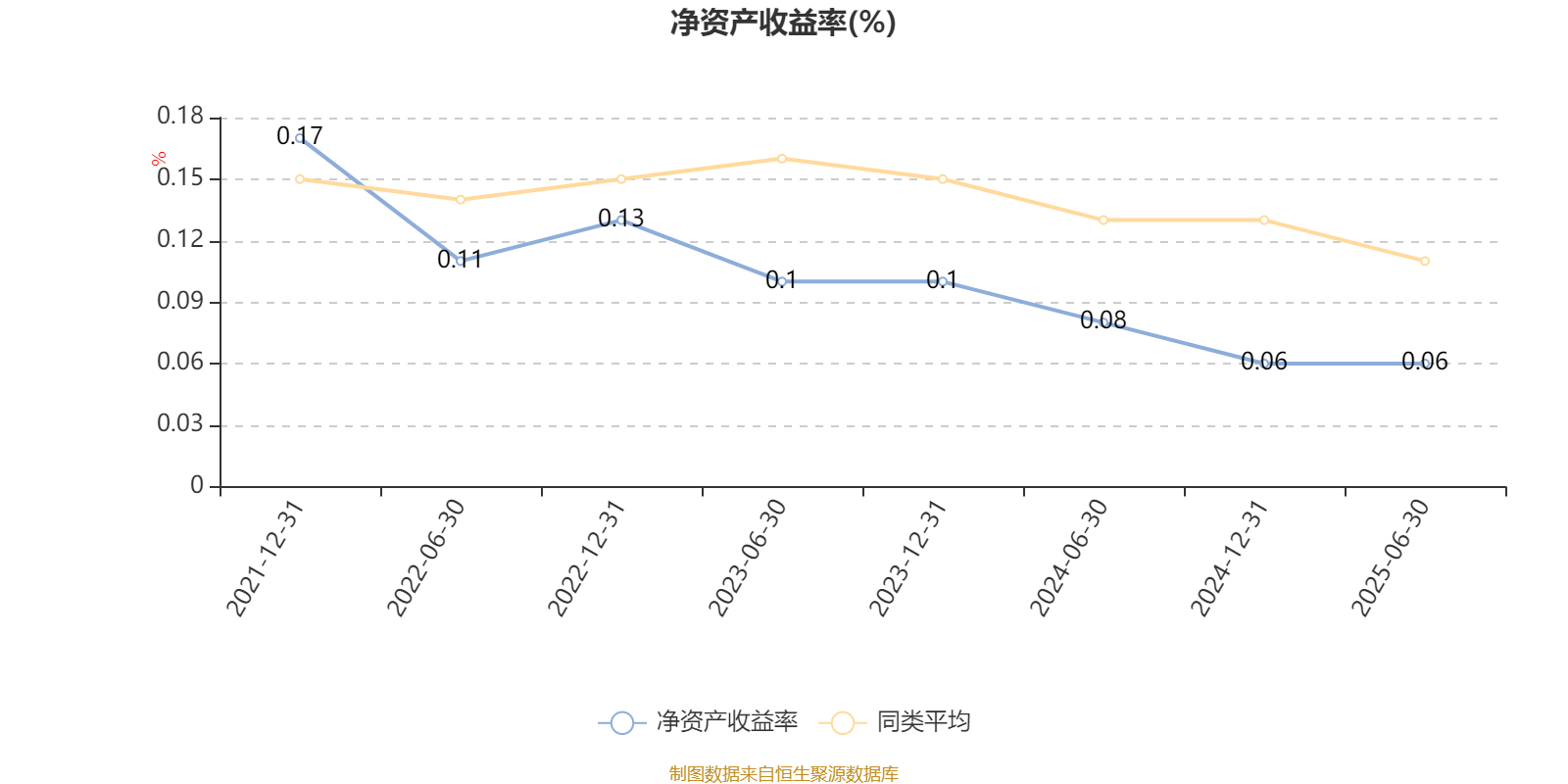

从成长性角度看,2025年1-6月,基金持有股票的加权营业收入同比增长率(TTM)为0.02%,加权净利润同比增长率(TTM)为0.11%,加权年化净资产收益率为0.06%。

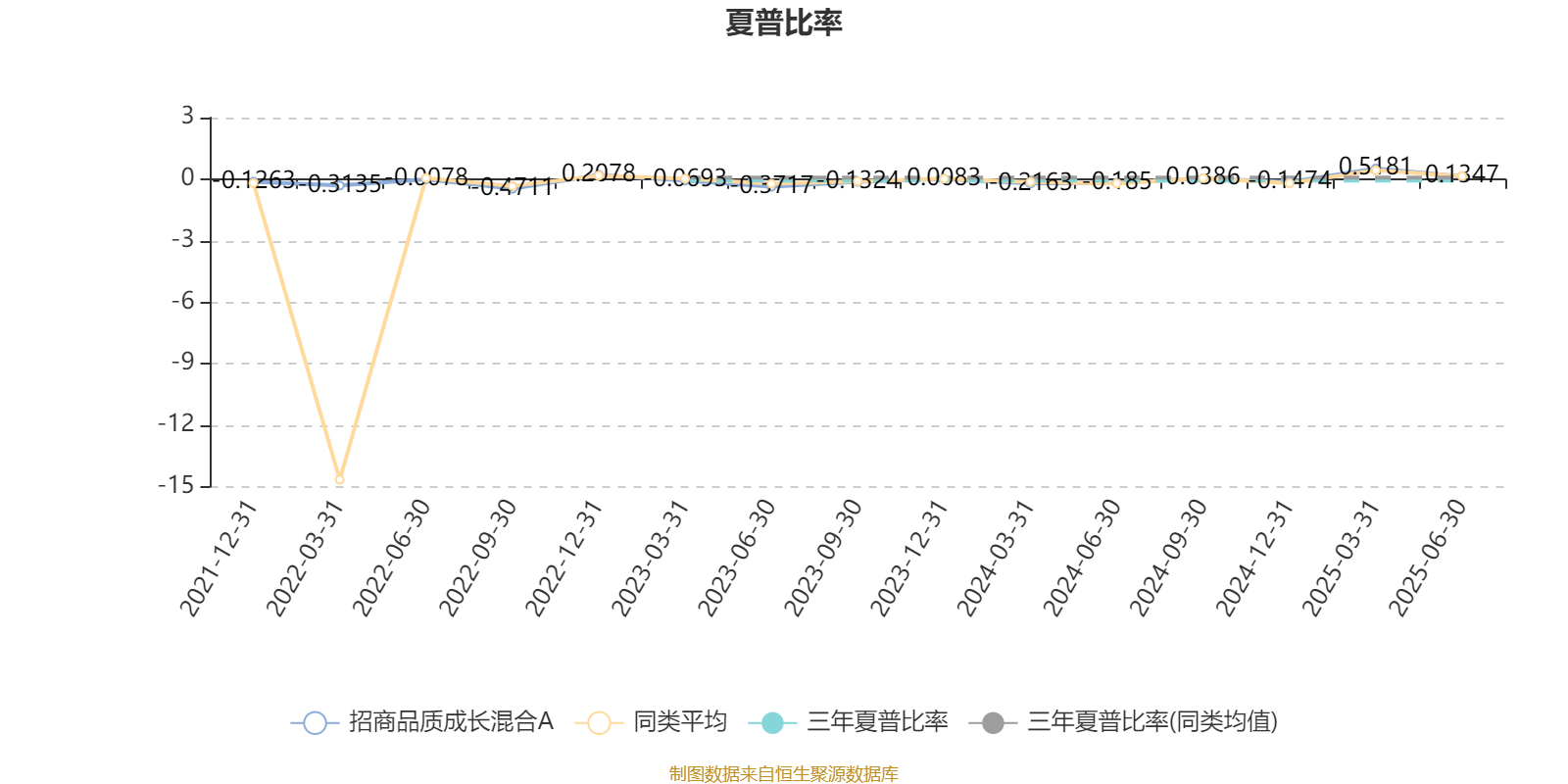

截至6月30日,基金近三年夏普比率为-0.0696,位于同类可比基金68/105。

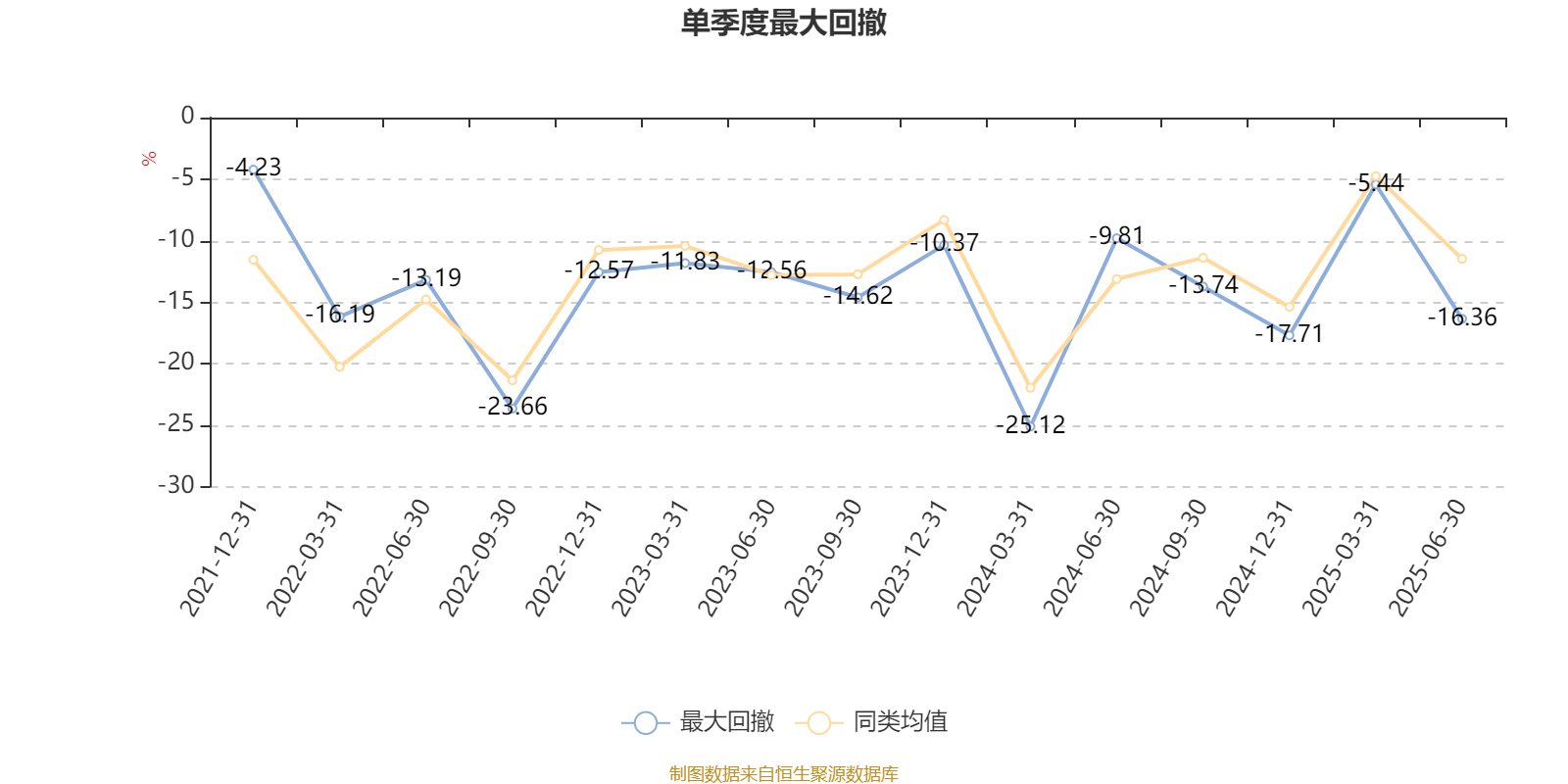

截至9月3日,基金近三年最大回撤为46.75%,同类可比基金排名11/107。单季度最大回撤出现在2024年一季度,为25.12%。

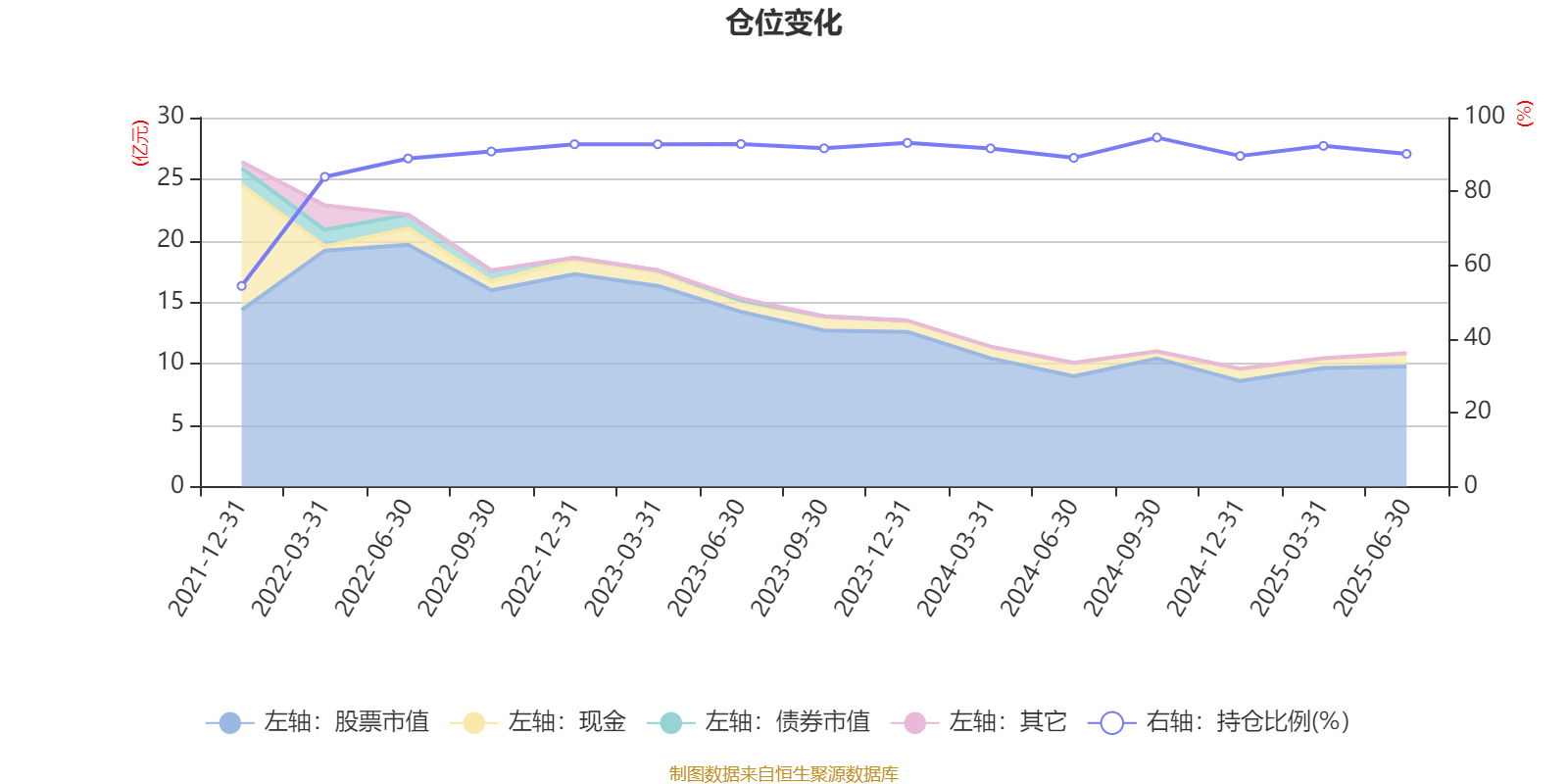

据定期报告数据统计,近三年平均股票仓位为91.79%,同类平均为86.95%。2024年三季度末基金达到94.6%的最高仓位,2021年末最低,为54.38%。

截至2025年上半年末,基金规模为7.52亿元。

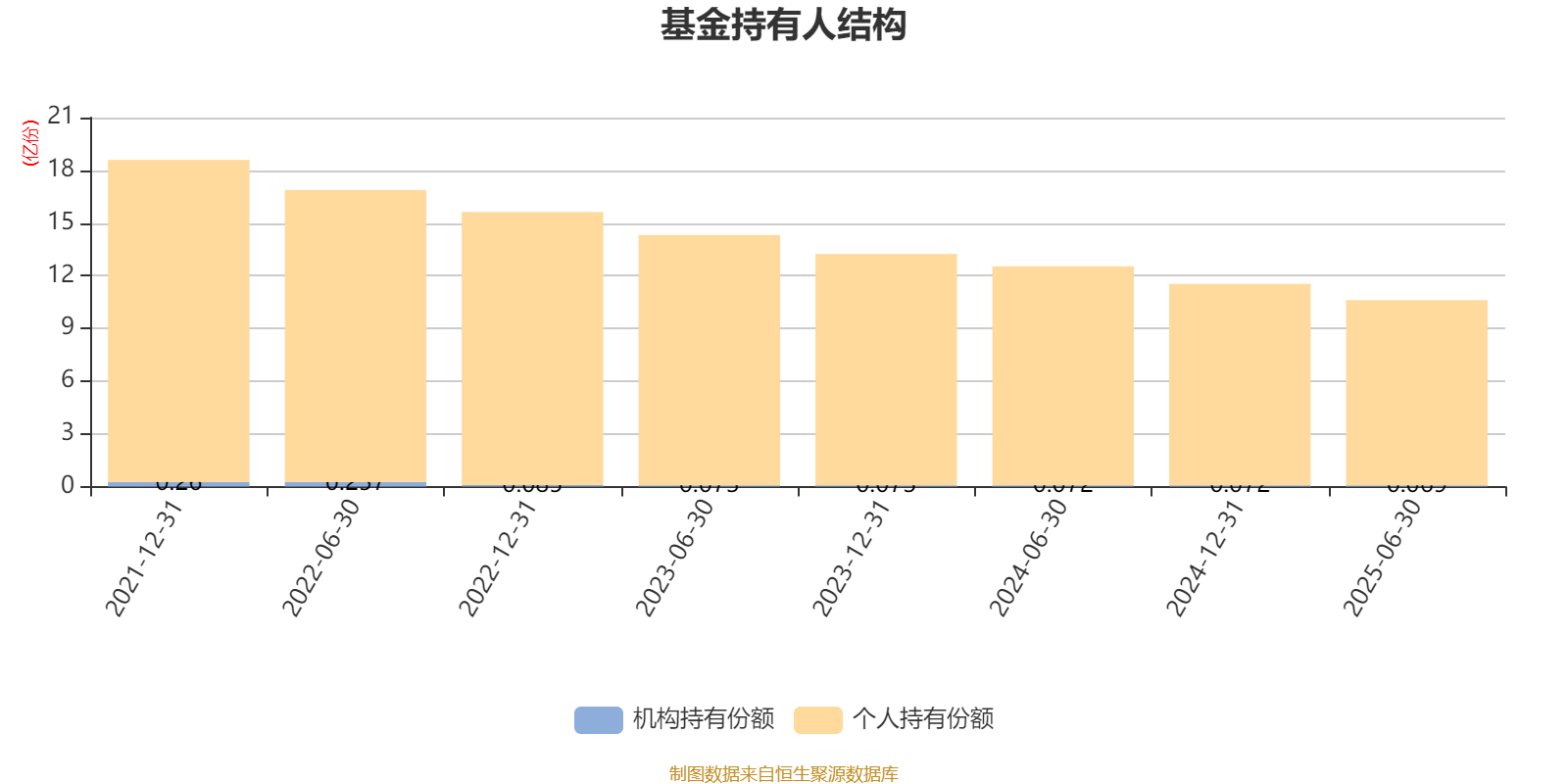

截至2025年6月30日,基金持有人共计1.24万户,合计持有10.61亿份。其中管理人员工持有2.36份,机构持有份额占比0.65%,个人投资者占比99.35%。

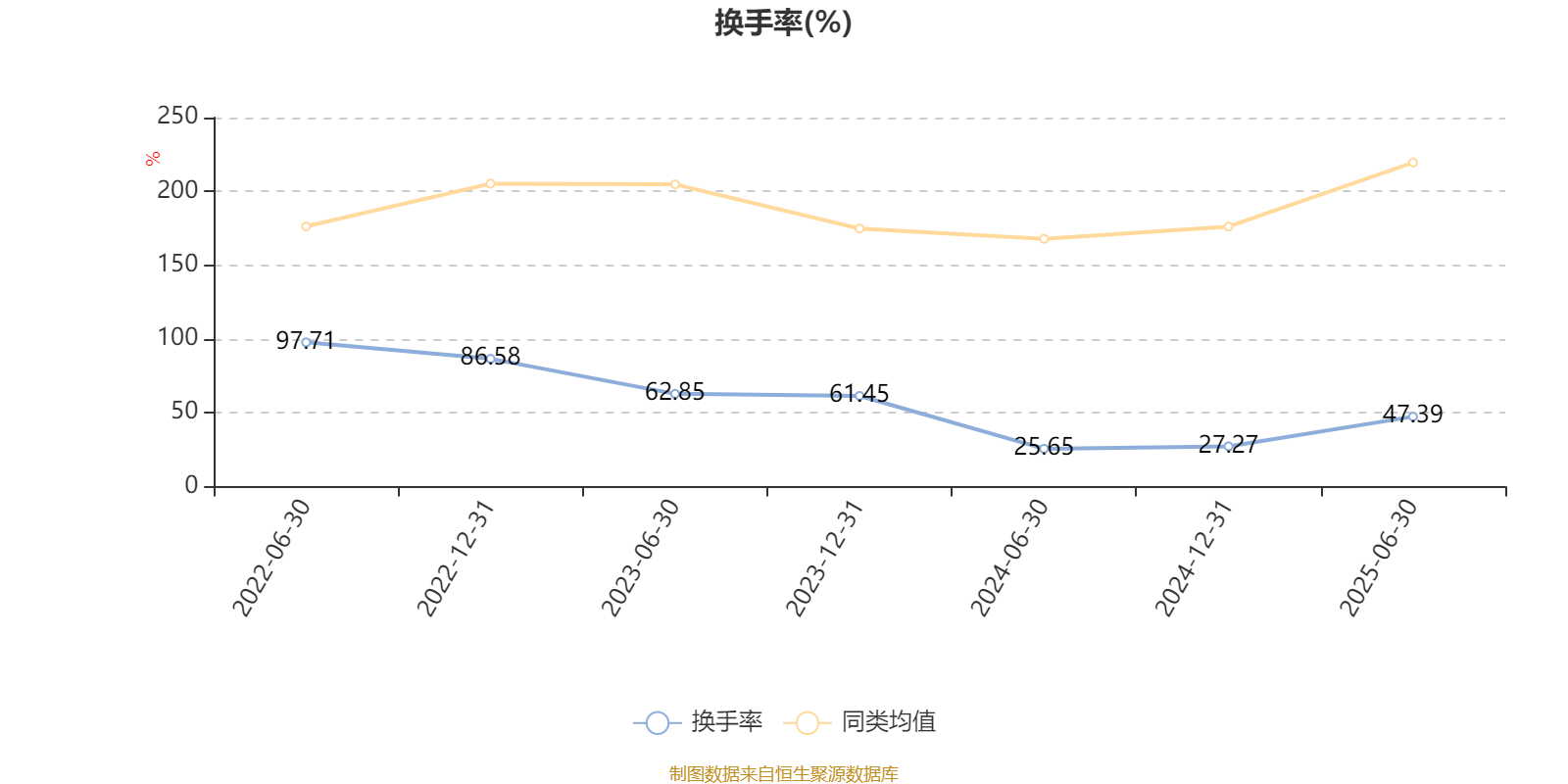

截至2025年6月30日,基金最近半年换手率约47.39%,持续低于同类均值。

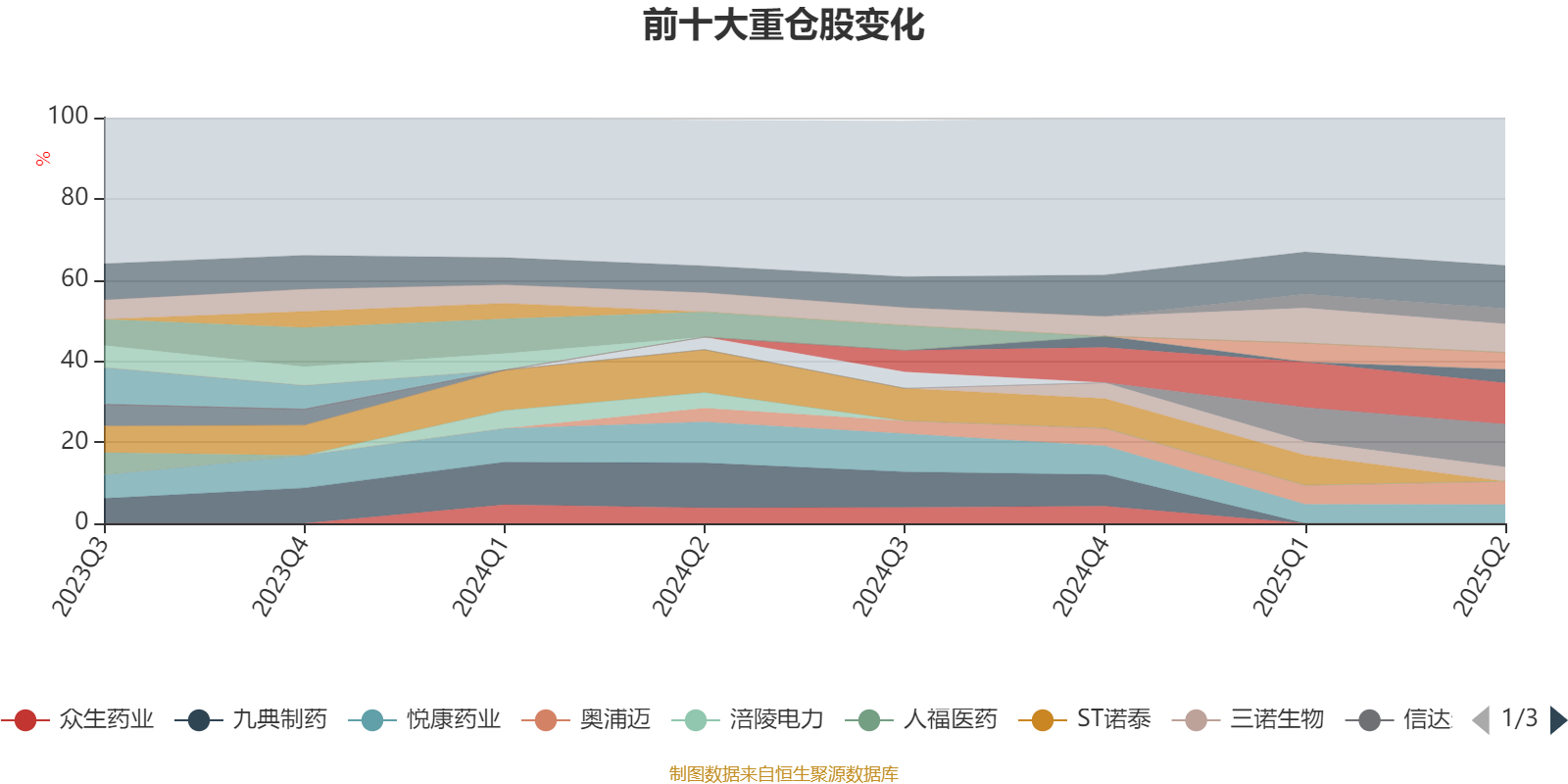

该基金持股集中度较高,近2年前十大重仓股集中度长期超过60%。截至2025年上半年末,基金十大重仓股分别是药明康德、信达生物、药明合联、华大智造、奥浦迈、悦康药业、九强生物、科伦博泰生物-B、三诺生物、富祥药业。

核校:孙萍