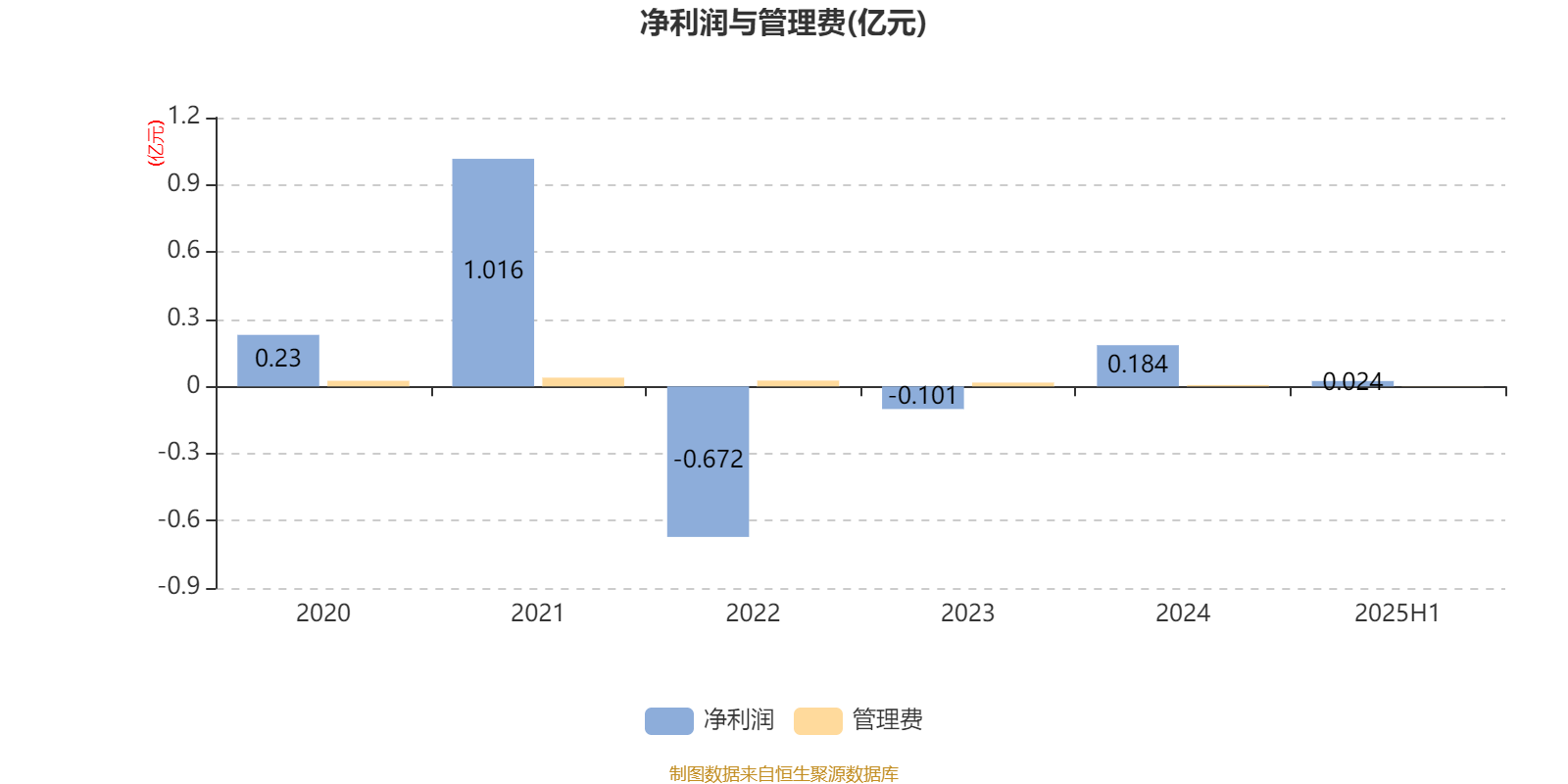

AI基金招商安荣灵活配置混合A(002776)披露2025年半年报,上半年基金利润230.06万元,加权平均基金份额本期利润0.0819元。报告期内,基金净值增长率为3.87%,截至上半年末,基金规模为4281.43万元。

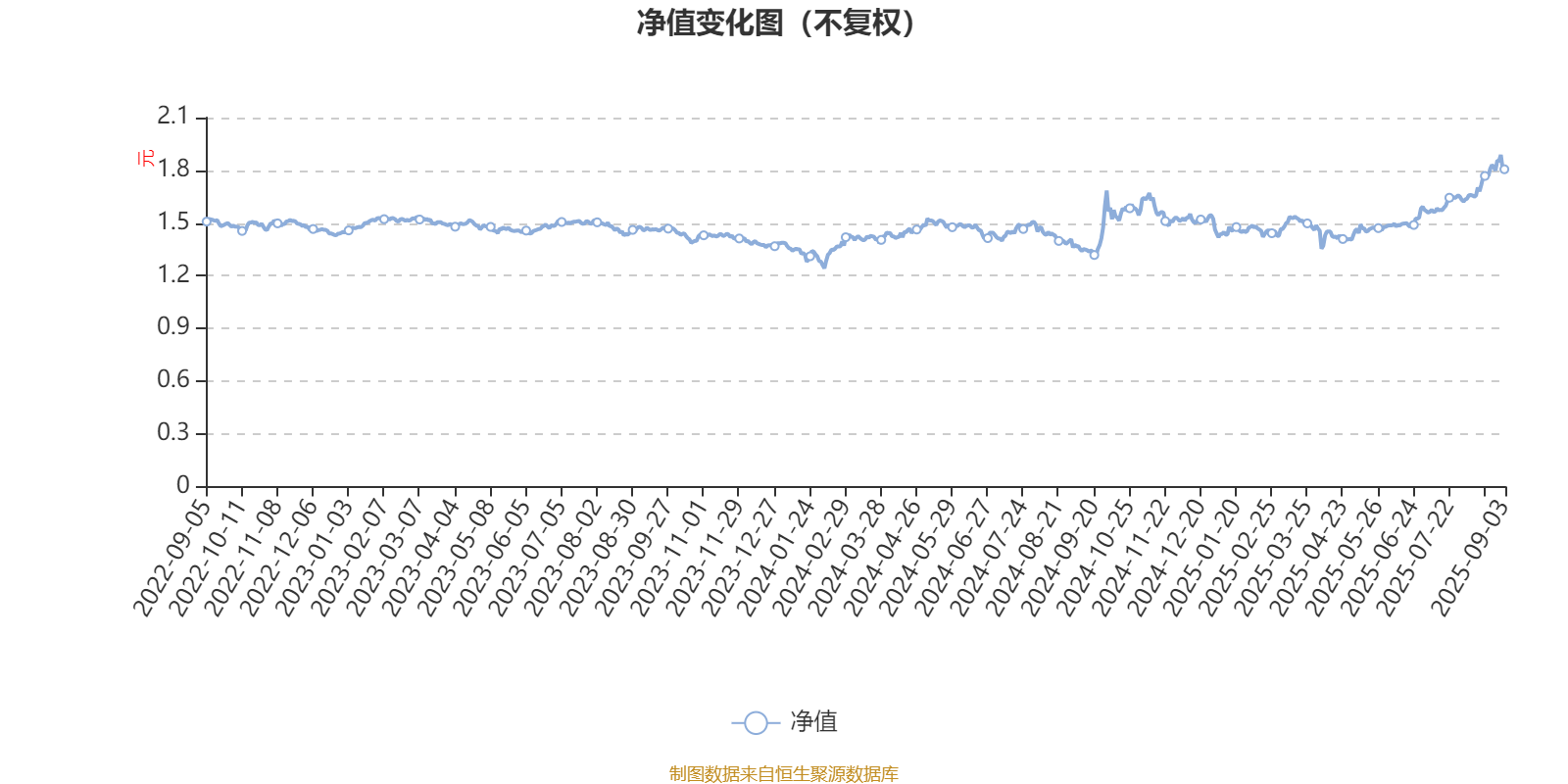

该基金属于灵活配置型基金。截至9月3日,单位净值为1.806元。基金经理是王刚,目前管理的8只基金近一年均为正收益。其中,截至9月3日,招商安荣灵活配置混合A近一年复权单位净值增长率最高,达31.08%;招商安悦1年持有期债券A最低,为6.27%。

基金管理人在中期报告中表示,权益方面,我们认为当前的 A 股主要指数目前仍处于较低估值的区间,结合经济复苏进程,向下空间相对有限,风险收益比很可观。行业方面,我们看好以下方向,并根据性价比、催化剂等因素综合考量动态调整了仓位。(1)油运:油运资产下有重置成本支撑,上有催化弹性的转债类资产,目前龙头公司处于重置成本折价的相对安全位置,我们维持看好,等待未来潜在的供给、需求端催化弹性。(2)造船:受美国对中国造船航运业 301 调查事件影响,主要公司均处于震荡筑底阶段,目前关注点在于 301 调查事件落地的结果,预期对下游不同船型(集运、油运等)301调查结果可能会有不同的差异,我们的观点是造船产能紧张的状态不变,随着时间的推移和船东下订单的节奏恢复,对国内造船景气的冲击偏短期,目前组合保留了造船产业链中最紧张的发动机制造环节。(3)军工:2025 年是十四五计划的收官之年,弹药、新装备的订单推进确定性较高,目前航天方向的需求景气较好,预期后续航空方向也有新订单的释放,且往下半年来看,市场会开始关注十五五期间的新装备的列装需求。(4)其他方向:上半年新增配置了钢结构、航空等方向,近期公商务旅客开始恢复,顺周期的基建、消费等领域存在盈利持续改善的机会,维持乐观展望。

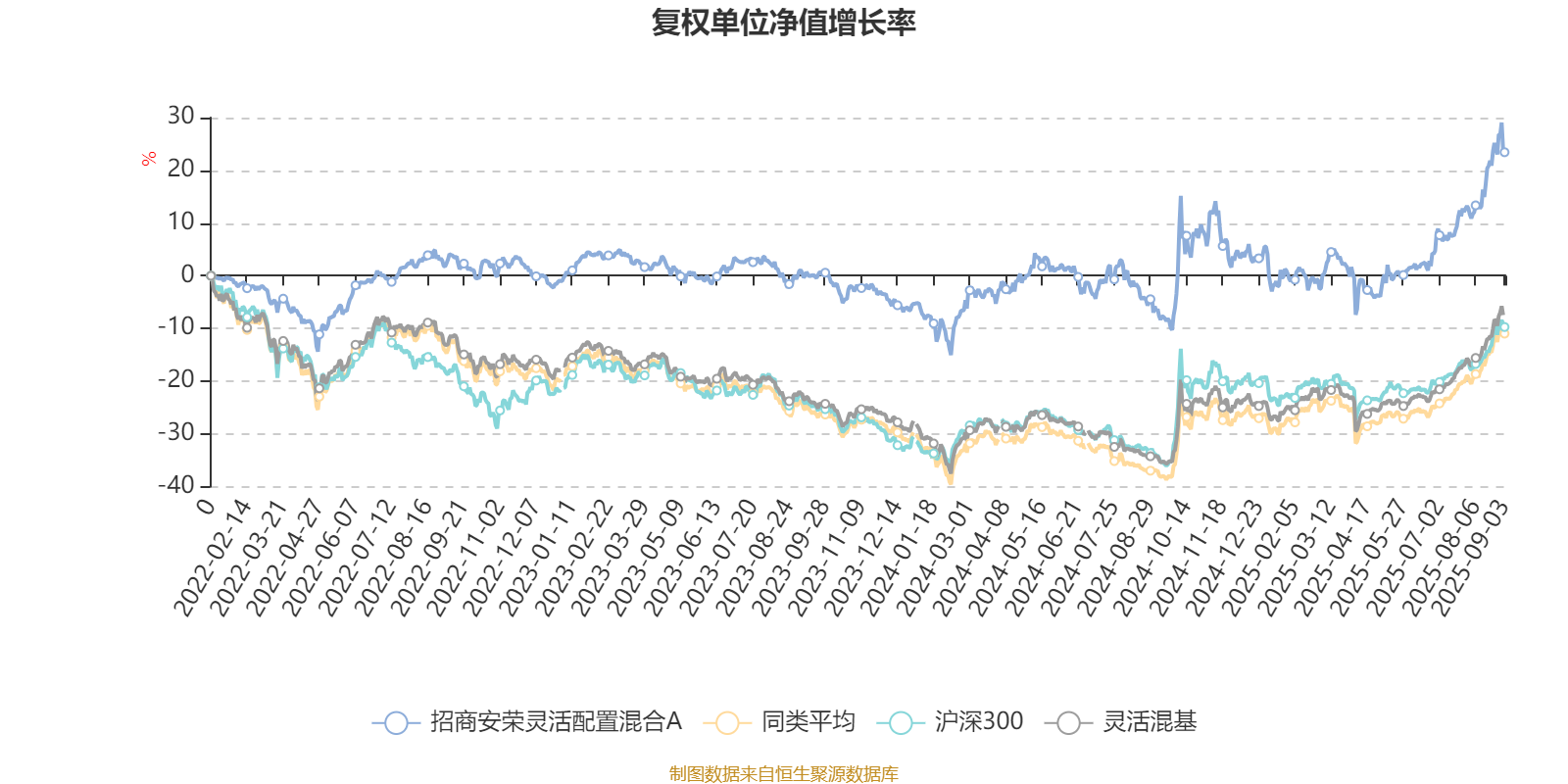

截至9月3日,招商安荣灵活配置混合A近三个月复权单位净值增长率为21.64%,位于同类可比基金334/880;近半年复权单位净值增长率为26.43%,位于同类可比基金184/880;近一年复权单位净值增长率为31.08%,位于同类可比基金567/880;近三年复权单位净值增长率为20.58%,位于同类可比基金183/872。

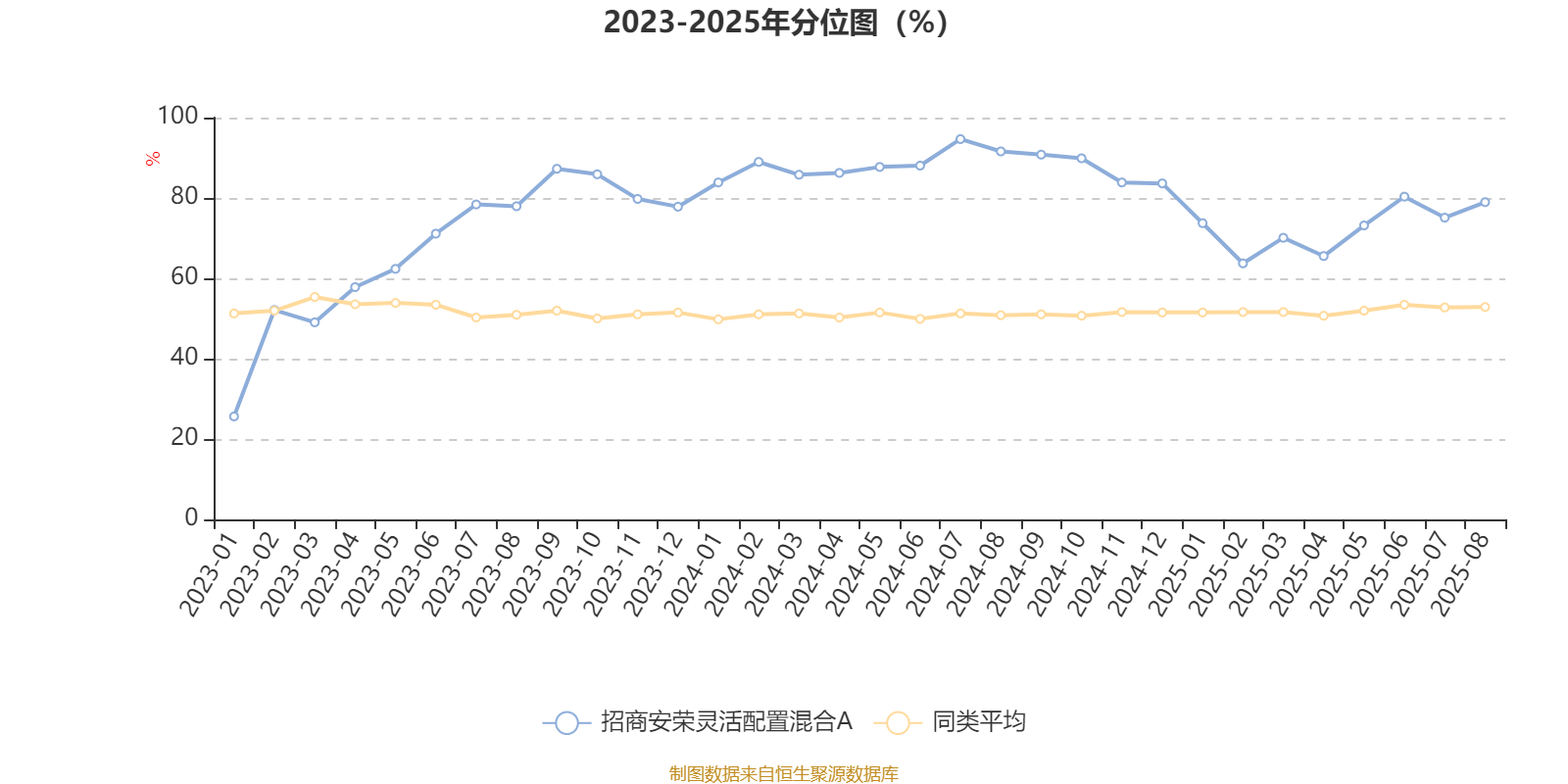

通过所选区间该基金净值增长率分位图,可以观察该基金与同类基金业绩比较情况。图为坐标原点到区间内某时点的净值增长率在同类基金中的分位数。

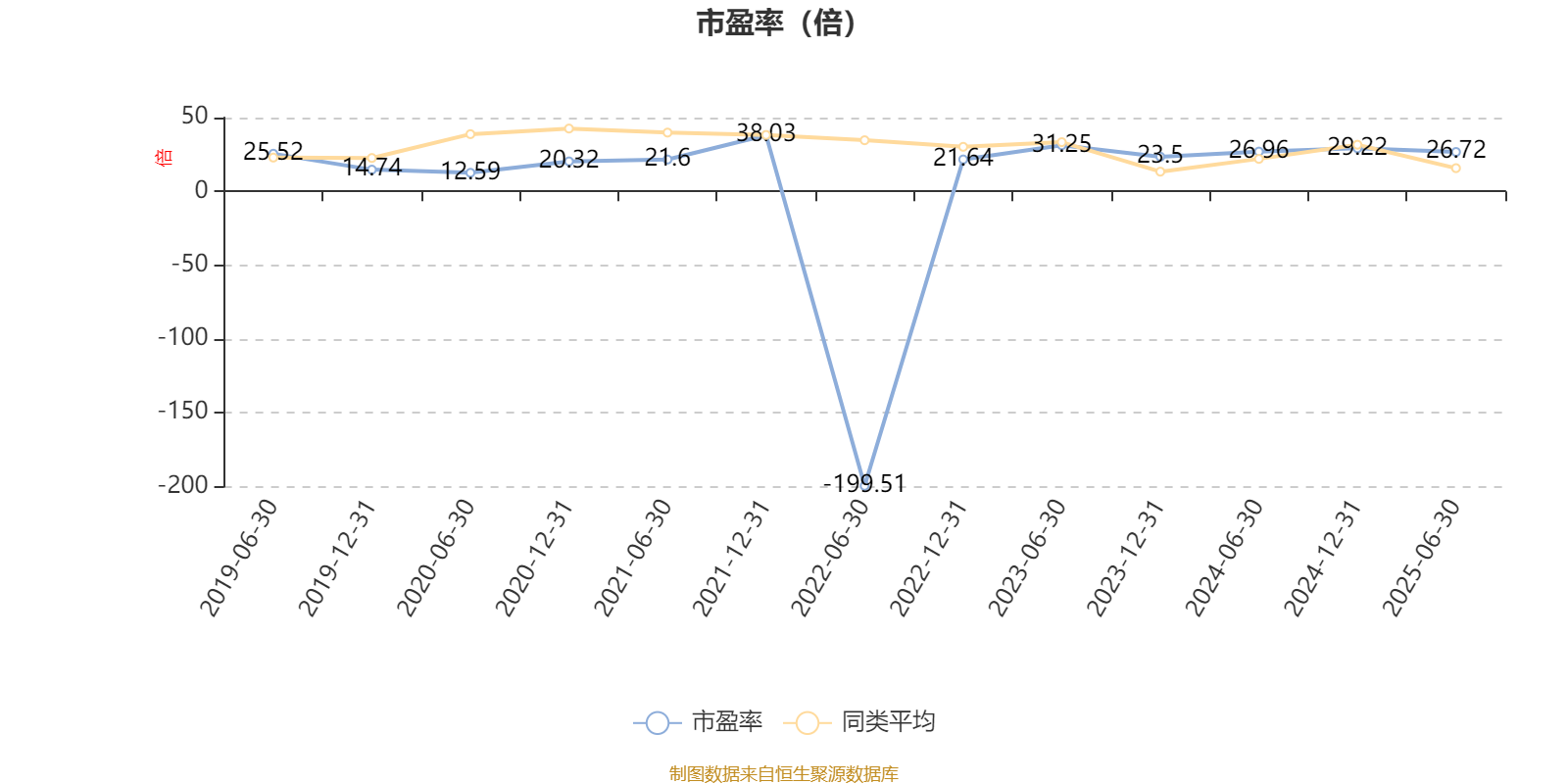

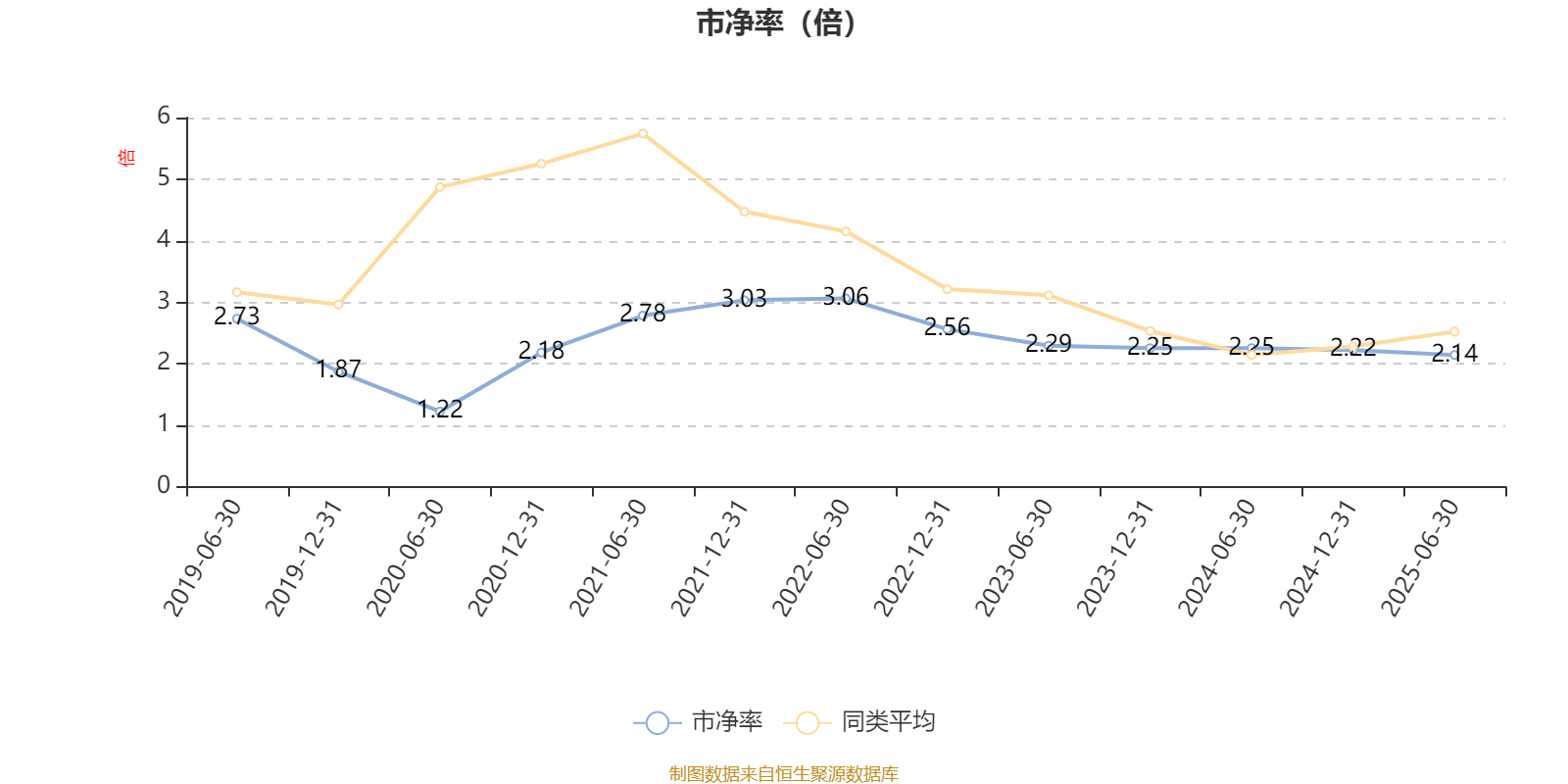

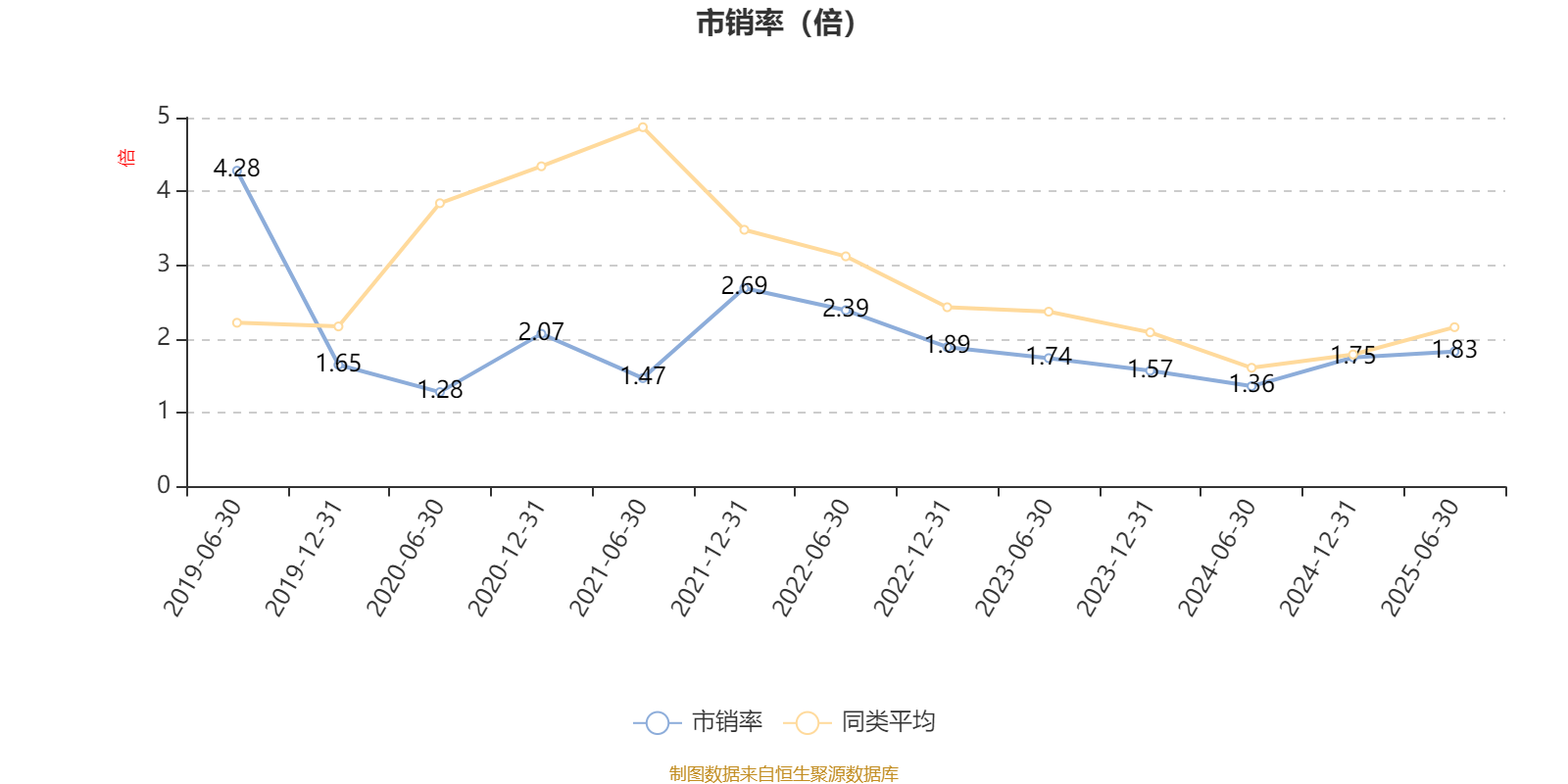

从基金股票资产的估值角度来看,以最新中报数据计算,2025年6月30日,该基金持股加权市盈率(TTM)约为26.72倍,同类均值为15.75倍;加权市净率(LF)约2.14倍,同类均值为2.52倍;加权市销率(TTM)约1.83倍,同类均值为2.16倍。

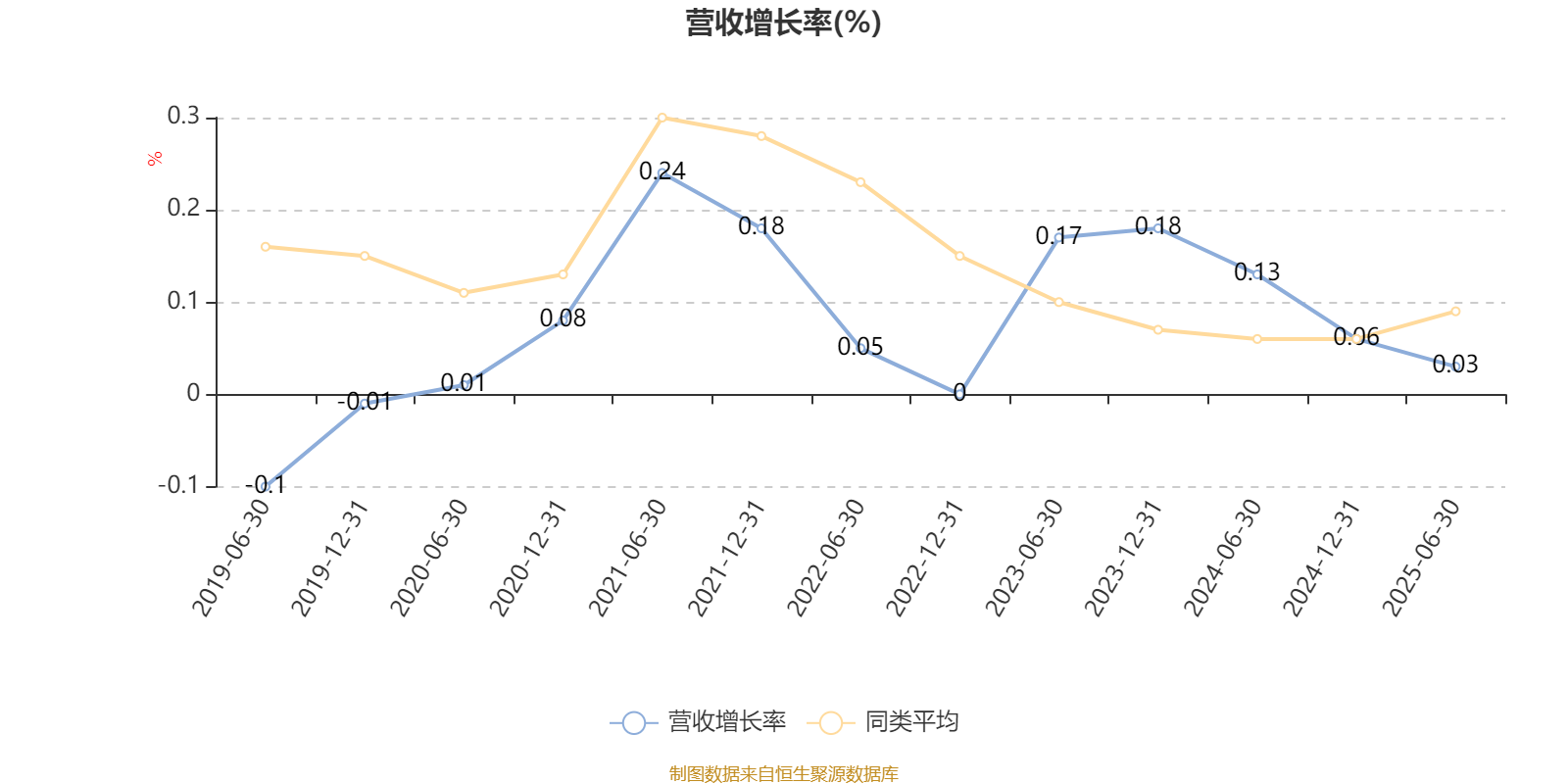

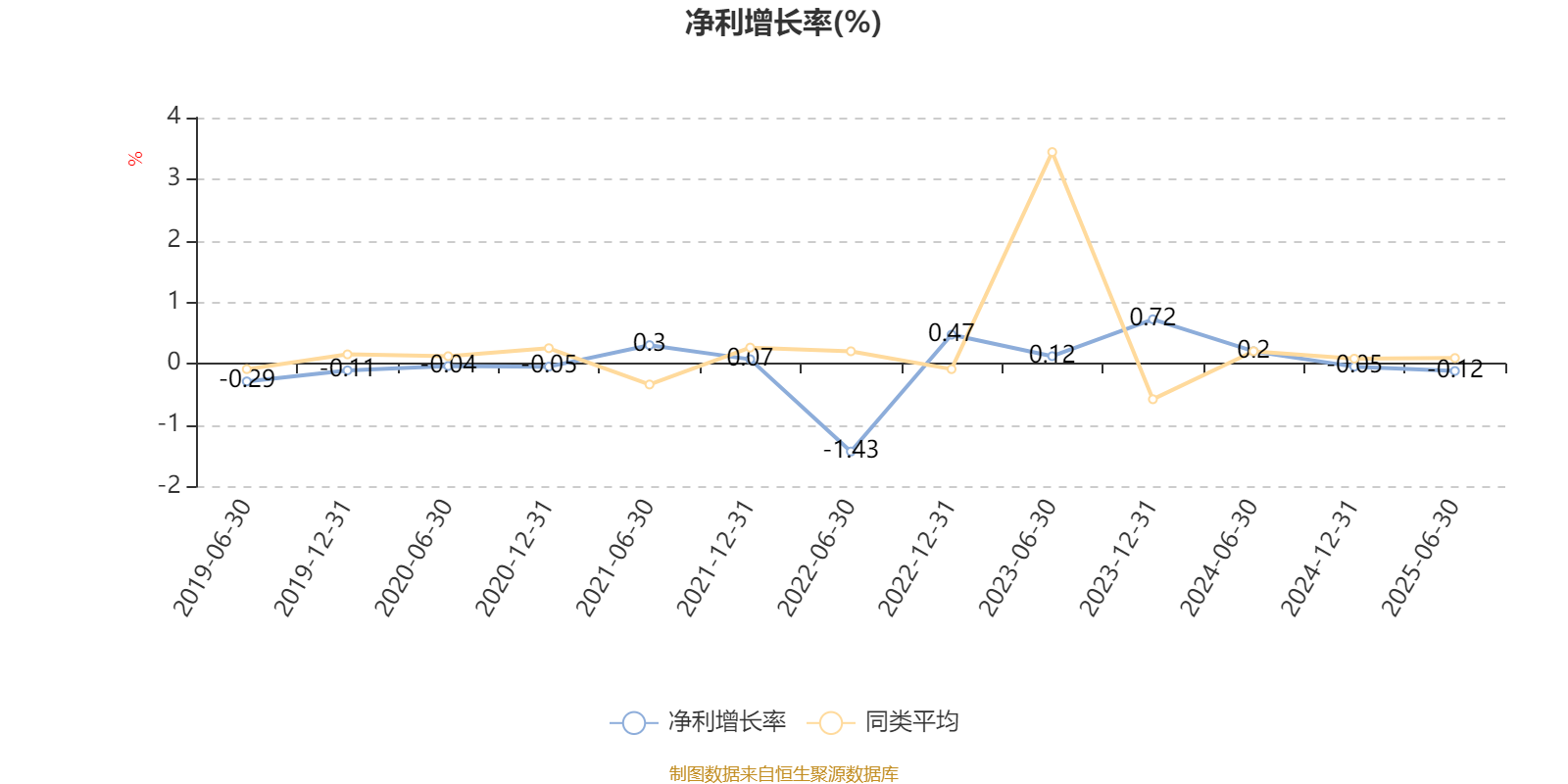

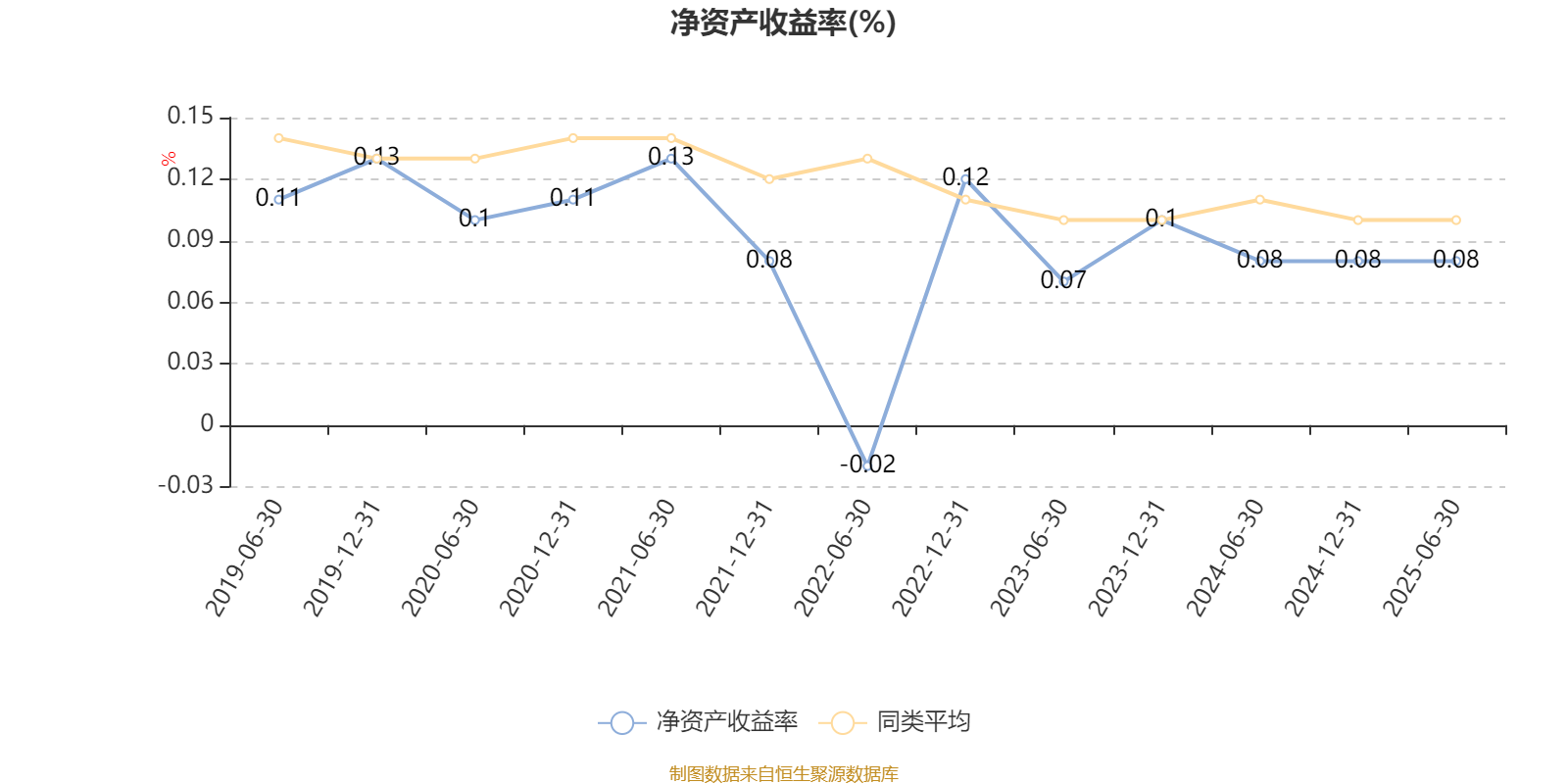

从成长性角度看,2025年1-6月,基金持有股票的加权营业收入同比增长率(TTM)为0.03%,加权净利润同比增长率(TTM)为-0.12%,加权年化净资产收益率为0.08%。

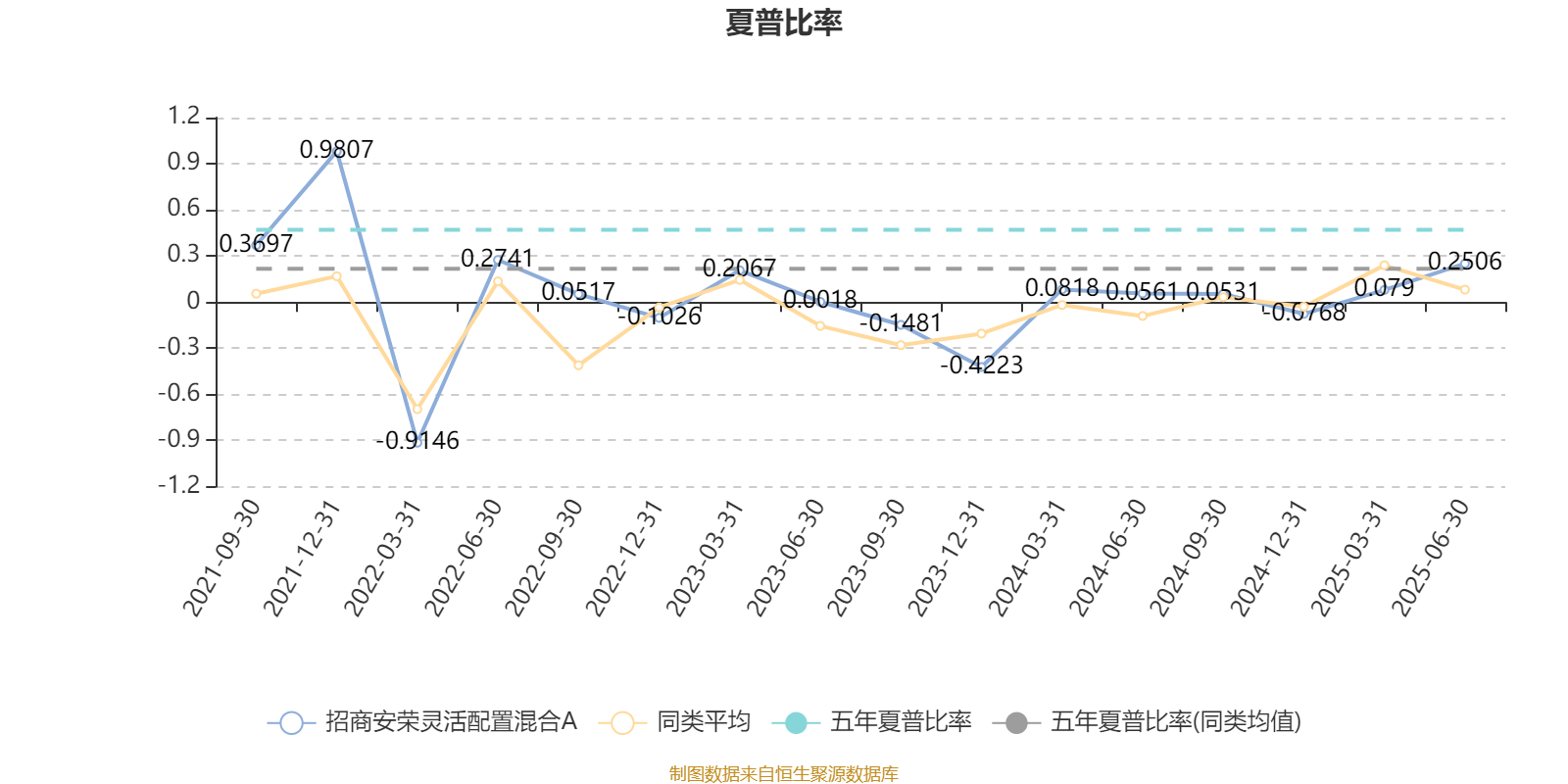

截至6月30日,基金近三年夏普比率为0.3071,位于同类可比基金154/875。

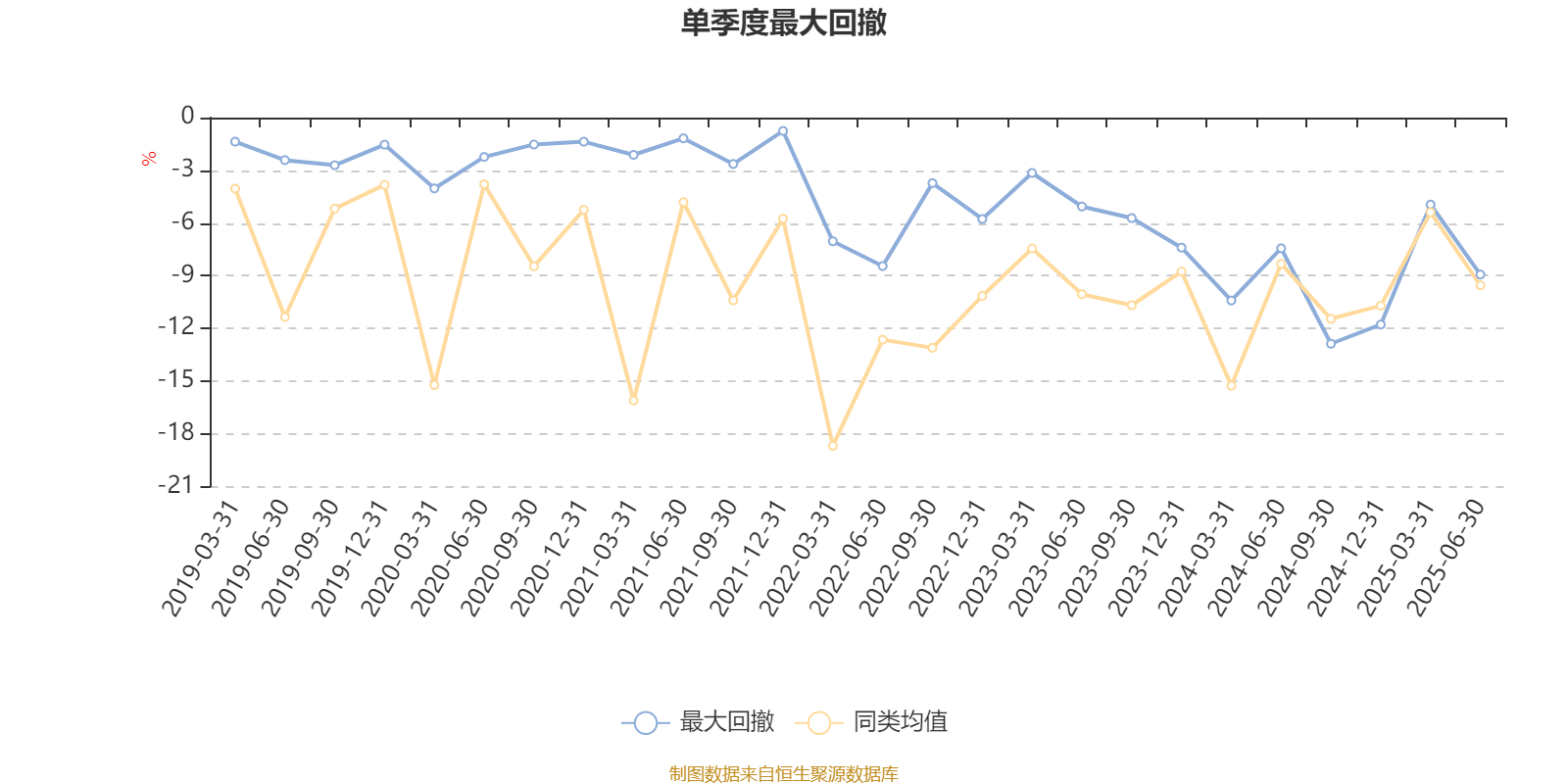

截至9月3日,基金近三年最大回撤为19.61%,同类可比基金排名798/861。单季度最大回撤出现在2024年三季度,为12.87%。

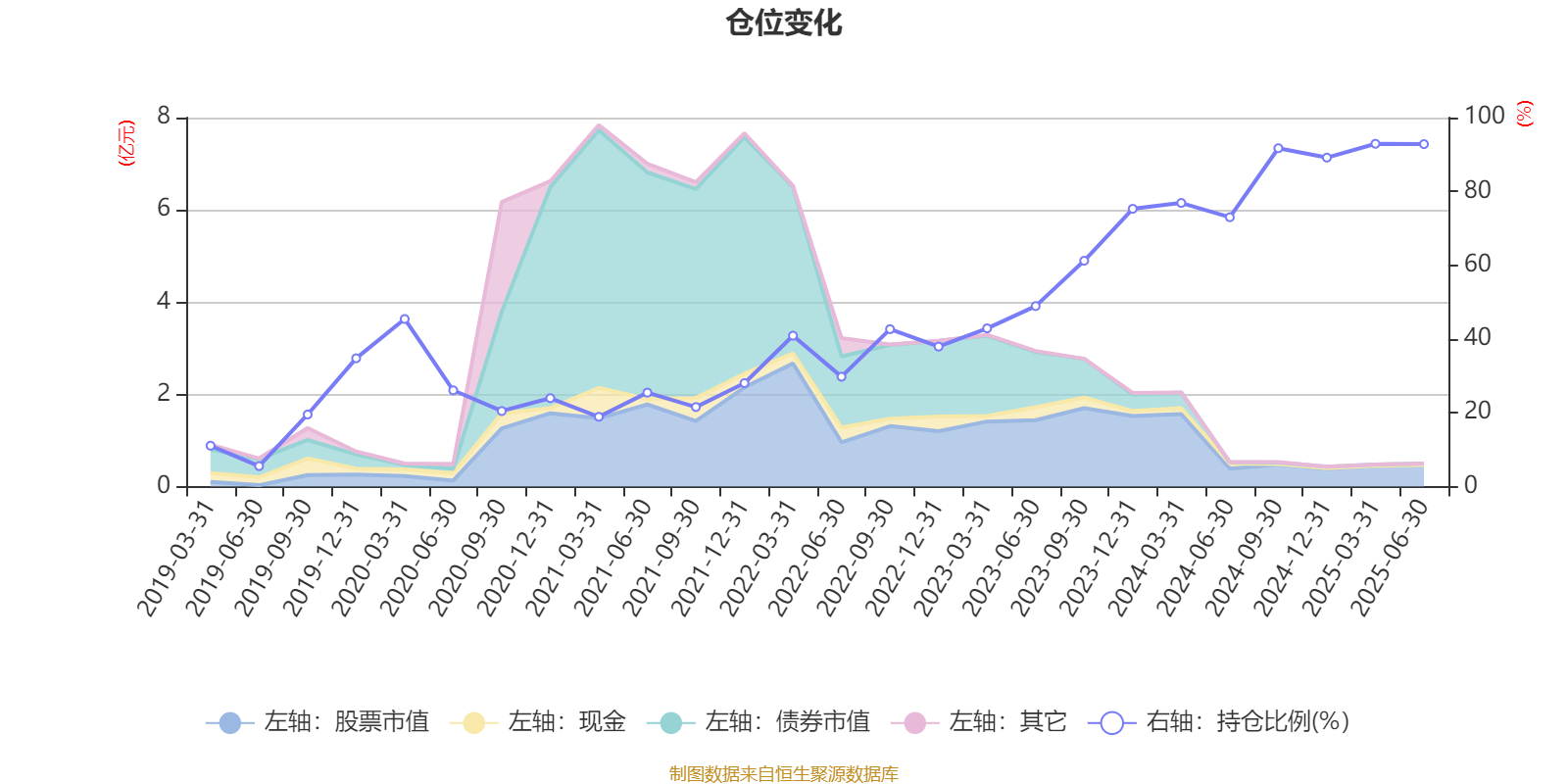

据定期报告数据统计,近三年平均股票仓位为68.78%,同类平均为80.43%。2025年一季度末基金达到92.9%的最高仓位,2019年上半年末最低,为5.55%。

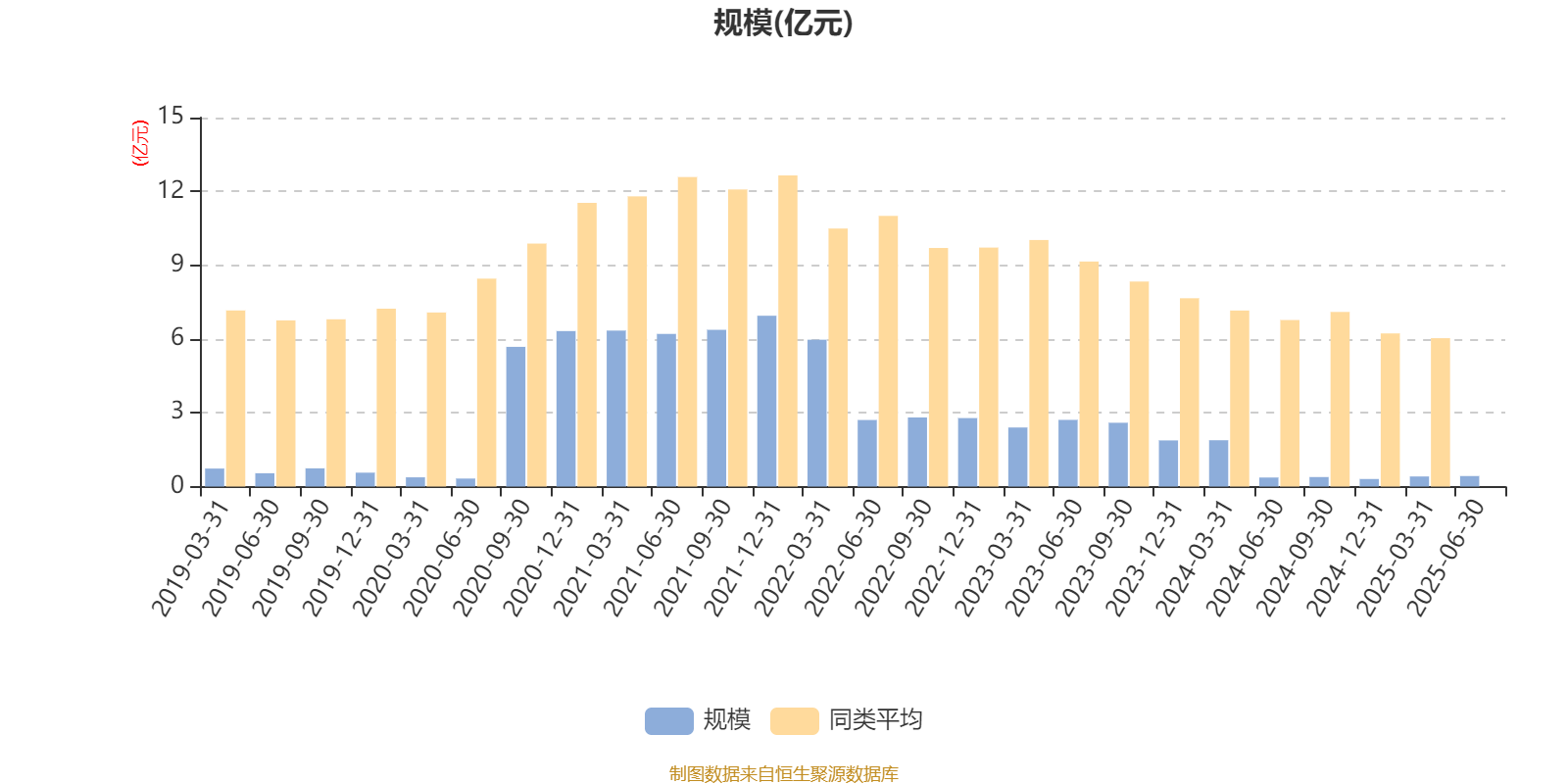

截至2025年上半年末,基金规模为4281.43万元。

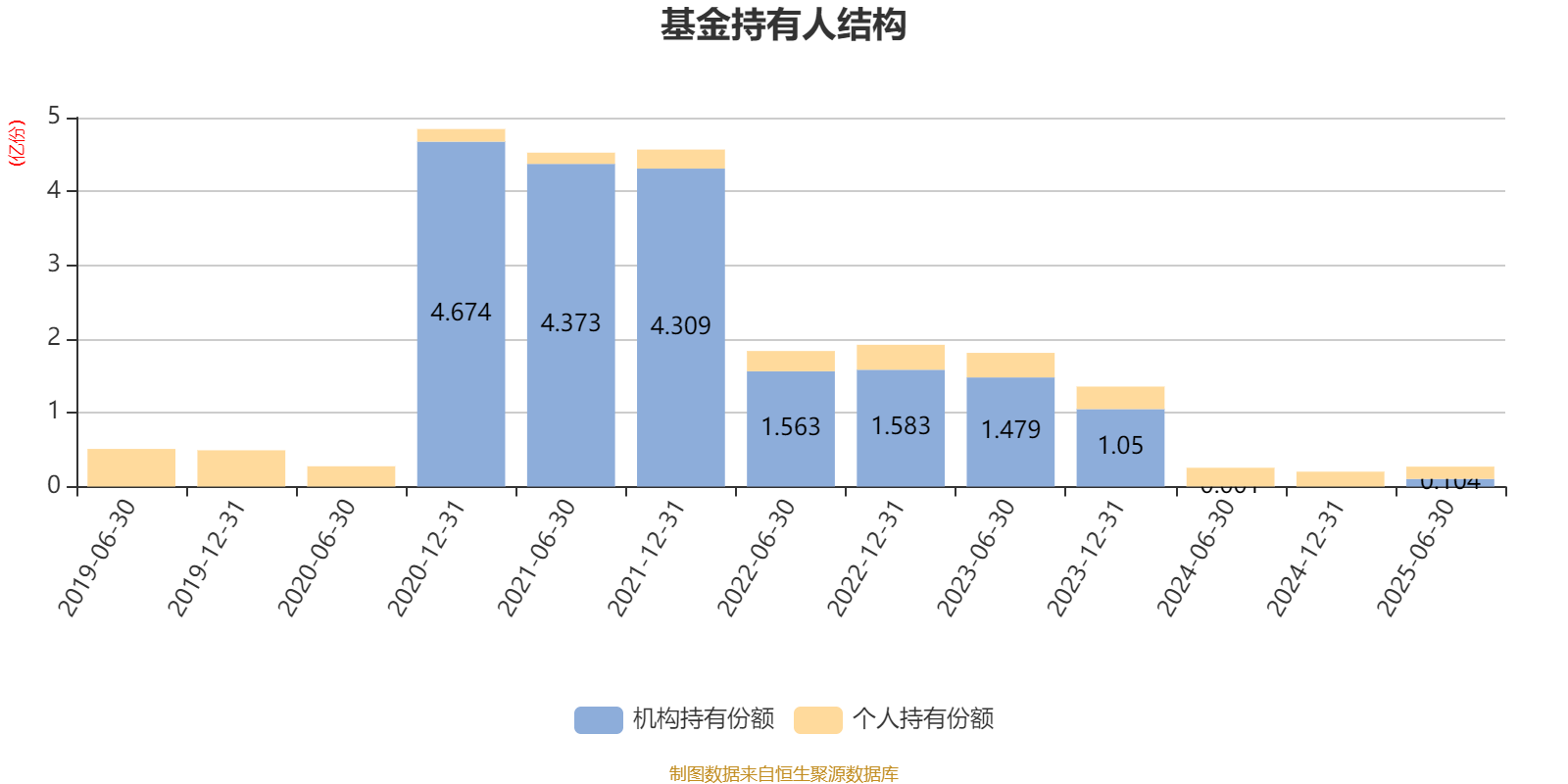

截至2025年6月30日,基金持有人共计977户,合计持有2707.05万份。其中管理人员工持有1.34万份,占比0.05%,机构持有份额占比38.54%,个人投资者占比61.46%。

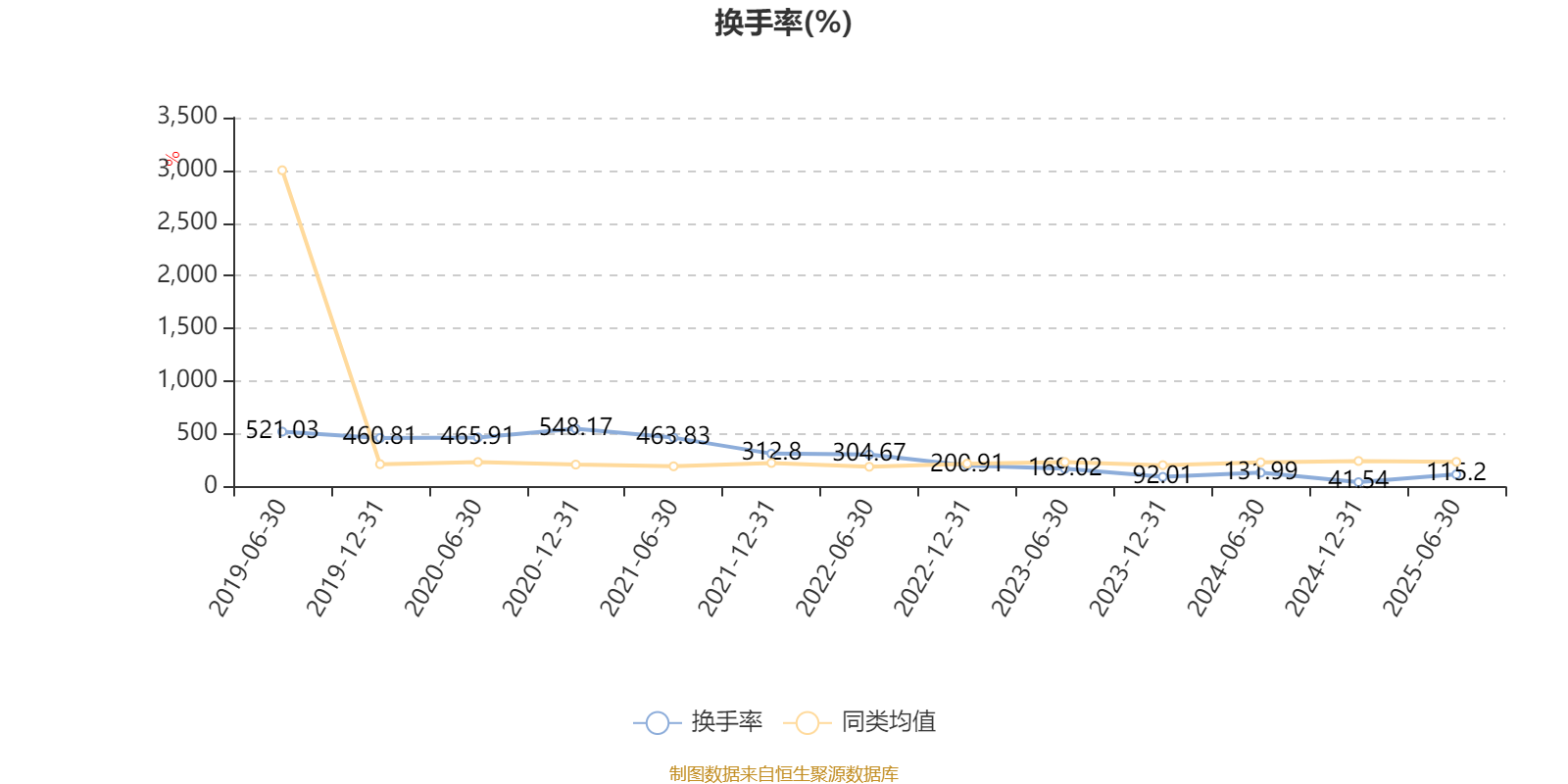

截至2025年6月30日,基金最近半年换手率约115.2%,持续3年低于同类均值。

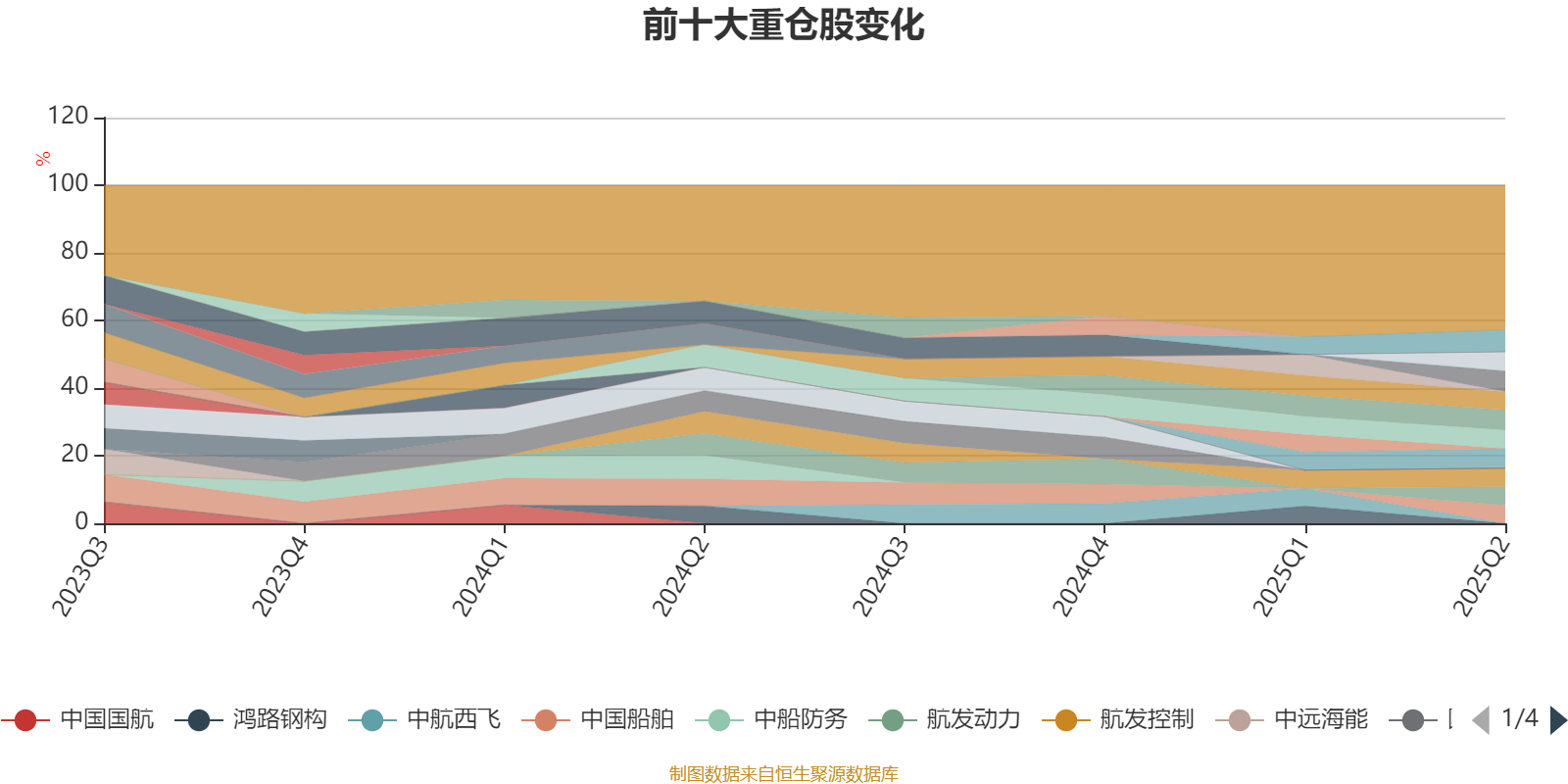

该基金持股集中度较高。截至2025年上半年末,基金十大重仓股分别是中兵红箭、睿创微纳、中国海防、菲利华、金诚信、航发动力、招商轮船、航发控制、中国船舶、中国动力。

核校:孙萍