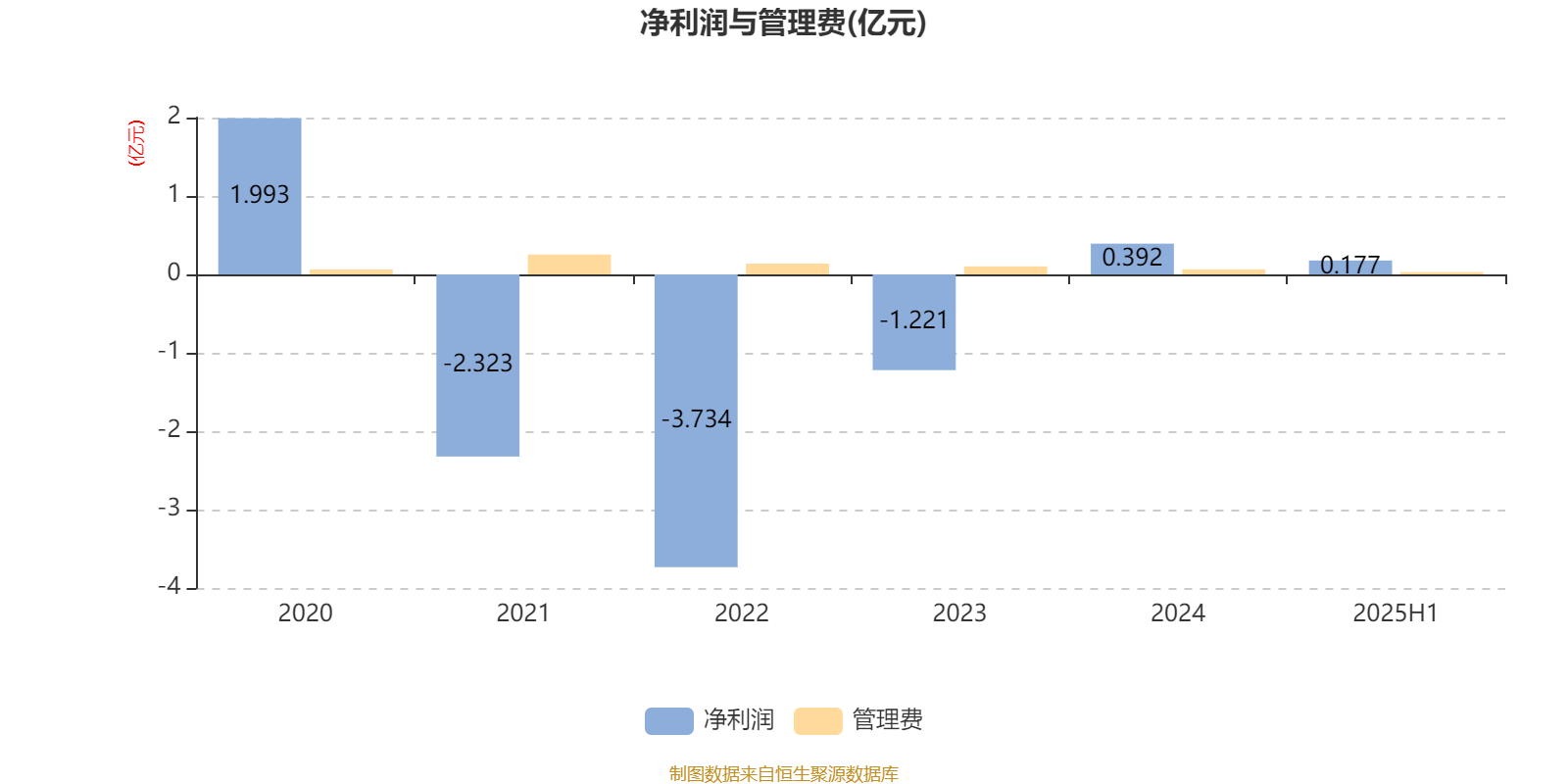

AI基金前海开源沪港深价值精选混合(001874)披露2025年半年报,上半年基金利润1774.85万元,加权平均基金份额本期利润0.0526元。报告期内,基金净值增长率为3.84%,截至上半年末,基金规模为4.7亿元。

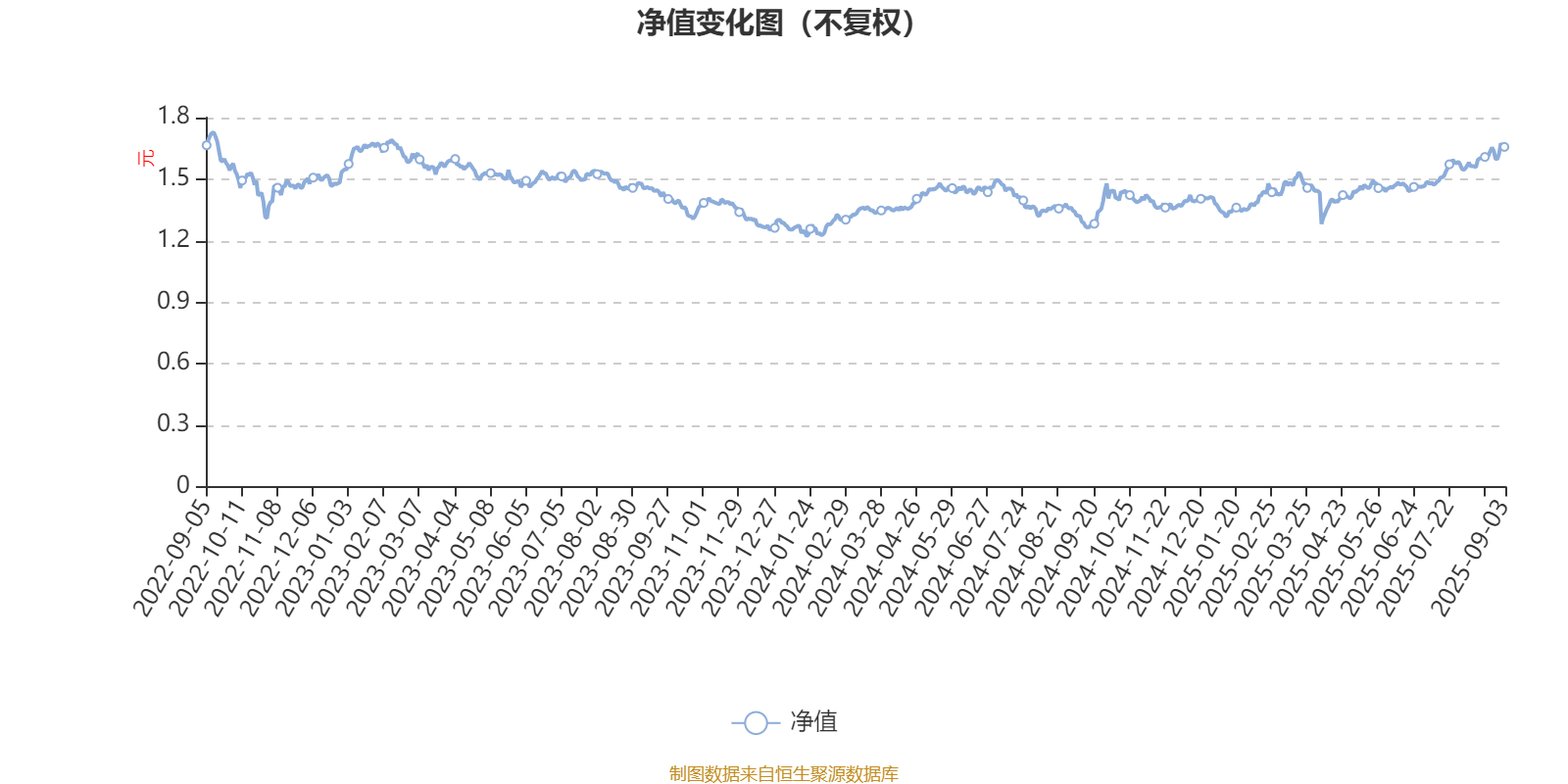

该基金属于灵活配置型基金。截至9月3日,单位净值为1.657元。基金经理是曲扬,目前管理的7只基金近一年均为正收益。其中,截至9月3日,前海开源沪港深价值精选混合近一年复权单位净值增长率最高,达23.56%;前海开源中国稀缺资产混合A最低,为13.25%。

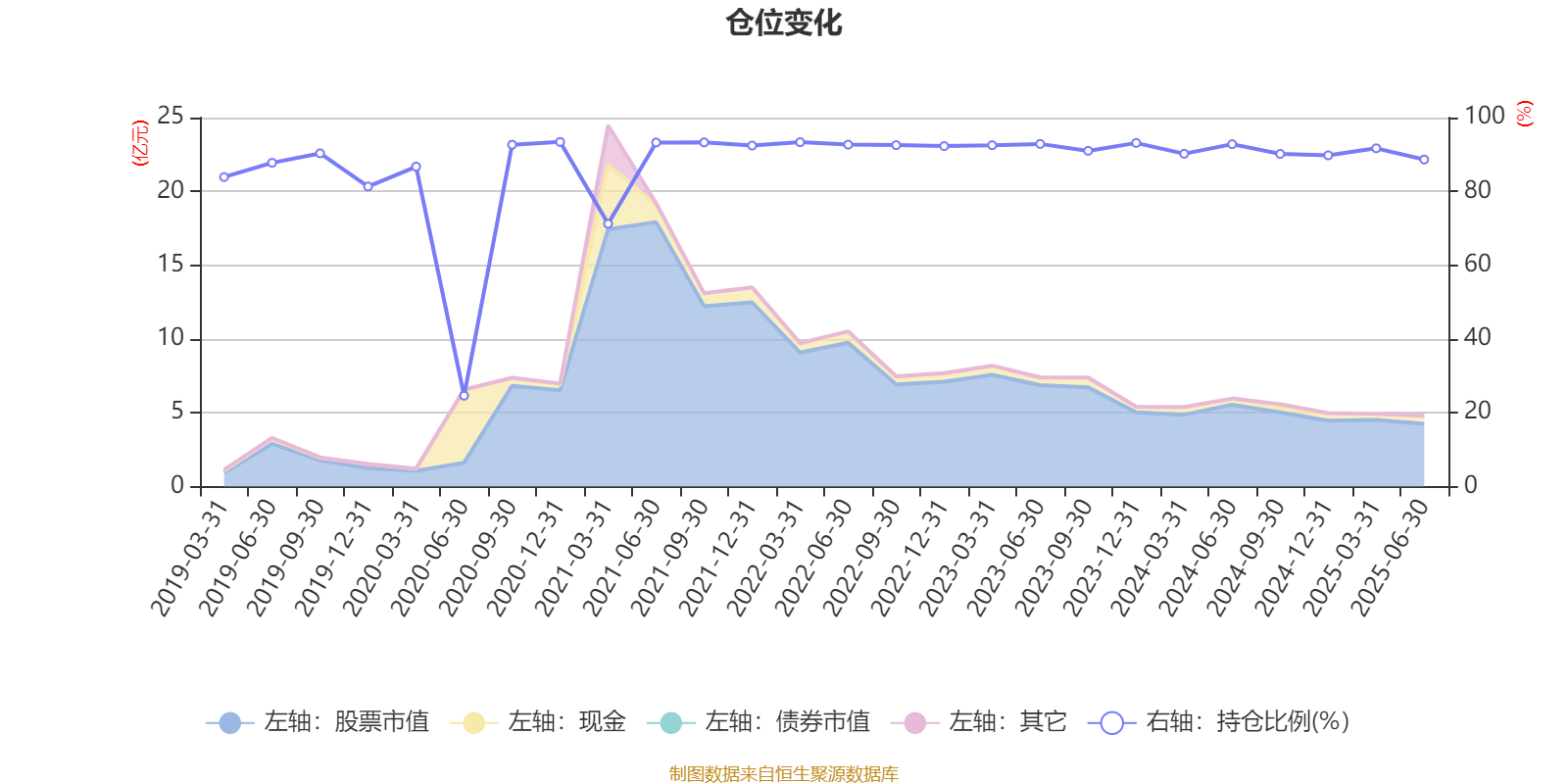

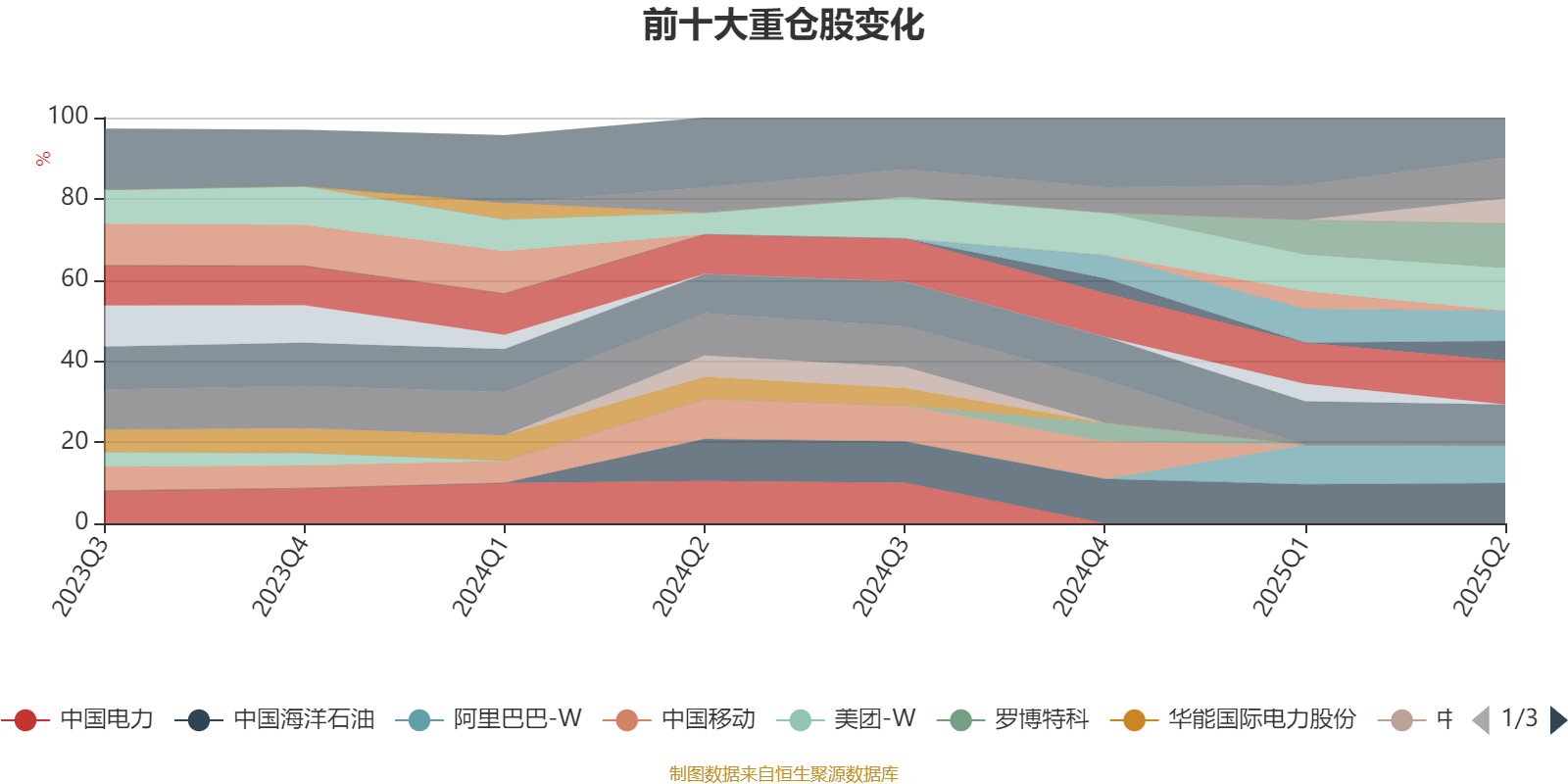

基金管理人在半年报中表示,从自下而上选股的角度,能够找到一批潜在回报率较高的标的,本基金保持了高仓位。行业和个股配置方面,在坚持以能够穿越周期为股东创造良好回报的优质公司为核心持仓的基础上,一方面,努力寻找具有巨大价值创造潜力的新兴产业标的;另一方面,密切关注经济企稳回升的信号,择机增加顺周期行业的配置比例。上半年减少了电力和电信行业的持仓,增加了互联网和医药行业的持仓。组合整体重点配置了互联网、食品饮料、高端制造、化石能源、有色金属、医疗健康、电信等方向的标的。

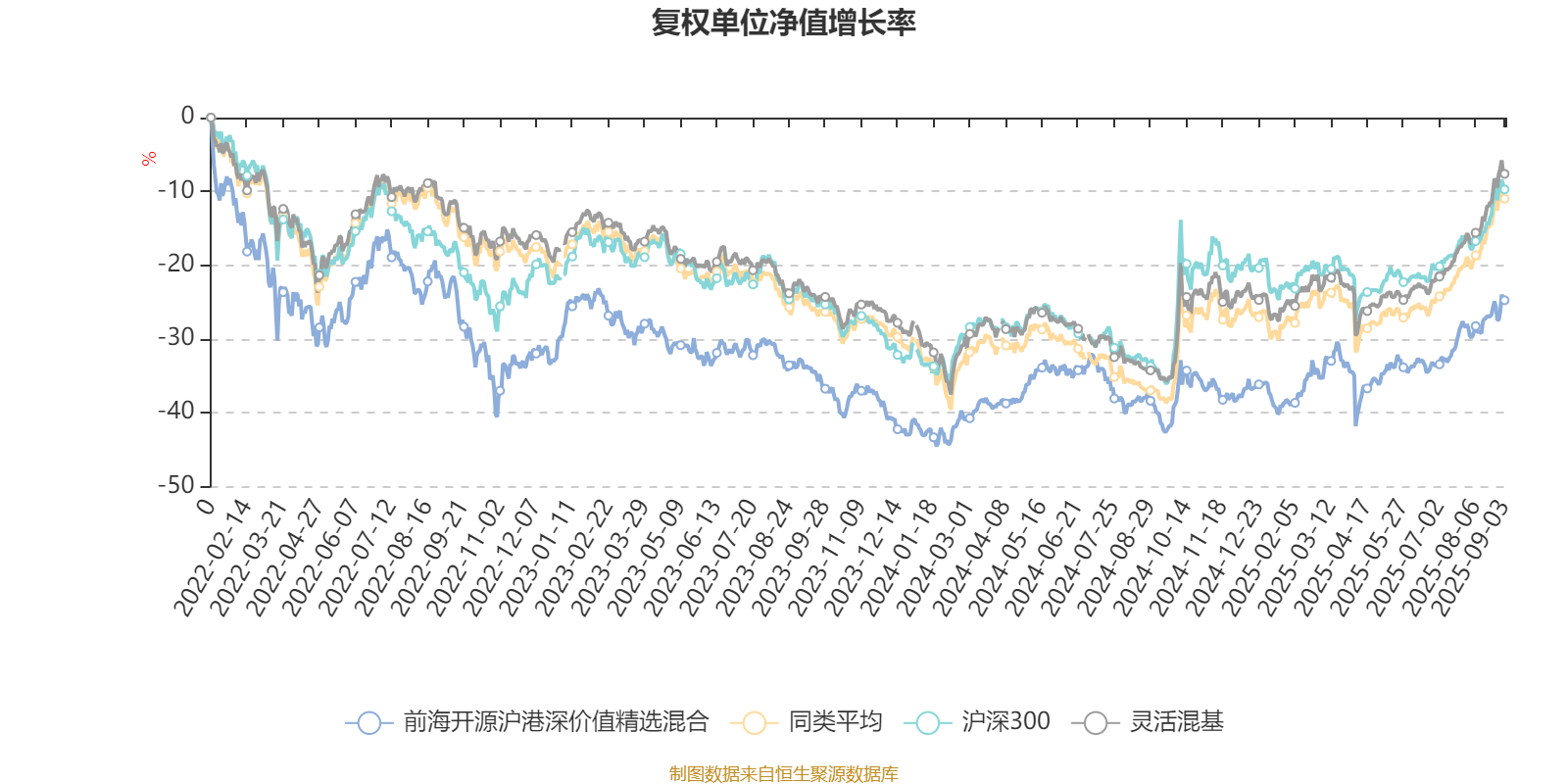

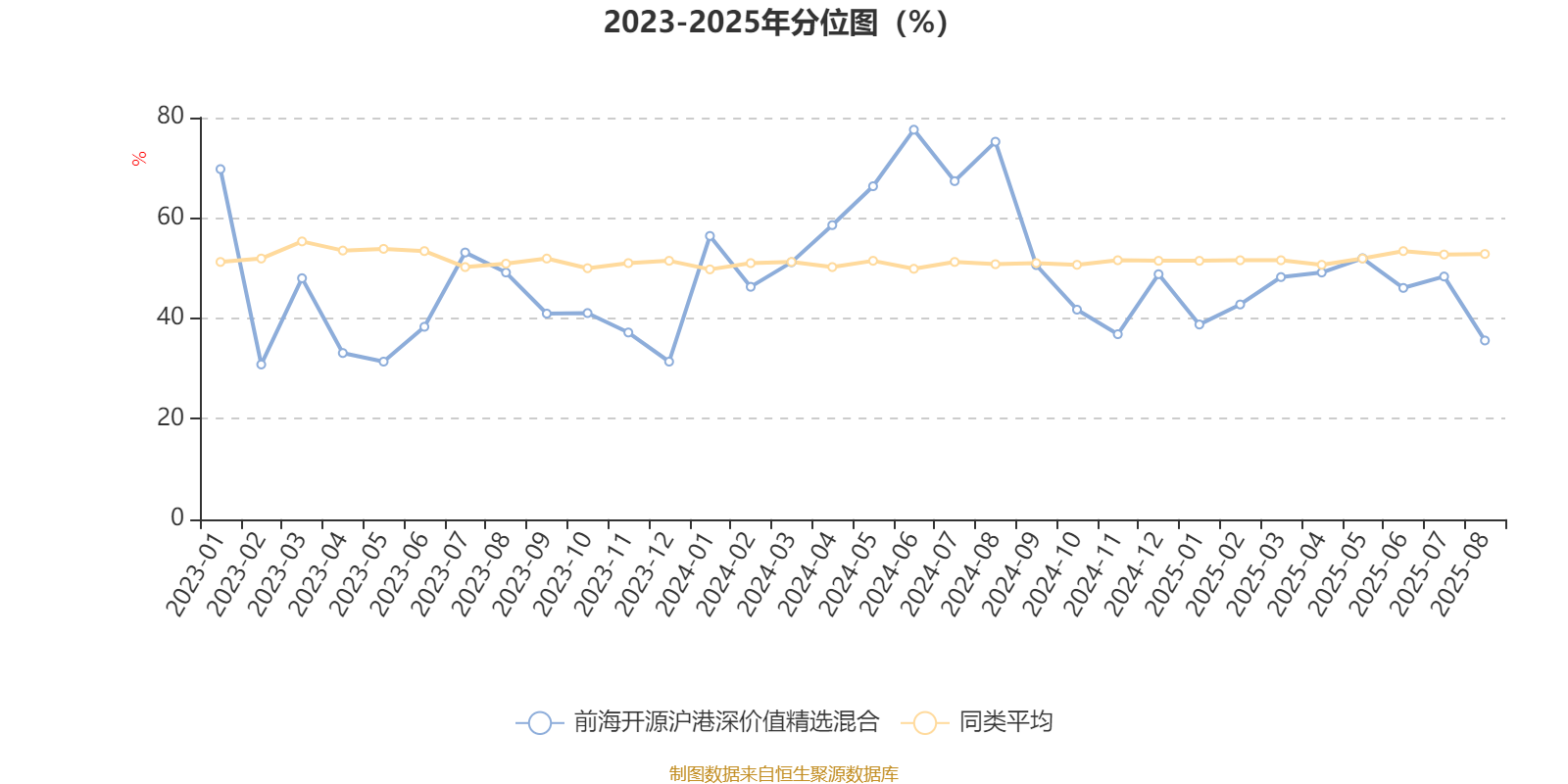

截至9月3日,前海开源沪港深价值精选混合近三个月复权单位净值增长率为14.12%,位于同类可比基金562/880;近半年复权单位净值增长率为15.87%,位于同类可比基金465/880;近一年复权单位净值增长率为23.56%,位于同类可比基金693/880;近三年复权单位净值增长率为-1.14%,位于同类可比基金544/872。

通过所选区间该基金净值增长率分位图,可以观察该基金与同类基金业绩比较情况。图为坐标原点到区间内某时点的净值增长率在同类基金中的分位数。

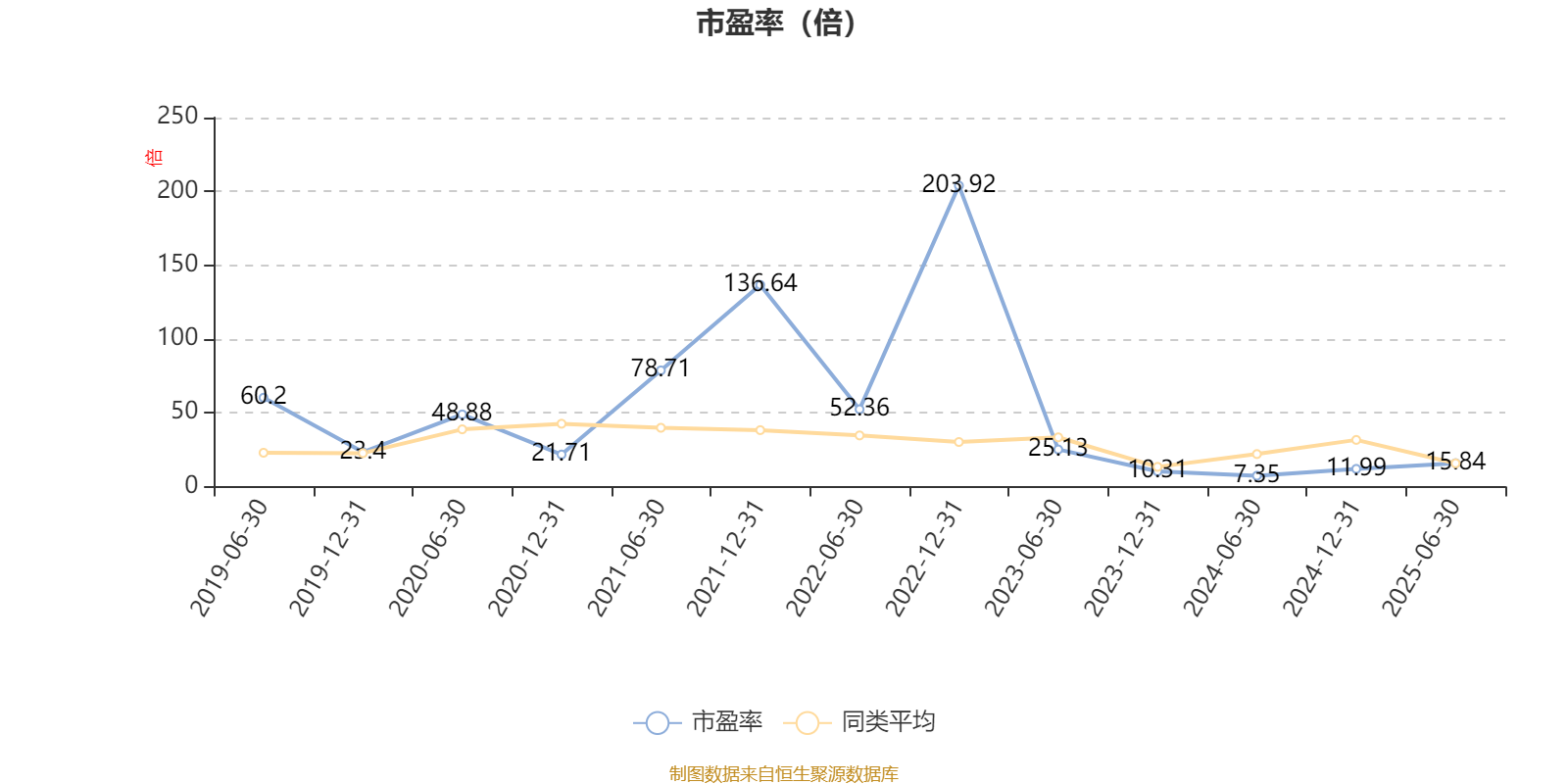

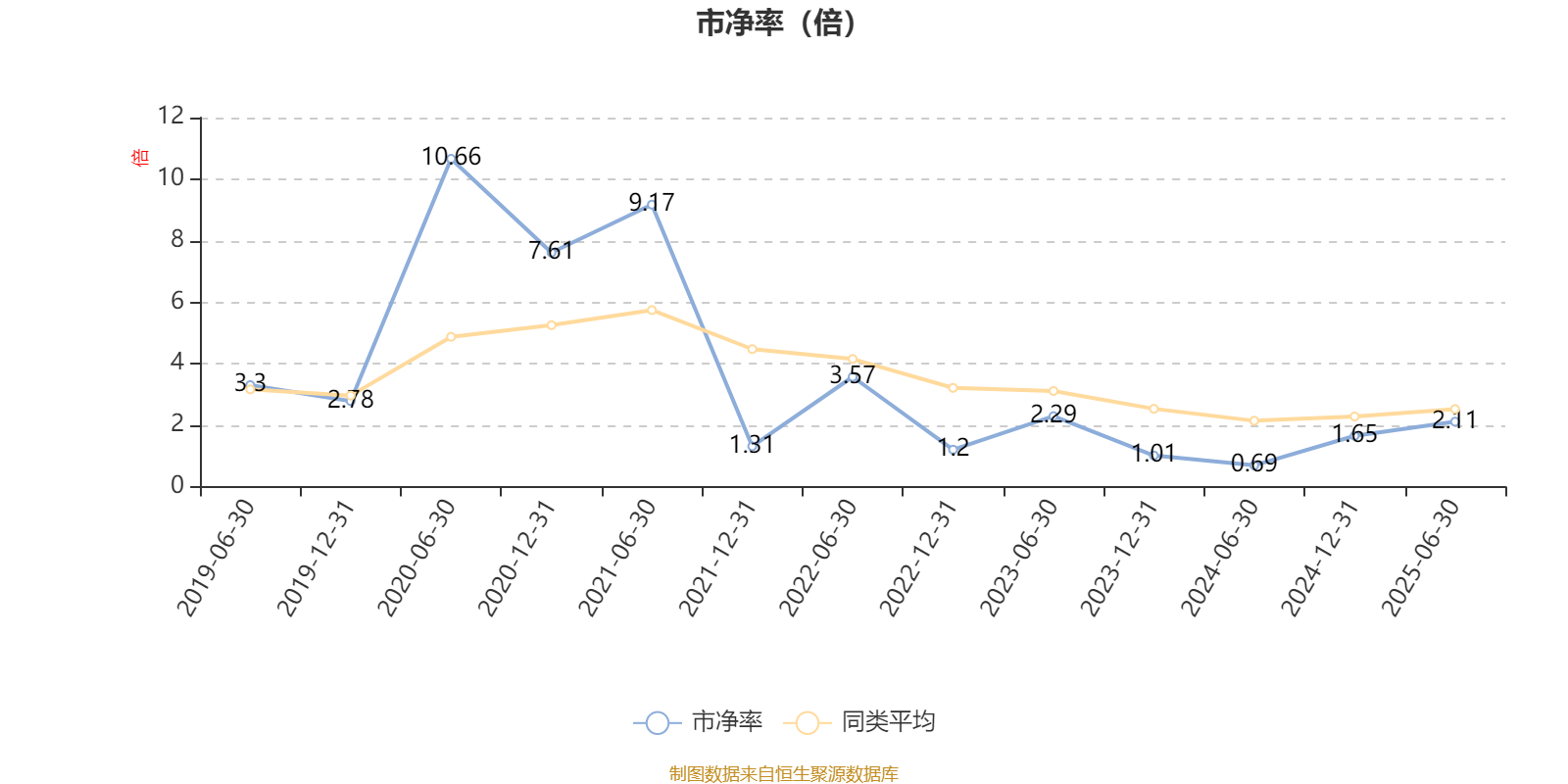

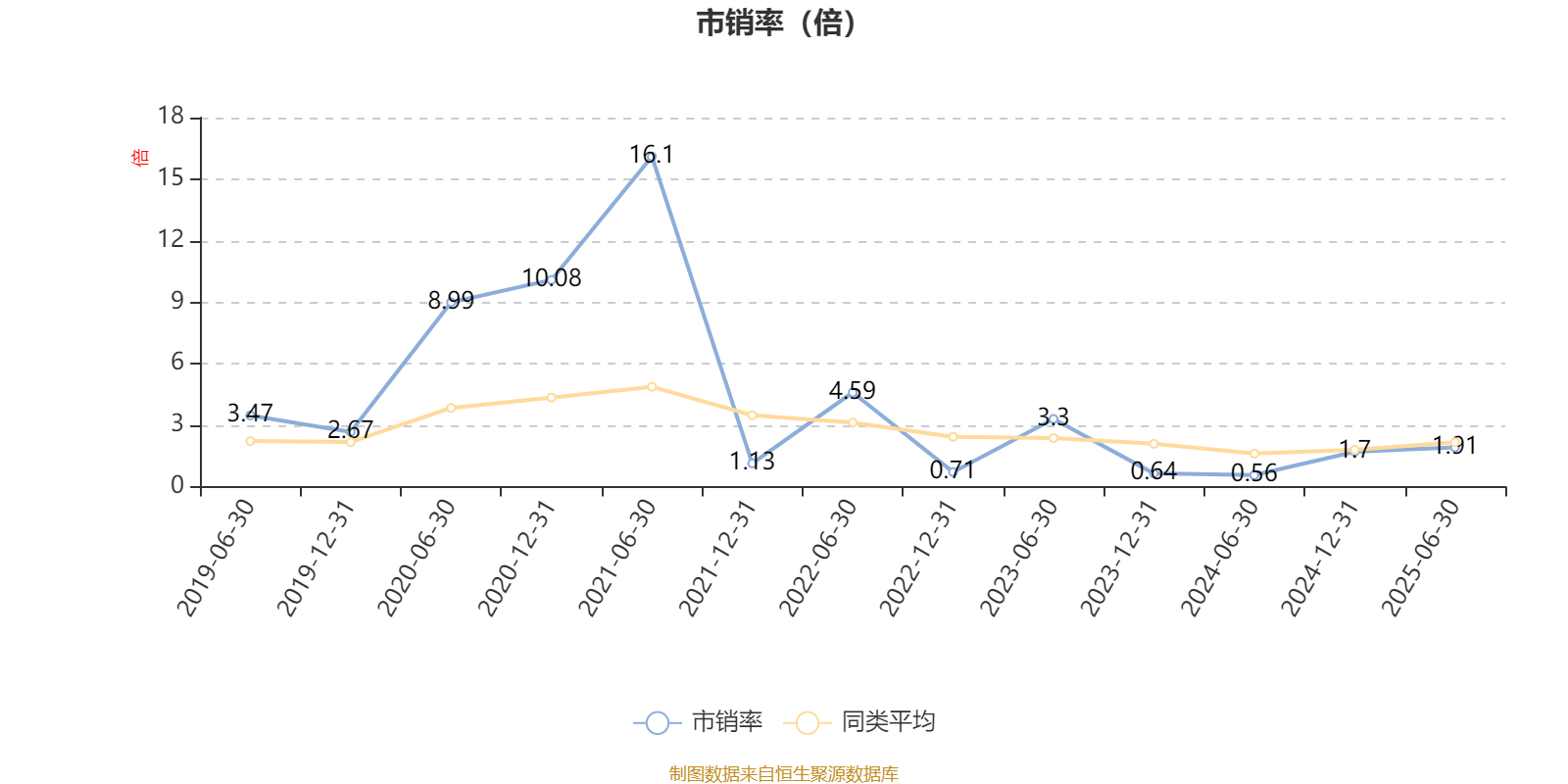

从基金股票资产的估值角度来看,以最新中报数据计算,2025年6月30日,该基金持股加权市盈率(TTM)约为15.84倍,同类均值为15.75倍;加权市净率(LF)约2.11倍,同类均值为2.52倍;加权市销率(TTM)约1.91倍,同类均值为2.16倍。

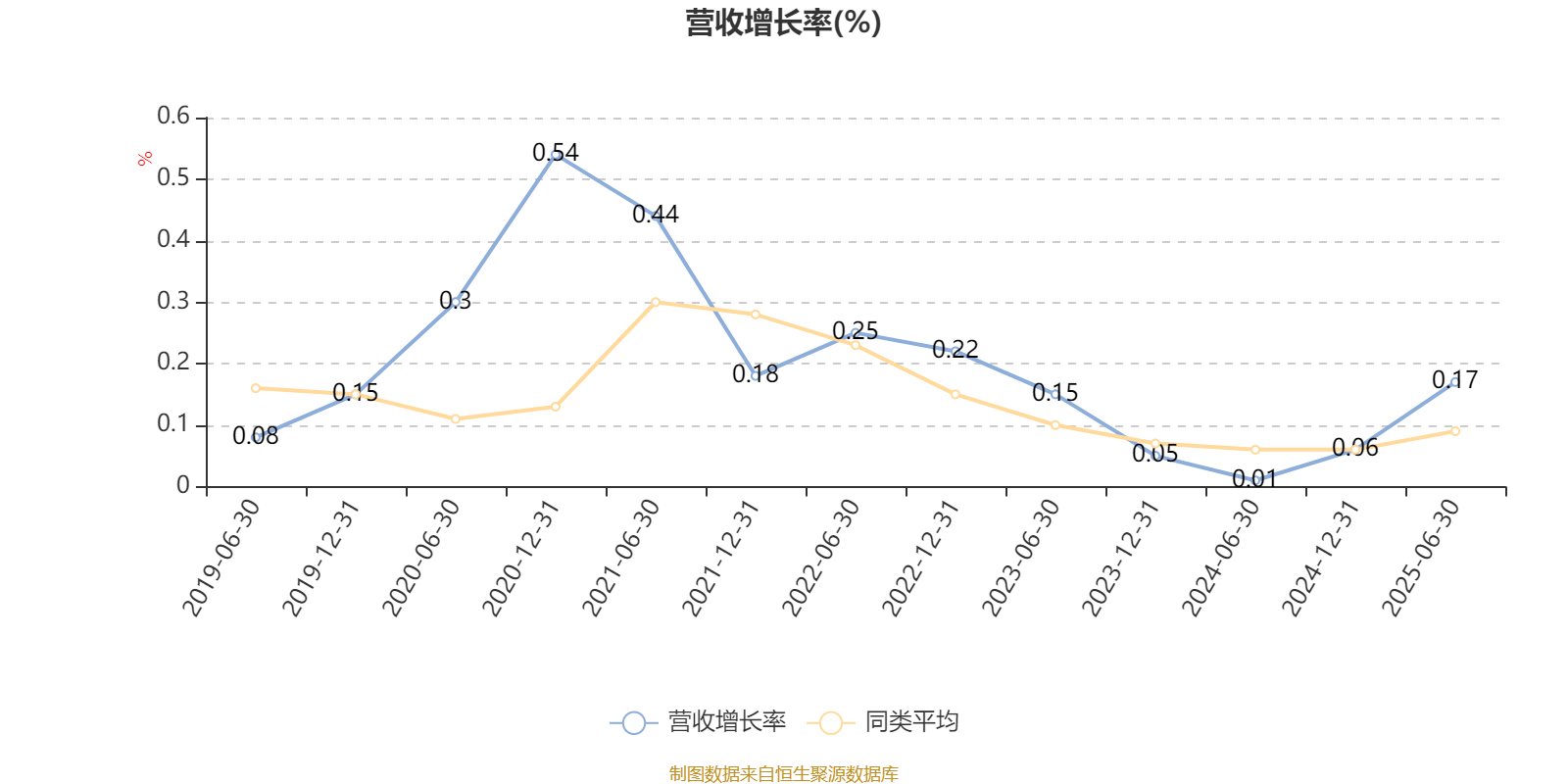

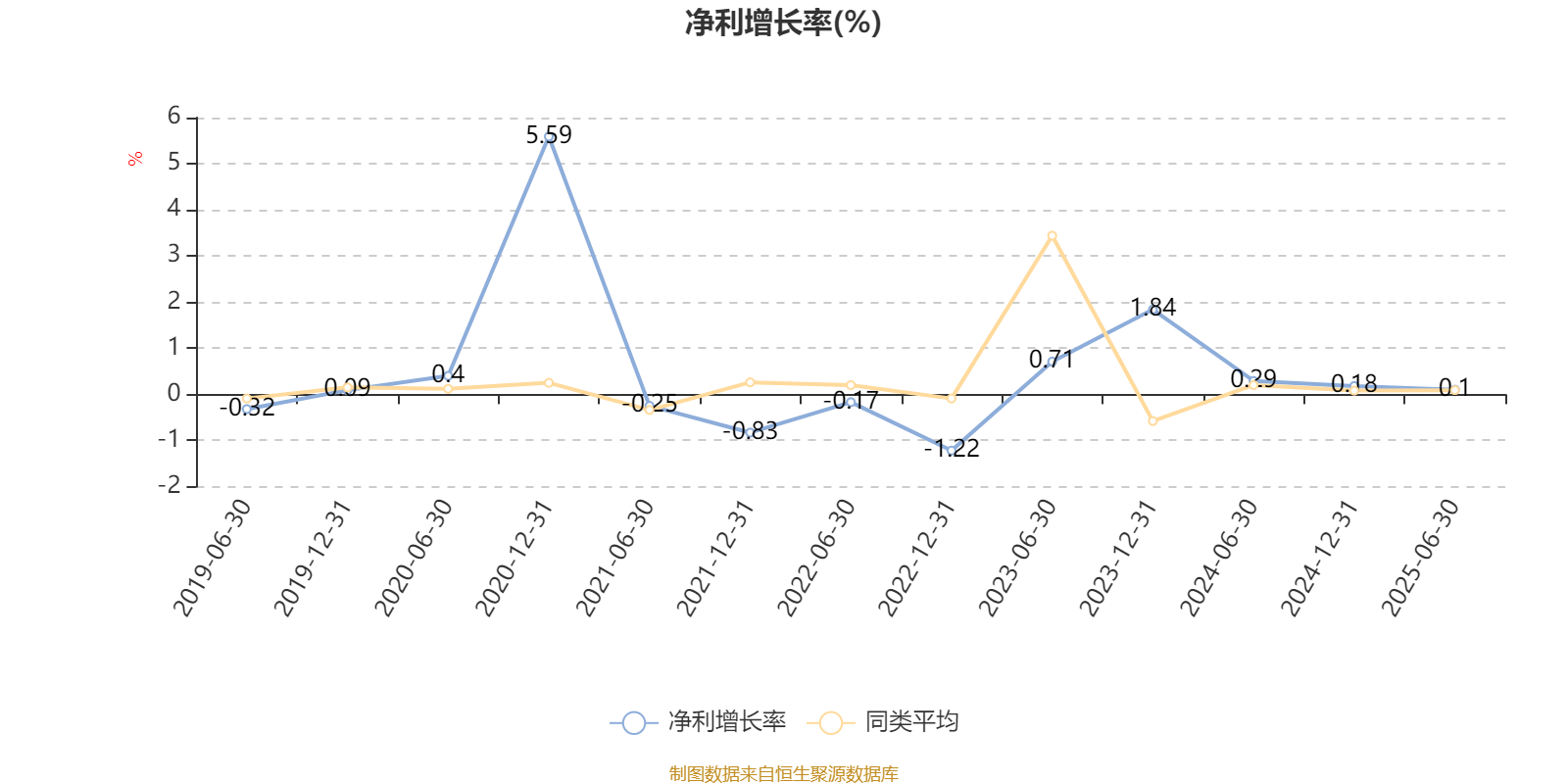

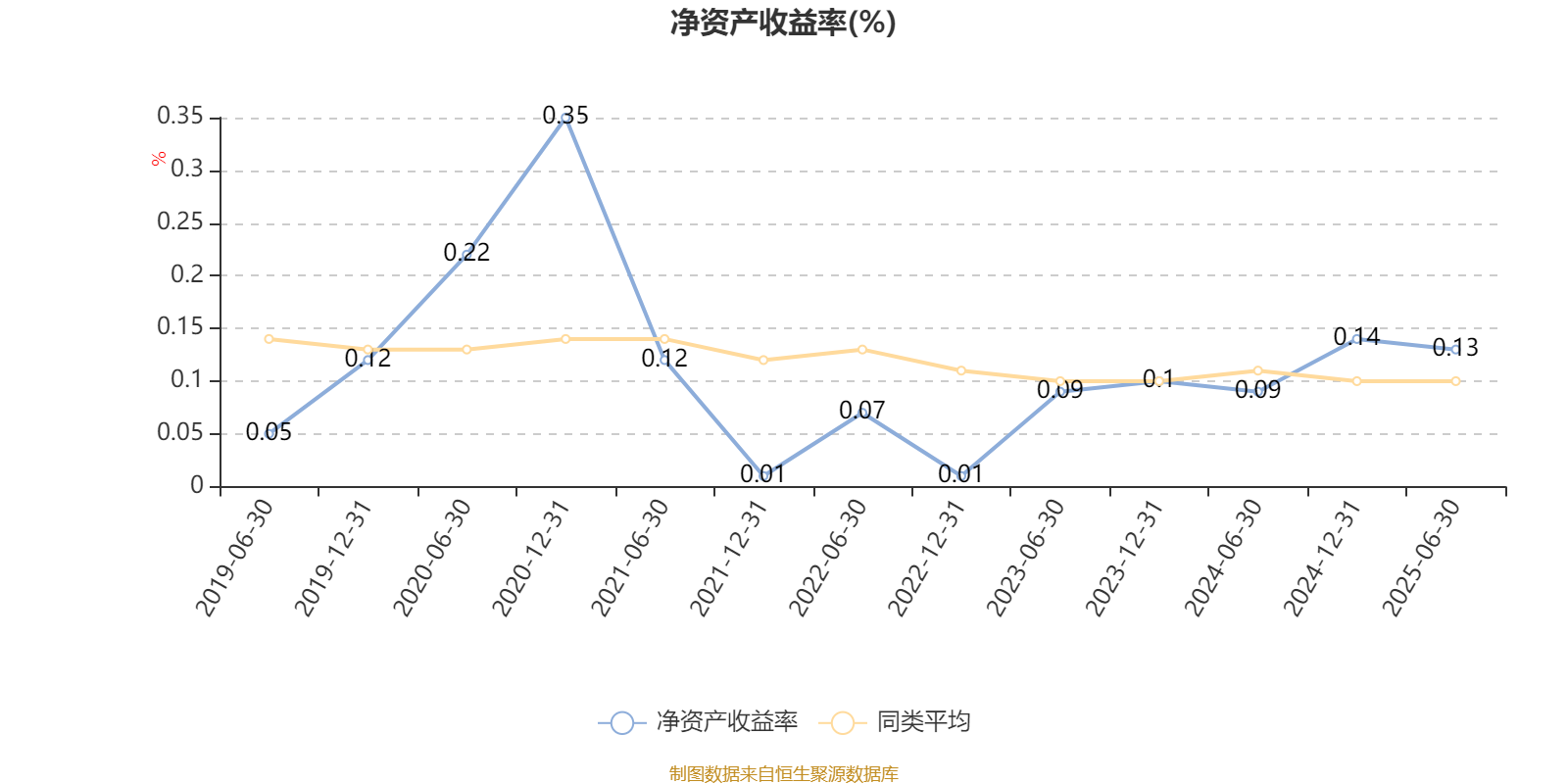

从成长性角度看,2025年1-6月,基金持有股票的加权营业收入同比增长率(TTM)为0.17%,加权净利润同比增长率(TTM)为0.1%,加权年化净资产收益率为0.13%。

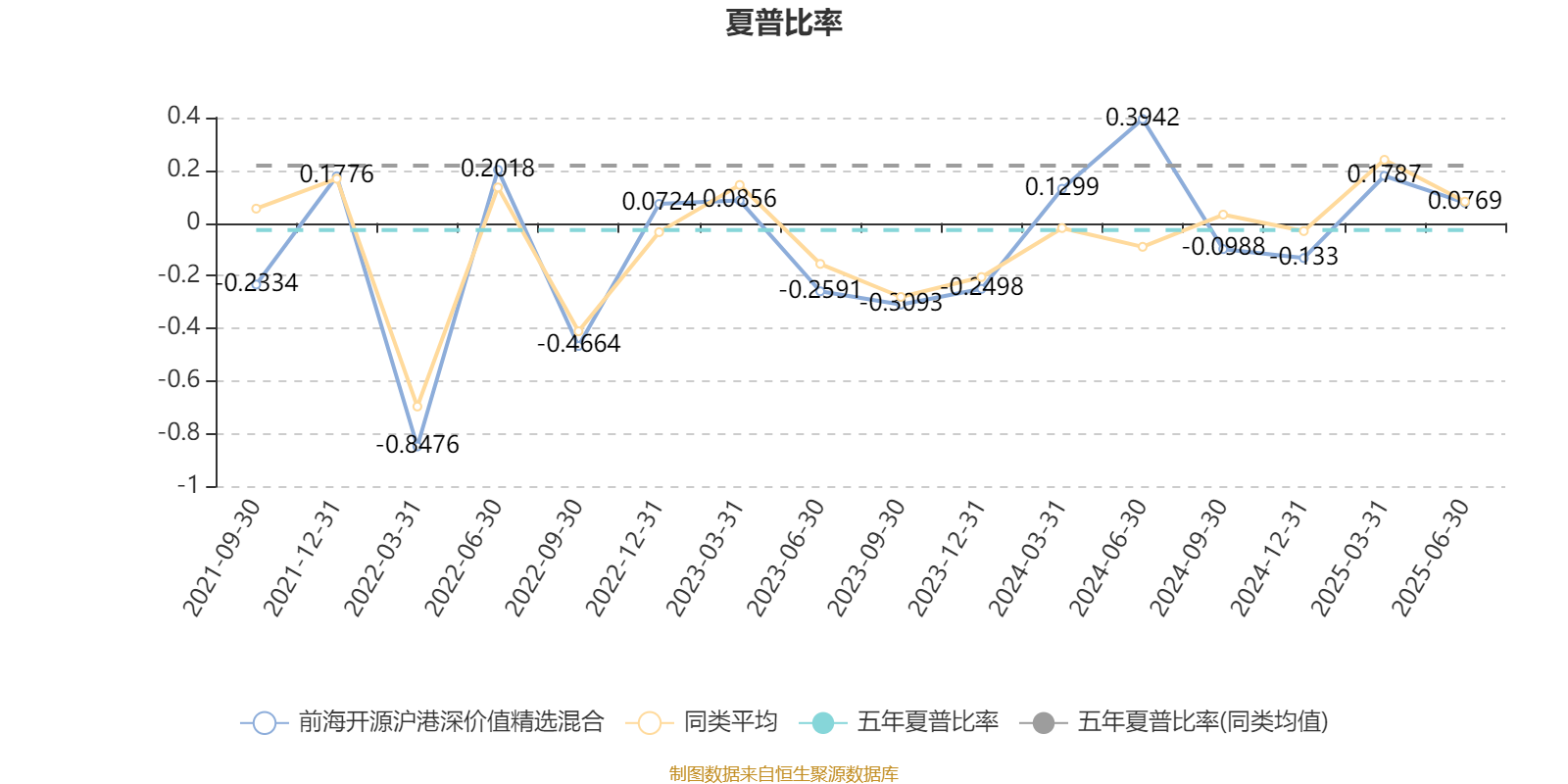

截至6月30日,基金近三年夏普比率为-0.1478,位于同类可比基金617/875。

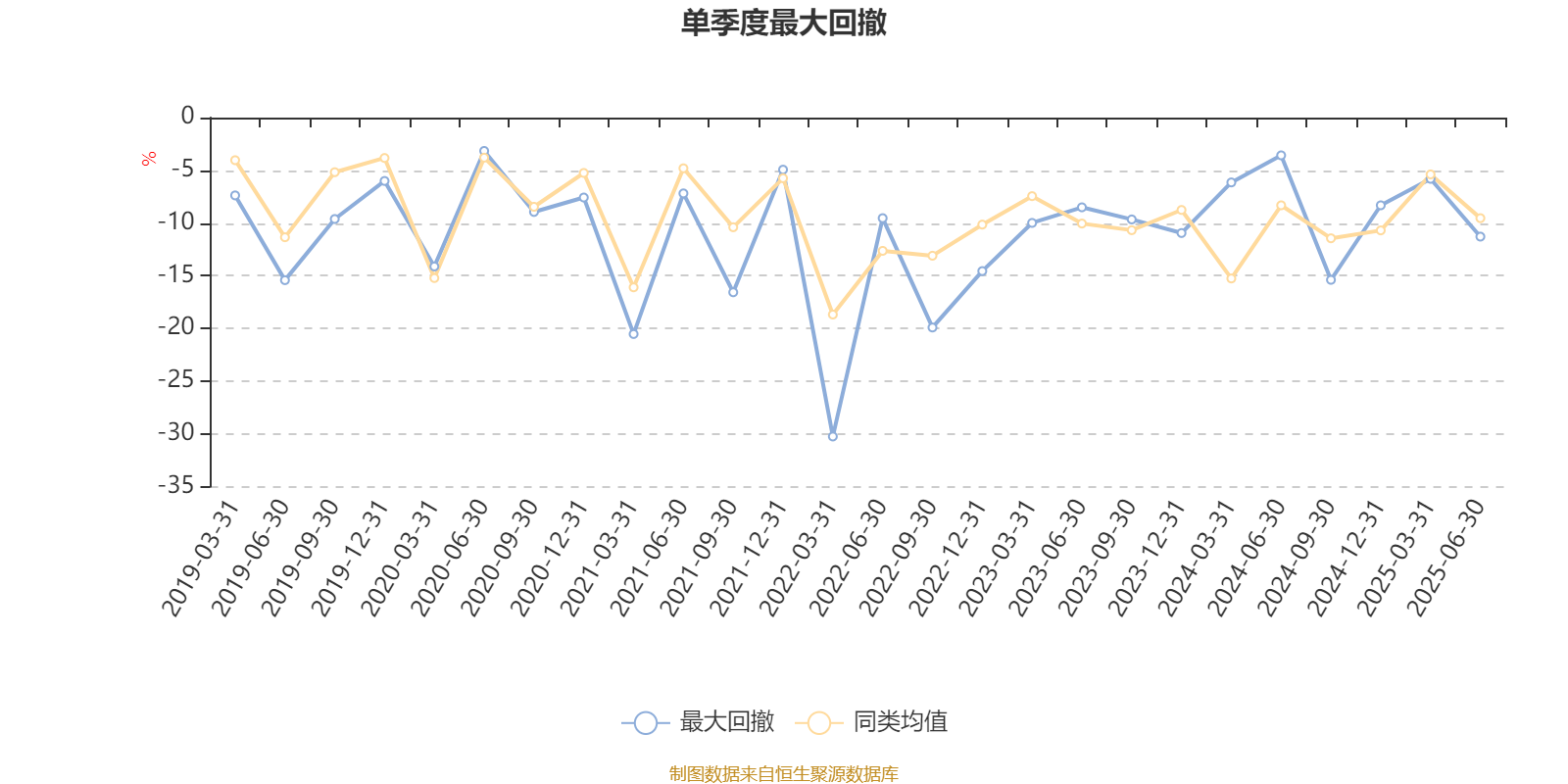

截至9月3日,基金近三年最大回撤为29.34%,同类可比基金排名585/861。单季度最大回撤出现在2022年一季度,为30.25%。

据定期报告数据统计,近三年平均股票仓位为91.46%,同类平均为80.43%。2020年末基金达到93.4%的最高仓位,2020年上半年末最低,为24.63%。

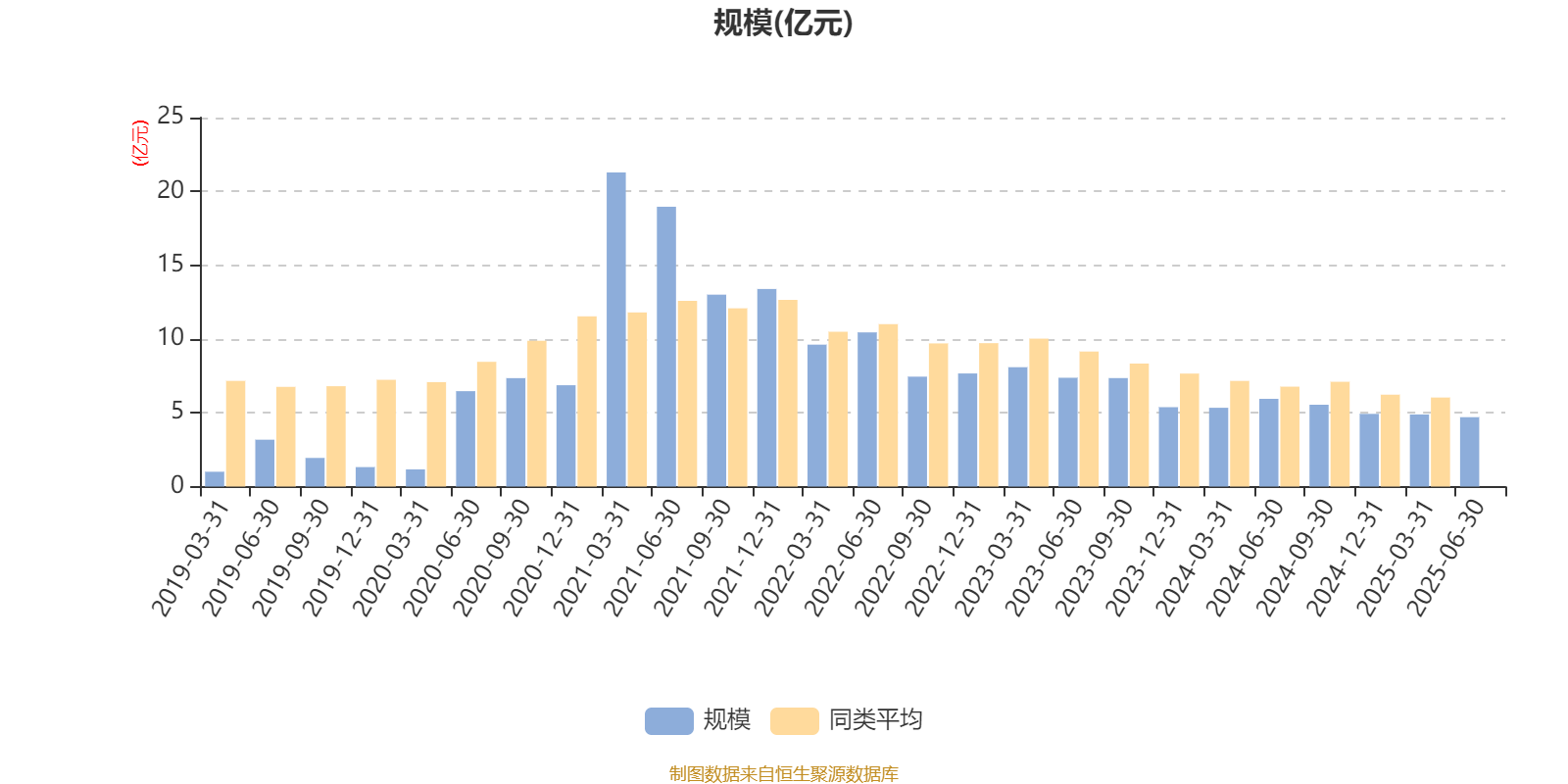

截至2025年上半年末,基金规模为4.7亿元。

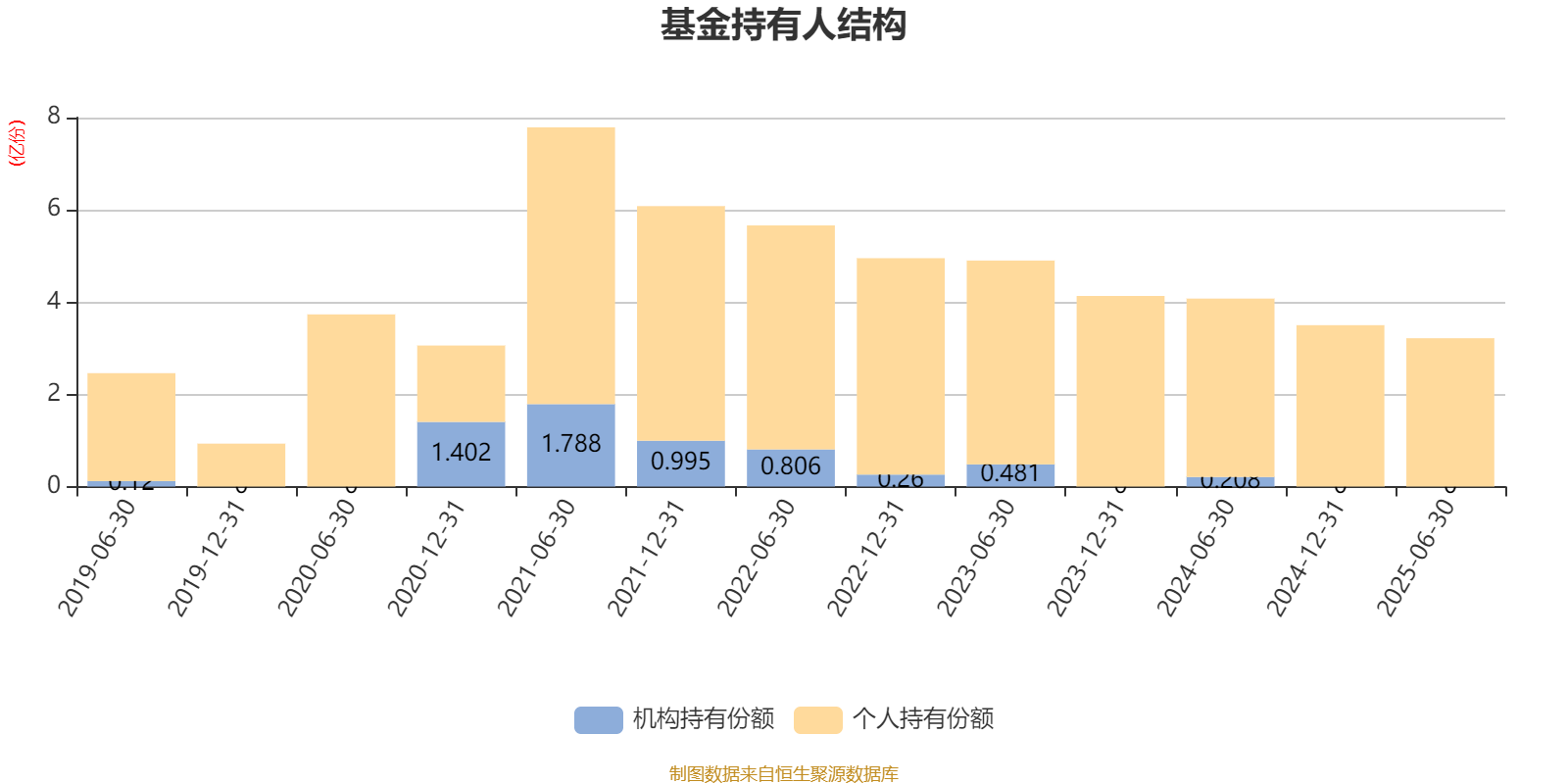

截至2025年6月30日,基金持有人共计4.44万户,合计持有3.22亿份。其中管理人员工持有68.24万份,占比0.21%,机构持有份额占比0.00%,个人投资者占比100.00%。

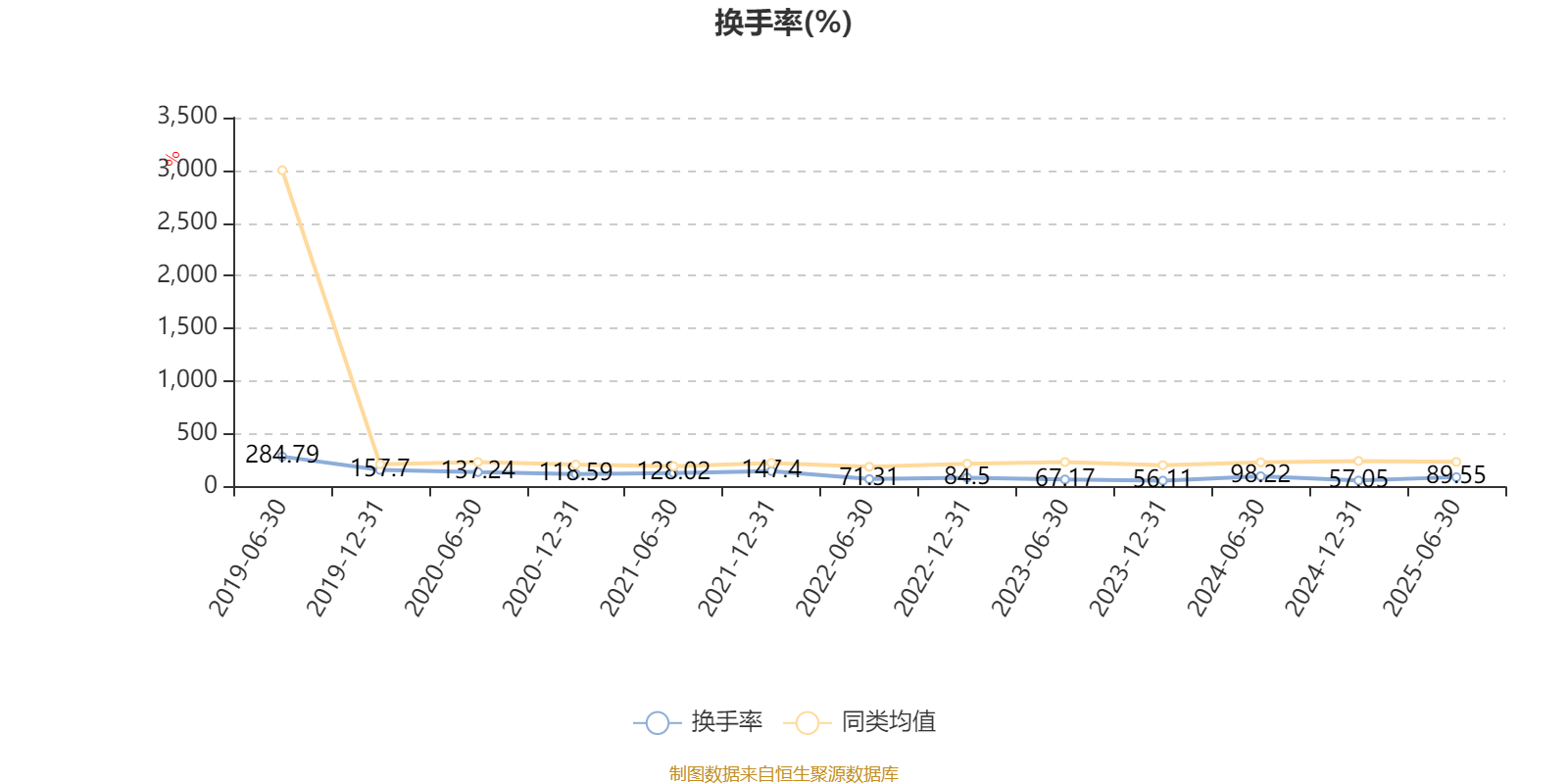

截至2025年6月30日,基金最近半年换手率约89.55%,持续低于同类均值。

该基金持股集中度较高,近2年前十大重仓股集中度长期超过60%。截至2025年上半年末,基金十大重仓股分别是小米集团-W、腾讯控股、宁德时代、贵州茅台、湖南黄金、中国海洋石油、阿里巴巴-W、中国联通、康方生物、羚锐制药。

核校:杨宁