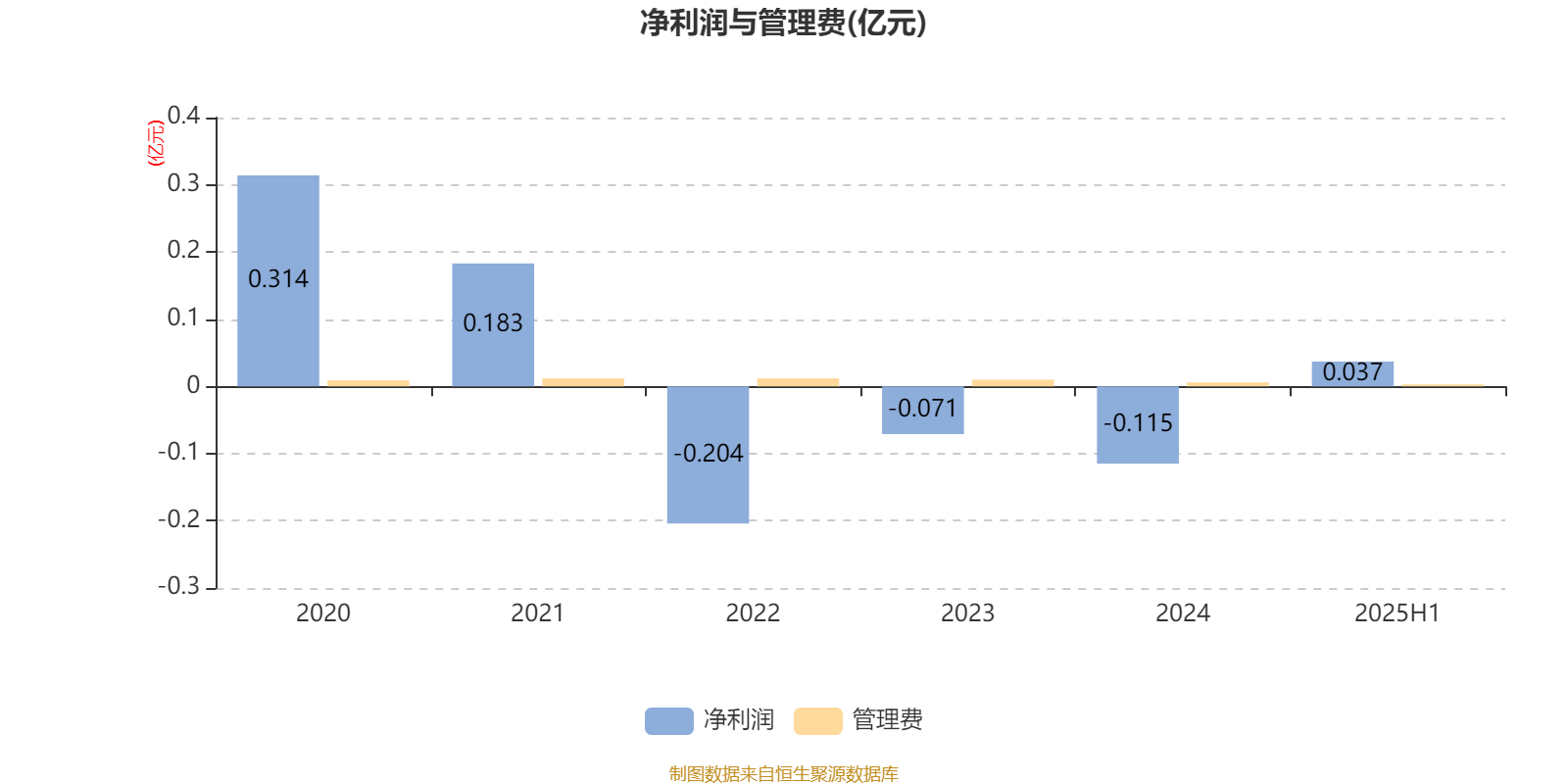

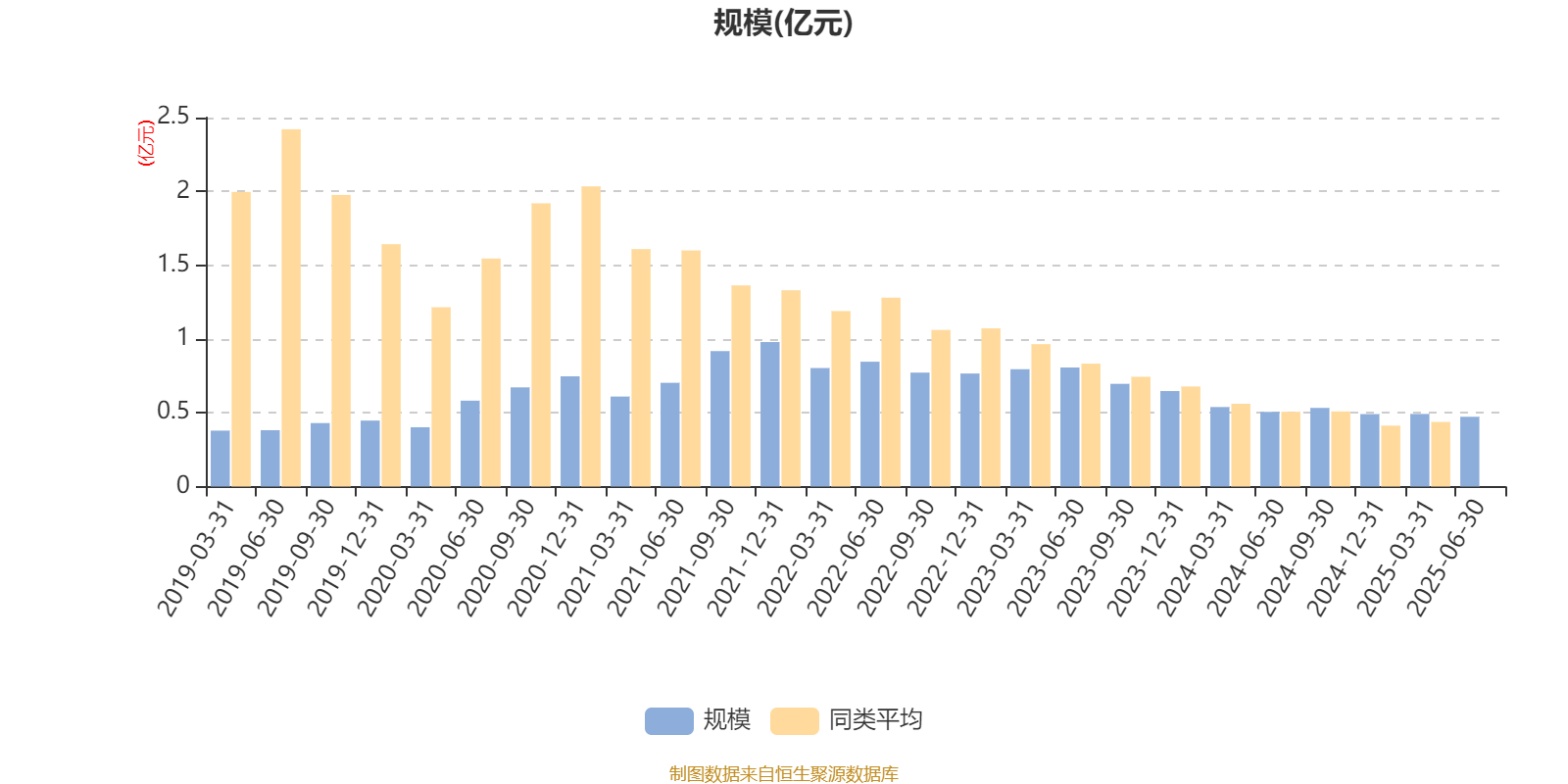

AI基金中银中小盘成长混合(163818)披露2025年半年报,上半年基金利润371.11万元,加权平均基金份额本期利润0.1593元。报告期内,基金净值增长率为7.60%,截至上半年末,基金规模为4727.31万元。

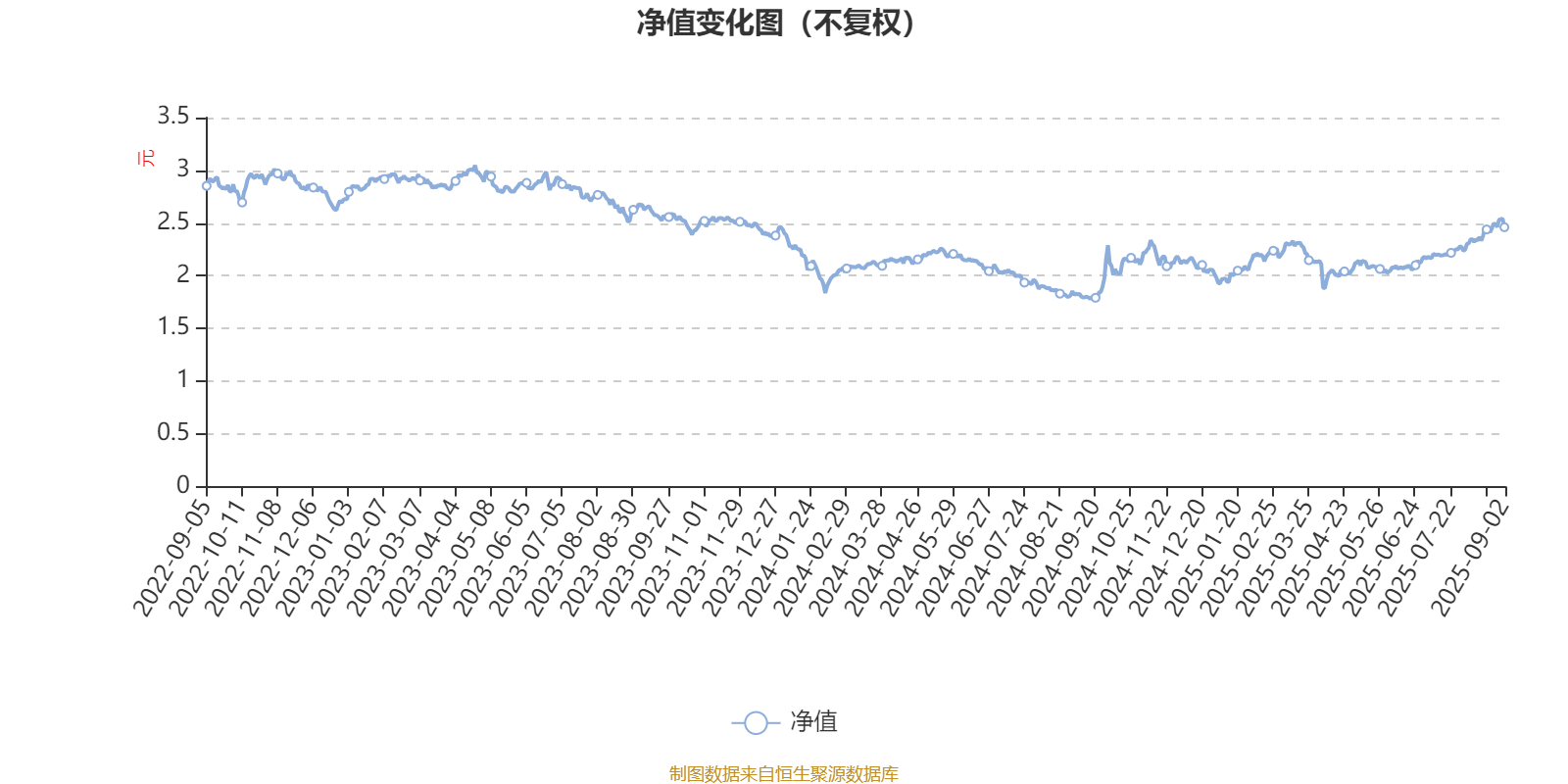

该基金属于偏股混合型基金。截至9月2日,单位净值为2.46元。基金经理是王伟然,目前管理的4只基金近一年均为正收益。其中,截至8月29日,中银科技创新一年定期开放混合近一年复权单位净值增长率最高,达75.55%;截至9月3日,中银优秀企业混合最低,为23.69%。

基金管理人在半年报中表示,展望下半年,海外宏观方面,基准情形下特朗普政策不确定性将走向收敛,随着有利于增长的减税和监管放松等措施逐步落地,美国经济在周期惯性下继续走弱但不至于衰退,通胀将出现一轮一次性和结构化的上行过程,叠加以降息为代表的货币宽松仍在路上,呈现“增长温和放缓,通胀阶段性上行”状态。

国内宏观方面,预计能顺利完成全年增速目标,经济节奏前高后低,通胀读数预计有所抬升。政策重心转向提升增长的“质”,主要路径为调结构、防风险和补短板,对应全国统一大市场建设、化债进程较快推动财政循环能力有所恢复、补外需缺口和内需短板。中长期看我国将促开放积极构建全球产业链新格局,预计全年出口小幅正增。债务压力缓解,央地合力有望抬升基建增速水平,预计基建保持较高增速,服务消费或将成为下一阶段促内需消费的重要抓手。在固定资产投资增速有限和外需可能回落的背景下,预计制造业投资增速小幅回落。全年地产销售降幅边际收窄,节奏前高后低。地产投资在GDP占比持续下降,拖累减轻。

权益市场方面,三季度来看,我们继续看好分母端因素对市场的驱动,无风险利率与股市风险溢价的降低将继续引发居民与非银机构对权益资产配置的提升,中长期资金有望进一步入市,预计微观资金面将保持充裕。在抢出口效应减弱以及国内信用周期收敛的背景下,三季度国内经济增长动能可能边际下滑,但整体保持平稳。短期市场在流动性的支撑下有望维持高位震荡,后续伴随美联储重启降息以及中美谈判协议的进一步达成,市场在经历震荡后有望进一步上涨。预计企业盈利延续筑底走势,下半年增速边际小幅回升。

下半年我们将重点关注三方面的投资机会:一是以人工智能等为代表的新质生产力,推动基础设施需求和不同场景的应用发展;二是在统一大市场的政策促进下,部分资源品和工业品的价格和企业盈利能力可能企稳回升;三是居民预期整体或结构性改善后,消费相关领域可能出现的积极变化。本基金将在仓位整体稳定的前提下,基于产品定位,在上述投资方向上进行适当均衡的行业配置并动态调整,加强深度研究和个股筛选,积极寻找投资机会。

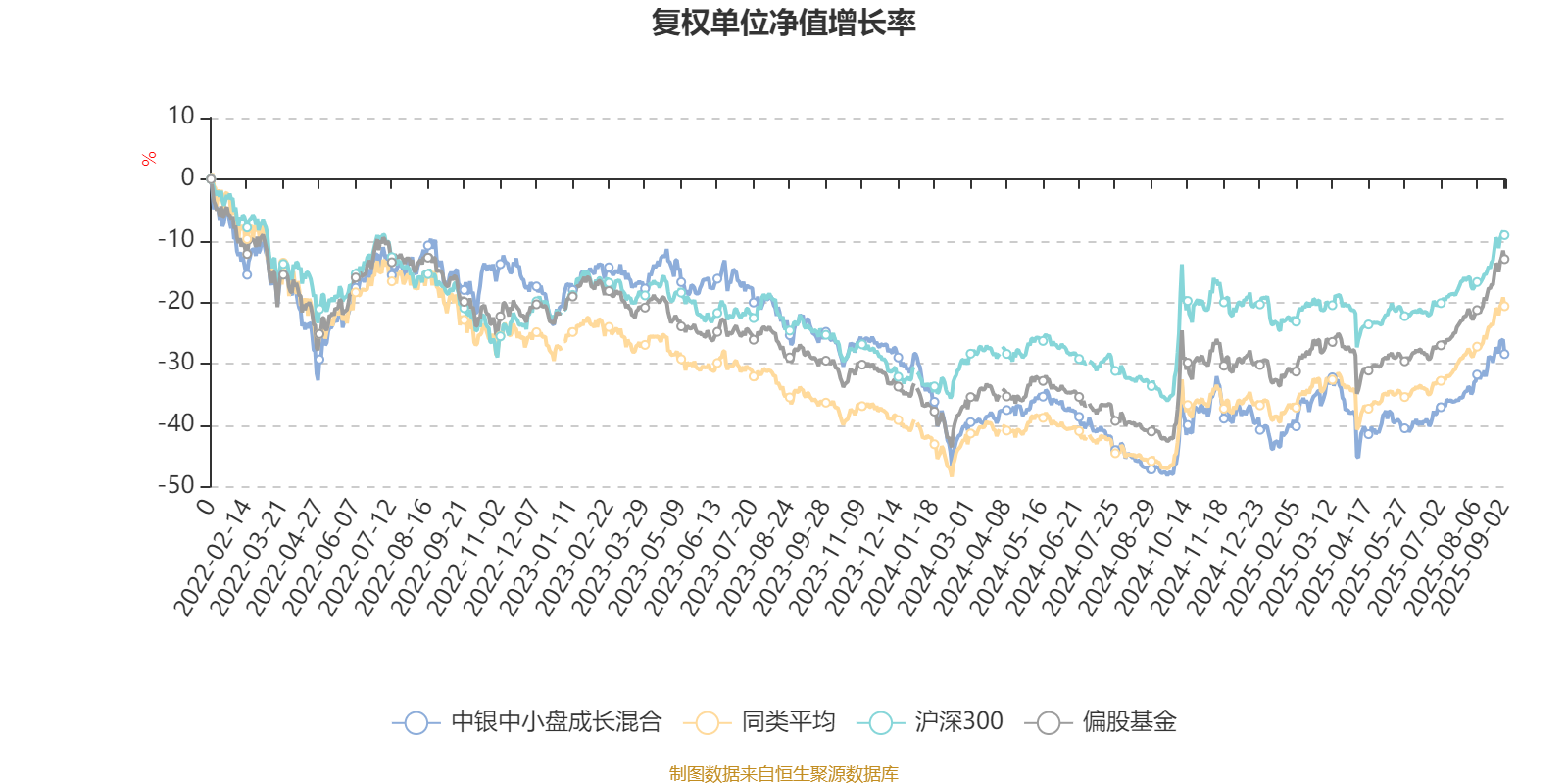

截至9月2日,中银中小盘成长混合近三个月复权单位净值增长率为21.48%,位于同类可比基金267/615;近半年复权单位净值增长率为13.31%,位于同类可比基金435/615;近一年复权单位净值增长率为35.31%,位于同类可比基金388/600;近三年复权单位净值增长率为-14.20%,位于同类可比基金265/340。

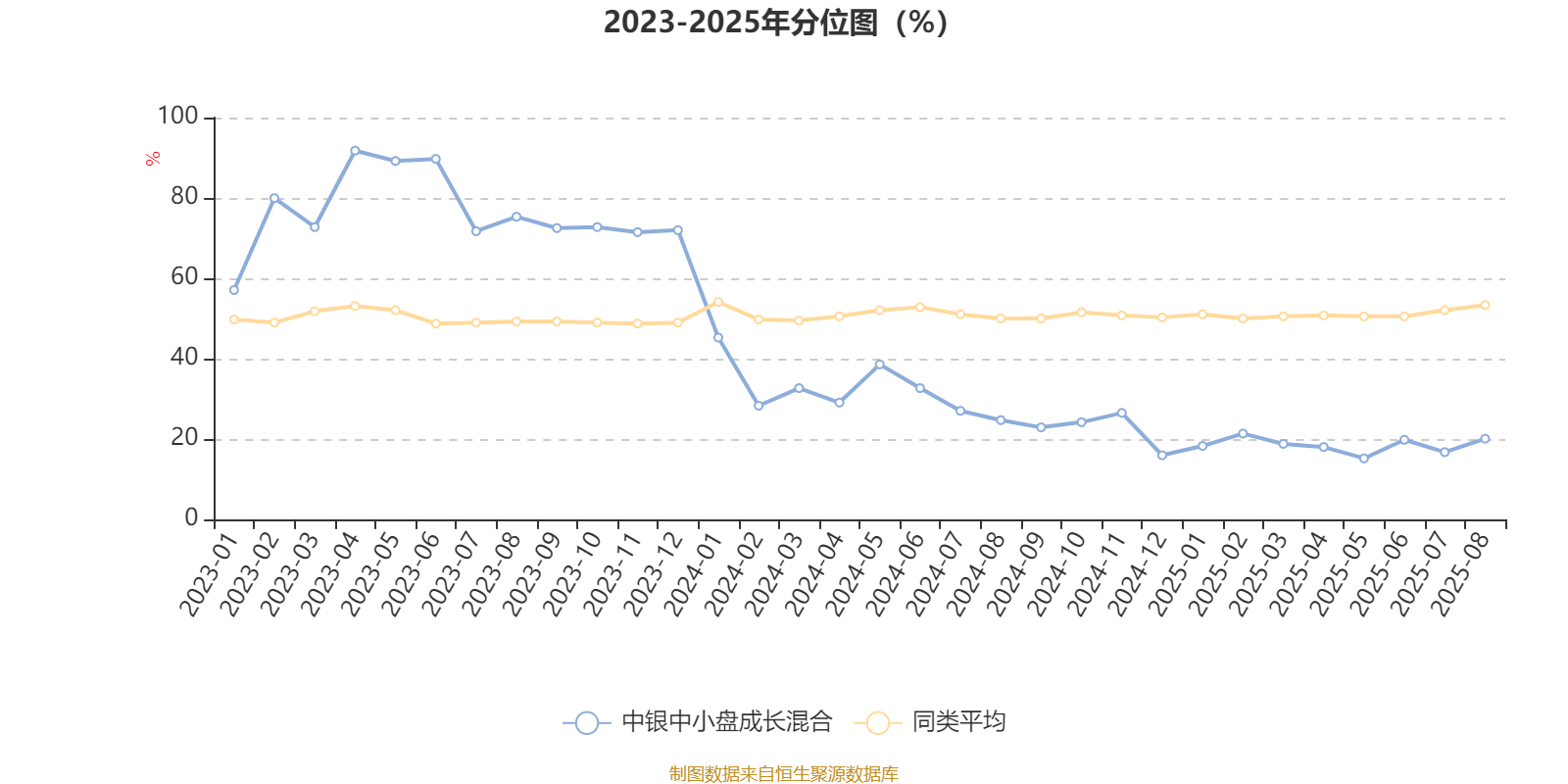

通过所选区间该基金净值增长率分位图,可以观察该基金与同类基金业绩比较情况。图为坐标原点到区间内某时点的净值增长率在同类基金中的分位数。

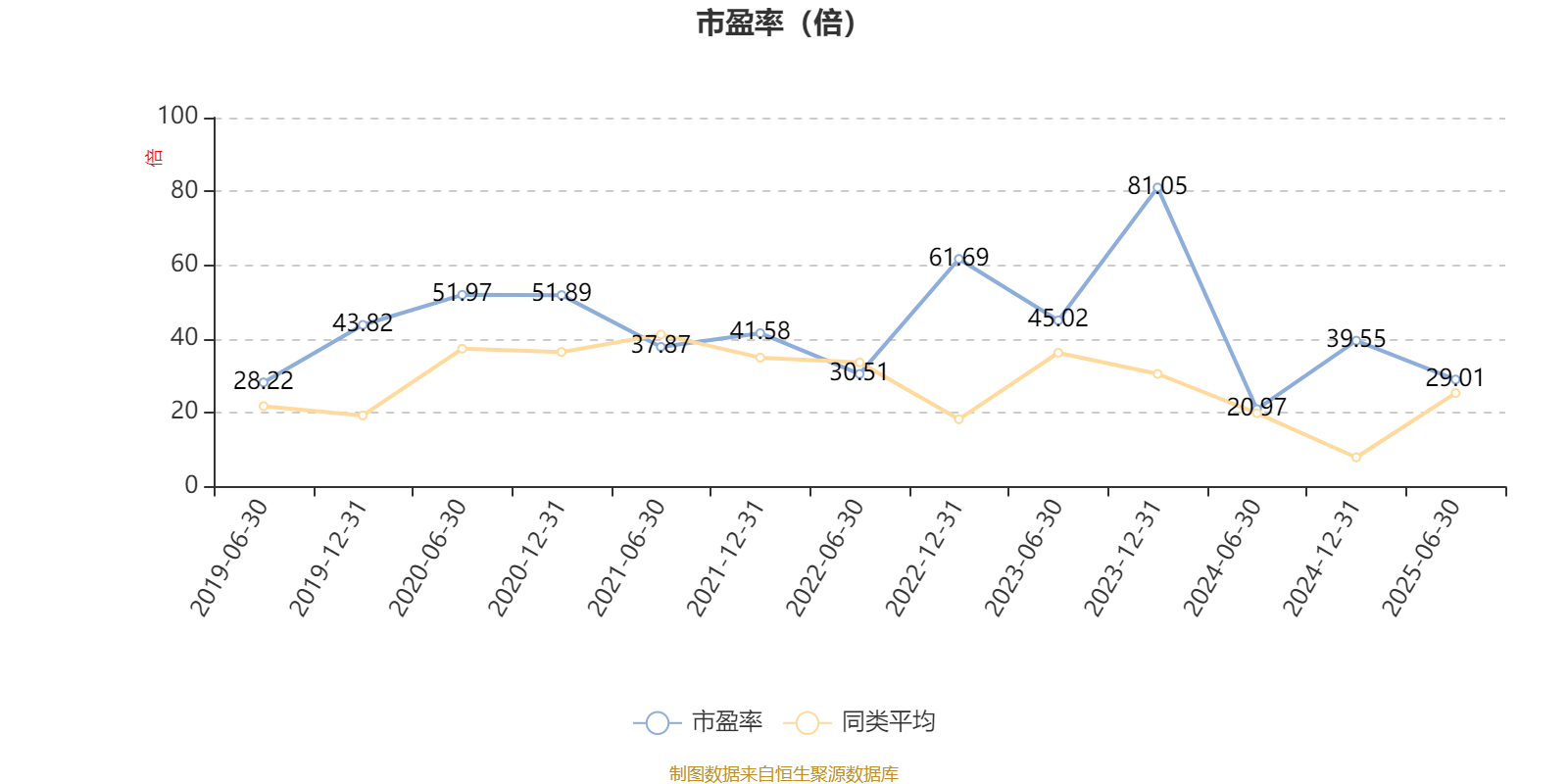

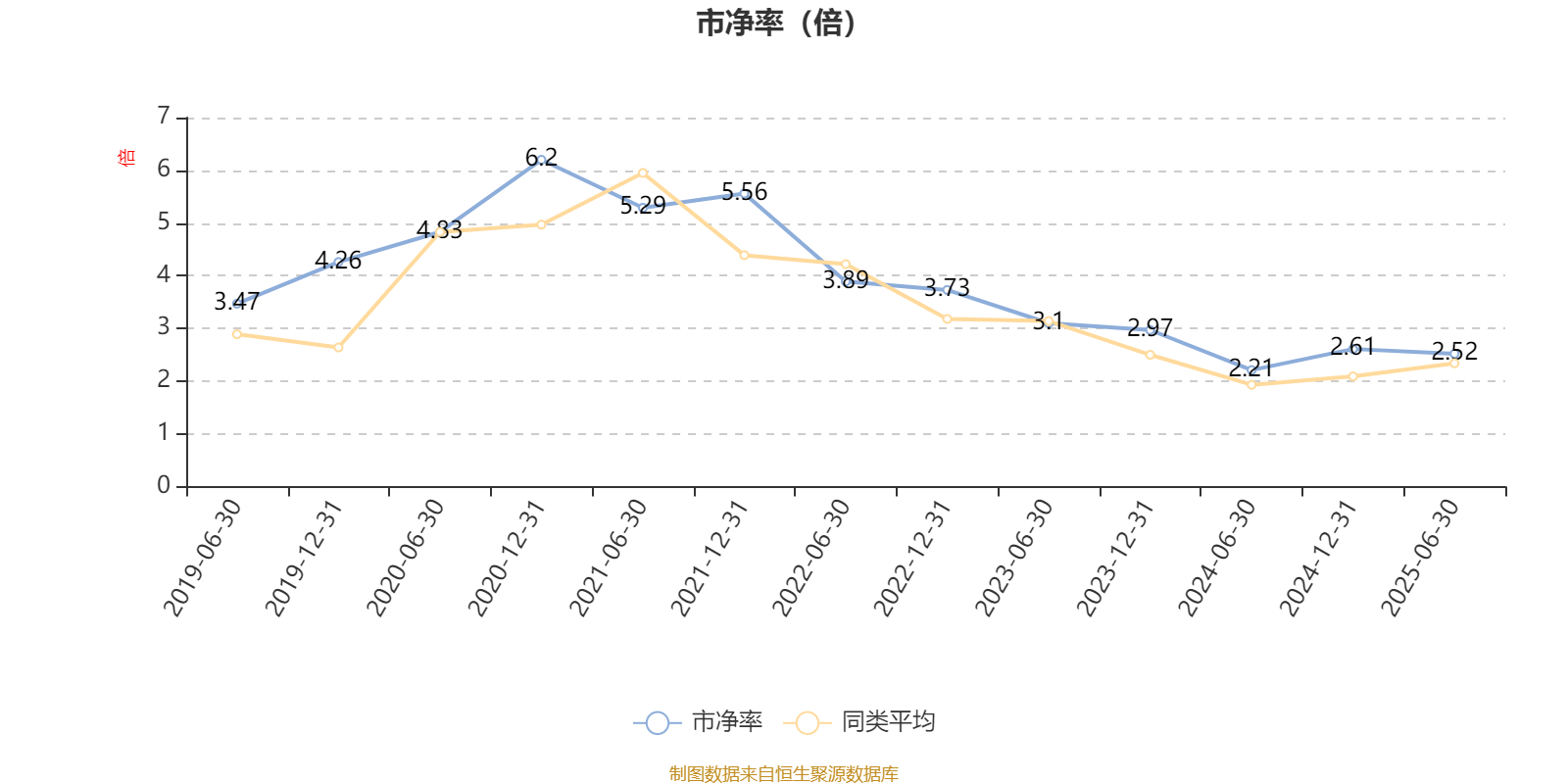

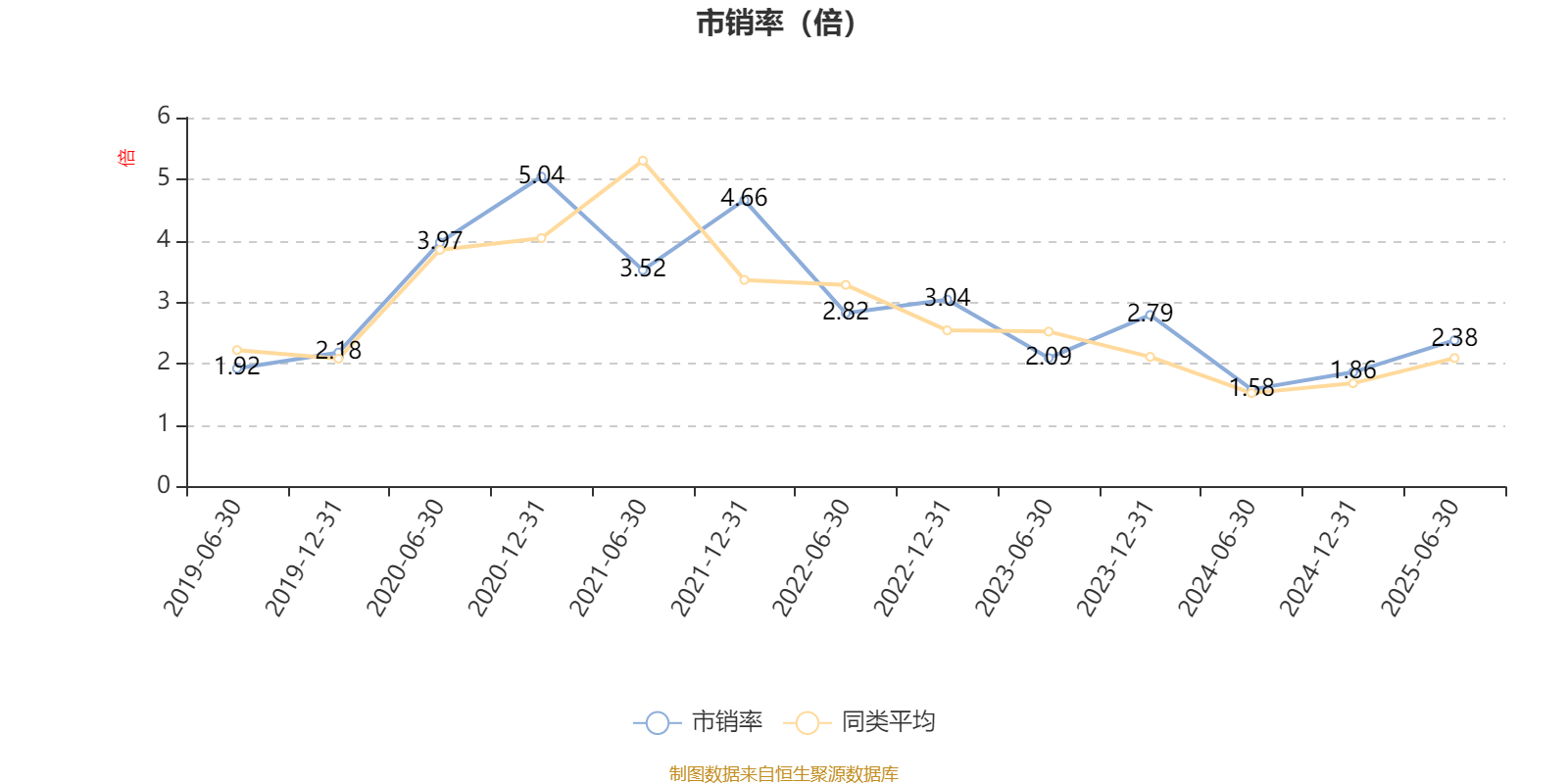

从基金股票资产的估值角度来看,以最新中报数据计算,2025年6月30日,该基金持股加权市盈率(TTM)约为29.01倍,同类均值为25.34倍;加权市净率(LF)约2.52倍,同类均值为2.34倍;加权市销率(TTM)约2.38倍,同类均值为2.09倍;三项估值均高于同类平均水平。

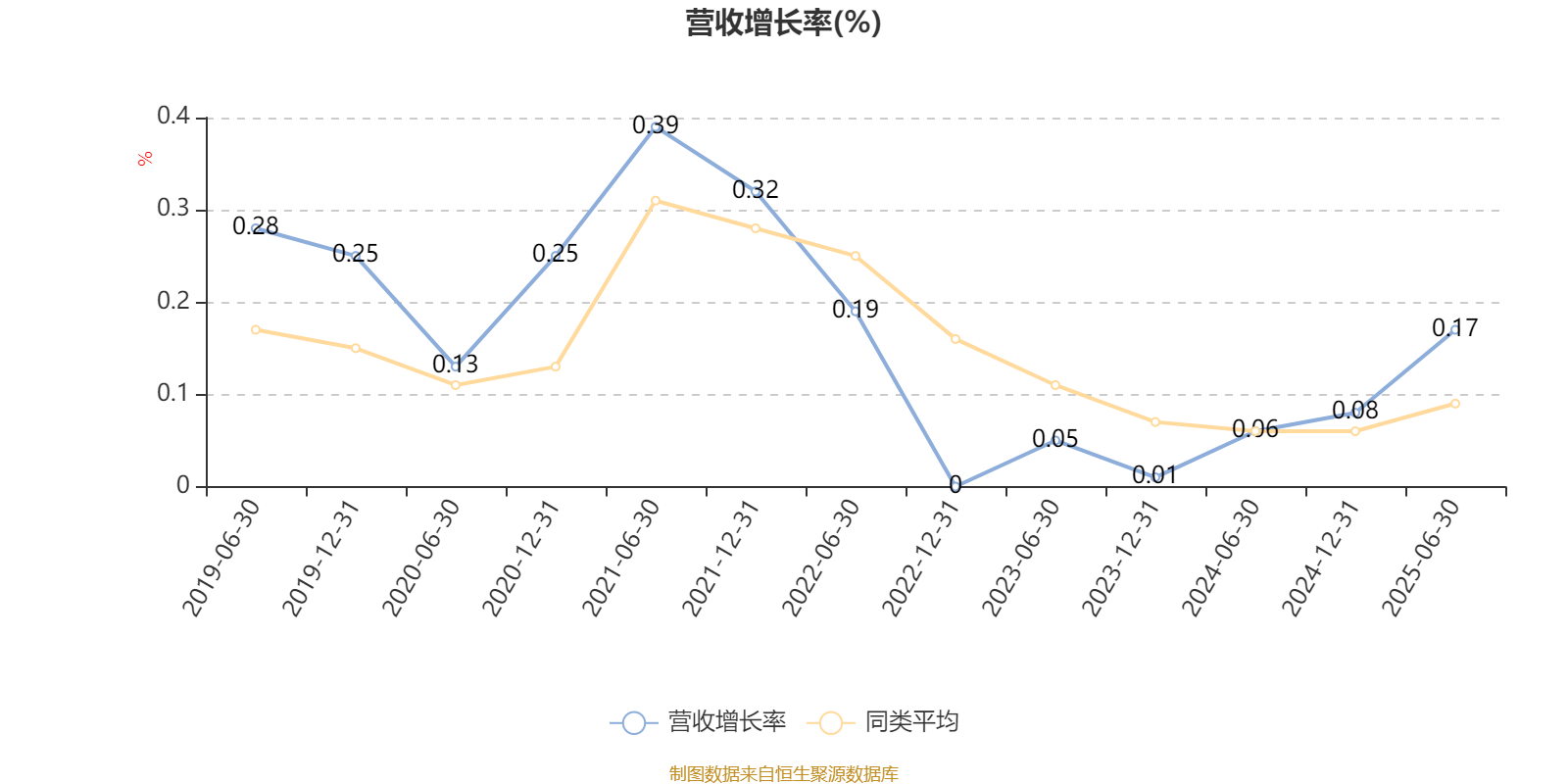

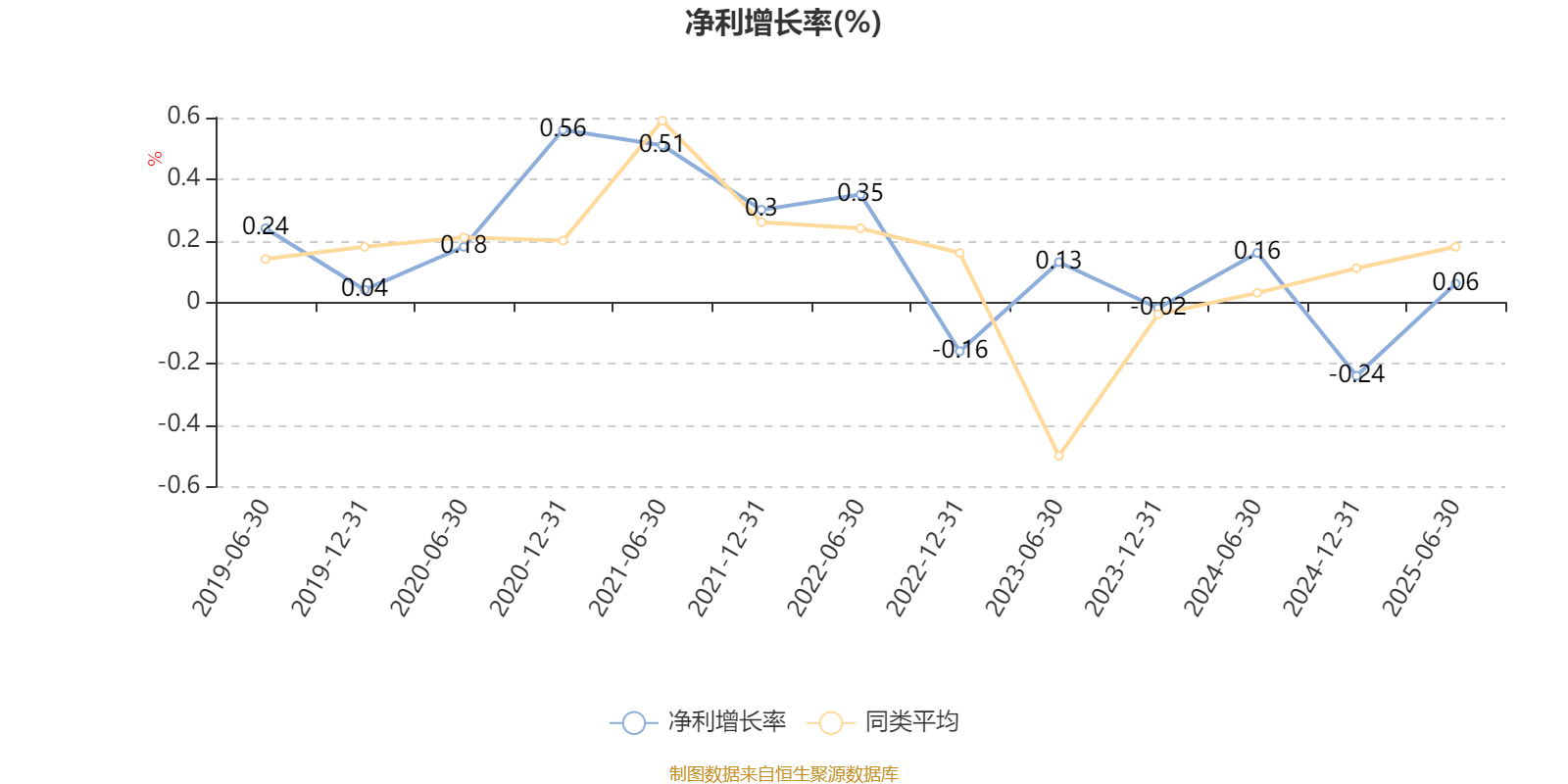

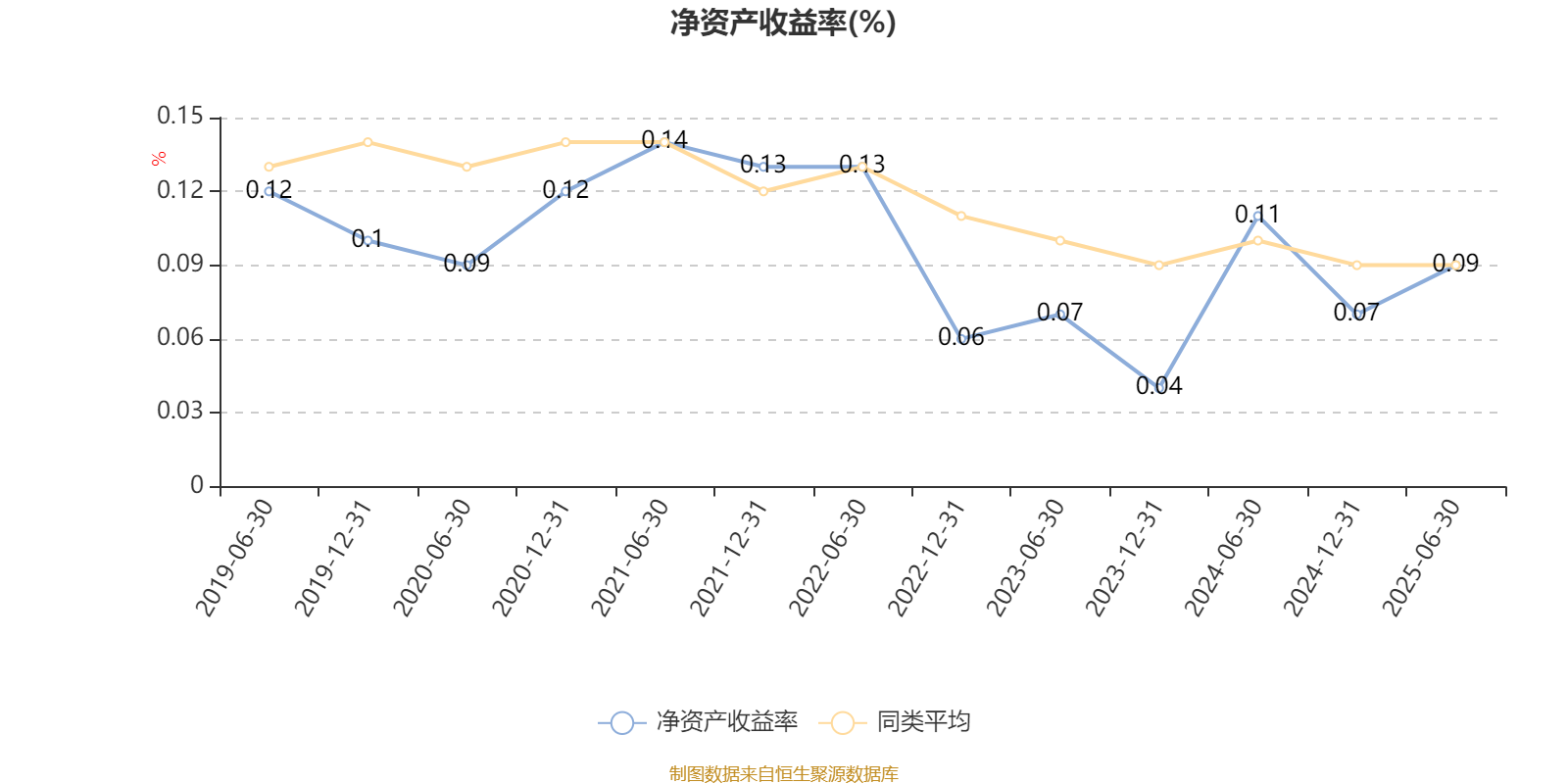

从成长性角度看,2025年1-6月,基金持有股票的加权营业收入同比增长率(TTM)为0.17%,加权净利润同比增长率(TTM)为0.06%,加权年化净资产收益率为0.09%。

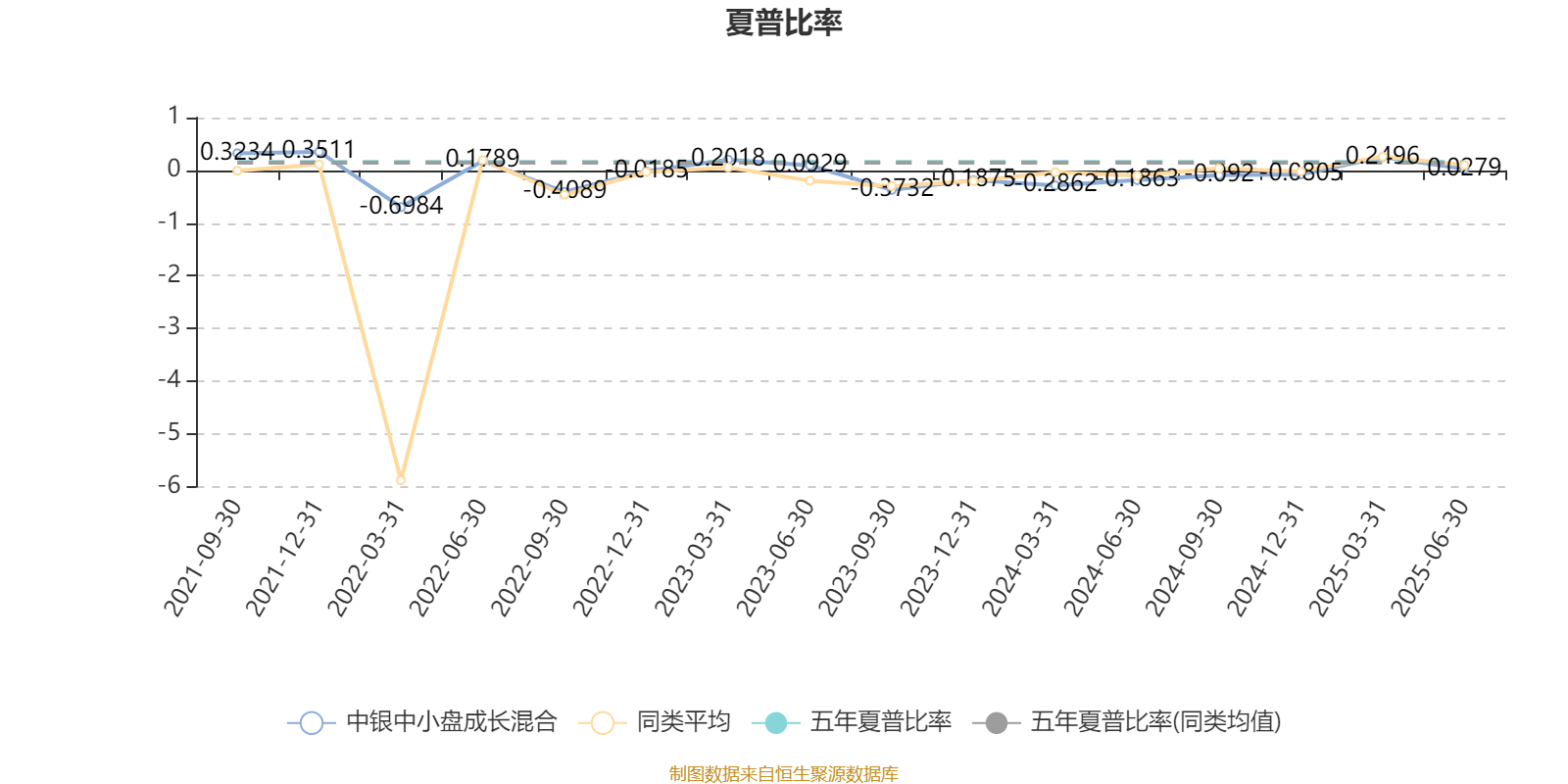

截至6月30日,基金近三年夏普比率为-0.2321,位于同类可比基金239/319。

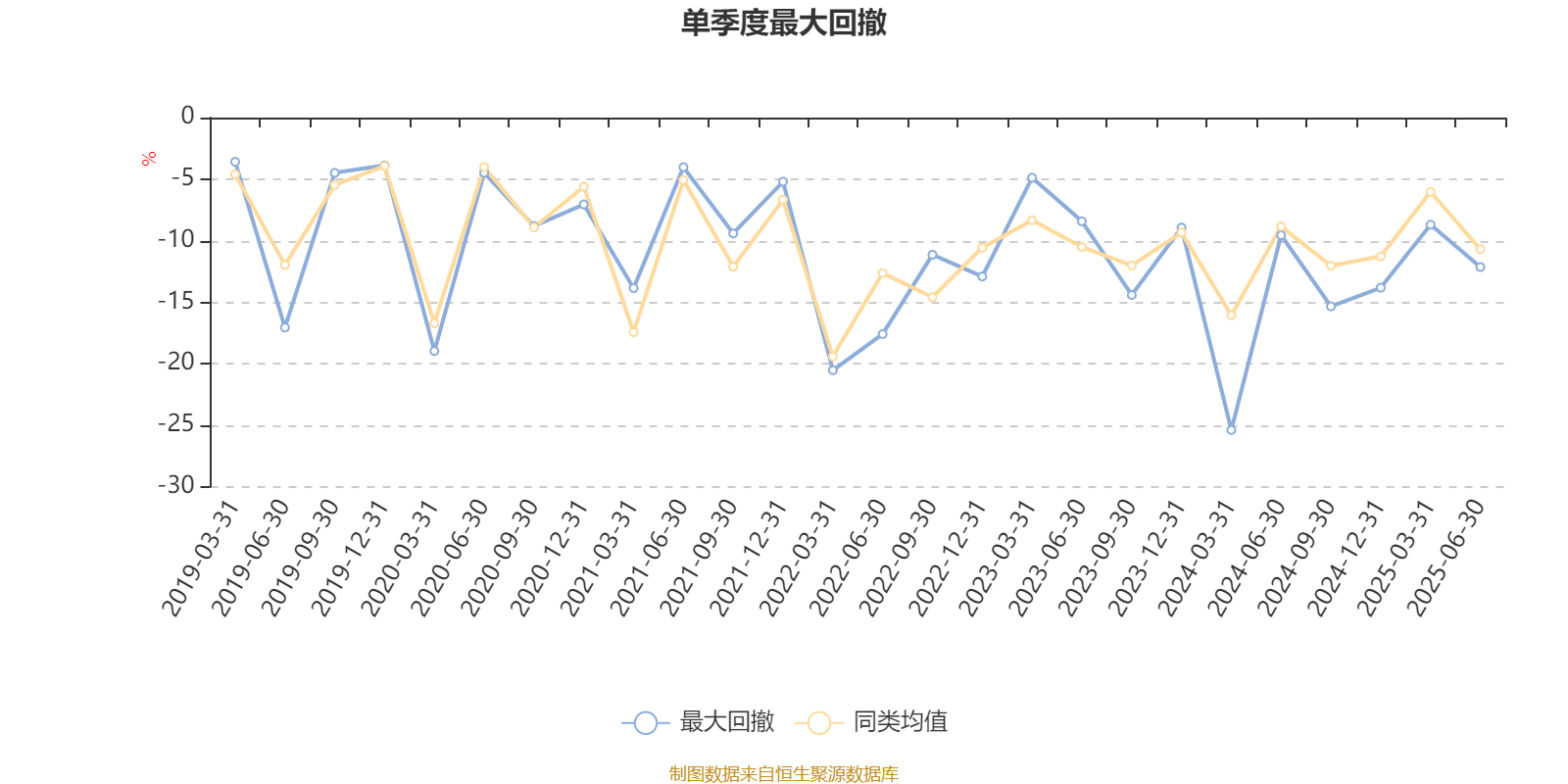

截至9月2日,基金近三年最大回撤为41.55%,同类可比基金排名126/332。单季度最大回撤出现在2024年一季度,为25.4%。

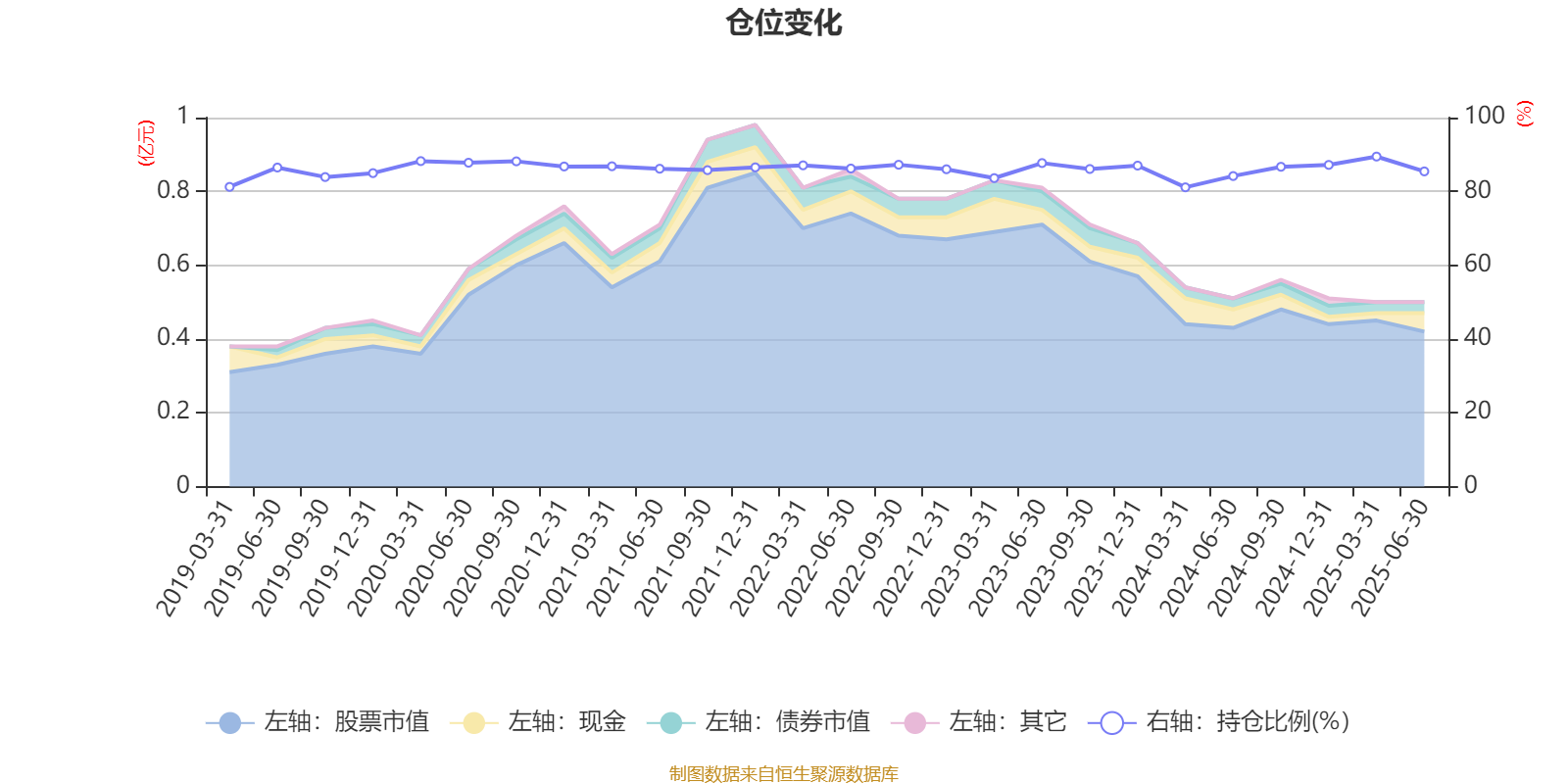

据定期报告数据统计,近三年平均股票仓位为85.96%,同类平均为83.27%。2025年一季度末基金达到89.44%的最高仓位,2024年一季度末最低,为81.1%。

截至2025年上半年末,基金规模为4727.31万元。

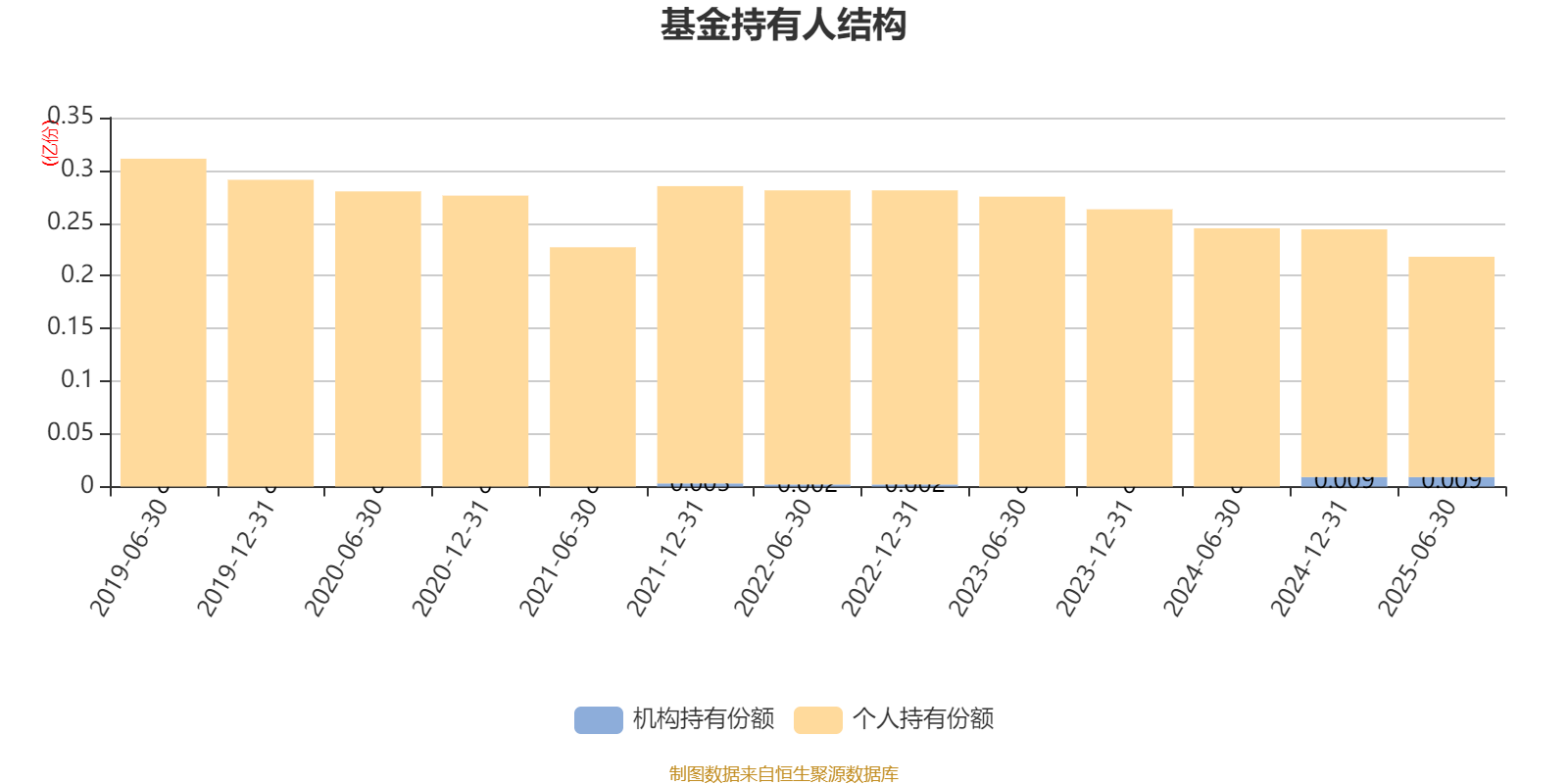

截至2025年6月30日,基金持有人共计3058户,合计持有2182.37万份。其中管理人员工持有8.71万份,占比0.40%,机构持有份额占比4.02%,个人投资者占比95.98%。

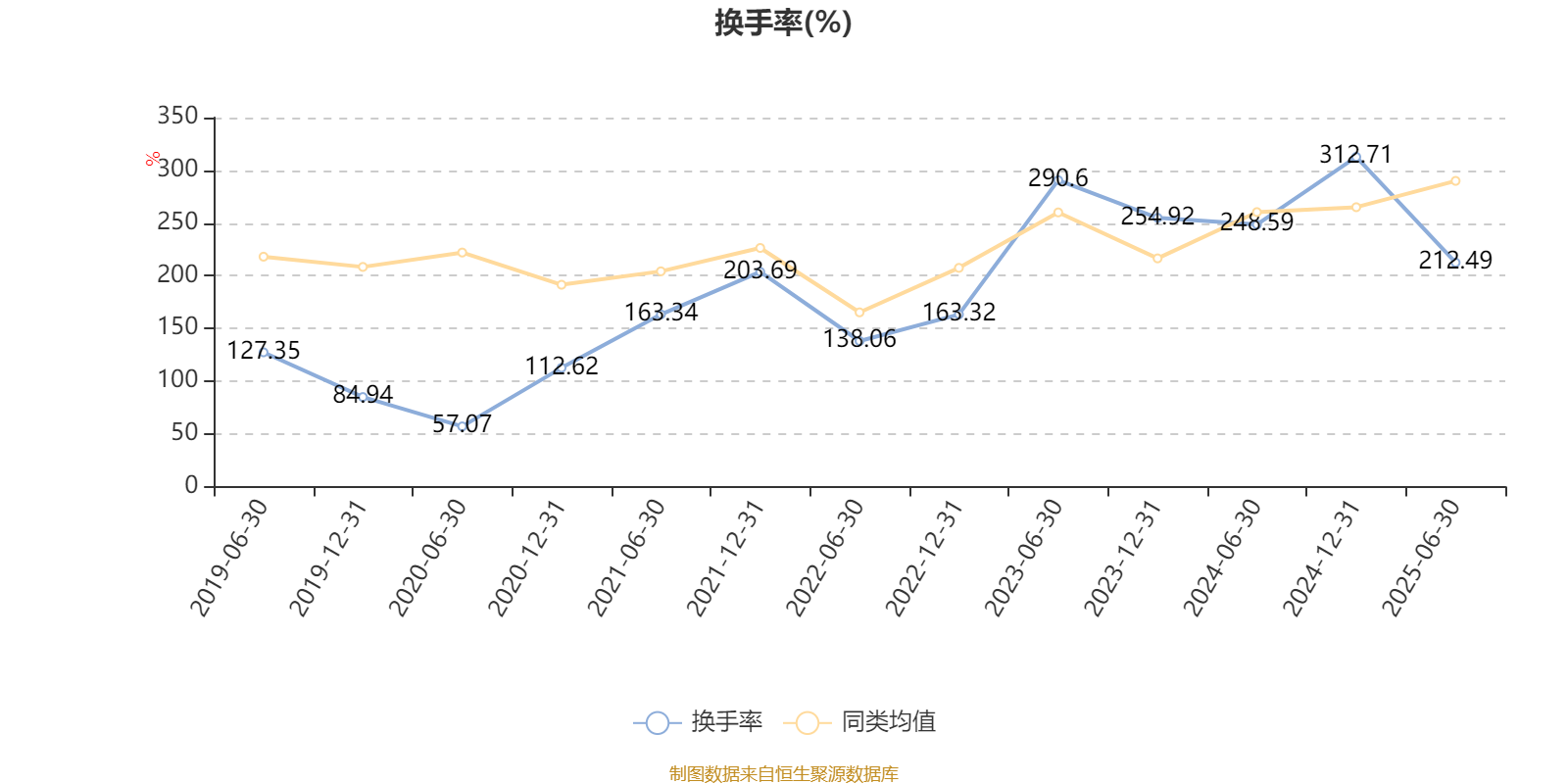

截至2025年6月30日,基金最近半年换手率约212.49%。

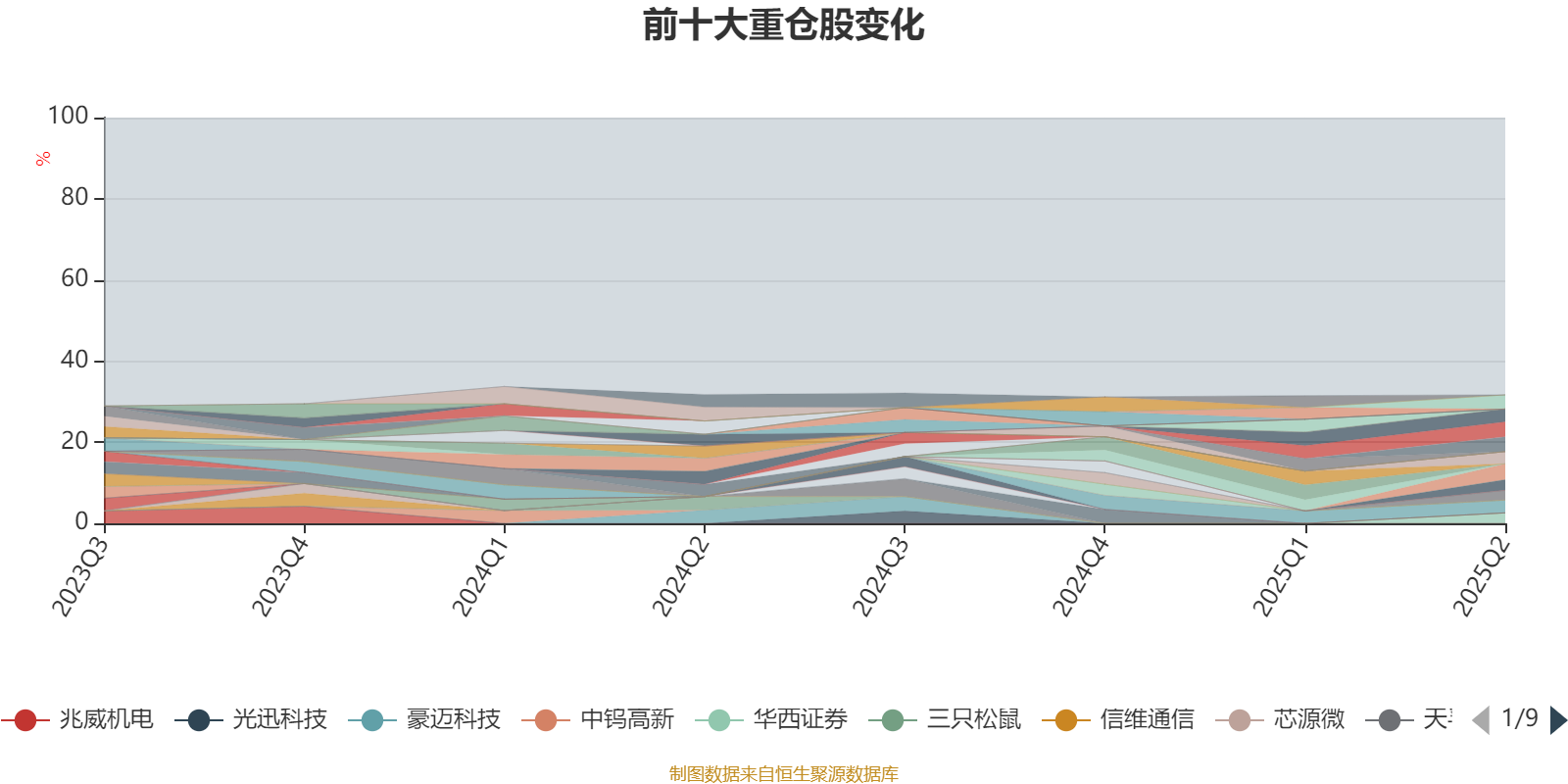

截至2025年上半年末,基金十大重仓股分别是恺英网络、复旦微电、睿创微纳、艾罗能源、同庆楼、海澜之家、国能日新、华西证券、德明利、锦浪科技。

核校:张蒲程