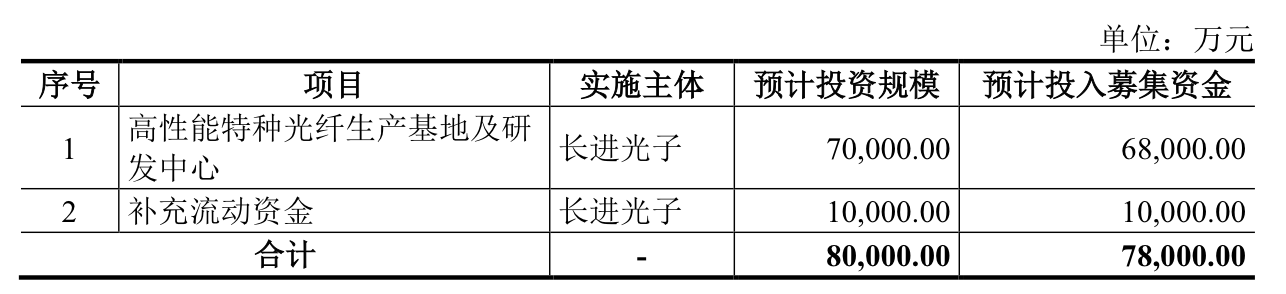

特种光纤企业武汉长进光子技术股份有限公司(以下简称“长进光子”)提交科创板IPO申请,计划募资额为7.8亿元,引发市场关注。实控人李进延是华中科技大学博士研究生导师,于今年5月正式全职加入公司。

长进光子依托高校资源,在特种光纤领域实现关键技术突破。然而,公司也面临产品结构单一、原材料对外依赖、主力产品价格下滑,以及客户集中度较高等挑战。此番冲击科创板,公司将直面监管与市场的双重审视。

来源:说明书

技术攻关阶段受让华中科技大学发明专利

长进光子成立于2012年7月,是一家专注于掺稀土光纤等特种光纤的研发、生产和销售的企业,产品广泛应用于先进制造、国防军工、光通信等领域。

特种光纤是指区别于常规通信光纤,具有特殊材料和结构,从而具备特殊性能和用途的光纤,其中掺稀土光纤用于产生特定波长激光和放大光信号,推动实现高功率、高性能的激光输出,或长距离、大容量、高速率的光信号传输。

2022年至2025年一季度,长进光子的营业收入分别为1.08亿元、1.45亿元、1.92亿元、4472.99万元,同时期归母净利润稳步增长,分别为3678.17万元、5465.65万元、7575.59万元、1518.27万元。2025年一季度末公司的资产负债率(合并)12.69%,一季度主营业务的毛利率68.7%,经营活动产生的现金流量净额1790.58万元,研发投入占比21.32%。

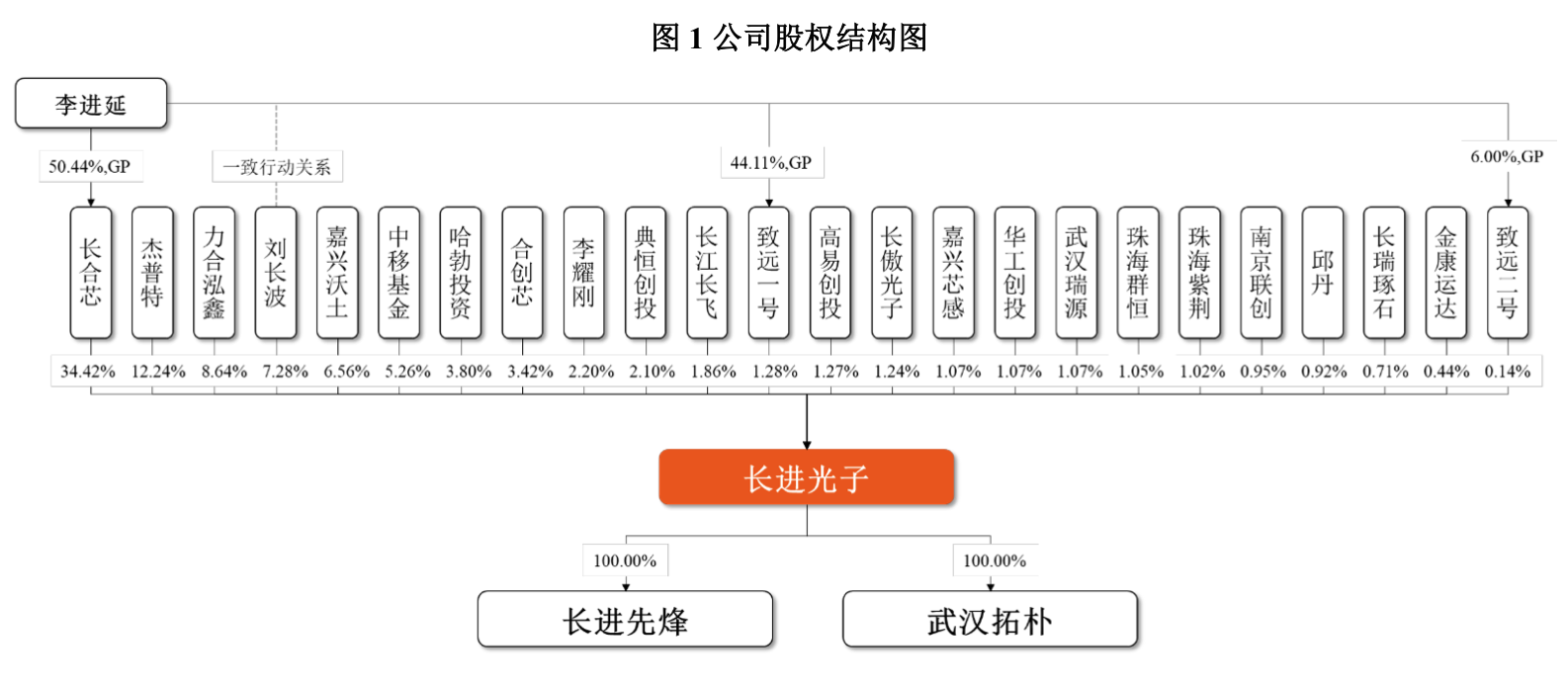

长进光子实际控制人李进延在特种光纤领域拥有二十余年研究经验,2008年11月至今,其任华中科技大学武汉光电国家实验室(2017年更名为武汉光电国家研究中心)教授、博士生导师(已于2025年7月办理离岗创业),2020年5月至今,任公司董事长。

除李进延外,长进光子还有不少高管拥有华中科技大学背景。诸如公司董事、副总经理兼财务负责人李海清,毕业于华中科技大学,任职过上述武汉光电国家实验室的高级工程师;董事、副总经理兼制造总监王一礴,毕业于华中科技大学,曾于华中科技大学从事博士后研究;另外,独立董事郭炜,目前依然是华中科技大学管理学院会计系教授;以及董秘戴彬、激光研发部部长徐中巍,均毕业于华中科技大学;研发总监褚应波、运营总监陈瑰、研发总监胡雄伟、市场总监廖雷,均曾于华中科技大学从事博士后研究。

长进电子目前所持有的42项授权专利中,有6项核心发明专利(序号30至序号35)系2017年末从华中科技大学受让而来。正是在这批专利的基础上,长进光子才在技术攻关阶段初步构建起特种光纤的设计、生产与测试技术体系。

来源:说明书

主力产品掺镱光纤价格承压,原材料有对外依赖

需要指出的是,尽管长进光子的掺稀土光纤(贡献收入约88%)在国内占据主导地位,但产品结构也显得单一,其中掺镱光纤的收入占到五成以上。

长进光子的竞争对手,诸如美国Nufern公司、nLIGHT公司、OFS公司以及英国Fibercore公司,均经历了二十年以上的发展,这些企业不仅产品门类齐全,还已延伸至下游模块与器件领域,对长进光子的技术形象与市场拓展构成压力。“可能影响下游客户对公司技术水平及供应能力的评价”,长进光子对此表示。

为巩固技术优势,长进电子持续加大研发投入。2022至2024年研发费用合计6785.07万元,占三年营收的15.27%。2025年一季度的研发费用占比更上升到21.32%。研发团队规模从2022年的17人扩充至40人。截至最近披露,公司共有11项在研项目持续推进。

界面新闻还注意到,公司主力产品掺镱光纤的销售单价呈逐年下降趋势,2022年至2025年一季度分别为26.94元/米、24.32元/米、21.94元/米和20.93元/米。长进光子解释,价格下调一方面是响应客户降本需求,另一方面是由于低单价产品销量占比提升。

售价变化图:界面新闻编制

与此同时,上游方面,长进光子原材料采购自境外厂商比重不低。

根据公开信息,长进光子主营业务成本里近六成是直接材料,即各类石英管材、光纤涂料、稀土及化学品等。但是,石英管材主要供应商苏州盛吉和安徽盛基为境外厂商的授权代理商;光纤涂料的主要供应商湖北吉佳力为公司采购境外光纤涂料的进口服务商,舒权贸易为境外厂商的境内销售公司。

2024年,公司进口石英管材、光纤涂料金额占同类型原材料采购金额的比例分别约为68%、35%,存在一定的供应链风险。尽管公司正在推进原材料国产化替代,以抵消部分价格下降对毛利率的负面影响,但外部供应商波动仍可能对其生产成本及毛利率带来冲击。

根据长进光子的测算,假设公司2024年度主营业务收入不变,若主营业务毛利率分别减少5%、10%、15%,利润总额将相应下滑11.30%、22.59%、33.89%。

杰普特:重要股东兼核心客户

界面新闻研究显示,长进光子客户集中度较高。2022年至2025年一季度,前五大客户销售占比分别为88.03%、82.26%、73.19%和72.41%。2025年一季度主要客户包括锐科激光(300747.SZ)、创鑫激光、杰普特(688025.SH)等知名企业。

来源:说明书

这一客户结构的形成,与外部环境密切相关。受美国出口管制政策影响,掺稀土光纤被列入限制清单,导致国内激光器厂商面临供应链风险。长进光子凭借受美国出口管制的掺镱光纤及6kW以上高功率掺镱光纤的本土化生产销售,成功进入锐科激光、杰普特等主流厂商供应链。

杰普特不仅是长进光子的重要客户,同时还是第二大股东,直接持股12.24%。公司董事吴检柯现任杰普特副总经理兼董事会秘书。

来源:说明书

杰普特与长进光子的合作始于2019年,次年5月杰普特便决定增资入股,成为公司关联方。

报告期内长进光子对关联方杰普特的销售收入分别为1988万元、1494.68万元、1778.82万元、419.52万元,占当期营业收入比例分别为18.37%、10.34%、9.28%、9.38%。

需要指出的是,长进光子向杰普特销售主要产品的价格低于无关联第三方客户。公司解释称,对其销售价格偏低主要源于采购规模因素,近年来销售毛利率与对其他主要激光器客户平均水平相当且变动趋势相同,定价具有公允性。

鉴于关联交易属性,交易公允性接下来有可能成为监管问询的关注点。