前段时间因为身体原因,没有写东西。今天咱们简单直白,直击核心。

支撑未来A股、港股牛市的,有两大宏观叙事逻辑。至少在可见的两年内,两大宏观叙事逻辑不会有任何改变。

如果你持有的公司既不符合“打造科技护城河”逻辑,又不符合降息利好方向,那就早点“换车”,以免耽误这7-8年才来一次的牛市。

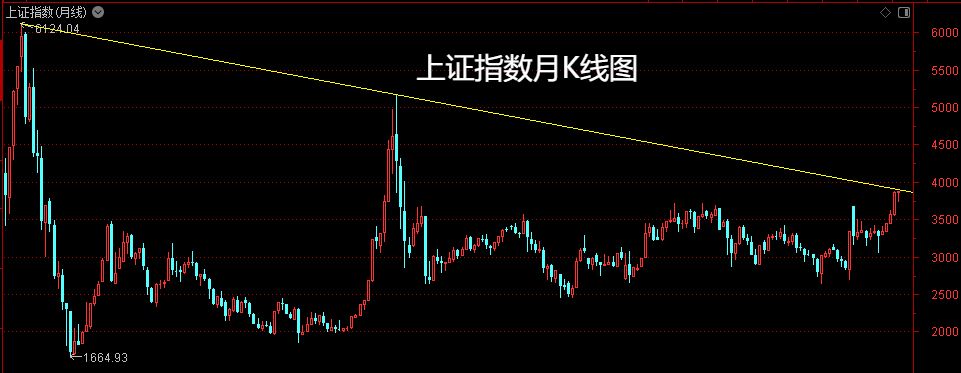

大盘必过4000点

下图是上证指数的月K线,来到前两轮牛市高点的连线附近(以下简称趋势线)。从情绪的角度来说,这条趋势线肯定是压力位。

小二计算了这条趋势线在今年9月、10月、11月对应的压力位,如下图所示。

从剧本推演的角度来说,美联储9月降息叠加“9·24行情”一周年,是释放宏观利好的窗口;10月会有“十五五”规划的更多消息,是释放产业利好的窗口。大资金不大可能选择在这个窗口里选择兑现,因为这无疑是在让渡筹码。

本周上证指数最高达到3892.74点,离压力位3913.84点只差0.54%,离4000点也只有2.75%的涨幅空间。秉承“来都来了”的传统,再加上前面我说的两个大的事件驱动窗口,4000点肯定会摸到,而且会突破。

再来看一个微观现象。

9月初,AI硬件股涨势疯狂,并且陆续出现降温消息,随后AI硬件股顺势调整,将接力棒交给了前期的主线创新药。

9月10日,当海外传来创新药的利空消息时,创新药调整,AI硬件股立马起飞。

两个主线的相互表现,在小二看来,就一个目的——维持市场赚钱效应。

另外,本轮牛市可以按两个“起点”来算:一是4月9日,二是6月23日。

4月9日之后,上证指数运行了49个交易日,并实质性跌破20日均线,可以理解为“关税对冲行情结束”。

6月23日开始,三根好看的指数阳线,彻底扭转市场情绪。运行到9月4日,共54个交易日。上证指数9月4日的收盘价,也实质性跌破了20日均线。

最后是9月5日和9月12日的光头阳线,且都是在20日均线附近强势拉升,尤其是9月12日的拉升是带量的。

因此,除非有更大的利空(强度盖过海外关于创新药的利空消息),否则短期行情依然会是强势上攻态势。

下周看底牌

很多投资者在说,现在A股上涨是在演绎美联储降息逻辑。但小二有不同的看法。

从美联储降息事件的强度来看,去年降息的意义远超过今年,那么为何市场去年没有演绎降息逻辑,行情反而在去年9月24日开始起飞?

因此美联储降息对A股的利好,应该是事后发酵,而非事前演绎。根据大模型的说法,宏观逻辑上,美联储降息会给我国央行更大的货币操作空间。

小二认为,不要在意美联储降息多少个基点,我们的注意力应该放在后续还要降息几次上。美国能否出现“放水”趋势,对A股或者港股的牛市持续性,会有一定影响。

总之,不管结果如何,我们下周看美联储降息的这张底牌。

两大宏观叙事驱动所有主线

周四,在极简数据分析的文章中,小二表达了一个观点:现在不要纠结宏观叙事,而应该把精力放在怎么才能“上车”上。

追高肯定不划算,因此只能等待市场出现阶段“犯错”。多用可量化的方法论来协助交易,少用那些非量化的观点来拖自己后腿。

支撑未来A股、港股牛市的,有两大宏观叙事逻辑:

第一,中美都在有意构筑自己的科技护城河。不管你信不信,这件事正在发生。

第二,美国需要降息来缓解债务压力,而这个“放水”窗口绝非短期。

至少在可见的两年内,以上两大宏观叙事逻辑不会有任何改变。

如果你持有的公司既不符合“打造科技护城河”逻辑,又不符合降息利好方向,那就早点“换车”,以免耽误这7-8年才来一次的牛市。