上交所官网显示,截至目前,株洲科能新材料股份有限公司(下称“株洲科能”)IPO审核仍处于已问询阶段,距其上市获受理已超过两年时间。

株洲科能于2023年6月提交科创板上市申请并获受理,7月进入“已问询”状态。然而,因财务资料过期,2024年9月审核状态变更为“中止”。2025年6月,公司更新2024年度财务数据并重新提交招股书。

没有真金白银入账,存货4年增加420%

株洲科能成立于2001年1月,位于中国湖南株洲金山科技工业园,是一家专业从事小金属、半导体材料、显示发光材料生产的企业。其产品主要有铟、镓、铋、碲、锡及其各类制品等,以满足液晶显示器、半导体、电子、太阳能、医药等行业的不断需求,同时回收有价值的物料,实现了从原料-材料-产品-物料回收循环产业链和资源的再次利用。

在2020年至2024年期间,株洲科能的业绩表现出明显的波动性。

从营收来看,2020年公司营收3.39亿元,2022年增长至6.79亿元,然而2023年却又下降至6.09亿元,2024年回升至7.87亿元;净利润也是如此,2020年仅为 909万元,2022年迅速增长至5090万元,然而2023年却又下降至4294万元,2024年回升至7082万元。

更值得注意的是,在这期间公司的净利润没有经营现金流入作为支撑。2020年和2021年,公司经营活动现金流量净额均为流出状态,分别为-2596万元、-4647万元,2022年虽转正为2897万元,但2023年又降至-1.27亿元,2024年更是低至-3.29亿元。

据统计,在这四年期间,株洲科能累计实现净利润2.03亿元,但经营现金流净额却累计流出4.99亿元。这一现象表明公司在经营过程中,现金回笼存在问题。

在此背后,《财中社》注意到,株洲科能存货从2020年末的1.22亿元,增加至2024年末的6.35亿元,四年时间增幅420%。期间内,存货周转天数从147.02天增加至242.95天,存货周转率从2.45次降至1.48次。

存货的增加可能是多方面原因导致的。一方面,公司可能对市场需求预测过于乐观,进行了过度生产,使得产品积压在库;另一方面,也可能是公司销售渠道不畅,产品难以顺利销售出去,从而造成存货的大量堆积。

截至2024年末,公司存货占总资产的比例高达52.74%。如此高的存货占比,加上较低的周转率,意味着公司有大量资金被占用在存货上,会影响资金运营效率,还面临着产品跌价的风险,侵蚀公司的利润空间。

对于存货的增加,株洲科能有必要给出合理解释。

产能利用率低,IPO扩产遭问询

招股书显示,本次募集资金投资项目总投资金额为6.18亿元,其中拟使用本次募集资金5.88亿元。投资项目包括年产500吨半导体高纯材料项目及回收项目、稀散金属先进材料研发中心建设项目、补充流动资金,拟使用募集资金投资额分别为4.7亿元、6828万元、5000万元。

上海证券交易所2023年7月向株洲科能下发的问询函称,报告期期末,公司在建工程余额为957万元,主要为年产600吨电子材料建设项目和年产500吨半导体高纯材料项目及回收项目(上述募投项目)。这两个项目均涉及新增产能,项目建成后高纯镓、氧化镓、高纯铟、氧化铟的产能预计增长率分别为350%、275%、300%和550%。

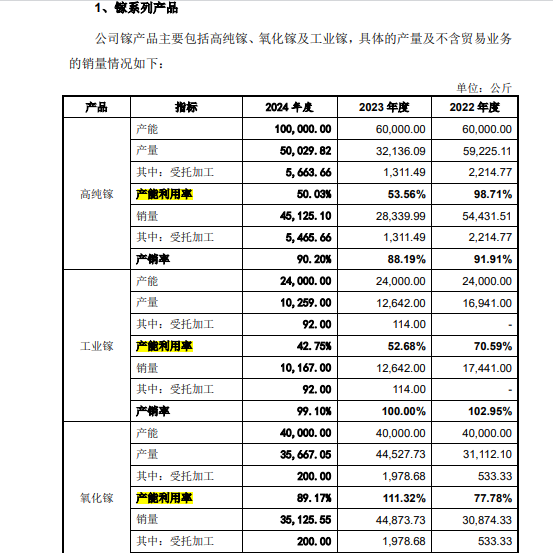

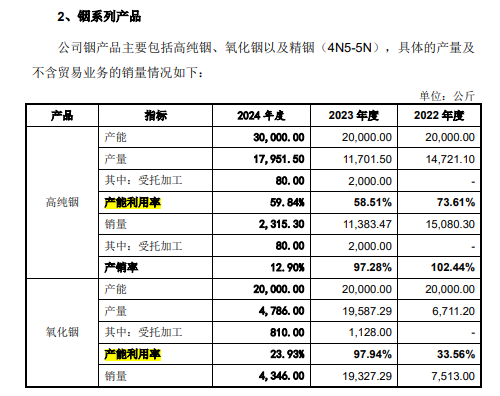

值得注意的是,上面要扩产的产品产能利用率并不高。招股书披露,高纯镓2022年产能利用率98.71%,而到2023年和2024年分别降至53.56%、50.03%;氧化镓销量由2023年的4.49万吨降至2024年的3.51万吨,产能利用率降至89.17%;高纯铟2022-2024年产能利用率分别为73.61%、58.51%、59.84%;氧化铟产能利用率波动大,2022年为33.56%,2023年则升至97.94%,然而2024年再度回落至23.93%,比2022年还要低。

这些材料应用于新能源汽车、光伏、LED 及第三代半导体器件等领域。事实上,这些产品可能正面临产能过剩困境。中低端产能因投资过热快速扩张,同时,出口管制政策调整加剧国内消化压力,进一步推高库存,这导致价格下跌、企业利润承压。

上交所问询函明确要求株洲科能说明,在主要产品产能利用率下滑或整体偏低的情况下大幅扩建产能的原因及必要性,项目转固后对公司经营业绩的影响,并结合出口管制政策、下游需求变化、在手订单情况等,分析新增产能的具体消化措施及其可行性,是否存在产能无法消化的风险,并进行风险揭示。

株洲科能招股书也表示,项目建成投产后将增加公司产品产能,但仍需经过一段消化期后才可实现盈利,如果这一期间外部环境出现重大不利变化、公司由于出口管制等原因无法维持与现有主要客户的合作关系、公司市场开拓无法达到预期或者公司前期调研和分析出现偏差,将可能导致项目新增产能难以消化,从而对公司盈利能力造成不利影响。

在核心产品产能利用率并不高的情况下,株洲科能仍要IPO募资扩产,这是否会引发产能过剩风险,值得关注。