钢材消费整体表现欠佳

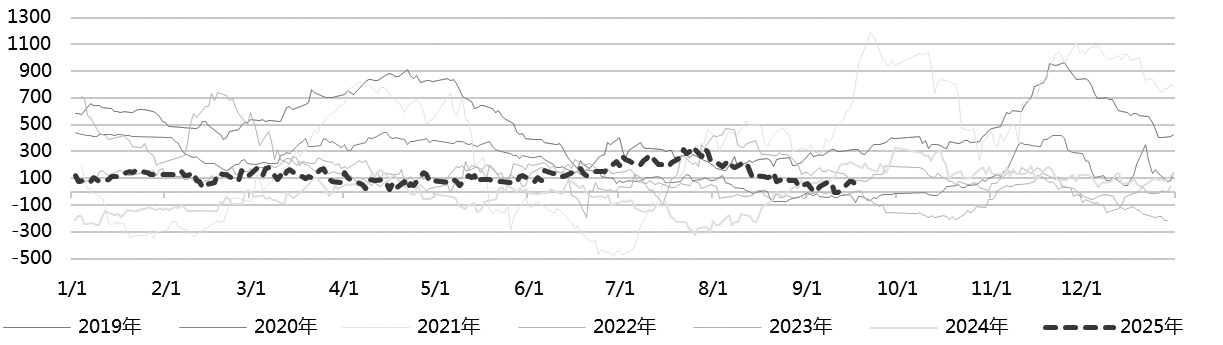

8月1日—9月18日,螺纹钢期货2601合约价格下跌3.4%,铁矿石期货2601合约价格上涨5.7%,焦炭期货2601合约价格上涨5.4%。在此期间,现货市场成材价格下跌而原料价格上涨,钢厂生产利润被大幅挤压,螺纹钢的即期利润和盘面利润均已接近亏损状态。钢联数据显示,年初至今,247家钢厂高炉的日均铁水产量为237.2万吨,为何在钢材消费整体表现欠佳的情况下,高炉铁水产量仍能维持如此高的水平?

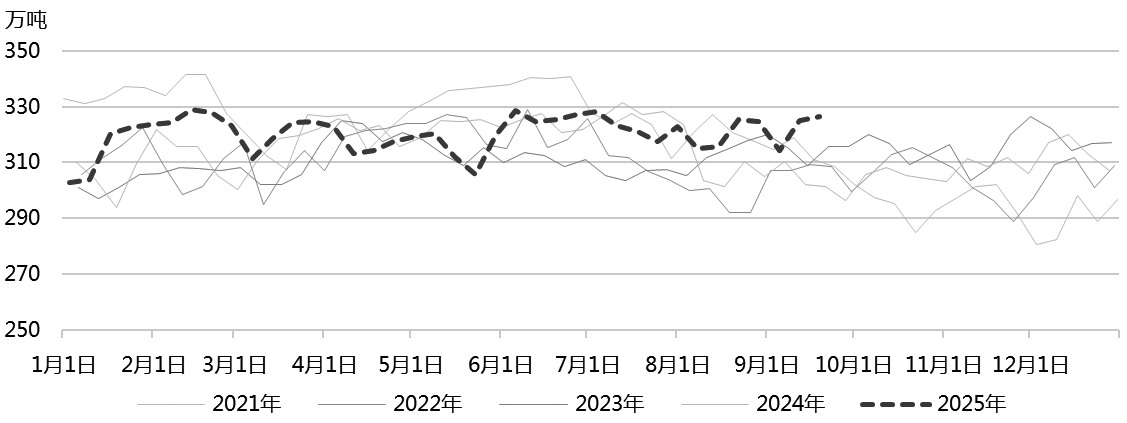

据钢联样本数据,年初至9月18日,螺纹钢的总消费量为7862万吨,同比减少4.5%;线材总消费量为3044万吨,同比减少7.8%;热卷总消费量为12095万吨,同比增长1.6%;中厚板总消费量为5955万吨,同比增长4.2%;冷轧总消费量为6241万吨,同比增长2.1%。

板材消费对高炉铁水产量起到支撑作用

今年,尽管建筑钢材的消费量持续下滑,但板材消费量却有所增加。当前,房地产行业处于下行周期,而制造业展现出较强的韧性,板材消费对维持高炉铁水的产量起到了支撑作用。

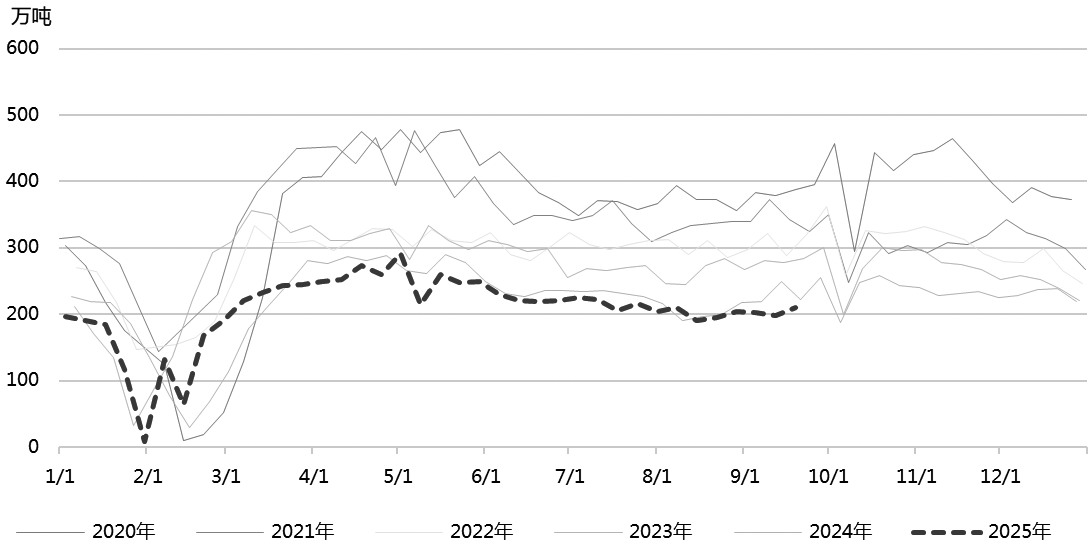

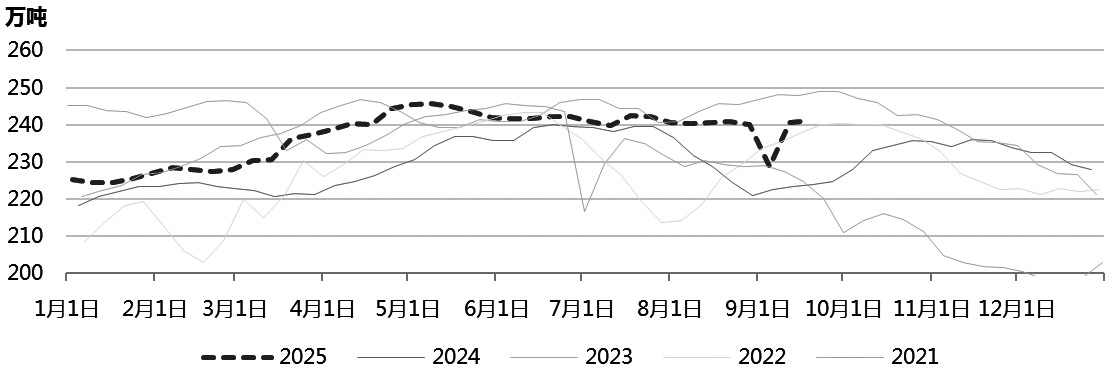

图为螺纹钢表需季节性消费(单位:万吨)

图为热卷表需季节性消费(单位:万吨)

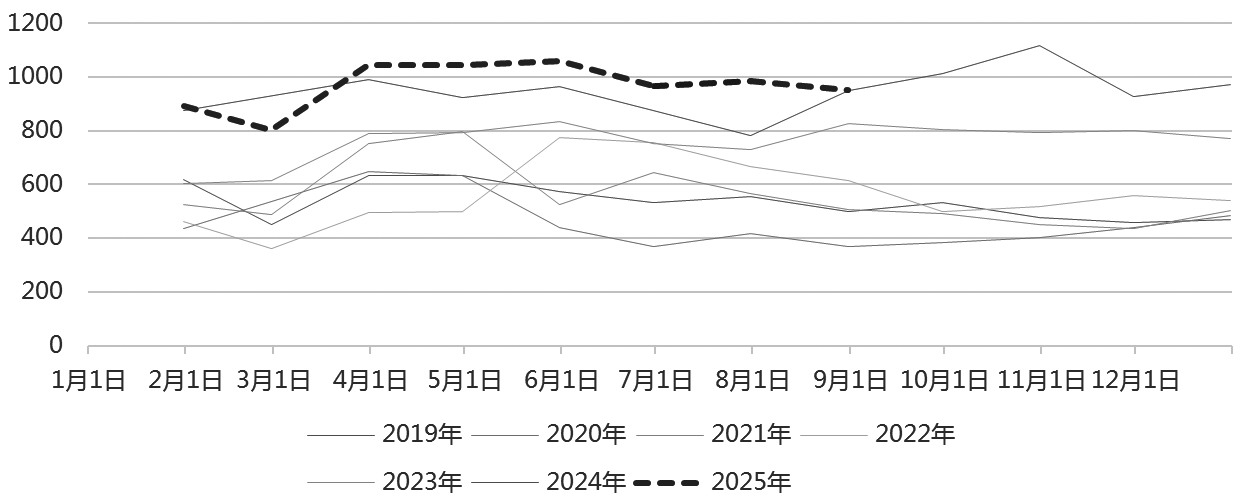

1—8月,我国共出口钢材7749万吨,同比增加10%,保持增长态势。其中,1—8月,优特钢棒材出口1225万吨,同比增长52.2%;1—7月,钢坯出口747万吨,同比增长311%。1—8月,钢材出口的增长态势带动了铁水产量的增加。

图为我国钢材出口季节性走势(单位:万吨)

截至目前“金九”旺季消费增速低于往年

据统计,2019—2024年,全国主流贸易商9月的建材日均成交量环比均增加12%。然而,今年9月1—17日,全国主流贸易商建材日均成交量环比仅微增1%。

2020—2024年,五大钢材品种的9月周度平均消费量环比均增加2%,但今年9月1—18日,五大钢材品种周度平均消费量环比下降了0.9%。近5年,螺纹钢9月周度平均消费量环比均增加5.9%,而今年9月1—18日,螺纹钢周度平均消费量环比仅增加1.3%。因此,无论是从建材的成交情况,还是从五大钢材品种的消费情况来看,今年“金九”期间的消费量均低于往年的平均消费量,旺季表现不及预期。

钢厂减产仍需等待多方面因素的推动

截至9月18日,今年钢材“金九”消费旺季呈现出五大钢材品种总消费量以及建材成交量均低于往年平均水平的态势,未达预期。8月以来,钢材价格下跌而原料价格上涨,钢厂利润被大幅挤压,螺纹钢高炉生产的即期利润和盘面利润均已接近亏损状态。

在此情形下,钢厂利润是否存在修复预期,以及未来钢材价格走势是遵循正反馈逻辑还是负反馈逻辑成为市场关注的焦点。目前,做多钢厂利润的投资策略估值较低,驱动上,需要高炉减产使得铁水产量下降,才能推动该策略顺利进行。

在螺纹钢生产处于亏损的背景下,钢厂是否能够倒逼原材料降价进而扩大螺纹钢的生产利润呢?理论上看,钢厂亏损且旺季消费增速低于往年均值时,钢厂会选择减产,使得成材表现强于原材料,从而扩大钢厂的利润。但在9月初,钢厂因环保限产,高炉铁水日均产量减少11.29万吨。9月12日当周,高炉日均铁水产量又迅速回升了11.7万吨,达到240.55万吨的高位。

图为螺纹钢高炉即期利润季节性走势(单位:元/吨)

此外,我们注意到9月12日当周铁水产量大幅增长的同时,热卷的产量也大幅增加。当前板材的利润和需求状况尚可,由此我们推测,如果要使高炉铁水产量大幅下降,需要热卷等板材利润也降至亏损状态,这样钢厂才有可能自发减产。因此,做多钢厂利润的驱动因素仍有待观察。如果相关部门后期出台钢厂强制限产政策(如强制环保限产措施等),使得铁水产量大幅下降,将促使钢厂利润扩大。

图为全国247家钢厂日均铁水产量(单位:万吨)

关注是否会有消费及环保相关政策出台

7月1日,中央财经委员会召开会议明确提出,要纵深推进全国统一大市场建设,聚焦重点难点,依法依规治理企业低价无序竞争,引导企业提升产品品质,推动落后产能有序退出。钢铁行业开启“反内卷”行动。与此同时,在原料端,国家能源局对煤炭超产情况展开检查,中央环保督察组于9月12日向山西省反馈意见,要求严格落实煤炭总量控制,内蒙古也在严查煤炭超产现象。综合各方面因素来看,负反馈情况下的下跌空间较为有限。此外,由于旺季消费未达预期,正反馈带来的上涨空间同样受限。所以,钢材价格整体已步入趋势不明朗的阶段。

从节奏上来看,我们认为市场会先经历一段正反馈过程,待板材利润被进一步压缩后再进入负反馈阶段。目前,从整体的强弱态势来看,煤焦矿表现强于钢材。后续需要重点关注政府是否会出台力度较大的刺激消费相关政策,以及是否会发布超预期的压减粗钢产量的政策。(作者单位:中州期货)