9月25日,浙江东方科脉电子股份有限公司(以下简称“东方科脉”)在港交所递交招股书,中信证券为其独家保荐人。

招股书显示,东方科脉成立于2005年,现已成为集多种电子纸显示模组的研发、设计、生产、销售为一体的电子纸显示技术专业制造商和服务商。是全球电子纸行业的核心企业之一,在浙江嘉兴、辽宁大连市和越南拥有四个生产基地。

根据灼识谘询,以2024年收入计算,公司是全球最大的商用端智能物联电子纸显示解决方案厂商,占全球市场份额26.3%。

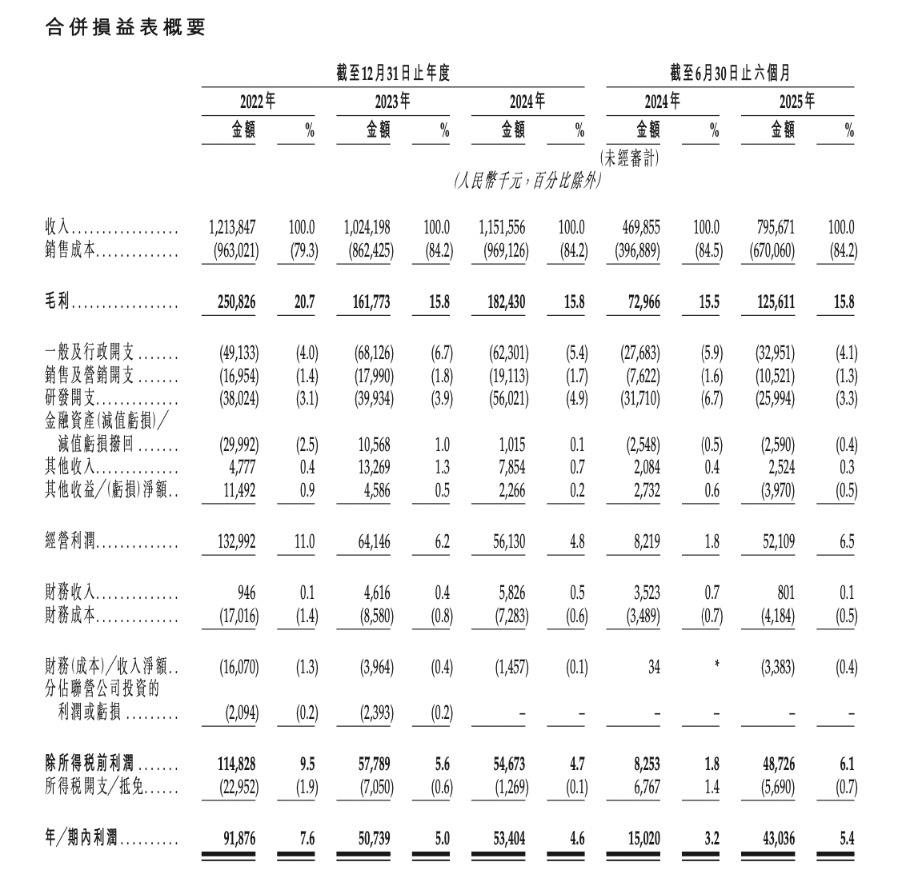

据招股书,2022年—2024年,东方科脉实现收入分别为12.14亿元、10.24亿元、11.52亿元;年内利润分别为9187.6万元、5073.9万元、5340.4万元。

今年上半年,公司实现收入为7.96亿元,同比增长69.34%;期内利润为4303.6万元,同比增长186.52%。截至2025年6月30日,东方科脉持有的现金及现金等价物为8390万元。

股权架构方面,东方科脉执行董事分别为周爱军、王文亮;非执行董事分别为汪啸、王扬女士、刘喻、狄琛;独立非执行董事分别为曾爱民教授、周国富教授、阮添士。

IPO前,周爱军持股为20.79%,红榕投资持股为15.14%,福州追远持股为7.17%,吕先生持股为6.89%,赵景罡持股为5.86%。

值得注意的是,东方科脉曾冲击上交所主板。其IPO申请于2023年6月30日获受理,不过,因公司和保荐人国泰君安证券股份有限公司撤回申请,2024年5月20日IPO终止。

A股招股书显示,2020年—2022年,东方科脉向前五名客户合计销售金额占当期营业收入的比例分别为88.75%、86.61%和93.31%,客户集中度较高。其中,汉朔科技股份有限公司(简称“汉朔科技”)连续两年为第一大客户,2020年度,东方科脉向汉朔科技销售收入占比为65.84%,当年度存在单一客户收入占比超过50%的情况。

几乎同一时间,2023年6月28日,汉朔科技深交所创业板IPO申请获受理,2024年11月25日,注册生效。