随着近期资本市场回暖,A股上市公司使用闲置资金认购证券公司理财、基金专户等产品类型的金额增长,而此前备受青睐的结构性存款和银行理财配置金额缩减,反映出上市公司资金配置策略正在悄然调整,产品偏好“移仓”趋势明显。

Wind数据统计显示,2025年1月至9月24日,A股上市公司使用闲置资金购买理财的规模同比下降超过15%。

业内人士分析指出,这一变化背后,既受到市场收益率环境与监管导向的影响,也体现了企业在当前宏观背景下对资金运用的策略调整。整体来看,上市公司闲置资金配置正从保守的理财模式转向更加多元和积极的投资策略。

结构性存款与银行理财认购金额双降

近期,部分上市公司相继宣布百亿元规模的委托理财计划,引发市场对闲置资金配置动向的热议。

9月17日,华润三九(000999.SZ)发布公告显示,公司及子公司拟使用合计不超过100亿元的自有资金投资银行及其理财子公司发行的中低风险理财产品。江苏国泰(002091.SZ)此前也发布公告称,公司及下属子公司拟使用不超过120亿元(含120亿元)的闲置自有资金进行委托理财,将选择安全性高、流动性好的中低风险理财产品,包括但不限于结构性存款、收益凭证、大额存单、国债逆回购等。

尽管百亿元规模的委托理财计划频出,不过整体来看,2025年以来上市公司认购理财的规模仍呈现下降态势,结构性存款与银行理财等传统主力产品配置金额双双下降。

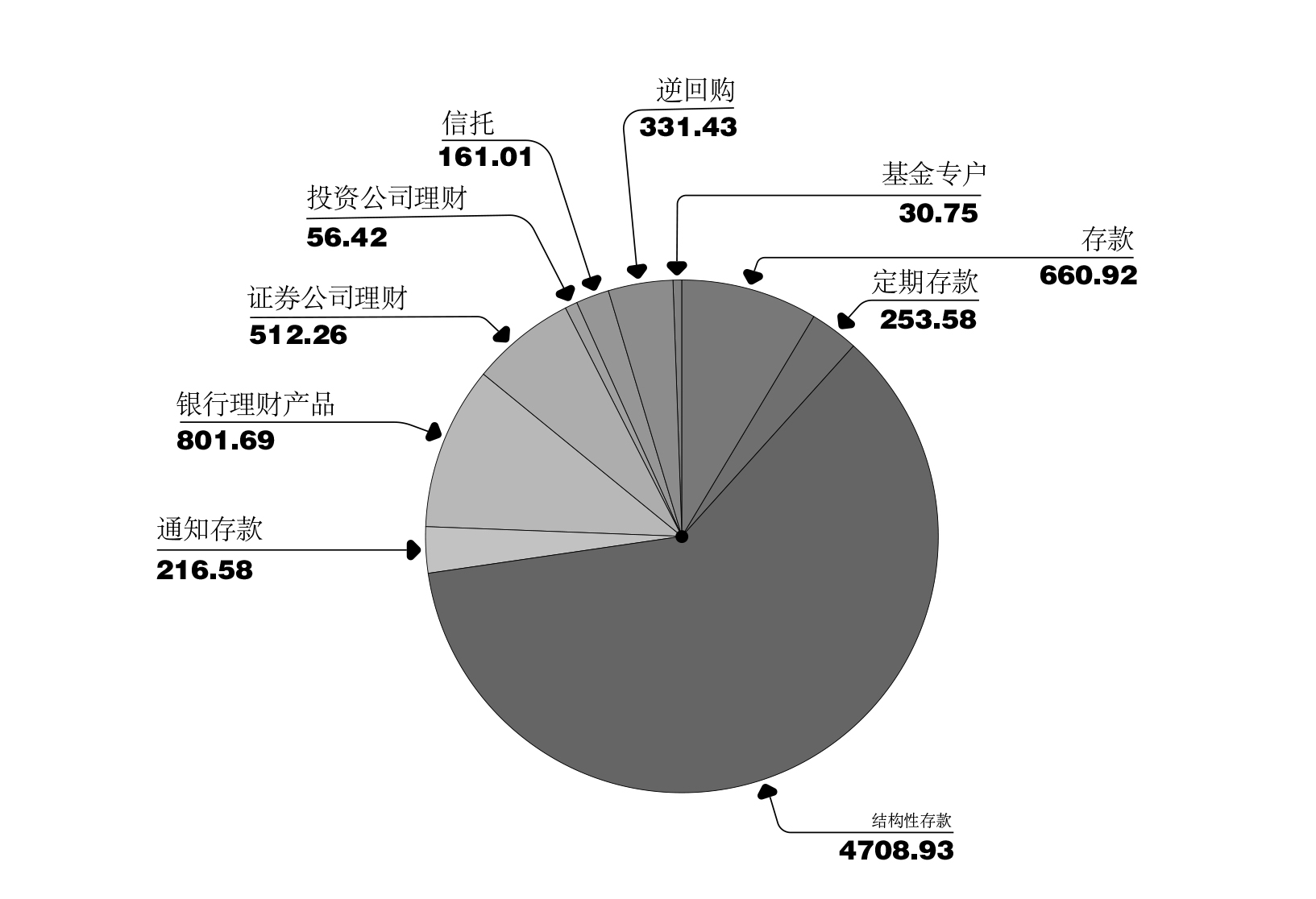

Wind数据统计显示,2025年1月至9月24日,1094家上市公司合计持有理财产品12268个,认购金额为7733.56亿元,较去年同期降幅超过15.2%。其中,一直备受上市公司青睐的结构性存款认购金额降至4708.9亿元,较去年同期下降18.8%;银行理财产品认购金额也降至801.7亿元,同比下降5.6%。

从资金来源来看,上市公司认购理财产品的自有资金及自筹资金规模也均在下降。Wind数据显示,2025年1月至9月24日,上市公司认购理财产品的自有资金2509.8亿元,同比降幅6.4%;自筹资金5218.4亿元,同比降幅18.7%。

中信证券在最新研报中指出,2024年至2025年上半年,上市公司理财规模连续两年下降,2024年认购金额为12152亿元,同比下降6.20%,2025年上半年进一步环比下降31%。

对于规模连降的原因,中信证券在研报中强调,上市公司理财规模自2022年高点持续回落,主要源于对资金空转的严控,由此银行结构性存款额度存在管控要求。此外,当前结构性存款基本为真结存,若挂钩的期权方向与实际偏离较大,结存最终兑付收益可能趋近于0,对企业客户吸引力也有一定程度的减弱。中信证券分析认为,就结构来看,结存额度受限、存款降息及手工补息整改影响下,上市公司理财中存款类产品占比下降。

同时,银行理财产品收益的持续走低,也是上市公司对银行理财产品配置积极性下降的重要原因之一。济安金信基金评价中心研究员王昊宇表示,资管新规后的理财产品完成净值化转型,产品不再保本保收益,在低利率环境下,传统的理财产品收益率持续走低。

就收益来看,各类纯固收理财收益整体下行加速,产品表现分化明显。中信证券在研报中指出,2025年上半年银行理财产品加权平均收益率降至2.12%,存款类产品收益更是持续走低,当前一年期存款挂牌利率已经低至1%附近,实际上浮至1.6%以上已经是高收益存款。信托类产品底层资产或是非标(收益高但存在信用风险),或者其他通道类标准化资产(多为券商、外资等的通道产品,方差较大),而含权类产品和纯权益产品在2024年9月24日后普遍表现较好。

RFP国际注册理财师学会讲师王诗文补充表示,当前银行结构性存款额度受到约束,而多数理财产品收益水平持续走低,且其收益不确定性较为突出,企业配置积极性受到抑制,因此企业配置于理财产品的资金规模有所缩减。

此外,王昊宇进一步强调,当前宏观经济偏弱,上市公司经营现金流增速有所放缓,闲置资金规模缩减。“且监管政策层面鼓励上市公司将资金用于现金分红、增持回购以及聚焦主业扩大生产,而非进行理财,所以上市公司购买理财产品的规模下降。”

随着结构性存款、银行理财等传统产品类型的配置降温,银行及理财公司相关业务也面临多方面挑战。

在王昊宇看来,资金分流、利差收窄以及上市公司需求变化都是银行及理财公司需要面对的挑战。上市公司进行理财投资的需求正在逐渐多样化,但是收益风险比优异、净值波动相对可控且投资策略清晰透明的产品依然是上市公司理财投资的核心诉求。目前,从理财产品设计上,短期、流动性高的固收类和现金管理类产品仍是主力,不过“固收+”策略、含权类产品的发行也在逐渐提升。

奥优国际董事长张玥补充表示,理财配置收缩对银行及理财公司带来一定业务压力,传统理财产品增长放缓,机构需应对来自公募基金、券商资管等主体的竞争。为适应市场变化,金融机构正积极调整产品线,推出“固收+权益”混合类产品,通过债券底仓叠加权益增强收益,并针对企业现金流特点设计定制化、周期匹配的申赎安排。此类创新产品在收益潜力上具有一定优势,但其波动性也相应增加。银行及理财机构通常通过设置止损线、权益仓位限制等方式控制回撤,其实际吸引力仍取决于收益实现的稳定性与企业对波动的承受能力。

总体来看,在低利率与监管引导“脱虚向实”的双重驱动下,上市公司闲置资金配置正从以往依赖“保本刚兑”的理财模式,转向以固收为基础、权益为增强、一级控股为补充的混合模式。尽管整体规模有所收缩,但结构更趋多元。

证券投资热度升温

随着A股市场回暖,证券投资意愿增强是当前上市公司现在资金配置结构多元化的重要趋势之一。

8月和顺石油(603353.SH)发布公告称,拟使用不超过人民币2亿元(含)的闲置自有资金进行证券投资;溢多利(300381.SZ)宣布公司及控股子公司拟使用不超过人民币3000 万元(含本数)自有资金开展证券投资。

根据上市公司公告初步统计,2025年1月至9月24日,已有70余家上市公司发布自有资金证券投资的相关公告。

从理财产品类型的配置结构来看,年初以来上市公司对证券公司理财、基金专户等产品类型认购积极性上升。Wind数据统计显示,2025年1月至9月24日,1094家上市公司认购证券公司理财、基金专户金额分别为512.26亿元、331.43亿元,同比增幅分别为4.1%、101.2%。

中信证券在最新研报中指出,整体来看,上市公司虽然更倾向于配置短期、低风险产品,但已经开始逐步提升对券商、公募基金等多元化产品的配置比例。在存款利率持续下行的背景下,预计未来一年上市公司存款转理财规模有望达数千亿元。境外理财通过QDII、南向通等渠道也逐渐成为企业资产配置的重要方向。

王诗文进一步表示,在资金配置方面,企业偏好确实发生明显转变。尽管存款类产品仍占主要地位,但其整体占比呈下降趋势。企业对风险的容忍度有所提升,开始逐步接触部分含权益属性的产品,甚至将投资视野扩展至境外市场。

上市公司对证券投资热度的上升,也得益于当前资本市场制度红利的释放与资产机会的拓展。

中国企业资本联盟副理事长柏文喜指出,注册制全面深化、REITs市场扩容至消费基础设施、科创板增设“科创成长层”等一系列改革,为Pre-IPO投资、并购套利和战略配售等策略提供了更多空间,吸引上市公司逐步参与。

在风险偏好提升的背景下,上市公司要如何平衡风险与收益?王诗文指出,企业需始终将主业置于首位,视其为生存与发展的根基。开展投资活动时,应如同推进业务项目一样,制定明确的预算与策略框架,确保不影响主营业务的资金需求。同时,应建立健全风险评估与动态监控体系,持续优化投资结构,以实现投资收益的稳健与可持续。

王昊宇进一步强调,监管的政策导向是鼓励企业将资源用于技术创新、产业升级和主业发展,避免过度金融化,防止“脱实向虚”。上市公司应当将证券投资和理财作为现金管理和闲置资金保值增值的辅助手段,而非盈利的主要来源,而且投资规模必须与公司的风险承受能力、现金流状况和专业人才储备相匹配。