维持前期关键判断,市场确立“牛市思维”,趋势一旦形成短期很难逆转,不轻易以震荡市或熊市的经验规律作为信号,坚守产业主线。

思路一:低估值蓝筹的日历效应,但需要满足一定条件

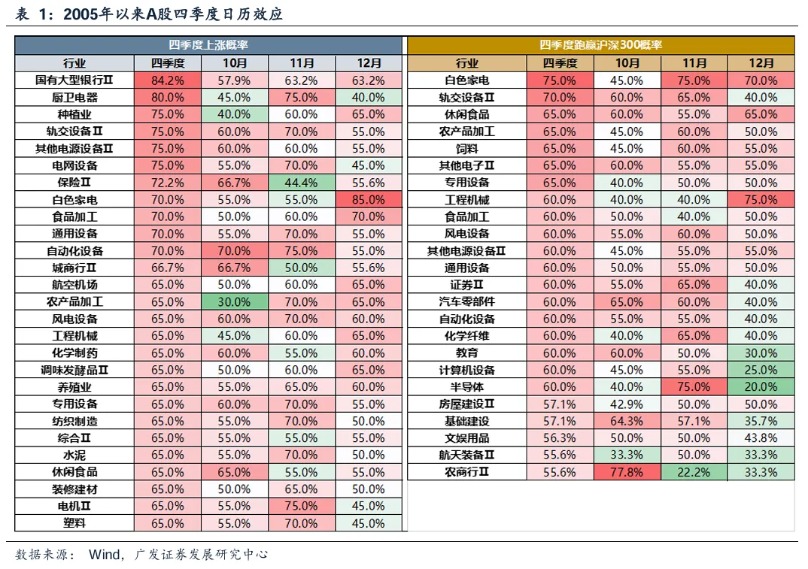

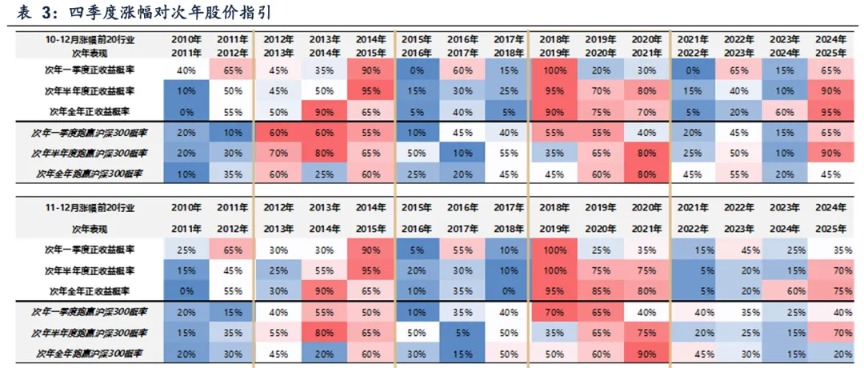

进入四季度,市场板块结构上存在一个重要特征:05年至今,顺周期行业在四季度的上涨概率超过65%,且有超过60%的概率跑赢沪深300

“顺周期”行业在四季度的“日历效应”基于宏观经济基本面变好的预期。历史上,这部分的判断来自于两种情形——

情形一:依靠PPI改善预期。PPI改善的年份又分为两种:

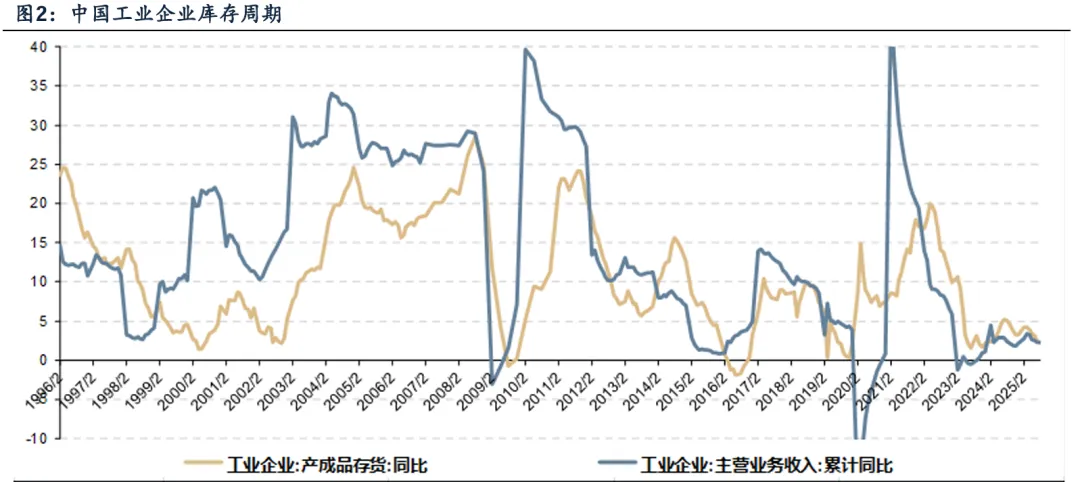

①是依靠自然的经济周期,例如09年/13年/19年Q4对库存周期启动的推演

②是靠经济刺激政策(供给端 or 需求端),例如14年Q4棚改目标、15年Q4供给侧改革

情形二:依靠宏大叙事。例如14年一带一路、国企改革。

从这两方面来看25年,顺周期的日历效应能否出现?

首先,依靠“库存周期→经济周期→PPI预期”的传导路径,目前来看很难出现;

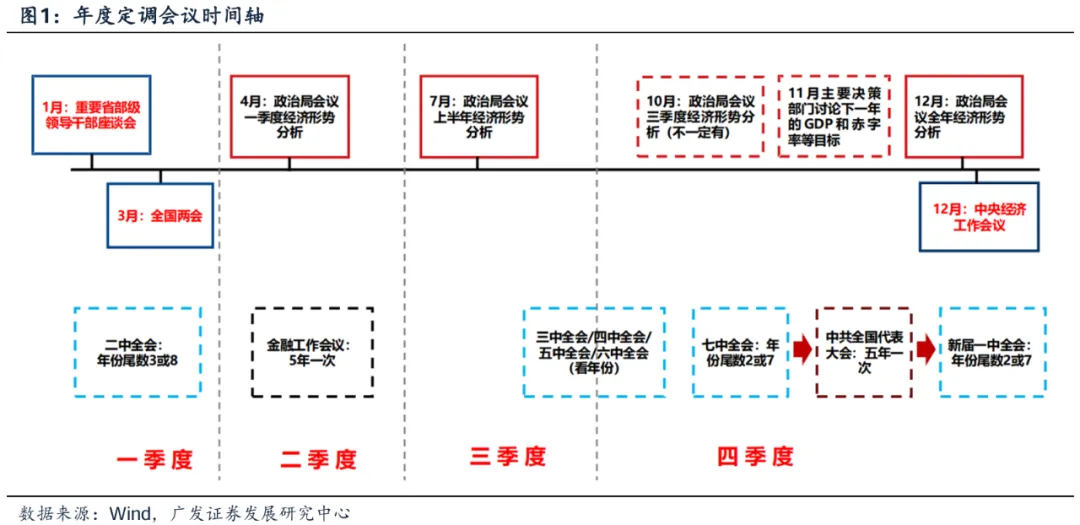

其次,根据年末重要会议时间轴,供给侧政策关注“反内卷”实质进展,需求侧政策跟踪11月末的政策细节;

最后,宏大叙事方面,关注四中全会、十五五的后续动态。

思路二:业绩真空期提前演绎来年高增长板块

1. 在宏观基本面亮点不多,但产业赛道活跃年份,四季度股价对来年指引作用更强。比如2013-2015年、2019-2021年、2024年,这些年份四季度领涨板块有较大概率贯穿下一年行情。

2. 如何筛选年末成长赛道?

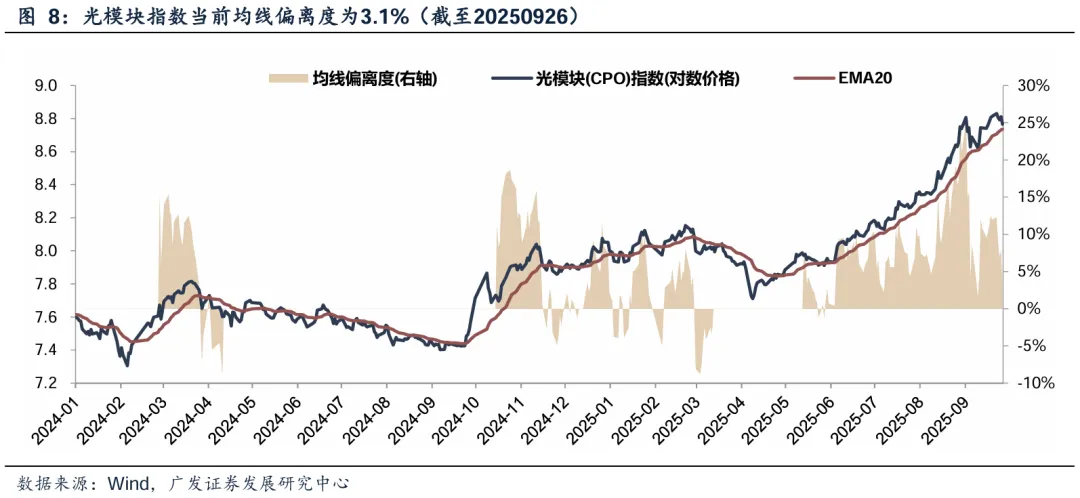

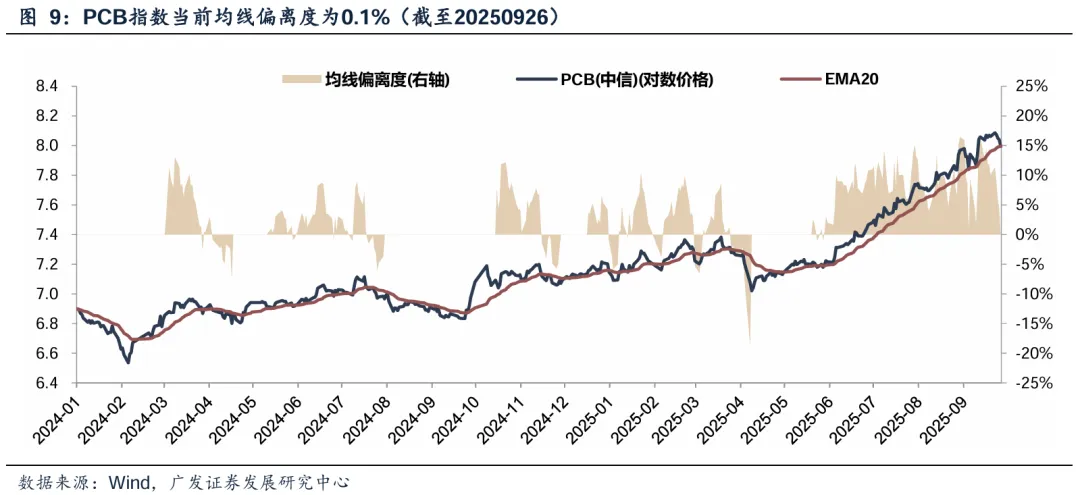

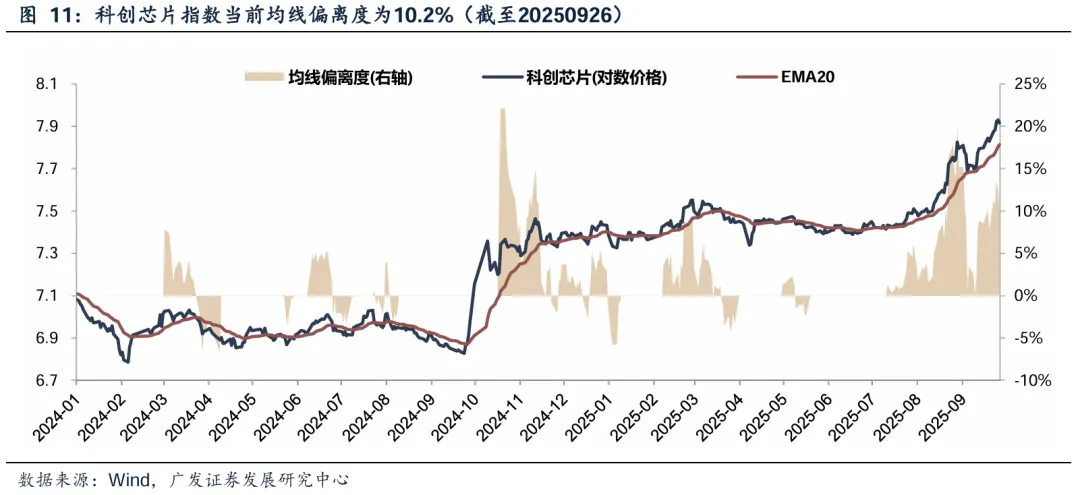

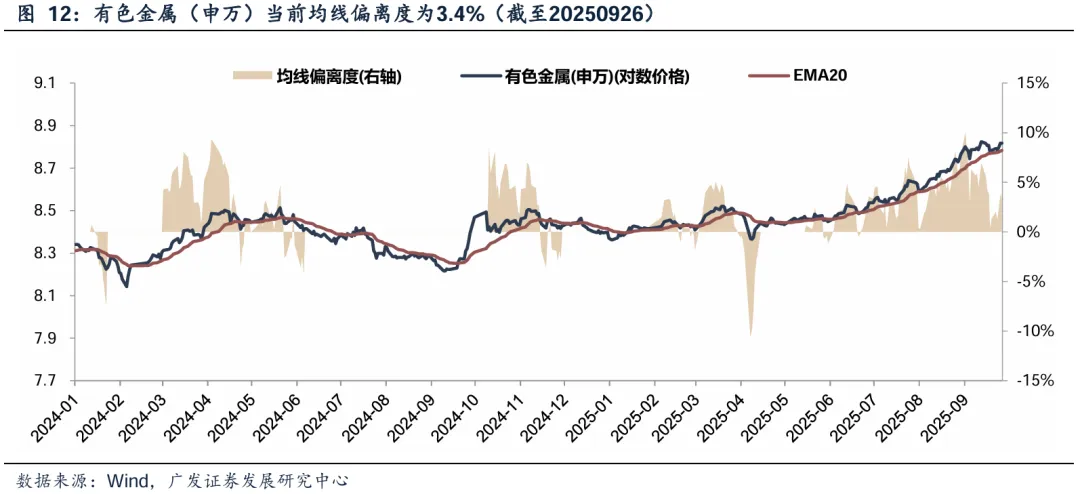

(1)“均线偏离度”指标筛选结果:当前【光模块、PCB、创新药、科创芯片、有色金属】主线趋势多数保持健康,仅创新药陷入横盘震荡。从2012年以来产业主线的规律看,陷入震荡后并不代表趋势结束,只要产业趋势仍在,主线横盘消化后依然有创新高的机会。

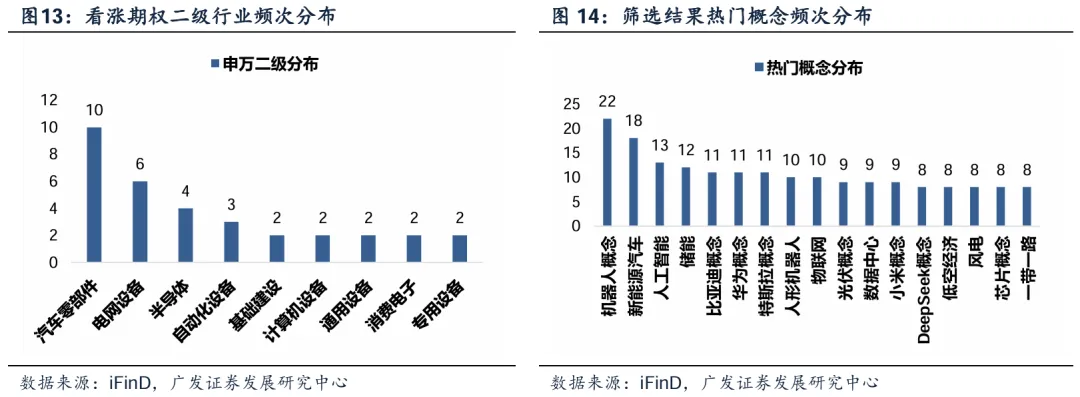

(2)“看涨期权属性”筛选结果:除积累较多涨幅的TMT板块之外,重合度比较高的板块还包括【汽零/机器人近期滞涨环节、电网设备、消费电子】等。这类具备看涨期权属性的板块近期整体滞涨,向下调整幅度相对可控,向上对利好反馈敏感,相对适合进行中期级别的前置关注。