在稳健理财收益普遍下行的市场中,浙江投资者李女士发现,其年初购入的2万元黄金理财,已成为当前资产组合中“收益率最高的单项”。她所在的多个黄金投资社群中,晒出亮眼收益截图正成为常态。

这一现象并非孤例。据行业统计,黄金理财产品近一月年化收益率多集中在2.00%至4.00%区间,显著跑赢同类产品。

敏锐捕捉到这一市场需求的银行理财子公司正加速布局。发行节奏明显提速——仅9月以来,就有5只新产品面世。产品设计也不仅限于过去的单一金价挂钩型,而是探索区间收益、复合结构等模式,资产配置范围更拓展至黄金ETF、黄金股等多元标的,以提供更精细的风险收益选择。市场反应极为热烈。部分热门产品一经推出便迅速售罄,出现“一额难求”的局面。

黄金理财呈现新特点

随着金价持续攀升,黄金理财市场热度不减。

中国理财网数据显示,截至9月28日,名称中含“黄金”的存续理财产品已达48只。其中,仅渤银理财、浙银理财、民生理财等理财子存续的黄金主题产品就占16只,且多为今年新发。发行节奏亦未停歇,仅9月份以来,就有5只理财子黄金产品发行(以存续期首日作为筛选标准)。

据第一财经梳理,理财机构推出的挂钩黄金理财产品主要分为两类:一类是“固收+黄金”的形式,以固收类资产作为底仓,再搭配一定比例黄金相关资产;另一类是挂钩黄金标的的结构化理财产品,主要投资黄金相关衍生品。

与以往相比,近期黄金理财呈现出多个新特点。

一方面,理财机构不再局限于传统的单一金价挂钩型,而是探索区间收益、复合结构等模式,以增强产品的灵活性和风险缓释能力。

例如,9月25日,招银理财发布的某款黄金鲨鱼鳍固收类理财计划结束募集,该产品主要投资于固定收益类资产及挂钩SGE黄金9999(AU9999.SGE)的期权等场外衍生品,风险收益评级为PR2中低风险,预计存续期为94天。

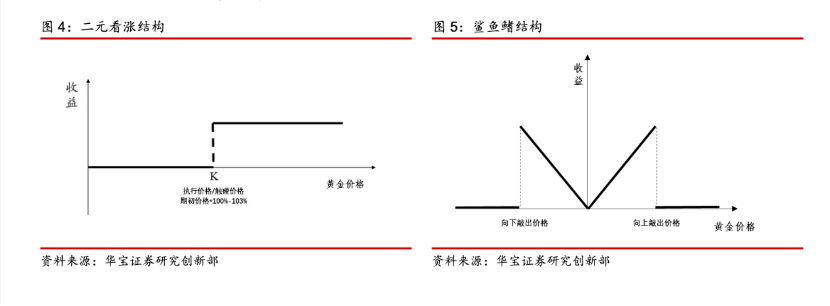

黄金鲨鱼鳍结构性理财,指的是产品挂钩黄金,通过设置一个或多个障碍价格,根据标的资产价格与障碍价格的关系来确定收益。当标的资产价格处于不同区间时,收益会呈现出不同的变化趋势。

华宝证券分析师张菁表示,目前挂钩黄金结构性理财的期权结构主要是二元看涨自动赎回型和鲨鱼鳍型。简单来说,投资者可以根据自己对黄金价格走势的判断选择对应的结构,如认为黄金价格会持续走高,则可以选择看涨结构,如认为黄金价格会在一定范围波动,则可以选择鲨鱼鳍结构。

另一方面,在资产配置上,投资标的范围得到极大拓展,除直接挂钩黄金外,不少产品开始叠加黄金ETF、黄金股ETF等资产。

“现在很多理财产品的底层可能都会加一些黄金ETF,在其投资组合中起到了类似权益资产的作用,不过单独只加黄金的相对较少。”华南某股份行一名客户经理告诉第一财经记者。

亦有理财子人士对记者解释称,在银行理财中,黄金历来是用于对冲波动的配置盘,所以比例都不太大,也很少单独配置。但今年其增厚收益的效果突出,促使部分产品阶段性提升了配置比例。

随着产品货架日益丰富,市场认购热情水涨船高。

第一财经记者近期走访了多家银行。福建某国有行客户经理表示,近期由于很多R2级别固收理财产品的收益率掉到2%以下,很多客户前来咨询。自己一般会推荐含权类理财或黄金类理财,多承担一点风险,博取更高收益。

旺盛的需求甚至导致了“额度荒”。上述华南某股份行客户经理称,目前多款黄金理财产品都相对热销。近期其所在银行挂钩黄金的理财产品额度已暂时告罄。这些产品都是按期发行,不太可能随时买进,需要蹲一蹲额度。目前,要等10月才知道是否有额度。

热潮之下,风险管控的挑战亦不容忽视。普益标准分析认为,增加黄金配置的操作过程中,理财子也面临核心挑战。黄金价格受全球政治、经济、地缘冲突等多因素影响,波动剧烈且难预测,若金价大幅下跌易导致资产亏损。虽可通过模型与衍生工具对冲,但受对冲成本、市场流动性制约,风险管控难度大。

现在还能上车吗?

黄金理财持续火热,直接缘于金价的强劲表现。自8月20日起,在多重因素推动下,黄金开启新一轮快速上涨行情。截至9月23日,伦敦金现价格一度突破3791美元/盎司,创下历史新高,较8月低点上涨逾14%。若将时间拉长至2025年全年,其累计涨幅已超过40%。

金价走高直接带动相关理财产品收益上扬。据普益标准统计,截至9月8日,多数理财公司发行的黄金“固收+”类产品近一月年化收益率介于2.00%至4.00%之间,表现优于一般固收类产品。

投资者李女士也表示,在其持有的理财产品中,多数收益率已跌破2%,而黄金类产品却逆势走高,她正考虑适时调仓、增配黄金理财。

黄金牛市下,已有黄金理财因达到收益目标提前“止盈”。 9月5日,光大理财发布公告称,阳光青睿跃乐享35期(黄金自动触发策略)固定收益类理财产品于2025年4月29日成立,该理财产品投资关联SGE黄金9999的场外衍生品。根据运作情况,该衍生品于9月4日发生触发事件,触发价格为795.79,观察日收盘价格为809.19。根据产品说明书的约定,该产品在敲出事件发生后第3个交易日,即9月9日提前到期。

目前,金价已经升至历史高位,还能上车黄金理财吗?业内多认为,短期内黄金仍然会在高位震荡,此时追高入场风险较大。

“当前黄金已不具备去年底那样明确的配置信号,不会在这一阶段大规模配置黄金。但从另一角度看,其作为资产组合中”对冲工具“的价值依然持续凸显。”某国有行理财子人士称。

普益标准研报进一步分析指出,随着9月美联储降息25个基点这一利好消息落地,当日金价达到历史新高,但随后有所回落,主要是由于降息幅度未超出市场预期,且本轮降息主要是为应对就业数据偏弱而采取的预防性降息,加上美联储主席鲍威尔的发言态度偏鹰派,一定程度上抑制了金价短期内进一步上涨。

然而从长期视角看,多数机构仍对黄金持乐观态度。

普益标准研报显示,美联储暗示年内可能再降息两次,叠加俄乌冲突、巴以冲突等地缘政治局势持续发酵,以及全球央行购金需求的推动,预计中长期金价仍将得到支撑,因此挂钩黄金的固收类理财产品或仍有一定配置价值。

宝城期货分析师龙奥明表示,展望四季度,金价预计将在高位运行,但波动可能加剧。支撑金价的长逻辑(去美元化、央行购金)依然牢固,美联储货币政策转向将是核心驱动变量。然而,金价已计入较多降息预期,需警惕预期差带来的调整风险。同时,需密切关注中美关系、地缘政治等风险事件的演变。

8月底,瑞银财富管理上调了2026年金价预测,将2026年3月底和6月底金价基准目标分别提升至3600美元/盎司和3700美元/盎司,并提出明年9月底目标价为3700美元/盎司。